福建下辖福州、厦门、泉州、漳州、莆田、龙岩、三明、南平、宁德9个地级市,并以省会福州和副省级城市厦门为核心培育省内城市经济圈。

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

福建呈“沿海强、内陆弱”的发展格局

本地房企优势显

1、宏观:经济体量处全国上游,福厦泉“三足鼎立”

经济以投资驱动为主,近年来地产对GDP的贡献度下滑(略)

呈“沿海强、内陆弱”的发展格局,福州辐射能力不及厦门

福建下辖福州、厦门、泉州、漳州、莆田、龙岩、三明、南平、宁德9个地级市,并以省会福州和副省级城市厦门为核心培育省内城市经济圈。2018年4月,福建提出以福州都市区和厦漳泉都市区建设为引擎,进一步带动闽东北和闽西南两个经济协作区加快发展,此后不久,闽东北和闽西南两个“经济协作区”被上升为“协同发展区”,旨在从更高层面统筹区域协调发展。闽东北包含福州、莆田、宁德、南平和平潭(隶属福州)四市一区,闽西南涵盖厦门、漳州、泉州、龙岩和三明五市。

目前阶段,闽西南的经济活力强于闽东北。从经济体量来看,2020年闽西南单城GDP约5332.4亿元,而闽东北单城GDP约3820.8亿元。于此同时,同时期,省内经济体量排名前5的城市分别是泉州、福州、厦门、漳州和龙岩,除福州外其余4个均是闽西南城市,而排名后3位的莆田、宁德和南平都来自闽东北。

福建所有地级市的人均GDP均超过全国平均水平,各地发展相对均衡。2020年福建实现人均GDP 110,506元,超过全国平均水平72,371元。其中,超过全省人均GDP水平的有厦门、福州和泉州3个地级市,其中厦门是出口导向型城市,2019年外贸依赖度仅次于东莞、苏州和深圳,排名全国第4;而福州与泉州均以内需拉动为主,以纺织化纤、轻工食品、机械制造、冶金建材、电子信息等轻工业为支柱。值得关注的是,三明和龙岩两大内陆山区城市人均GDP接近全省平均,缘于GDP主要依赖工业,而三明和龙岩均为重工业基地,三明底下有三钢集团,龙岩有矿业和烟草产业,叠加常住人口较少,人均GDP自然偏高。而2020年漳州、莆田、宁德和南平等城市的人均GDP不足10万元。

整体来看,福建呈现“沿海强、内陆弱”的发展格局,福州和厦漳泉经济实力强,而内陆地区多山区,综合经济体量相对薄弱。其中,省会福州经济体量不及泉州,行政级别不及厦门,省会存在感偏弱,周边围绕一群经济实力薄弱的地级市,省会辐射能力有限;而厦门左右两翼对接漳州和泉州,在厦门特区政策的支持下,整体经济实力强,2020年厦漳泉三地GDP之和21,088亿元,占到全省GDP的48%。

城镇化率处全国中上游,人口流动活跃,厦门流动人口占比超50%(略)

2、房地产:福厦泉虹吸效应显著,福厦漳房价收入比直逼京沪

福厦泉投资开发规模贡献近7成,福州对房地产依赖度最高

福建的房地产投资规模处于全国中上游水平,随着近几年房地产增速放缓,房地产占GDP的比重(房地产依赖度)逐年走低。从绝对值来看,2020年福建全省房地产开发投资6026.80亿元,比上年增长6.2%,规模排名全国第8,处中上游水平。从相对值来看,2018年以后福建房地产调控政策逐渐加码,房地产开发投资额增速开始回落,从2018年的11.5%下滑至2020年的6.2%。与此同时,房地产依赖度也呈逐年下滑趋势,从2015年20.7%逐渐减少至2020年的13.7%。

省内城市层面,与福建人口流动趋势相似,省内呈现福厦泉“三足鼎立”的格局。2020年省会福州实现房地产开发投资2070.23亿元,对全省房地产投资的贡献度最高,高达34.53%,但相较于其余省份省会房地产投资集中度来看,福建省会集中度偏低,如西宁、银川、长春、哈尔滨、西安、武汉、乌鲁木齐、昆明等省会城市开发投资集中度超50%。此外,厦门和泉州贡献度分别17.6%和16.05%,福厦泉三城对全省房地产投资贡献度累计达68.18%。紧随3强之后的是漳州,房地产投资占到全省份额的10.82%,而其余城市规模相对有限,贡献度较为分散。

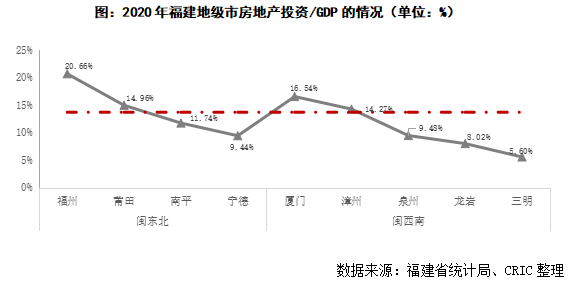

从省内城市对房地产的依赖度来看,2020年福州、厦门、莆田和漳州4城依赖度高于全省均值(13.7%)。其中,福州房地产投资/GDP省内最高,达到20.66%,其次是厦门16.54%,而莆田和漳州无论是经济体量还是人口数量等基本面都比不上福州和厦门,但对房地产的依赖度处于14-15%区间内,相对偏高,未来亟需通过加大产业转型升级来优化结构,而包括泉州在内的其余城市房地产依赖度均低于全省均值。

福厦漳购房压力比肩京沪,厦门外溢需求推高漳州房价收入比(略)

闽系房企在大本营竞争优势显著,以此为基走向全国(略)

闽系房企高歌猛进

基本完成全国化布局和上市

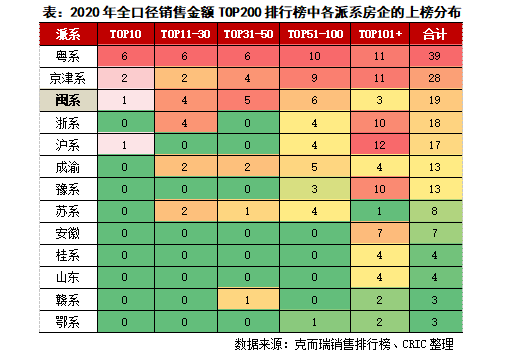

2020年合计19家闽系房企入围克而瑞TOP200全口径金额排行榜,与2017年排行榜基本持平,闽系房企上榜数量在所有派系房企中排名第3,仅次于粤系和京津系。主要原因在于福建经济体量处全国上游,人口流动活跃,本省房地产市场较大,能诞生一定数量的规模房企。叠加福建人普遍具备较强海洋性民族特点,富有较强的冒险精神和商业意识,爱拼才会赢能体现其进取心态,相较于其余派系房企,闽系更具胆识,在过去一轮房地产高增长周期里敢于加足杠杆,重仓一二线城市,以此获得可观的市场份额。

从企业性质来看,上榜闽系房企中79%是民企,且排行靠前,全国化布局基本完成,而部分国企虽具备资金和土地资源优势,但受限于管理效率、杠杆水平等因素,整体规模相对有限。

2、大本营市占率超过4成,多数企业对省内全覆盖兴趣不大(部分略)

从16家重点闽系房企的销售区域分布来看,2020年这16家企业在福建省的销售金额共约3243.67亿元,对其总销售额的占比约为18.04%,可见重点闽系房企的合约销售金额主要都来自于全国其他地区。除此之外,根据福建省2020年房地产销售金额7497.75亿元计算,这16家闽系房企在大本营区域的市占率约为43.26%,从中也可以看出闽系房企在大本营地区的主导性力量。

具体来看重点闽系房企在省内各地级市的布局,截至2021年8月,福建省内的所有地级市均有本地品牌房企进行了布局,同时9个地级市中福州、厦门、漳州、泉州、莆田的布局企业个数都超过了10个,差距并不是很大,这主要是因为福建沿海地区的经济发展水平整体较高且重点城市都有不错的竞争力。但是相较之下布局龙岩、宁德、南平、三明这四个地级市的企业相对较少,主要也是因为这些地区基本位于内陆,经济发展相对落后,从而导致城市集中度向省内发展重心的五个地级市倾斜。

3、基本实现全国布局,积极下沉助规模再扩张

从城市能级来看,大部分闽系房企在扩张初期一般战略聚焦一二线高能级城市。但是随着全国房地产的发展,核心三四线城市的房地产市场热度加码,越来越成为房企销售的重要贡献城市,再加上大部分闽系已经完成全国化的核心一二线城市的布局,2015年后规模闽系房企开始着手区域内三四线城市及核心城市的深耕下沉,截止目前大部分闽系房企基本将战略调整为深耕城市群内一二线城市及都市圈优质三四线城市。

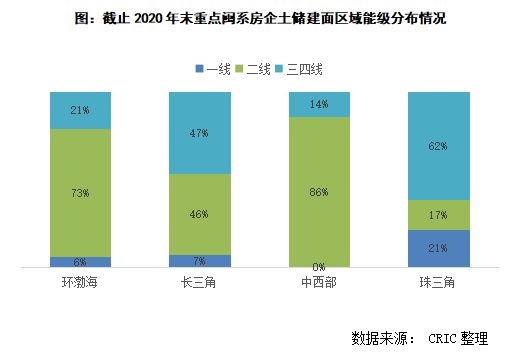

根据闽系房企省外2020年末总土储建面来看,来自二线城市的占比达到62%,三四线城市占比为33%,而一线城市占比为6%。二线城市作为经济实力较为强劲的城市,能为房企带来较高的销售额,其中,西安、长沙、重庆为省外土储建面前三甲,存量均达到1000万方以上。

从各个区域的城市能级分布来看,中西部和环渤海一二线城市占比较高,长三角相对较为平均,而珠三角则是三四线占比最高。中西部城市的一二线城市占比达到86%,占比最高,且土储量达到7000万方以上,是长三角区域二线城市的1.8倍;环渤海区域一二线城市占比达到79%,天津、沈阳、太原是占比最高的三个城市,贡献环渤海区域土储的50%;而长三角区域分布相对比较均匀,杭州、苏州、南京为贡献最高的三个城市,合计占比32%,三四线城市中,绍兴、无锡、徐州贡献最高,合计占比15%,所以长三角区域内三四线城市虽然占比较高,但城市集中度相对小于一二线城市;而剔除福建省的珠三角区域中,佛山、广州、珠海市贡献最高的三个城市。

4、闽系房企善用杠杆,扩张迅猛(略)

5、宗族观念深厚积极抱团,拥抱职业经理人共谋发展(略)

产品力提升市场竞争力

多元化带来附加价值

1、多元化围绕地产主业,提升竞争力为主要方向(略)

2、闽系房企产品线丰富,刚需及顶配均有覆盖(略)

3、交付设立保修服务,工程管控保障产品质量(略)

总结:高杠杆模式已成死路

思危求变成主基调(部分略)

自2016年起,通过敢打敢拼的企业家精神,地产福建军团以黑马之势,举债快速做大,成为中国地产的新势力。

闽系房企之所以能够异军突起,一方面由于早期福建市场较好,福州、厦门的土地供不应求,价格高企,使得闽系房企获取了原始的资本积累。一方面,由于福建的民间资本充沛,闽系在福建更容易获取到资金,从而获取到更多发展机遇。此外,闽系企业管理架构从家族制转向了职业经理人制,使企业面貌焕然一新。

纵观闽系房企的发展全程,同样离不开其高周转、高负债的运作模式,其更像是一把双刃剑,既有借鉴之处,也有值得警惕的地方。早期闽系房企的优势在于能够通过高负债+高周转的模式,快速将规模做大。而规模的大小则直接影响了企业的融资或开发节奏。若销售业绩快速上升,资金回笼快速增长,能有效增加外部投资者信心,企业的融资压力也会降低。而更多的资金带来更多的拿地或收并购机遇,形成良性循环,换取更大的地产业务发展空间。

然而随着楼市调控的深入,闽系房企高周转、高负债的运营模式已无法继续。在此背景下,部分闽系房企甚至出现债务违约,或引入战投。而更多的闽系房企开始集体刹车,或转而追求收缩范围、多元拿地;或注重质量发展;或注重降低债务压力等等。

事实上,闽系房企的激进与稳健,都与中国房地产市场的大环境深深捆绑。在三条红线下,曾经高光的闽系房企如今再难出现黑马,而已经做大做强的闽系房企也将迎来行业的下半场比赛,产品力、精准投资及现金流管理将成为该阶段的主要比拼方向。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~