但整体来看,监管层鼓励收并购的主要意图仍在于“维稳”。这一政策不仅为房企打通了并购融资通道,同时也减轻了因出险企业项目收并购所带来的债务监管压力

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

并购贷政策的落地和地方政府的介入,无疑指引了房地产市场收并购风向。但整体来看,监管层鼓励收并购的主要意图仍在于“维稳”。

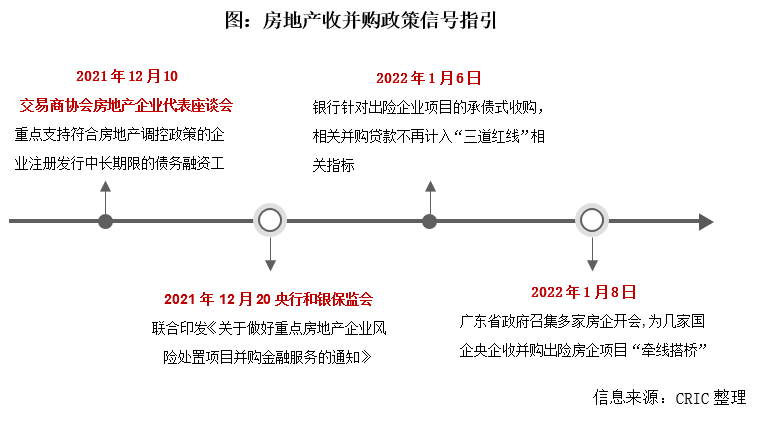

为缓解行业流动性风险,2022年“收并购”成为政策调控的重要手段。1月6日,承债式并购贷款政策落地,针对出险企业项目的承债式收购,相关并购贷款不再计入“三条红线”相关指标。这一政策不仅为房企打通了并购融资通道,同时也减轻了因出险企业项目收并购所带来的债务监管压力,在行业引发高度关注。

近日,继广东省政府召集多家房企开会,又有消息央行要求保利等9家国企通过收并购项目的方式为11家中高风险房企提供流动性支持。在监管层驱动和政策指引下,2022年房地产收并购市场将如何走向,行业债务危机是否会得到有效缓解?

01 政策利好收并购主要意图仍在于“维稳”

在行业流动性紧张、债务危机频发的背景下,2021年12月10日,央行、银保监会出台《关于做好重点房地产企业风险处置项目并购金融服务的通知》,打通并购融资通道,支持优质房企兼并收购出险和困难的大型房企的优质项目。

进入2022年,为进一步调动房企收并购积极性,缓解行业风险,承债式并购贷款政策落地,针对出险企业项目的承债式收购,相关并购贷款不再计入“三条红线”相关指标。另外,广东省政府已召集多家房企开会,包括奥园集团、富力地产、保利地产、中海地产、五矿地产、越秀地产、珠江实业集团等国企和民企,并为几家国企央企收并购出险房企项目“牵线搭桥”。

并购贷政策的落地和地方政府的介入,无疑指引了房地产市场收并购风向。但整体来看,监管层鼓励收并购的主要意图仍在于“维稳”:一是为债务危机企业谋出路,使得行业违约、暴雷风险可控;二是保交付,加快市场出清,缓解市场负面情绪,刺激销售修复。

对于债务危机房企来说,借助“收并购”确实是一条盘活资产、回笼资金、降低负债的有效出路。例如蓝光发展,作为深陷流动性危机的典型房企案例,2021年12月23日发布公告,以1元转让旗下子公司重庆炀玖100%的股权,包含重庆未来城104亩项目、重庆芙蓉公馆和天津小站三个项目,此次交易采用承债式收购的方式进行,蓝光发展也由此降低了公司负债约91.91亿元。

从政策导向来看,在保交付、降负债背景下,目前也是比较鼓励承债式收购。所谓承债式收购是指在资产和债务相等的条件下,公司在承担被并购方债务的条件下接受其资产,从而实现零成本收购。主要风险因素在于收购后项目的变现能力,尤其在市场疲软期,潜在风险越大。

从市场收并购动向来看,目前主要还是集中在物业公司的并购上,近来包括华润万象生活、招商积余、朗诗绿色生活等均有所动作。这也反映出市场疲软期,收并购市场偏好,项目价值、变现能力都是关键考量。对于地产开发项目也不例外,后期销售、持有物业运营预期与企业资金效率直接挂钩,接盘企业在收购前期势必会谨慎评估,择优而购,承债并购背后隐性风险控制不容忽视。

经历2021年大规模的流动性危机,目前房企风险容忍度整体降低。纵观2022年房地产行业形势仍不乐观,房企资金紧张局面难有扭转,短期政策效应的发挥或有限。一方面,销售市场疲软,房企回款预期并不乐观。2021年下半年以来市场降温明显,销售至今难有起色,房企进入“无增长”、“负增长”时代,2022年市场仍难有支撑,项目去化及回款仍将面临挑战。

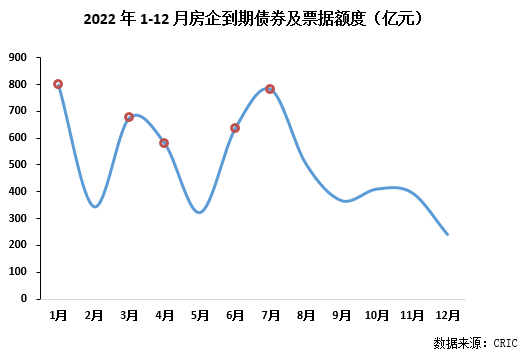

另一方面,2022年上半年行业偿债仍处于高峰期。根据克而瑞对行业100家典型房企偿债压力监测发现,2022年仅境内外债券、票据到期额度逾6000亿元,其中1、3、4、6、7月到期额度均处于高位区,整体来看特别是上半年集中到期债务多,不少房企面临较大偿债压力。

整体来看,2022年房企流动性依旧承压,投资并购受到外部融资难输血、销售回款疲软、债务到期压力等多重现实因素的综合影响,阻力比较大。根据克而瑞监测,2021年四季度近半数TOP50房企投资几乎暂停,也在一定程度反映了房企的投资态度,短期内房企整体投资仍难放松,投资并购将趋于谨慎。

04 政府牵线、借款方支持力度大的项目收并购会率先展开

基于以上分析,我们认为短期内市场可能并不会自发出现大规模地产开发项目收购动作,在监管层和政策指引下,一些政府鼓励、借款方大力支持项目的收并购会率先展开。这一点从广东省政府“牵线搭桥”以及央行表态等动向也能看出。

国企、央企作为政府调节市场、配置资源的抓手,发挥着部分调控作用,因此将起到带头作用积极参与到收并购中,为资金紧张企业进行输血,成为市场接盘主力军,一些经营稳健、资金面良好的民企也将参与抄底。

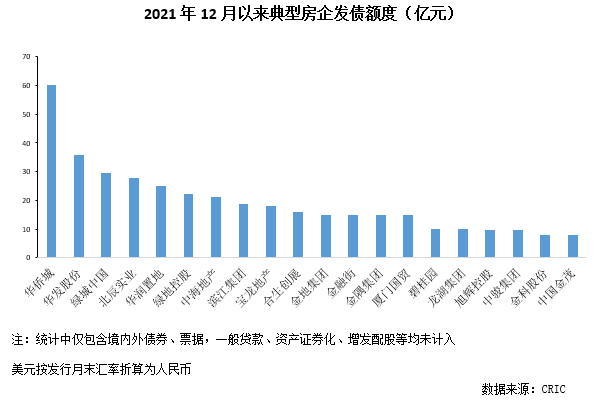

经历2021年下半年流动性危机,房企分化加剧有目共睹,国企、央企以及一些优质民营脱颖而出,也更受到资本市场青睐,这一点从行业融资环境渐有回暖之下企业发债情况也能看出,自2021年12月以来,中海地产、华润置地、绿地控股、绿城中国、华发股份等企业的融资表现都比较突出。此外,目前已有招商蛇口一笔30亿元并购票据成功注册。随着流动性逐步修复,可以预期国企、央企与一些优质民营凭借自身实力以及政策支持将在收并购市场掌握更大的主动权。

总结:2022年,流动性风险延续,对于债务危机企业来说,借助收并购扭转局面迫在眉睫。自2021年12月以来,收并购政策导向明确,但由于房企风险容忍度整体降低,短期来看政策效应或有限,市场可能并不会自发出现大规模收并购动作。在监管层指引下,一些政府鼓励、借款方大力支持项目会有序展开,国企、央企将成为市场接盘主力军,另有一些经营稳健、资金面良好的民企或也将参与抄底。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~