当下一些AMC积极筹备不良资产纾困及房地产金融风险化解的资金,如有报道称东方资产在全国银行间债券市场公开发行不超过人民币100亿的金融债券

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

当前受房企持续爆雷、楼市持续下行的影响,越来越多的地产投资机构在积极物色不良资产方向的业务机会。近期我们也明显感觉到AMC机构在出险项目上的积极行动。当下一些AMC积极筹备不良资产纾困及房地产金融风险化解的资金,如有报道称东方资产在全国银行间债券市场公开发行不超过人民币100亿的金融债券,用于重点房地产企业优质项目的风险化解及处置等工作。对于房企而言,少数尚有一定流动性的房企在寻找在建工程转让的投资机会,而大多数房企则试图介入出险类项目的代建业务。

在我们与AMC机构的沟通过程中,一些AMC反馈表示,受到去年《地方金融监督管理条例(征求意见稿)》的影响,地方资产管理公司作为征求意见稿认定的地方金融组织,后续业务的开展也需要遵循“地方金融组织应当坚持服务本地原则”,即在地方金融监督管理部门批准的区域范围内经营业务,原则上不得跨省级行政区域开展业务。但对于地方AMC而言,仍旧有办法解决该问题(如通过与信托机构合作)。大部分AMC机构自去年接受审计监察以及整改,也表示未来的业务将回归到不良资产的主业。对于以往操作非金不良业务较多的地方AMC而言,相关业务也受到较大的限制,但是一些规模不大的地方AMC,目前仍在物色一些非金不良的投资机会。

虽然不少投资机构表示,在这波市场行情下,投资不良资产行业将是重要的方向。但是在我们财富中心的角度看来,由于长期以来我们国内市场上的投资人大多属于短债的思维,而不良时间周期长及退出的不确定性都非常强,不良资产行业投资严格意义上属于充满高风险的非标另类机会型投资,目前不良资产市场实际上十分缺乏资金实力强,并且能跨越周期的愿意做价值投资的专业投资人。投资不良资产与投资以往的地产前融项目系不同的操作思路,对专业性要求也更高。而当下国内的不良资产处置也越来越难,收益率逐渐缩窄;处置方式也不再是传统的 “打包、打折、打官司”的“三打”模式,而是向“重组、重构、重整”的“三重”模式来拓展。当下的不良资产的运作不再是高利贷式的救活模式以及简单的债权管理,而是需要具备投行化思维的专业投资团队通过深耕细作一揽子解决问题项目或问题企业,向资产经营与服务,投行化的管理发展的业务。

为便于说明,我们将近期与AMC合作的不良资产项目的相关情况与经验进行整理,以供同业人士参考,更多关于不良项目处置的操作细节欢迎在3月5日的交流会上继续交流和探讨(详见《20220305交流会:地产前融业务的退出路径与不良项目处置》)。

一、AMC机构回归本源的业务类型

在业务类型方面,近期也有不少AMC机构在频繁沟通如下几方面的合作:

1. 不良资产包的收购业务(需考虑折扣率及交易对手折价处置的意愿等问题),但是对于一些地方AMC而言,受属地化展业的限制,通常以做省内的业务为主。具体包括,单户不良债权(到期不能偿还的或者已经违约的)、银行或金融机构的资产包的收购及其收购配资;

2. 土地前融到期的接续融资业务。对于土地款前融到期无法偿还的项目,部分AMC可接手该到期债权,并完成土地抵押,融资成本根据交易主体具体确定。具体操作上,因AMC一般都会要求出具不良函,或者开发商的前手融资已实际逾期,而这势必又会引起融资方征信层面的负面影响(比如造成交叉违约等),因此开发商对AMC类型的融资经常会存有抗性。

3. 金融机构不良处置业务。如一些存在项目逾期的信托机构与AMC共同搭建纾困架构,参与到具体的不良资产项目处置过程中。但是考虑到最终处置及还款来源等问题,则需要绑定其认可的国央企等开发商协同操作。此外,对于不同能级的AMC,其希望的投资收益亦有较大的差别,比如全国性的AMC作为优先级时收益控制在年化10%以下,而地方性AMC对收益要求则在年化12%-13%以上等等。

4. 不良股票质押债权收购。收购的逾期股票质押项目,其质押标的需为质地良好、有独特技术、商业模式、行业壁垒等的股票,收购完成后通过诉讼、以物抵债或和解等方式获取上市股票。

此外,目前有少部分AMC在物色一些非金不良的投资机会。但要求合作主体需为非百强公司、无重大诉讼且具有一定的项目操盘经验,或者无较多负面信息及较大偿债压力的百强房企。投资区域则主要是在当地有分子公司的区域,并以AMC所属省份为主。优先准入底层资产性质为住宅的资产,审慎准入底层资产性质全部为商业或商业评估值占比超过35%的单户不良资产;如果涉及建设工程不良债权,则优先收购竣工验收合格的建设工程形成的不良债权。

二、盘活类项目投资方案

对于爆雷房企优质项目的接盘,不论是AMC机构还是其他不良资产投资机构,在具体业务操作过程中,一般都会考虑绑定优质的开发商 (或收购方/接盘方) 联合操作,并希望开发商能进行劣后级投资,以充分绑定开发商的信用。由于目前房地产市场整体流动性不足,因此开发商在介入项目时,在区分项目是一般的退出类(如一些企业基于辅业剥离、转型的需求)、未进入破产流程的盘活类项目还是进入破产重整阶段的项目的基础上,会根据项目的实际情况选择代建(完全不出资、出少量资金或提供担保融资)或针对特别优质的项目进行收购。

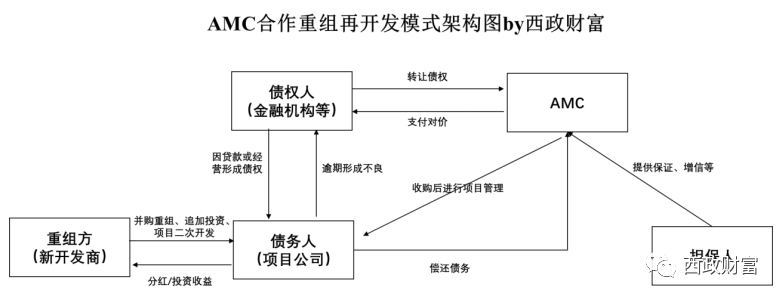

(一)AMC合作重组再开发模式

1. 在AMC合作重组再开发模式下,由新开发商作为重组方支付股权转让对价,AMC承接项目公司的金融债务;

2. AMC主要负责协助重组方对标的资产进行重组盘活,标的资产并购款可采用分期付款形式,并收取固定收益。其中融资期限根据项目的具体情况一般为1-3年,收益则在年化12%-15%左右,具体根据项目一事一议。对于四大AMC则收益要求稍低。

3. 重组方负责项目后续的开发及运营,以项目开发收益作为首要的还款来源,并根据项目实际情况由担保人向AMC提供无限连带责任担保。

4. 对于国央企退房的项目,则需经产交所挂牌转让;对于不良资产法拍项目,则需履行法拍的相应程序。

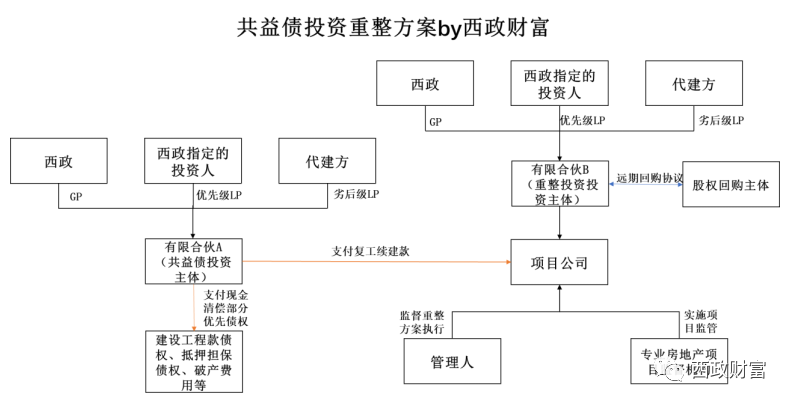

(二)共益债融资代建模式

对于涉及到不良资产的项目,当下不少开发商试图介入其代建的相关业务,同时要求其只负责代建,而不愿意出资。对于此类项目,出于风控要求,我们通常会要求与代建方针对共益债权投资部分与股权调整部分分别设立不同的主体(共益债投资主体以及重整投资主体)对项目公司进行投资,主要的盘活资金由共益债权投资部分支付,用于收购前期的抵押债权、支付欠付的工程款等;由于项目公司已资不抵债,股权价值为0,股权调整时通常由新设重整投资主体以较低的价格投入,并100%持股项目公司,并进行风控措施安排。其中,代建方作为劣后级,出资比例在20%左右。

1. 共益债投资部分

(1) 资金用途,主要以现金清偿部分债权,包括建设工程债权、抵押担保债权、破产费用、税款、职工债权等,其他资金作为项目复工续建款。为了避免前期资金支付压力,在还款节奏上可按节点来设置,通过前期替换部分债权的方式减轻资金支付压力,如重整方案出具后支付60%、销售回款达到一定比例后支付20%,回款达到XX后支付剩余的20%等等。

(2) 投资期限为3-4年,可以提前偿还共益债;

(3) 投资收益要求:具体一事一议,一般在12%-15%/年左右;

(4) 优先权:共益债权优先,并经债权人大会投票通过、法院裁定认可;

(5) 退出方式:在扣除税费、保障后续开发的前提下,住宅部分的销售回款先息后本还款。

2. 股权重整部分

(1) 股权投资金额1元—10万元,具体根据项目情况设置;

(2) 投资期限:同共益债权投资期限;

(3) 浮动收益:通过对赌协议的设置,投资人享受项目净利润的30%-40%的浮动收益;

(4) 退出方式:共益债权退出后,根据《远期回购协议》将项目公司100%股权以初始收购价格转让实现退出。

(5) 风控安排:对项目公司进行股权控制(持股100%),修改或更换公司章程、更换法定代表人、高管等、委派财务人员、更换并控制章证照及银行账户等。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~