摘要国庆前最后一天科创板IPO申请获得受理,国庆后第一天就撤回申请,联想集团“史上最短IPO”引人热议。

作者:rating狗

来源:YY评级(ID:YYRating)

摘要

国庆前最后一天科创板IPO申请获得受理,国庆后第一天就撤回申请,联想集团“史上最短IPO”引人热议。而这背后隐情,或许是其与科创板企业“形似神不似”。PC行业擦了科创板准入行业的擦边球,联想又凭借着规模优势达成了全部科创属性指标,相对指标不够,绝对指标来凑。

但其每年不足营收3%的研发费用、组装性质的PC主业放入科创板里仍让人觉得有违科创板设立的初衷。加上,由于招募说明书隐含的高管天价薪酬、科创板进一步收割股民等情绪发酵,估计是各方压力都迅速升温。撤下来,也许是最佳选择和体面。

另外,今年的滴滴事件也引发了人们对于联想站位问题的新一轮思索。早期的联想也是“民族企业”的代表,而目前与联想捆绑在一起关键词都是“美帝良心”,舆论已然倒戈。虽然联想在国内仍稳坐老大哥地位,但需求主力其实是政府采购、公司采购这类带行政色彩的,在个人需求端日渐失去民心。

不过境内投资者最关心的还是联想集团上面的发债主体联想控股,去年11月YY评级在《联想:贸工技时代的谢幕》一文中也对联想控股的情况进行过梳理。对联想控股来说,PC业务未掌握核心元件技术则不是最大的问题了,PC业务板块凭借优秀的全球供应链整合能力、营销能力也活的很滋润,联想控股最大的问题还是大量海外并购酝酿的风险,尤其是在海外疫情没完没了的情况下,这也是YY给联想集团评级比联想控股高了2个子级的原因。今年以来联想控股债券估值已经上升显著,9月以来已经发生16笔90元以下成交,市场的分歧仍在继续。

01 联想与科创板适配性——“形似神不似”

10月8日,联想集团撤回科创板上市申请的新闻引发热议。国庆前最后一天上交所刚受理了联想的上市申请,且在9月17日证监会刚发布了《关于扩大红筹企业在境内上市试点范围的公告》,联想的上市申请算是踏准了政策节奏点,有望成为红筹上市公司以CDR形式回A的第一单。然而从受理到撤回就经历了一个工作日、7天假期,短短时间内“闪退”的隐情令人遐想。

首先,上交所受理意味着什么,是否代表着联想通过初试呢?从历史发端看,大概是投行+一些利益关联方,至少有相关的把握可能闯关成功;但是变数和环境意味着,受理仅仅表示上交所审核了申请材料的完整性、确认了中介机构的资质,就相当于考试之前检查了考生的准考证、身份证信息,准予入场考试,距离上市成功还有较远的距离。

联想自己披露的撤回原因是“考虑到公司业务规模及复杂度,招股说明书中的财务信息可能会在申请的审阅过程中过期失效”,但这个理由不具有信服力,更可能的原因是联想提前通过内部渠道打探到了监管和各方利益的态度,与其届时被当众处刑,不如提前主动给自己一个台阶下。

1.1 业务适配性:好一手擦边球

此次申请上市的为港股上市公司联想集团,而非境内发债主体联想控股。联想集团的业务由个人电脑业务、移动业务(主要是智能手机)、数据中心三大板块构成。其中个人电脑业务仍然是营收的主要来源,营收占比达到70%-80%附近,而科技含量相对较高的数据中心业务仅占比10%左右。

PC业务方面,联想是全球最大的PC供应商,2020年出货量7266.9万台,占全球市场份额的24.9%,第二大供应商惠普则占21.2%。在国内市场上,联想更是保持绝对的领先优势。不过由于处理器、硬盘、内存等元件都是源于外购,因此联想一直被诟病为“组装厂”。

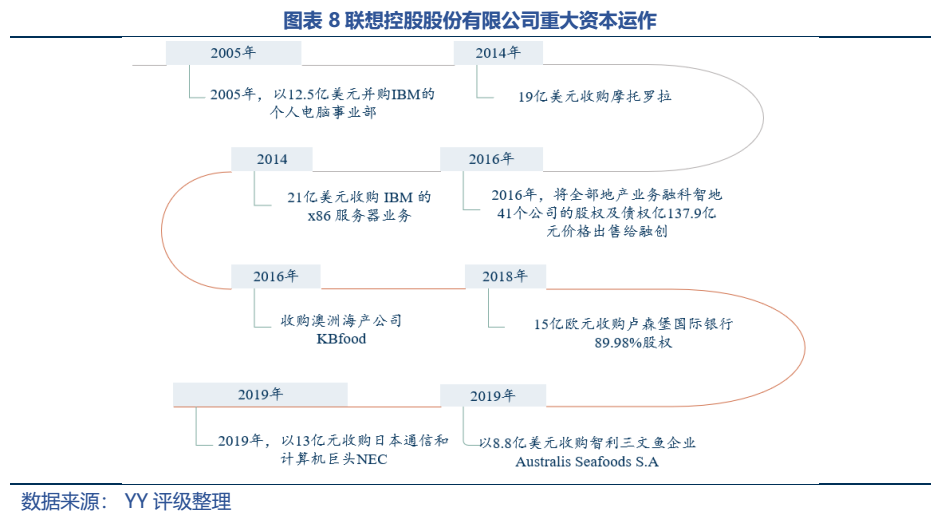

移动业务(智能手机)主要是2009年以29亿美元收购摩托罗拉的移动业务,在中国拓展市场不畅,目前的主场在拉美、北美,据IDC公布的研报,2021年1季度联想智能手机在拉美的市占率为20.9%,在墨西哥市占率第一。

数据中心业务主要是云计算浪潮下的服务器建设,仍处于持续亏损状态,不过亏损幅度有所缩窄,2021财年亏损1.69亿美元。

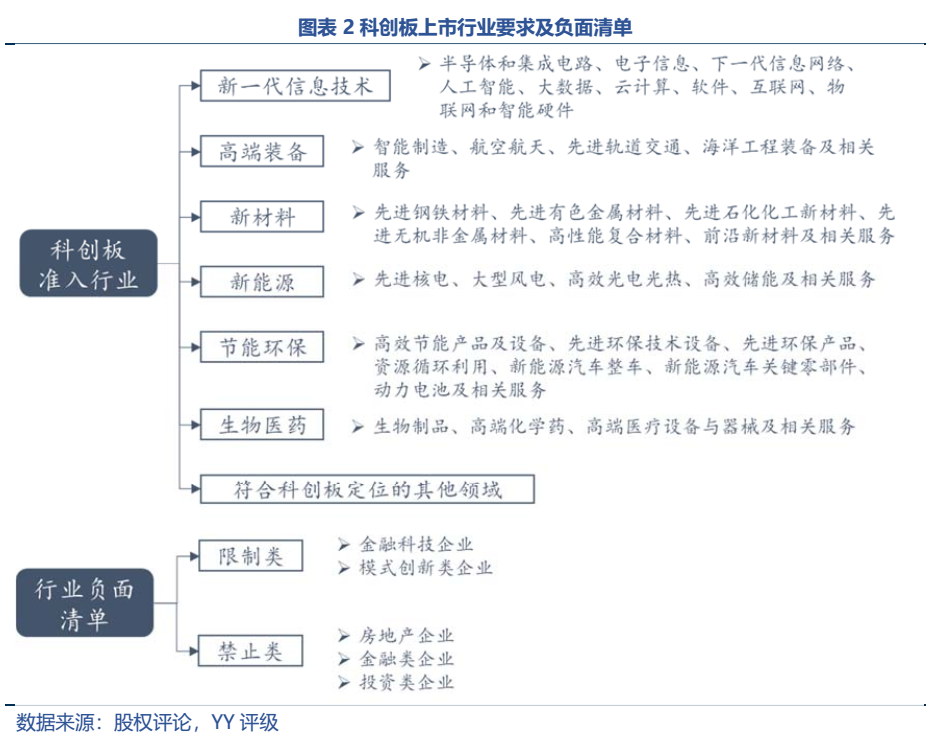

联想业务大头个人电脑业务是否可算入“新一代信息技术”中的“智能硬件”并不明朗。虽然联想自己将个人电脑业务部分与手机业务部分合称为“智能设备业务集团”,不过“智能”终究是一个定义比较模糊的词汇,此“智能”可能非彼“智能”;即使属于“智能设备”,那说是行业领域的高新技术产业和战略性新兴产业则更加牵强,因为联想未致力于核心技术,主要是将源自全球各地的元件组装以及外壳的生产。而如果单拎占比很小的数据中心业务,或许还能符合要求,即需分拆上市。

1.2 科创属性适配性——相对数不够,绝对数来凑

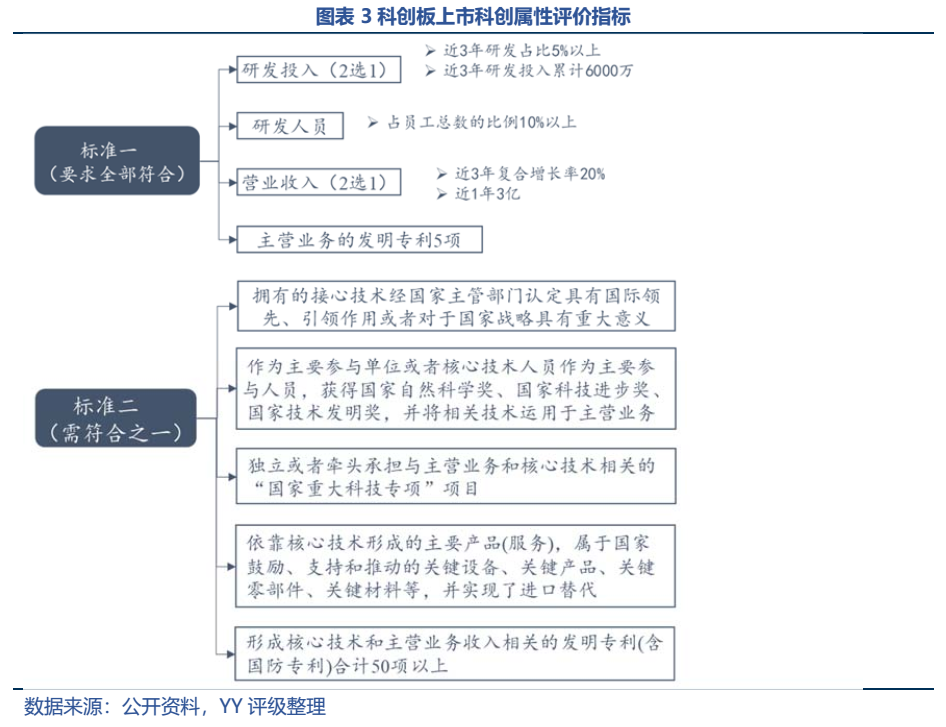

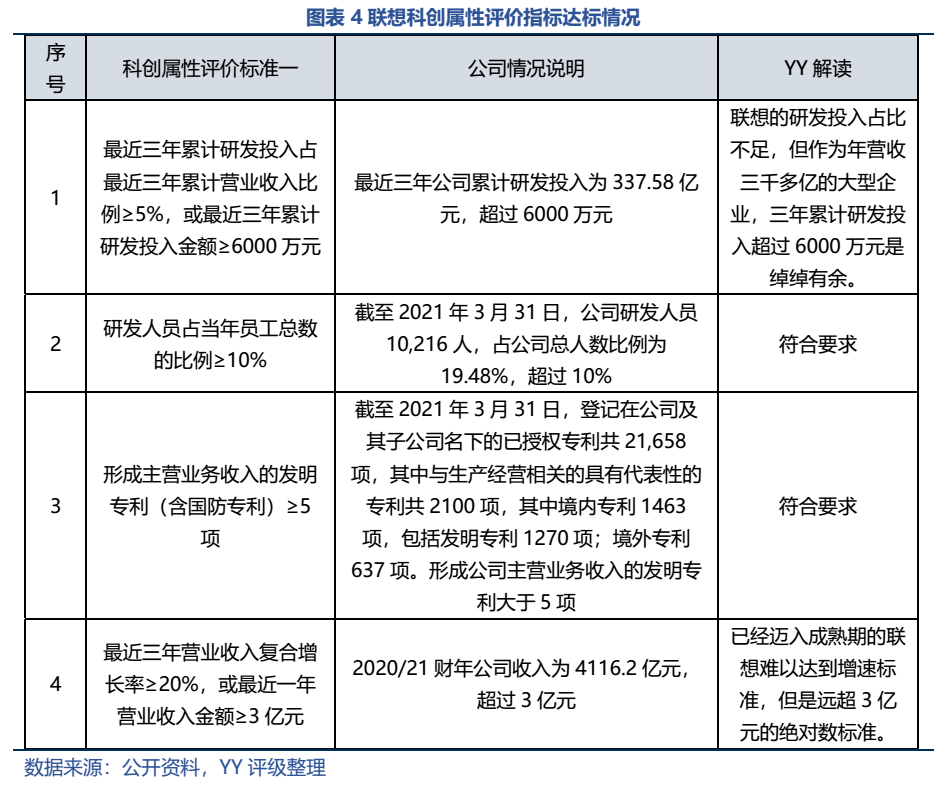

联想选择的是标准一。由于第一条(研发投入)和第四条(营收)设置了绝对数和相对数两个可选项,对于联想这种大型企业来说要达成绝对数指标绰绰有余(毕竟一个大型煤企的三年研发投入都能远超6000万)。

那达成以上科创属性的硬性指标是否就说明联想上科创板没问题了呢?还是让人觉得“貌合神离”,似乎违背科创板设立的初衷。具体有以下两个方面:

① 科创板定位于“坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业”,主要是为这类具有国家战略意义的科技创新企业解决资金难题,而联想显然无志于与PC相关的系统、处理器等核心技术的研发。

② 联想并不缺这笔钱。联想拟通过公开发行CDR募资100亿元,其中55%用于包括云网融合新型基础设施项目、行业数字化智能化解决方案项目及人工智能相关技术与应用项目,10%用于产业战略投资项目,35%用于补充流动资金。而2019年、2020年、2021年经营活动产生的现金流量净额分别为99.2亿元、156.6亿元、240.0亿元,账面货币资金也有约200亿元,可见联想并没有那么缺这100亿元,而这100亿元足够支撑很多个科创型中小企业了。

1.3 “技工贸”与“贸工技”争端

联想早期是有较强的技术积累的,前身为中科院计算机技术研究所,掌握了一些科研成果,只不过在应用层面遇到了阻碍,这也是联想创办的背景。在联想的发展过程中,有过走“技工贸”还是“贸工技”路线的纷争,最终这场纷争以主张自主研发的倪光南院士离开联想而告终,从此联想在“市场派”柳传志的带领下日益走向获利更轻松直接的组装之路,说好听点即是全球供应链的整合,说难听就是谁家便宜好用就用谁家。而倪光南带着联想的科研团队离开联想后研发了国产操作系统红旗Linux、国产方舟芯片,不过最终也没有抵挡住Windows的入侵。

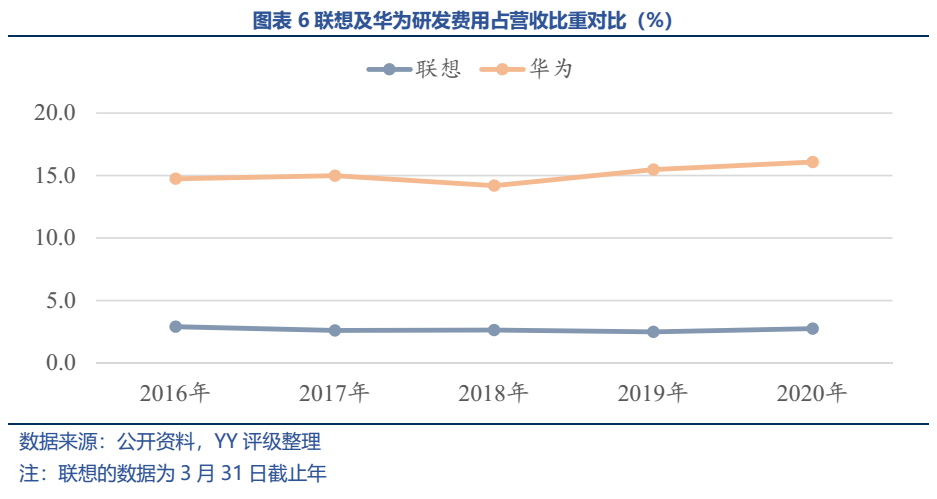

联想的研发费用占营收比重与华为等专精技术的企业形成了鲜明对比,联想的研发费用占比仅在2%-3%之间,而华为的研发费用占比持续在14%以上,而2020年科创板企业研发费用占比的中位数也达到8%。

不过,虽然联想没有掌握核心技术,并不代表联想是一家没有价值的公司,不然也不会成为全球第一大PC供应商,联想在模具设计、产品优化等方面还是拥有领先的实力,市场调研能力、营销网络、全球供应链整合能力也是联想的优势。且目前PC市场另两大龙头惠普、戴尔也并未掌握芯片、处理器等核心元件技术,实质上都属于“组装厂”,戴尔的优势在于售后服务,惠普的优势在于打印机。联想能成为全球第一大PC供货商,不能否认它仍是一家成功的企业,只不过未能如大家所愿成为一家伟大的企业。

02 联想集团背后的——联想控股

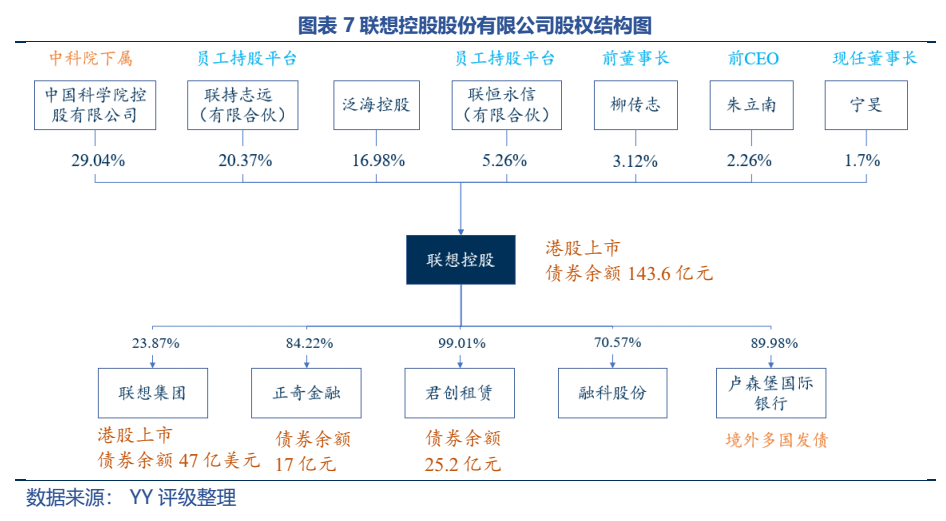

联想集团的上述路线选择与其背后的投资控股企业——联想控股股份有限公司是密切相关的。联想控股旗下资产板块众多,目前主要形成IT、金融、农业与产品、创新消费与服务、财务投资五大业务板块,虽然IT板块是最为人熟知、体量最大的板块,但由于持股比例不高的因素,目前对于联想控股归母净利润的影响其实与创新消费与服务、财务投资、金融服务板块差不多,而创新消费与服务、财务投资板块盈利表现都波动很大。

在去年11月,YY评级也在《联想:贸工技时代的谢幕》一文中对联想控股的情况进行过梳理,总体来说,一方面是个别管理层人员掌握了企业的控制权造成短视行为,企业专注短期的利润,自然不会专注道阻且长的研发之路,另一方面是多元化战略下企业持续海外并购,使联想未能将主要精力与资源聚焦于核心技术的突破。

联想控股也是境内发债主体,其去年下半年以来YY隐含上升趋势明显,其中一部分是企业自身资质的波动引致(大额海外并购风险、债务累积风险等),一部分是受滴滴被查、APP下架事件拖累, 9月以来随着滴滴舆论热度冷却,联想的估值有所回落。

今年以来联想控股也成为异常成交名单的常客,市场的分歧已然显现。

由于持续融资进行大额海外并购,联想控股的债务率已经达到较高水平。截至21年6月末,联想控股资产负债率达86.5%,主要是在2018年并表卢森堡国际银行后大幅提高,并表卢森堡国际银行前资产负债率在76%左右。不过母公司当前债务压力尚可承受,截至21年6月末,母公司层面有息债务为466.1亿元,短期有息债务88.8亿元,母公司货币资金为78.8亿元,且考虑到大股东国科控股的股票还并未质押,且其还有子公司股票可以质押,短期弹性空间较大。也正因为弹性空间仍有,同时市场环境不友好,公司今年以来未进行新增债券融资,截至21年10月19日债券余额143.6亿元,较20年末缩减了约40亿元。

但长期来看,收并购形成的账面343亿元商誉风险仍在酝酿,尤其在海外疫情没完没了的环境下。

我们的结论未变:体系长期前景资质走弱概率仍高于走强。

但是另外一个层面,则是联想作为老牌的公司,整体而言公司可能目前风险在发育,此外从薪酬视角看,至少其中的高管和教父,也是一直获得比较丰厚的报酬。所以在未来风险发酵的时候,是否有输血和补救,可能仍是观察变量。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~