5月27日,证监会、发改委联合发布《关于规范做好保障性租赁住房试点发行REITs有关工作的通知》,推动保租房REITs业务规范有序开展。

作者:克而瑞租售

5月27日,证监会、发改委联合发布《关于规范做好保障性租赁住房试点发行REITs有关工作的通知》,推动保租房REITs业务规范有序开展。

同日,中金厦门安居保障性租赁住房、红土创新深圳人才安居保障性租赁住房两只REITs分别于上交所、深交所和证监会报送申请材料,成为首批上报的两单保障性租赁住房REITs。

这不仅意味着我国保障性租赁住房REITs试点正式起航,也意味着我国REITs市场试点在扩容增类的过程中取得了实质性的突破。

高质量发展租赁市场,必须要解决“钱从哪里来”的问题。据不完全统计,目前已有二十几家银行通过与政府或企业合作的形式布局住房租赁领域,五大行以及政策性银行在住房租赁领域参与力度最大。

在国家战略部署和利好政策引导下,保障性租赁住房将迎来爆发式增长,预估十四五时期全国保租房投资规模将超过2万亿。

目前来看,无论是通过新建还是改建、收购的方式经营租赁住房,均存在收益率偏弱,不足以吸引社会资金大规模投入等问题,亟须拓宽住房租赁企业融资渠道,通过规模效应以及资产证券化去获得长期的效益。

公募REITs无疑是一个双赢的解决方案。

一方面能够帮助各类租赁住房持有主体形成“投-融-管-退”的闭环,实现资金回流和再投资。

另一方面租赁住房底层资产现金流较为稳定,适合发行REITs产品,可以丰富投资者的投资选择。

2022年5月27日,中金厦门安居保障性租赁住房、红土创新深圳人才安居保障性租赁住房两只REITs分别于上交所、深交所和证监会报送申请材料,成为首批上报的两单保障性租赁住房REITs。这是保租房自去年6月纳入基础设施REITs发行范围以来,取得的突破性进展。

申报资料显示, 中金厦门安居保障性租赁住房封闭式REIT,对应的专项计划名称为中金厦门安居保障性租赁住房基础设施资产支持专项计划资产支持证券,发起人(原始权益人)为厦门安居集团有限公司。

红土创新深圳人才安居保障性租赁住房封闭式REIT的申报资料显示,主要原始权益人为深圳市人才安居集团有限公司,专项计划管理人为深创投红土资产管理(深圳)有限公司。

据深圳市人才安居集团负责人介绍,此单保障性租赁住房REITs的底层资产是4个位于深圳核心区域或核心地段的项目,均已取得保障性租赁住房认定书,整体出租率达99%,涉及保障性租赁住房1830套、建筑面积13.47万平方米,资产评估值约为11.58亿元。

项目产权清晰,具有持续稳定的现金流,可满足发行REITs的收益率要求。而且,项目主要出租对象是新市民、青年人,租金定价大幅低于同类房源,具有很强的民生和保障属性。

据介绍,安居集团本次项目募集的资金将继续投资于深圳的保障性租赁住房建设,预计可新增保障性租赁住房2000余套。

首批保租房REITs试点项目申报,是在当前基础设施REITs试点的框架下进行的。

2021年6月,首批基础设施公募REITs在沪深交易所上市,截至5月底,已有12只公募REITs产品上市,募资规模达到458亿元。据悉,首批九只公募REITs产品全部超额完成了2021年可供分配金额目标,完成率在102%至187%。

综合来看,基金层面收入利润、经营现金流、可供分配利润整体好于预期。

今年开年以来全球资本市场较为动荡,股、债等大类资产表现不尽如人意,基础设施公募REITs依靠其底层资产稳定的现金流优势却走势良好。这是因为REITs本质上是资产上市,不同于股票和债券,但又兼具债性和股性,具有稳定的收益回报,与股票债券类资产价格走势相关性较低。

首批REITs产品表现突出,投资者认购热情高涨。保障性租赁住房作为公募REITs扩容行业之一,保障性租赁住房REITs受到市场广泛关注。

目前围绕保租房仍有许多政策空白亟待填补,在当前基础设施REITs试点的框架下,保障性租赁住房资产范围及其可转让性缺乏统一政策或指导性规范。

保租房REITs试点项目还需要因城施策,并不是所有城市都适合开展保租房REITs。

据发改委去年6月发布的申报要求,REITs试点项目近3年内总体保持盈利或经营性净现金流为正,且预计未来3年净现金流分派率原则上不低于4%;首次发行的当期目标不动产评估净值原则上不低于10亿元,且扩募不低于拟首次发行时资产规模的2倍。

这对于租金较低、筹建规模较小的三四线城市来说要求较高。保障性租赁住房REITs可能主要聚焦一线和强二线城市。

大力发展保租房离不开对市场主体的金融支持,自去年以来,国务院、财政部、发改委、银保监等多部门均出台金融政策支持保租房发展。

2022年5月27日,证监会、发改委联合发布《关于规范做好保障性租赁住房试点发行REITs有关工作的通知》,首次将保障性租赁住房纳入到REITs 试点范围。

除此之外,政策端还支持银行长期贷款,支持租赁企业发行企业债券、公司债券、非金融企业债务融资工具等公司信用类债券等;明确保租房项目有关贷款不纳入房地产贷款集中度管理;支持各类银行保险机构发挥机构优势,把握保障性租赁住房融资需求特点,提供针对性金融产品和服务。

在此背景下,各大银行纷纷进军住房租赁行业。银行在住房租赁行业的布局,除了在幕后默默为公寓企业输血,为房企和运营商提供早期开发建设资金外,还意图由幕后走向台前,与政府合作推出租赁平台。

目前不仅国有五大行都已涉入长租公寓领域,一些全国性股份制银行,如:中信银行、平安银行以及地方城商行如南京银行、温州银行等也均和房企展开合作,布局住房租赁行业。

从参与银行来看,据不完全统计,目前已有二十几家银行通过与政府或企业合作的形式布局住房租赁领域。

其中,建设银行作为住房金融领域的领军者,在长租公寓领域布局力度最大,可谓一马当先。截止2021年年末,建行参与400多个保障性租赁住房项目,项目数目位于其他银行之首。

其次是国家开发银行、工商银行、中国银行、农业银行与交通银行。目前,国有五大行以及政策性银行在住房租赁领域参与力度最大,彰显了国家队作为租赁市场的第一梯队,对整个住房租赁市场的引导和带动作用。

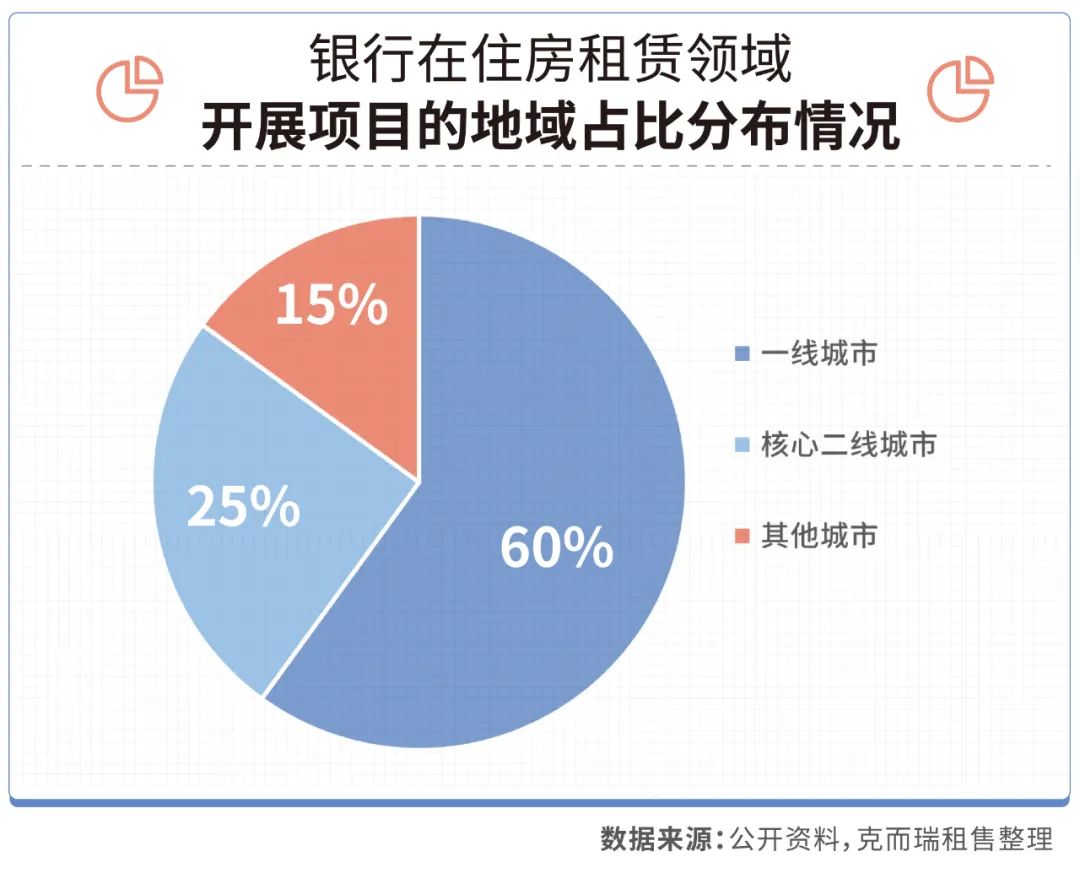

从地域分布来看,银行在租赁住宅领域共涉及全国37个城市,而一线城市的北上广深则是银行和租赁结合最紧密的地区,占比近60%。

这是由于一线城市作为全国租赁发展主阵地,外来人口较多,租赁需求旺盛,此外,一线城市不断探索多种渠道筹集房源,也增加了与银行的联系。其次为核心二线城市占比近25%。

在国家战略的支持下,银行加速布局租赁市场,不仅是金融服务实体经济的重要体现,也是银行迎来拓展房地产业务的关键突破口。

从目前来看,银行通过创新金融服务方式,打造多维合作模式,构建住房租赁场景生态圈。一方面可以解决政府和企业的金融需求,完善以公租房、保障性租赁住房和共有产权住房为主体的住房保障体系,另一方面也是在房地产贷款集中度实施下银行涉房业务的新增长点

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~