不要仅仅因为估值低而买入某只银行股,可能存在“价值陷阱”

作者:Study77

来源:琦言八语(ID:Study_77)

01

银行股的估值情况

年初至今,A股中以走势稳健著称的银行板块大跌15.36%,跌幅远超上证指数(-7.92%),在申万28个一级行业中仅好于非银和采掘。市场普遍认为,新冠疫情影响以及对银行让利实体经济的预期深化加剧了投资者对银行盈利增速及资产质量恶化的担忧。

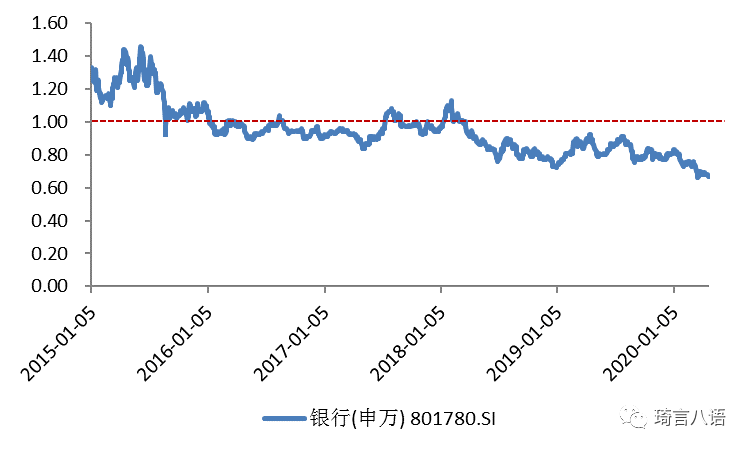

根据下图可以看出,近两年银行板块破净已成为常态。截至4月24日,银行(申万一级行业)估值已达0.67X,处于历史0.20%分位,36只银行股中有30只已破净,破净率高达83.33%,行情惨淡可见一斑。

02

银行股的隐含不良率

银行等重资产行业的估值水平是投资者对其盈利能力、资产质量、发展前景及公司战略等多方面的综合反映,少有行业整体“破净”。有观点认为,银行股的“破净”,即当前股价低于其每股净资产,反映了银行的真实不良资产在耗尽拨备后还会继续侵蚀其净资产。因此可以推断,“破净”主要是市场对银行资产质量的“用脚投票”。

根据“有效市场假说”,强有效市场中,市场价格可以有效反映证券的所有信息。虽然我国证券市场暂时达不到强有效,但银行板块强监管、信息披露较为充分、机构参与度高,我们认为估值水平对主体信息的反映程度较高。

因此,可以参照当前的估值水平,根据:银行隐含不良率=【银行贷款减值准备+(1-当前PB)*净资产)】/贷款余额,逆推出市场认为的隐含不良率,目的是可以在一定程度上考量银行的真实不良率水平。

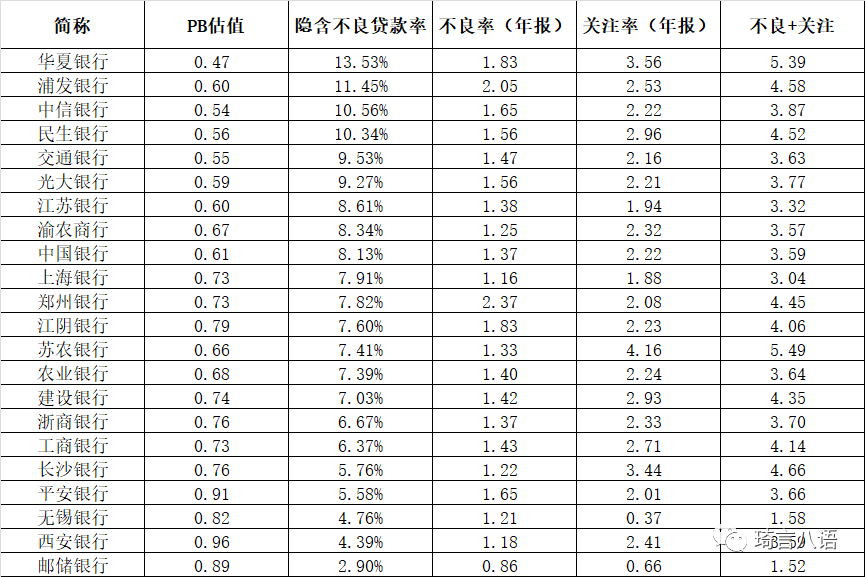

根据下图可以看出,市场对银行的资产质量确实比较担忧。PB最低的是华夏银行,其隐含不良率高达13.53%,与市场认为其资产质量一般,拨备覆盖率较低的印象相符。同样隐含不良率较高的还有浦发银行(成都分行空壳授信)、中信银行(网红暴雷的白衣骑士)以及民生银行(小微为主且历史遗留因素),也是市场普遍认为的资产质量有隐患的银行,真实不良率可能远高于其披露水平。因此,不要仅仅因为估值低而买入以上银行股,可能存在“价值陷阱”。

当然,隐含不良率低也并不完全代表资产质量就好。隐含不良率较低的几个银行中,以零售业务为主且对公历史包袱较轻的邮储银行,资产质量确实比较好;但西安银行可能是因为次新原因,导致估值较高,从而计算的隐含不良率较低。所以在具体分析银行资产质量时,也要综合考虑其他可能影响估值的因素。

注:截至2020年4月26日,还有张家港行、青农商行、杭州银行、南京银行、兴业银行、北京银行、成都银行和贵阳银行等8家上市银行未披露年报,本文我们仅就公布年报且破净的22家银行进行数据处理和分析。

注:截至2020年4月26日,还有张家港行、青农商行、杭州银行、南京银行、兴业银行、北京银行、成都银行和贵阳银行等8家上市银行未披露年报,本文我们仅就公布年报且破净的22家银行进行数据处理和分析。

03

隐含不良与披露数据的差额分析

不良贷款的认定有严有松,银行可以通过会计手段等调节不良贷款率。但是关注类贷款和正常贷款之间的界限还是较为分明的,一般很难调节。也就是说,采用不良率+关注率作为的不良贷款广义口径,可以相对可观的反应银行贷款质量的不良水平。但该指标相比于隐含不良率还是有较大的差距,预计这个差距来自于投资者对表内债券、表外非标等资产质量的担忧。

目前,部分商业银行对投资债券、同业资产、表外业务等没有开展风险分类,或“一刀切”全部分为正常类,对投资的资管产品没有进行穿透管理,难以掌握其真实风险。因此,2019年8月,银保监会发布《商业银行金融资产风险分类暂行办法(征求意见稿)》,将风险分类对象由贷款扩展至承担信用风险的全部金融资产,对非信贷资产提出了以信用减值为核心的分类要求,特别是对资管产品提出穿透分类要求,有利于商业银行全面掌握各类资产的信用风险,针对性加强信用风险防控,随着信息披露和计提严格化,银行资产质量的黑箱子有望逐步透明。

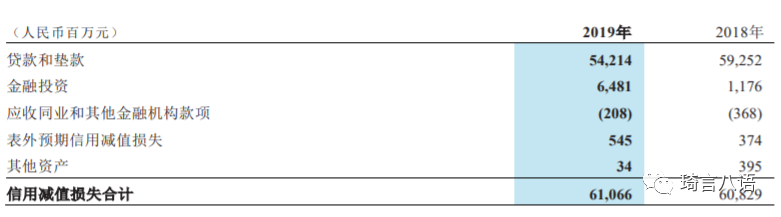

以招行为例,下图是其2019年年报的信用减值损失明细披露,可以发现贷款和垫款信用减值损失是信用减值损失的最大组成部分,占比达88.78%,但同比下降8.63个百分点,主要是金融投资的信用减值损失同比增加451%。这体现出招行为应对监管新规而主动加大非信贷类资产的计提力度和审慎经营的经营理念。

04

延伸:银行风险管理能力分析

银行的风险管理能力最终会体现到风险暴露水平,通过衡量风险暴露的结果也可以合理推断银行的风险管理水平和能力,以期判断银行的竞争优劣势。

不良生成率是衡量银行一年内新生成不良贷款的情况,反映银行业务开展的风险偏好带来的客观结果。核销是处理不良贷款的一种方式,一旦核销,这笔贷款就被剔除银行的报表,银行不良贷款金额和贷款减值准备相应减少,但不影响当期的利润水平。因而,我们在衡量银行当期生成的不良贷款时,不仅包括当前新增的不良贷款余额,还要加回已核销的贷款的金额,共同构成这一时期银行不良贷款的生成额。不良生成率=(本期不良贷款新增额+本期核销)/贷款平均余额

信用成本是衡量银行当期计提拨备的情况,反映银行一年内的短期风险暴露策略。信用成本=在利润表中当期计提的拨备/贷款平均余额,当期计提的拨备反映在利润表中的“资产减值损失”。

当信用成本>不良生成率时,银行计提拨备力度加大,拨备覆盖率提升,坏账缓冲空间加大,未来“以丰补歉”更加游刃有余。而一旦信用成本<不良生成率,银行不良生成压力加大,拨备覆盖率就会越来越低,未来缓冲的空间会越来越少。

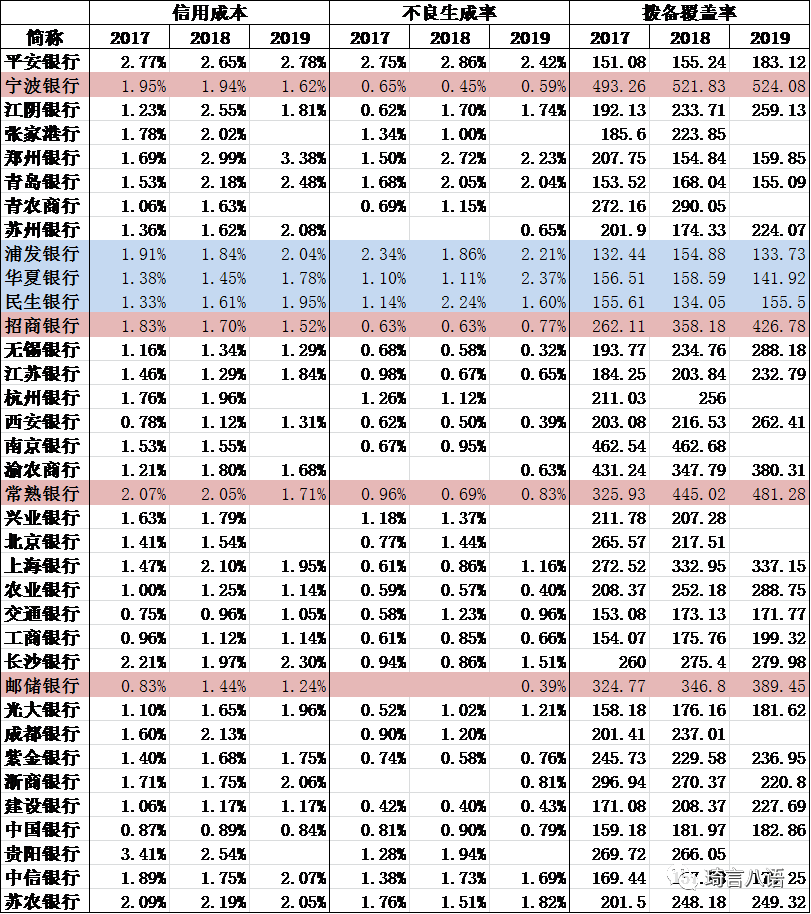

基于此,我们对36家上市银行近三年的不良生成率和信用成本进行了计算和分析。可以发现:

宁波银行的信用成本(1.62%)远大于不良生成率(0.59%),导致其拨备覆盖率进一步上升至524.08%,表现出较强的风险管理能力,也是宁波银行能在近两年持续获得估值溢价的体现。招商银行、常熟银行、邮储银行同样如此。

(2)以浦发银行和华夏银行为代表,不良生成压力仍然较大,拨备大幅下降

浦发银行的信用成本(2.04%)小于不良生成率(2.21%),导致其拨备覆盖率下降了21.15个百分点至133.73%。在浦发银行披露年报快报时,其不良率大幅上升至2.05%,当时我们测算若其拨备与三季报持平,则拨备覆盖率将降至133%。周五披露的结果基本符合我们的预期,明天股价表现可能不容乐观。

附:关于银行业分析报告还可参见《高股息的银行股》。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~