多家物流公司启动IPO,5月以来,除京东物流已上市外,还有安能物流、日日顺物流、东航物流等均已递交IPO申请。上市当日,京东物流股价一度涨超18%,总市值超2800亿港元。而在上市后首个交易日,京东物流开盘价格由上市当日的41.700港元下降至40.450港元。2012年,京东物流公司正式注册。

作者:苏建红

来源:地产资管网(ID:thefutureX)

物流公司上市浪潮汹涌,资本加速行业洗牌。多家物流公司启动IPO,5月以来,除京东物流已上市外,还有安能物流、日日顺物流、东航物流等均已递交IPO申请。

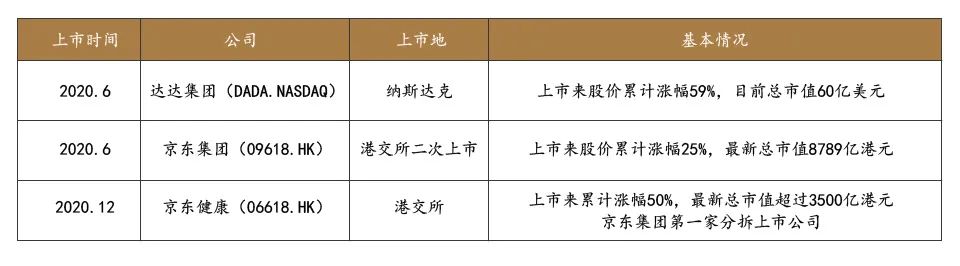

5月28日,京东物流(02618.HK)正式上市,这是继京东商城、京东健康、达达集团之后,京东旗下的第四家上市公司。而京东系正在排队IPO的企业还有:京东科技、京东工业品、京东产发。

京东系前三家上市公司基本情况表

来源:睿和智库

上市当日,京东物流股价一度涨超18%,总市值超2800亿港元。而在上市后首个交易日,京东物流开盘价格由上市当日的41.700港元下降至40.450港元。

京东物流股价图

虽然成功上市,但京东物流此前已亏损14年,此后则要面临四重诘问:何时能扭亏为盈?380亿美元估值是否过高?企业物流还是物流企业?如何加强干线运输能力?

01 京东崛起功臣深陷亏损泥潭

京东崛起的很大原因,在于京东物流。

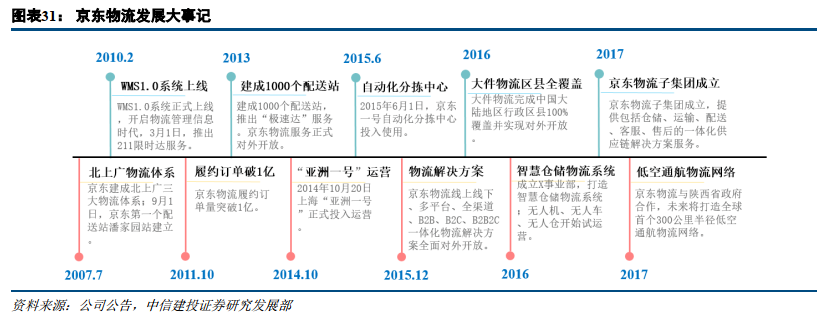

京东物流发展大事记

2004年,京东转型电商后发现两个问题:一是客户投诉大多数来自物流;二是第三方快递公司不能做代收货款业务,结算总出问题。

面对物流之痛,2007年,刘强东决定自建物流体系。同年8月,在北京潘家园,京东建起第一个配送站。

2009年京东拿到一笔2100万美元的融资,开始自建仓库和呼叫中心。

2010年推出包括当日达和次日达的“211限时达”服务,在普通快递3日达的时效下,打响了抢占市场份额的第一枪。

此后,京东还相继推出多款时效产品,包括京准达、京尊达、分钟达等,率先建立了一套阶梯式、个性化的行业服务标准。

2012年,京东物流公司正式注册。但是,京东物流2017年独立运营以来,一直“增收不增利”,深陷亏损泥潭,2018年亏损27.65亿元,2019年亏损22.37亿元,2020年亏损金额更是达到了41.34亿元,同比上涨超过180%。

京东物流2018年~2020年亏损表

睿和智库制图

京东物流亏损原因是其重资产模式,物流供应链的构建需要长期的成本投入。京东创始人刘强东曾多次对外表示,因为投物流错过了太多投资机会。友商马云也曾直言“不看好”,认为京东会被京东物流这种重资产模式严重拖累。

02 重资产仓网,拖累还是潜力?

京东物流重资产模式最重要的体现就在于京东持续的仓网建设。据睿和智库统计,2019年至2021年3月31日,京东物流仓库数量从550个增至1000个,管理的仓储面积从1200万平方米增加至2100万平方米,仓库数量和面积几乎翻倍,配送站达7280个,几乎覆盖中国所有的地区、城镇及人口。“基建狂人”近年建设的“亚洲一号”大型智能仓库就有32个。

睿和智库制图

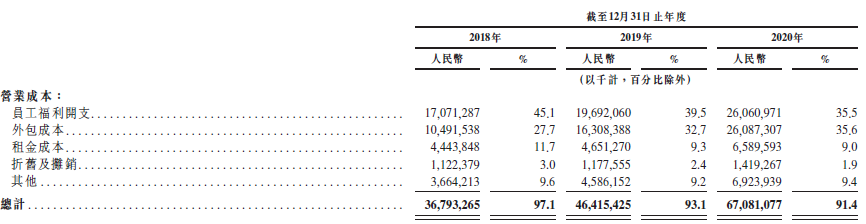

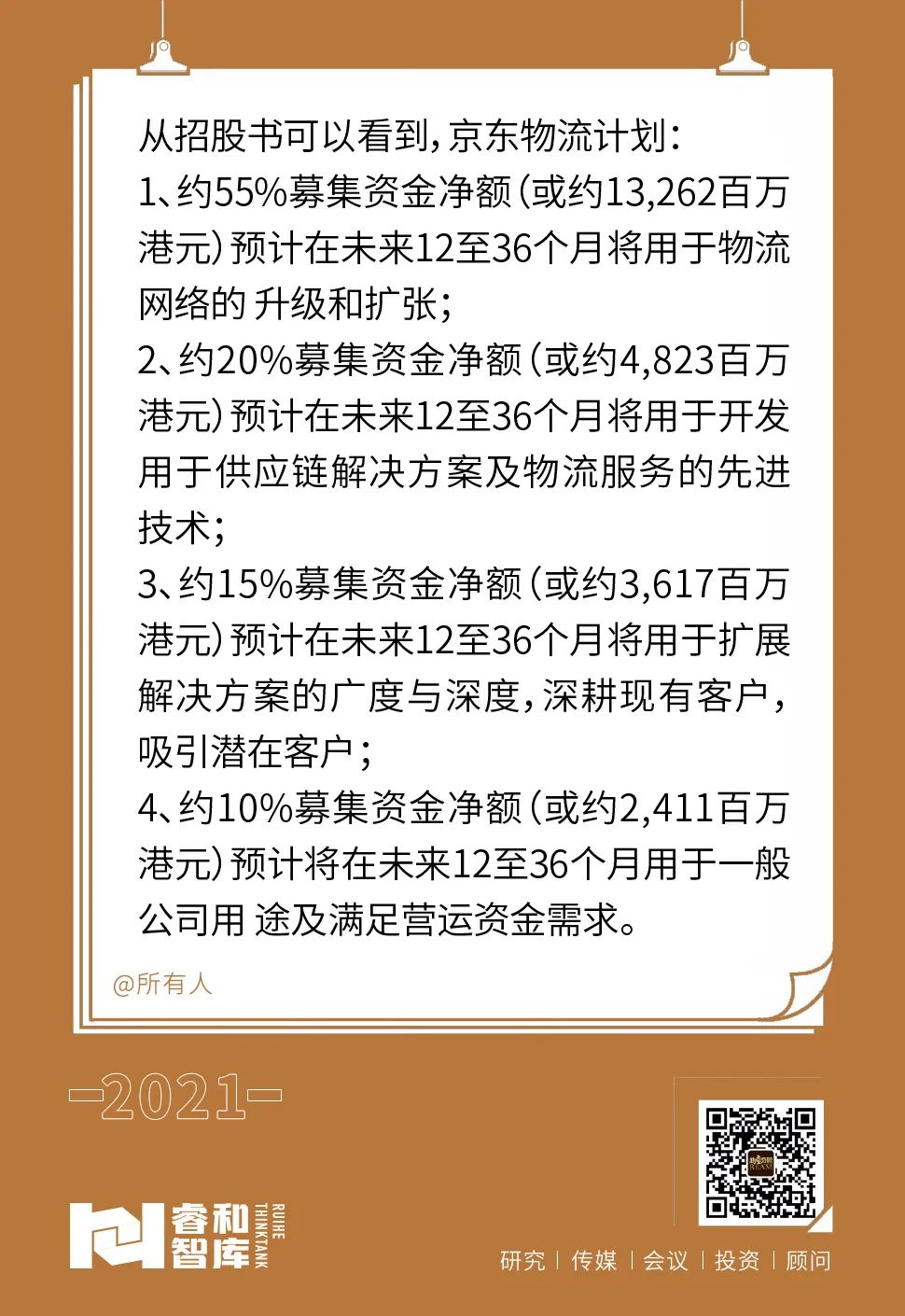

招股书显示,2018年至2020年,京东物流的营业成本分别为367.9亿元、464.2亿元和670亿元,占当期营业收入的比例分别为97.1%、93.1%和91.4%。2021年一季度销售及市场推广开支、研发开支及一般行政开支合计22亿元;营业成本和经营费用包括股份支付开支为4亿元。

来源:京东物流招股书

睿和智库制图

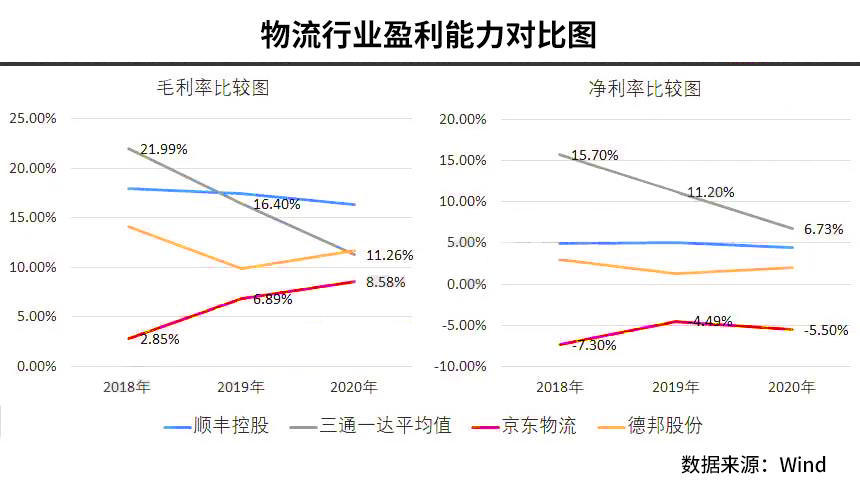

其营业成本从大到小依次是员工福利开支、外包成本、租金成本、折旧及摊销和其他,仅前两项就占到了整体成本的七成。营业成本占总收入的比重高达91%至97%,毛利空间在2020年最高时也只达到8.58%。

相比之下,顺丰控股前四项成本从大到小依次是外包成本、职工薪酬、运输成本和办公租赁,各项成本合计占收入的比重维持在82%至84%之间,留出了16%至18%的毛利空间。

两笔投资更加剧了京东物流的亏损。2020年初,其推出众邮快递,采用加盟制,持续业务下沉。同年8月,其以总对价30亿元收购跨越速运。

从研发投入来看,过去三年,累计技术投入达到46亿,平均占比3.4%。

招股书中提及,“我们在中短期内,对业务增长及市场份额扩张的关注,超过盈利能力。”可预见的是,京东物流成本及开支将继续增加,目前未看到止亏的明确时间节点。

03 营收结构和盈利能力两大掣肘

单飞还是依赖?

由于京东集团间接持有京东物流79.12%的股份,因此,短时间内,京东集团与京东物流还是“母子”关系。

数据来源:京东物流招股书

睿和智库制图

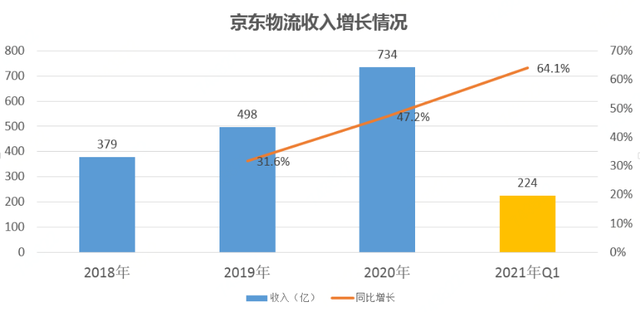

招股书显示,京东物流2018营收为379亿元,2019年为498亿元,2020年为734亿元。其中2020年收入同比增长47.2%。据2021年一季度财报显示,京东物流贡献了224.11亿元的收入,同比增加64.1%。

看似涨势喜人的背后,隐藏的是营收结构失衡问题。

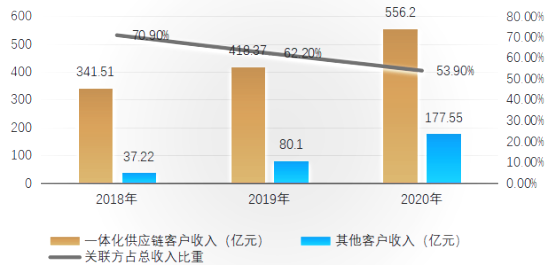

京东物流的主要营收来源分为一体化供应链客户和其他客户。目前,京东物流的核心客户都来自于京东,外部单量少。“一体化供应链客户”主要来自京东自营模式和POP平台(京东第三方平台)下的FBP模式。(FBP模式是和京东自营比较类似的一种模式,由京东完成仓储管理、订单配送、收款和开票,该模式下客户的体验值也最高。)

2020年一体化供应链客户贡献营收比重达75.8%,相比2018年的90%下降了近16个百分点。

从另一个角度看,京东物流在均衡营收结构的过程中,正在逐步实现独立。来自其他客户的收入占比不断提升,从2018年的9.8%、2019年的16.1%提升至2020年的24.2%。

2018~2020年京东物流营收占比图

睿和智库制图

“其他客户收入”指解决企业和个人客户的“零散运输需求”,和顺丰、“三通一达”的物流服务业务是一个概念。其主要来源为两部分:一是通过加盟制“京喜快递”抢夺通达系的电商件市场;二是冷链物流业务。值得注意的是,跨越速运物流公司2020年8月并表后为京东物流贡献了37.34亿元收入。

物流行业盈利对比图

睿和智库制图

对比国内老对手顺丰、菜鸟、四通一达等上市物流公司,京东物流近三年毛利率虽一直呈上涨趋势,从2018年的2.85%增至2019年的6.89%,到了2020年,毛利率涨至8.6%,但还是仅处于行业腰部水准,低于中通、顺丰等10%以上的毛利率。京东物流净利率连续三年都处于掉队状态。

从营收看,连续三年,京东物流仅为顺丰的七成左右。顺丰在商务件的市场地位难以撼动。

物流行业2020年营收、毛利率

睿和智库制图

京东物流的优势在于仓储,而顺丰强在干线能力。在快递快运行业TO C价格战正酣之时,资本市场更关注京东物流如何补齐短板,把手里的资产进行最大化利用,开辟增量市场,从而实现规模化的红利。

“我绝对不认为我们是快递公司。”刘强东曾如此定义京东物流。京东物流的优势在于招股书中602次强调的供应链,技术更是其最大的竞争壁垒,京东已成为中国最大的一体化供应链物流服务商。

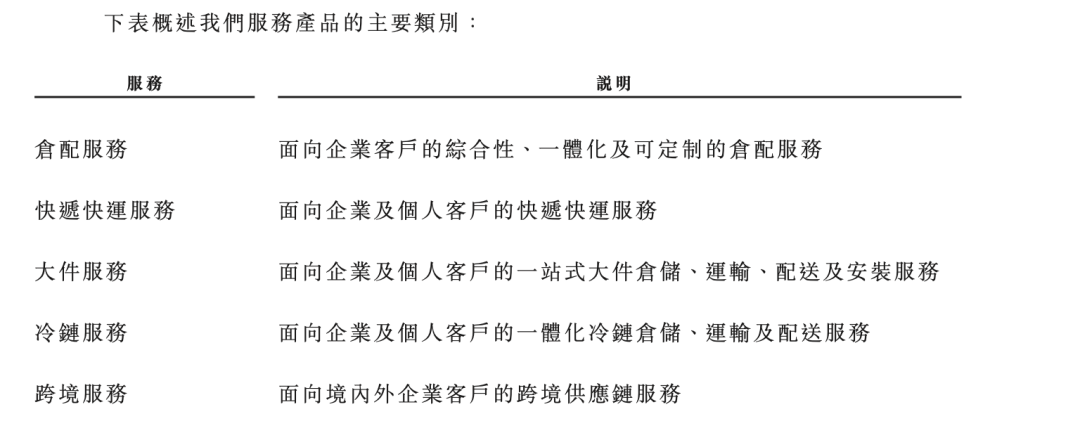

一体化供应链服务内容

根据京东物流招股书,所谓的一体化供应链物流服务是外包物流服务市场中的一个细分市场及一种先进物流服务。其中,存货管理在一体化供应链解决方案中起着核心作用。京东物流也根据客户是否已使用仓储或存货管理相关服务(即仓配服务)对其进行分类。凡使用其仓配服务的客户均被划分为一体化供应链客户。

持续的重资产投入和供应链技术管理,建立起极深的护城河。2020年京东物流一体化供应链客户数已达5.27万家。招股书显示,年度收入贡献超过100万元的一体化供应链客户,数量从2018年的1123家增至2020年的2306家,2020年合计贡献的收入占比达到一成以上。

可以说,京东物流所瞄准的这一市场仍充满着巨大的增长机会。

中国经济数字化快速发展,终端消费者多样化、个性化的需求,促使企业需要提供更为高效灵活的供应链物流服务。此外,一体化供应链物流服务对企业供应链数据进行覆盖和分析,为企业提供增值服务。

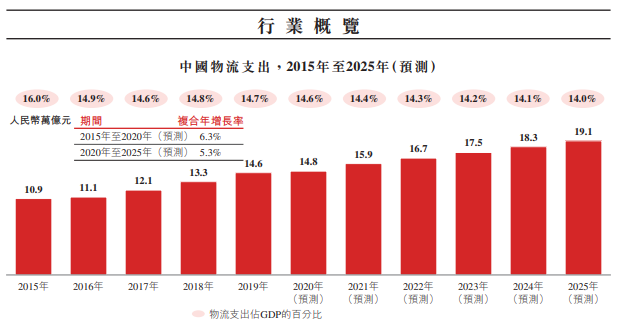

中国物流支出图

数据来源:京东物流招股书

基于以上背景,有研究报告测算,一体化供应链的市场规模预计将由2020年的2万亿元增加到2025年的3.2万亿元。复合年增长率为9.5%,约为同期中国物流支出增速的1.8倍。这意味着市场份额每增加一个百分点,就是超过320亿元的收入。

目前,中国一体化供应链物流服务市场高度分散,2020年按收入计排行前十的企业仅占9%的市场份额。这就为京东物流这类一体化供应链解决方案及物流服务商带来了巨大机遇。目前京东物流以2.7%的市场份额位列第一,掌握了一定的话语权。

一体化供应链物流服务市场规模及增长率

招股书显示,2020年,京东物流为超过19万家企业客户提供服务,涉及快消、服饰、家电、家具、3C、汽车和生鲜等多个行业。

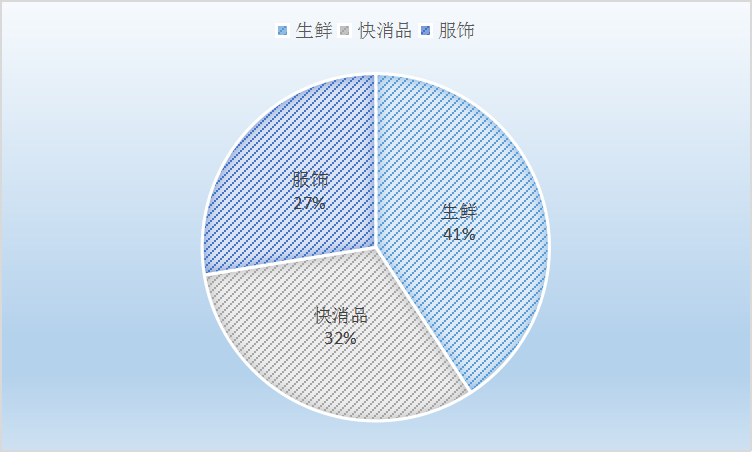

从增长率来看,2020年至2025年,生鲜、快消品及服饰的一体化供应链物流支出增长率领先,分别为18.8%、14.6%及12.7%。当然,其他领域需求总量也不低,到2025年,汽车行业、3C电子、家具及家电行业、医药行业对一体化供应链物流服务的需求,将分别增至4460亿元、3160亿元、1170亿元和600亿元。

2020年~2025年一体化供应链物流支出增长率占比图

睿和智库制图

近几年,头部物流企业将供应链服务视作重中之重。京东物流上市前,顺丰175亿港元拿下嘉里物流51%的股权,背靠海尔集团的日日顺供应链科技创业板IPO或已受理,以及A股供应链物流龙头企业海晨股份近期市值水涨船高,未来五年,一体化供应链服务能力的提升将成为快递、物流企业的制胜关键。

相比而言,京东物流对技术投入更大。除了无人仓、智能仓等案例,京东物流采用5G、人工智慧、大数据、云计算及物联网等底层技术,持续提升自身在自动化、数字化及智能决策方面的能力。京东物流表示,未来5至10年,其将携手社会各界共建全球智能供应链基础网络(GSSC),推动全球供应链的智能化发展。

结语

上市对于京东物流而言,只是个新的开始,虽收获了新的融资渠道,但仍面临许多难关。

如何扭亏为盈,就是京东物流上市后面临的首要难题。想要真正从企业物流向社会化企业转变,京东物流未来要在三个细分端突围,一是产业物流,二是跨境物流,三是社区服务,来应对“估值380亿美金是否过高”的质疑。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~