在地产信托非标被急剧压缩的背景下,存量和新增的非标通过保理进行非标转标已有成熟的操作路径,开发商通过体系外的主体进行融资,并通过保理的形式实现出表的方式也开始被市场各方所重视。

作者:西政资本

来源:西政资本(ID:xizheng_ziben)

“三道红线”融资监管新规施行以来,开发商基本上都忙着降负债和去杠杆,临近年底的项目、资产甩卖以及不少二线以下城市的大幅度促销动作也相当频繁。在此波强监管的背景下,围绕着房地产企业的保理融资变得异常火热。对于开发商来说,通过增加工程、材料等应付账款或应付票据能一定程度上降低金融有息负债的需求,也即避开“三道红线”对有息负债的监管;对于前融机构来说,总包单位、材料供应商对开发商的应收账款所涉的保理融资、商票融资能更好地解决涉房业务限制的问题,并能在一定程度上实现间接出表的目的。

值得注意的是,在地产信托非标被急剧压缩的背景下,存量和新增的非标通过保理进行非标转标已有成熟的操作路径。另外开发商通过体系外的主体进行融资,并通过保理的形式实现出表的方式也开始被市场各方所重视。为便于说明,我们结合近期操作的“保理+票据保险”、“保理+抵押”、保理公司代采以及当前形势下保理公司协助房企融资出表以及协助非标转标等业务进行详细介绍,以供同业人士参考。

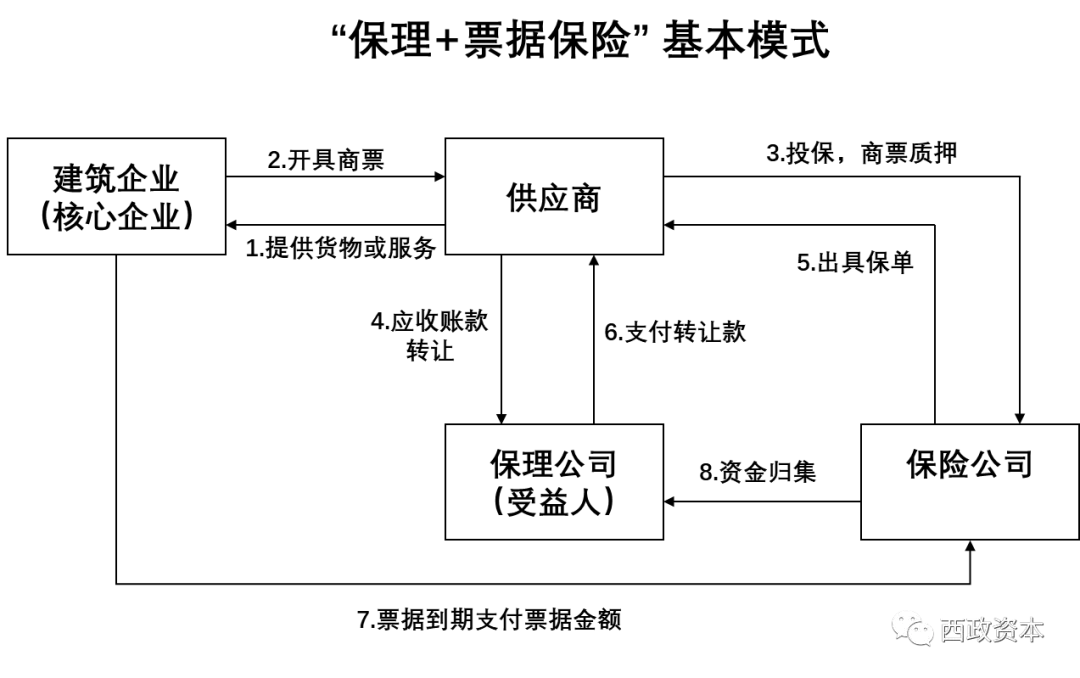

一、“保理+票据保险”融资方案

在地产行业中,不少开发商都存在指定总包单位承接开发项目的总包建设工程的情形,该类总包单位一般都为开发商的关联企业(有些不一定存在股权上的关联关系),其中开发商一般都是以商票的形式完成对总包单位的付款,该类经营性负债不涉及“三道红线”对有息负债的监管。“保理+票据保险”模式主要适用于建筑企业,也即以建筑企业作为核心企业,其中既包括实力雄厚的国央企类建筑总包单位,又包括与开发商自身存在表面关联或非关联关系的总包施工单位。“保理+票据保险”模式主要是指满足资质条件的建筑企业(核心企业)向其供应商开具电子商业承兑汇票,保险公司依托该核心企业信用为商票贴现提供保险,保理公司依据保险公司开具的保单放款的模式。本融资方式不影响核心企业报表,亦不占用核心企业银行授信,因此对于开发商来说指定关联的总包单位承接工程后的后端保理融资能无形中降低前端的融资需求。需说明的是,核心企业签发商票仅有一手质押背书,保险公司持有至到期,不做额外流通,因此不会发生商票在不合规的民间资金中流通的情况。

1. 建筑企业作为核心企业与其供应商发生业务往来后,建筑企业开具商票给其供应商;

2. 供应商作为投保人,以其自身为被保险人,以保理公司为受益人进行投保,并将商票质押给保险公司,保险公司尽调核查后向供应商出具保单;

3. 供应商将对核心企业的应收账款转让给保理公司;

4. 保理公司在供应商投保后向其放款;

5. 票据到期,核心企业将票据票面金额支付至保险公司,资金最终归集至保理公司。

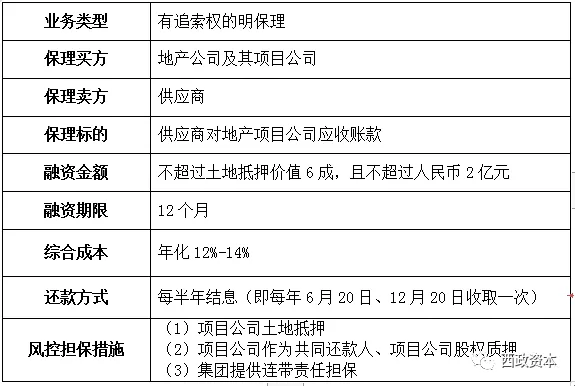

二、“保理+抵押”融资方案

在常规的保理业务中,保理商一般看重的都是核心企业(也即承担应付义务的开发商)的主体征信和评级,比如百强开发商的上游供应商的保理融资一般都在市场上比较受欢迎,而中小开发商则因主体资质较弱的问题,其上游供应商的保理融资在操作方面一直都面临困境。为了解决这个短板问题,我们针对中小开发商的上游供应商的保理融资在操作上进行了变通,简单来说就是由上游供应商(比如总包单位、材料供应商等)就其对中小开发商的应收账款申请保理融资,同时中小开发商为该保理融资增信,比如开发商就上述融资提供项目公司的土地抵押、股权质押等。以依托于总包单位的正向保理业务为例,该融资方式在“345”融资监管红线下或是一个更好的融资选择,具体就是通过增加经营性负债以降低金融负债需求。

具体融资要素参考如下:

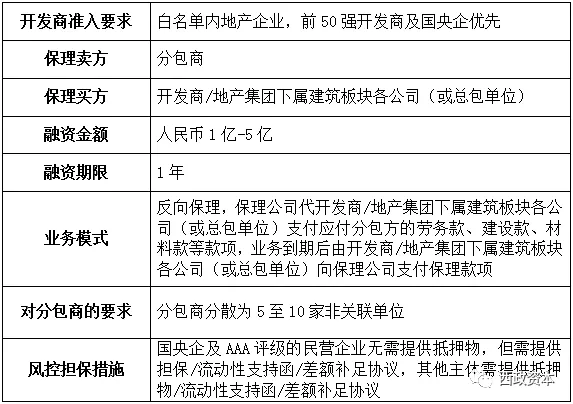

三、保理公司代采融资方案

我们目前操作的分包单位反向保理融资主要是保理公司代名单内的开发商下属建筑板块各公司或其他总包单位支付应付分包方的劳务款、建设款、材料款等款项,并在业务到期后由开发商下属建筑板块各公司或其他总包单位支付保理公司保理款项的业务操作模式。因上述分包单位的应收账款主要针对开发商的关联方(开发商下属建筑板块各公司或其他总包单位),因此分包单位反向保理融资主要还是需要开发商的充分配合,比如在风控担保措施上开发商的担保、流动性支持函、差额补足协议或其项目公司提供的抵押物等均需纳入考虑,当然在操作上需注意配合开发商的出表问题。

具体融资要素参考如下:

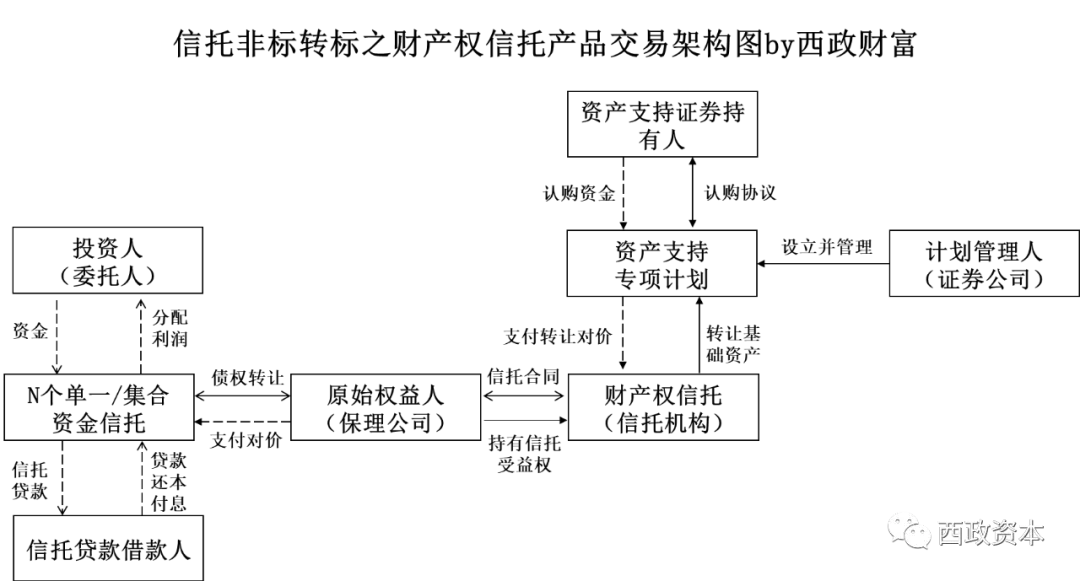

四、保理业务下的非标转标模式

2020年5月的《信托公司资金信托管理暂行办法(征求意见稿)》(下称“《征求意见稿》”)发布后,面对监管对非标投资的限制,对于信托机构而言,当下如果想要继续操作地产信托非标业务,目前最主要的策略基本都是存量和新增的非标直接通过保理业务的嫁接实现非标转标。以当前市面上已基本成熟的信托机构非标转标业务为例,通过与保理公司合作,利用财产权信托模式进行非标转标业务操作就是目前多家机构在推进或尝试的常见方式之一:

1. 集合资金信托的委托人以集合资金项下资金向借款人发放多笔债权资产,信托机构按照ABS入池标准筛选特定集合资金信托。信托机构根据信托合同的约定将筛选出的集合资金信托项下的债权资产转让给保理公司。

2. 保理公司将受让的债权资产作为委托资产,委托信托机构设立财产权信托,保理公司持有该财产权信托的信托受益权。信托机构作为受托人向原债权项下债务人及相关担保方发出《债权转让通知》,通知将还款账户由原来的信托账户变更为新设立的财产权信托专户。

3. 保理公司作为原始权益人设立专项计划,并以财产权信托的信托受益权作为基础资产发行资产支持证券。

4. 底层债权资产本息偿付至财产权信托的信托专户,信托机构将专户现金流分配至专项计划账户。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~