近年来,部分城投公司出于业务多元化发展、提升公司营收和现金流水平以及业务协同发展等因素考虑,纷纷涉足贸易业务。

作者:公用评级二部

来源:联合资信(ID:lianheratings)

近年来,部分城投公司出于业务多元化发展、提升公司营收和现金流水平以及业务协同发展等因素考虑,纷纷涉足贸易业务。城投公司涉及贸易业务相关风险主要有贸易商品价格波动风险、交易对手方信用风险和资金占用风险等。2021年以来,随着国资委发文严控低毛利和虚假贸易以及专网通信贸易风险事件的暴露,城投公司贸易业务的发展或将放缓。

涉及贸易业务城投平台众多,合计涉及贸易交易规模巨大,但各家规模差异较大。

城投公司,是城市建设投资公司的简称,成立之初作为各级地方政府的投融资平台,主要承担当地政府相应的基础设施建设职能,属于履行一定政府职能的特殊市场经营体。

近年来,在逐步剥离政府性融资职能、加快市场化转型的大环境下,众多城投公司在保持原有的基础设施建设业务的基础上,逐步推动公司多元化业务发展,其中贸易业务最为普遍。

根据国民经济行业分类(GB/T4754-2017),贸易行业属于批发和零售业中批发业的子行业,可分为国内贸易和国际贸易。贸易企业主要指通过作为贸易中间商,依托业务资源、销售渠道赚取购销差价,同时在贸易活动中进行资源整合,提供信息服务、资金融通、供应链整合等服务的企业。

与一般的贸易企业相比,城投公司进行的贸易业务活动一般具有以下特点:一是主要以国内贸易为主,极少涉及国际贸易;二是贸易品种较为单一,主要涉及交易规模较大的大宗商品、建材等;三是主要采用以销定采的贸易模式,很多情形下不涉及贸易商品的物流和仓储,仅进行线上的仓单交易;四是主要供应商和客户集中度普遍较高。

联合资信以发债城投公司公布的2020年年报作为基础,按照主营业务中含有“贸易”、“产品”和“商品”三个关键词作为筛选标准,共筛选出612家涉及贸易的城投发债平台。

612家城投平台中,从贸易收入占比分布来看,贸易收入占比20%以下的有263家,占总样本的42.97%,贸易收入占比超60%的合计有114家,占总样本的18.63%。612家平台中,涉及贸易收入合计10288.81亿元,平均贸易收入16.81亿元。各家城投平台涉及贸易业务规模差异较大,规模较小的有几百万元,最大的有百亿规模。

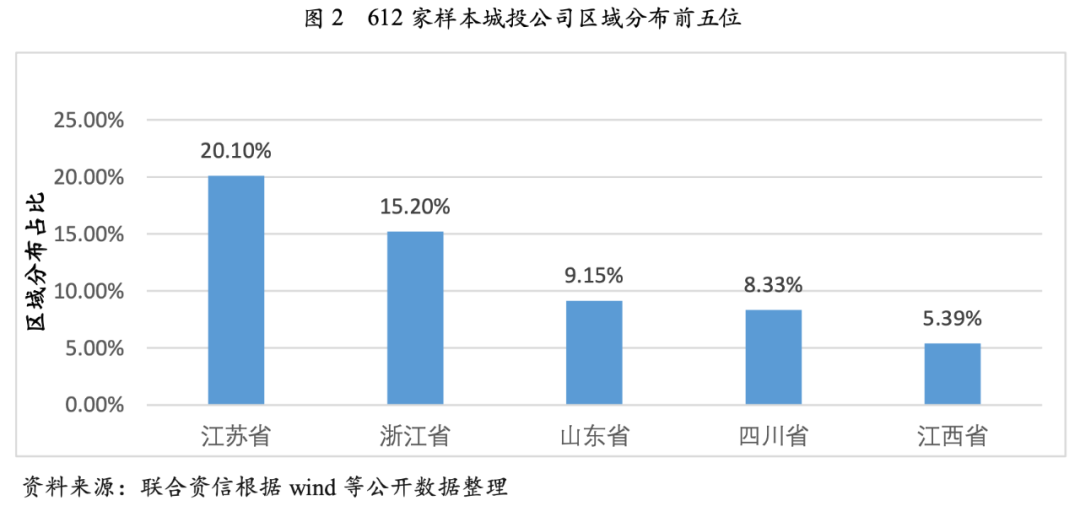

从区域分布来看,区域分布占比前五位的区域分别为江苏省、浙江省、山东省、四川省和江西省,分别占612家涉及贸易城投平台中的20.10%、15.20%、9.15%、8.33%和5.39%。具体到市一级来看,区域分布前五位的省份里面,青岛市和宁波市涉及贸易城投较多,分别有24家和17家(均含母子公司),占山东省和浙江省样本的比例分别为18.28%和42.86%,或与当地城投企业依托青岛港和宁波港的港运便利地位大力发展贸易业务相关。

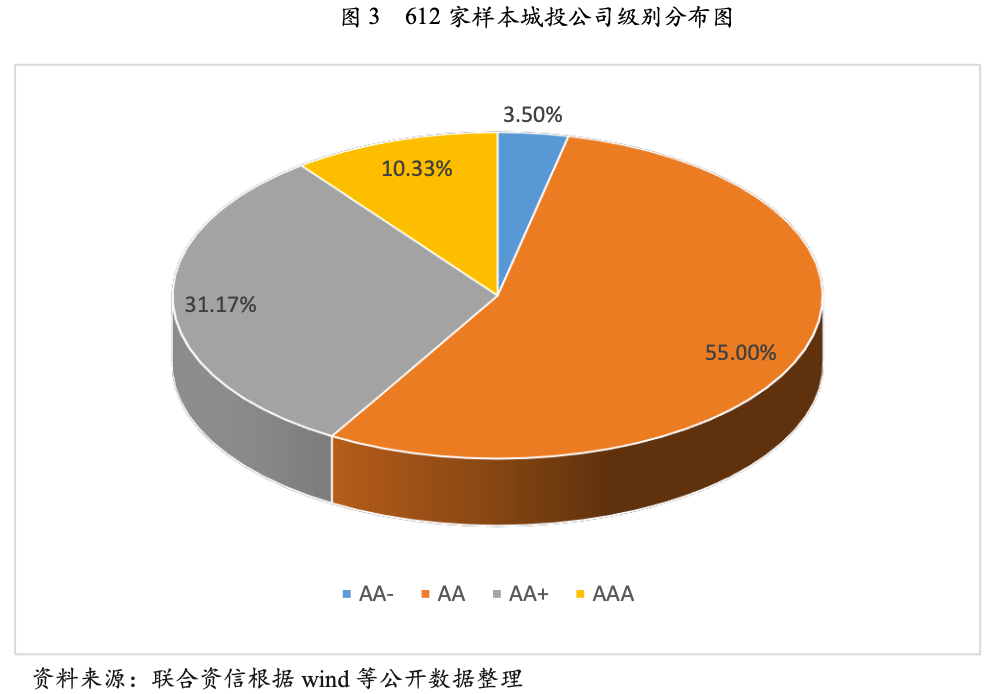

按级别分布来看,612家涉及贸易的平台中,主要为AA和AA+的企业,分别占55.00%和31.17%。

城投公司或出于业务多元化发展、提升公司营收和现金流水平以及业务协同发展等因素考虑涉足贸易业务。贸易业务对城投公司营收水平及现金流规模提升很大,但对公司实际盈利能力提升有限。

近年来,众多城投公司涉及贸易业务,部分城投公司贸易业务收入成为其最主要营业收入来源。从动机上分析,可能有以下方面原因。第一,2015年以来,监管层面对收入严重依赖于所属地方政府的平台融资进行限制,平台公司为摆脱收入来源过于单一、集中的局面,纷纷选择贸易业务作为业务多样化的突破口。第二,贸易业务因具有交易(收入)规模大、业务门槛低、启动快等特点,成为城投公司提升公司营收及现金流水平的首选,但由于城投公司的贸易业务普遍毛利率较低,贸易业务对城投公司实际盈利能力提升有限。第三,城投公司作为当地基础设施建设的平台企业,自身基础设施项目也会产生建材等贸易需求,另外城投公司往往还拥有砂石、矿产等采挖权和特许经营权,开展相关贸易业务,或可以实现业务的协同发展。

2021年3月,国务院国有资产监督管理委员会印发《关于加强地方国有企业债务风险管控工作的指导意见》,指导意见指出,各地要严控低毛利贸易、金融衍生、PPP等高风险业务,严禁融资性贸易和“空转”“走单”等虚假贸易业务,管住生产经营重大风险点。结合2021年上述文件的出台,以及专网通信贸易风险事件[1]的爆发,城投公司贸易业务的高速拓展或将有所缓和,部分涉及专网通信贸易风险事件的城投平台已采取剥离贸易子公司的措施退出相关贸易业务。

城投公司贸易业务涉及的风险,从业务角度来看,主要涉及贸易对手方(上游供应商和下游客户)、贸易品种、贸易模式和结算模式等方面;从财务角度来看,风险主要涉及应收下游客户货款、预付上游供应商货款以及存货的变现能力等方面。为了进一步分析上述风险因素,联合资信从上述612家样本平台中进一步筛选出贸易业务收入超过10亿元、贸易收入占比超过20%的城投企业129家,从区域层级来看,省级平台7家,市级平台50家,区县级28家,园区平台44家(含国家级园区32家)。

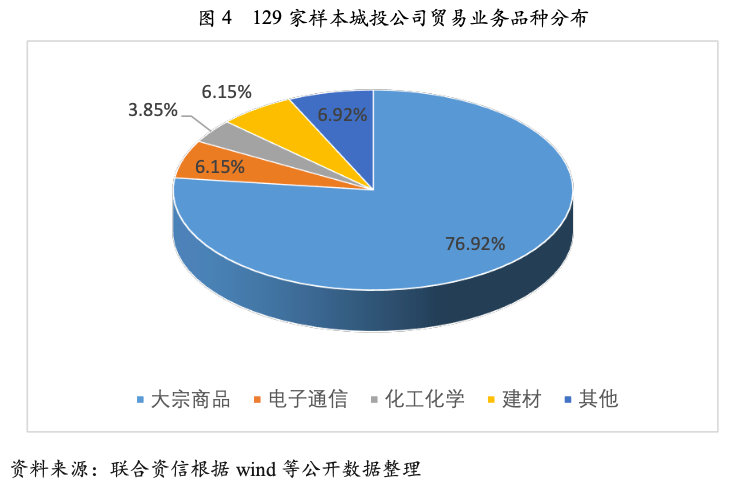

129家城投平台样本中主要涉及贸易品种为大宗贸易,其次为电子通信和建材,其中大宗贸易或面临较大价格波动风险,电子通信业务已爆出相关风险事件。

贸易品种方面,上述129家样本企业中,大宗商品贸易为最主要贸易品种(占76.92%),其次为电子通信和建材,占比均为6.15%。大宗商品作为城投企业贸易业务的主要品种,主要特点为交易规模大、价格相对透明、产品标准化程度高、容易转手成交,但若未能与下上游锁定价格,也将面临着大宗商品价格大幅波动的相关风险。建材业务方面,由于城投公司本身也参与城市基础设施建设业务,涉及建材贸易存在一定的业务协同性和合理性。电子通信贸易方面,部分贸易业务与2021年爆出的专网通信贸易风险事件有直接关联,具有很强的区域性特点,电子通信产品与大宗商品和建材不同,下游客户特定或有限,一旦下游客户出现问题,很难像标准化的大宗商品及建材一样,能够迅速转卖回笼资金。

城投公司主要采用“以销定采”的贸易模式开展业务,该业务模式主要风险来自于结算周期不合理导致的资金占用以及交易对手方的信用违约风险。

贸易模式方面,城投公司大部分采用“以销定采”的贸易模式,也就是根据下游客户的采购需求来决定货物的采购量,这种模式下,基本可以锁定价格波动和供需风险,但同时也需要考虑上下游客户的结算周期是否同步。以专网通信贸易风险事件为例,与隋田力关联的供应商会要求城投贸易客户提前预付100%货款,交货期6个月左右,而下游客户仅需预付10%的定金,相关城投公司预付的货款资金不但占用公司资金,而且具有很高的回收风险。除了“以销定采”的模式外,还有部分城投公司采用“集采分销”和“低买高卖”等方式进行贸易业务,除了面临结算周期风险外,还存在较大的价格波动风险和供需不平衡风险。

城投公司贸易业务供应商中民营企业占比高、供应商集中度较高,在产品质量、供货能力和信用水平方面存在较大风险。

供应商风险分析方面,主要考虑供应商是否能够保质、保量、按时供货。联合资信统计了上述129家样本企业主要贸易产品的前五大供应商,通过查询前五大供应商的股权关系,其中供应商为国资控股的占36.13%,民营资本或个人股东控股的占62.30%,外资及其他占1.57%。上述样本企业贸易业务供应商中,民营企业占比超过50%,且考虑到国资控股的供应商企业中存在部分国资与民营合资的情况,样本企业贸易供应商中民营资本占比高于统计数据。供应商集中度方面,样本中前五大供应商集中度普遍较高,其中前五大供应商集中度50%以上的城投占比为65.77%。总的来看,若城投公司贸易供应商在产品质量、供货能力和资金周转方面出现相关问题,都会给城投公司贸易业务带来如下游客户因质量问题退货、不能按时向下游客户交货或损失公司预付货款等相关风险。

城投公司贸易业务下游客户集中度较高,需关注相关市场风险、回款风险及业务持续性。

客户风险分析方面,主要需关注应收账款回收风险和市场风险。联合资信统计了上述129家样本企业主要贸易产品的前五大客户,通过查询前五大客户的股权关系,其中下游客户为国资控股的占40.24%(含合营企业),民营资本或个人股东控股的占57.71%,外资及其他占2.05%。客户集中度方面,样本中前五大下游客户集中度普遍较高,其中前五大客户集中度50%以上的城投占比为68.70%。总的来看,除了客户信用风险引起的应收账款回收问题外,还需关注业务的市场风险及业务持续性。

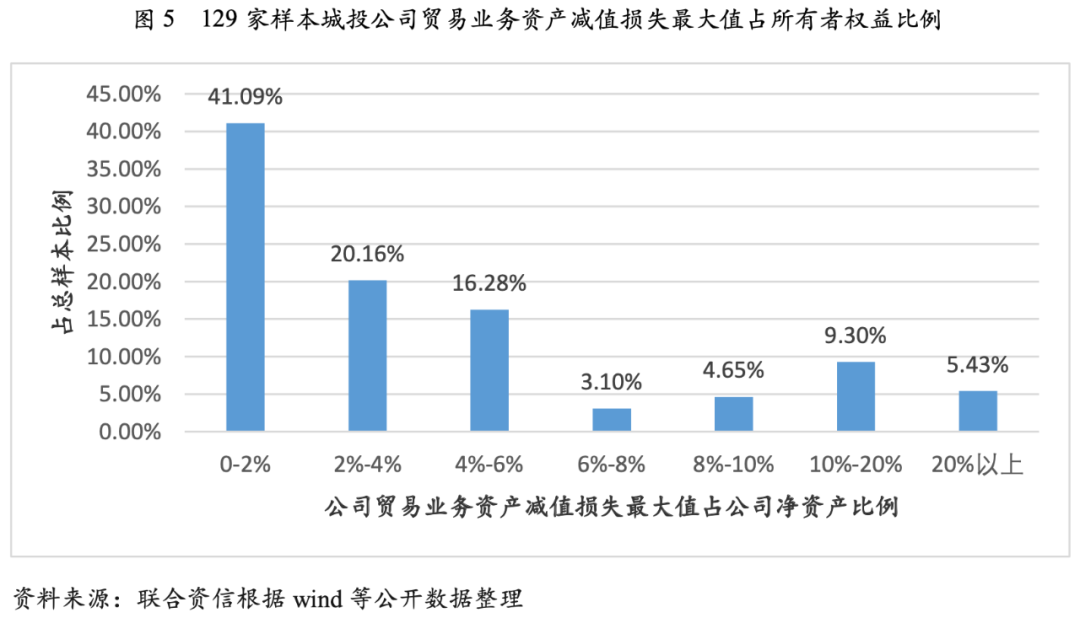

85.27%的样本企业贸易业务资产减值最大值/所有者权益在10%以下,个别比例较高的企业主要涉及大额预付账款及应收账款。

资产减值风险方面,考虑到贸易业务中可能涉及到的对上游供应商的货款预付、对下游客户的赊销以及库存商品的周转,分别对应企业报表中的“预付”、“应收”和“存货”科目的资产减值风险。联合资信通过查询企业公开披露的年度财务报表等信息,以2020年底为数据节点,分别对上述三个资产科目中涉及贸易的部分进行统计,以预付贸易供应商货款、应收贸易客户回款和存货中贸易商品库存三者之和作为公司贸易业务可能导致的资产减值损失最大值[2]。同时,考虑到企业规模的差异,为测算贸易业务资产减值损失对公司权益的影响程度,我们以2020年底公司贸易业务资产减值损失最大值/公司所有者权益作为指标进行统计,比例越高代表公司贸易业务可能产生的资产减值损失对公司权益影响越大,其中85.27%的样本企业贸易业务资产减值损失最大值/所有者权益在10%以下,有5.43%(7家,其中国家级园区平台4家,市级平台1家,区县级平台2家)的样本企业贸易业务资产减值损失最大值/所有者权益超过20%(区间范围为21.82%~33.00%),7家占比超过20%的企业中有3家为涉及专网通信贸易风险事件的企业,资产减值风险主要来自于对供应商的大额预付账款;另外4家企业主要经营大宗商品贸易,资产减值风险主要来自于对下游客户的应收货款以及上游供应商的预付款。

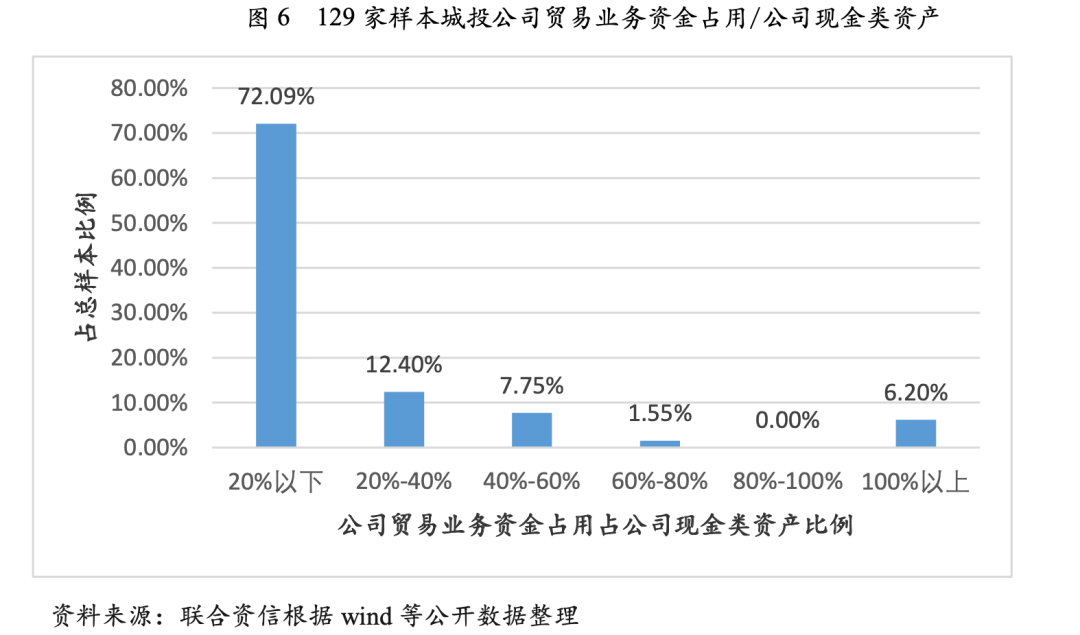

72.09%样本企业贸易业务资金占用/现金类资产比在20%以下,个别公司贸易业务资金占用/公司现金类资产比例较高,主要系公司预付、应收和存货规模较大,且应付与预收规模未与资产端匹配。

财务资金占用方面,贸易业务对公司的资金占用主要存在于对上游供应商的预付款,未收回的下游客户销售款以及存货中尚未销售的库存商品,同时考虑到公司对下游客户的预收货款以及对上游供应商的应付货款,因此采用应收贸易客户货款+预付贸易供应商货款+存货中库存商品﹣应付贸易供应商货款﹣预收下游贸易客户货款作为公司贸易业务对公司资金占用[3]的指标,联合资信通过查询企业公开披露的年度财务报表等信息,以2020年底为数据节点,对样本企业的贸易业务资金占用进行了测算,并以2020年底公司贸易业务资金占用占公司现金类资产(货币资金+应收票据)比进行统计,比例越高代表贸易业务对公司资金占用情况越严重,其中大部分企业(占72.09%)贸易业务资金占用/现金类资产比在20%以下,有6.20%(8家,其中国家级园区平台3家,市级平台2家,区县级平台3家)企业贸易业务资金占用/现金类资产比超过100.00%(区间范围为103.68%~360.23%)8家企业中,涉及专网通信贸易风险事件的有2家,主要系预付账款金额规模较大,但应付及预收贸易款规模未与预付账款规模匹配,导致资金占用明显,剩余6家均主要涉及大宗贸易,其中4家比例较高原因为公司现金类资产储备较低,2家比例较高原因为存货及预付账款规模较大,但应付及预收款项规模较小。

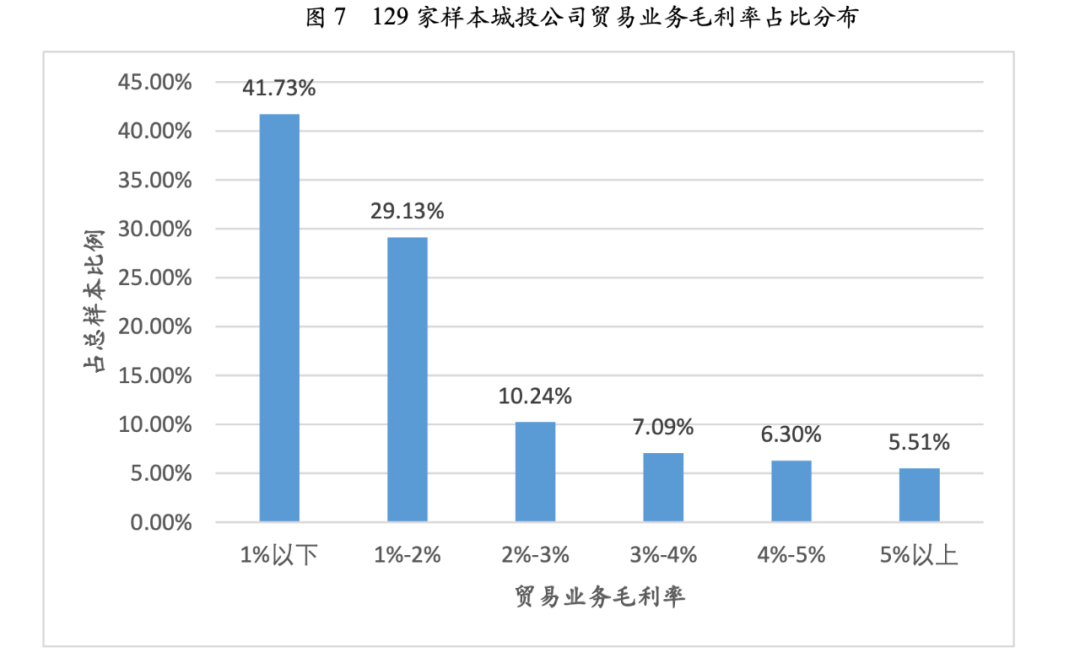

城投公司贸易业务毛利率普遍较低,对公司盈利提升有限,若进一步考虑贸易业务可能产生的资产减值风险及资金占用成本,或对公司盈利能力造成负面冲击。

贸易业务毛利率方面,129家城投公司中,41.73%的城投公司贸易业务毛利率不足1%,贸易业务毛利率超过5%的仅占样本总量的5.51%,城投公司贸易业务毛利率普遍较低。

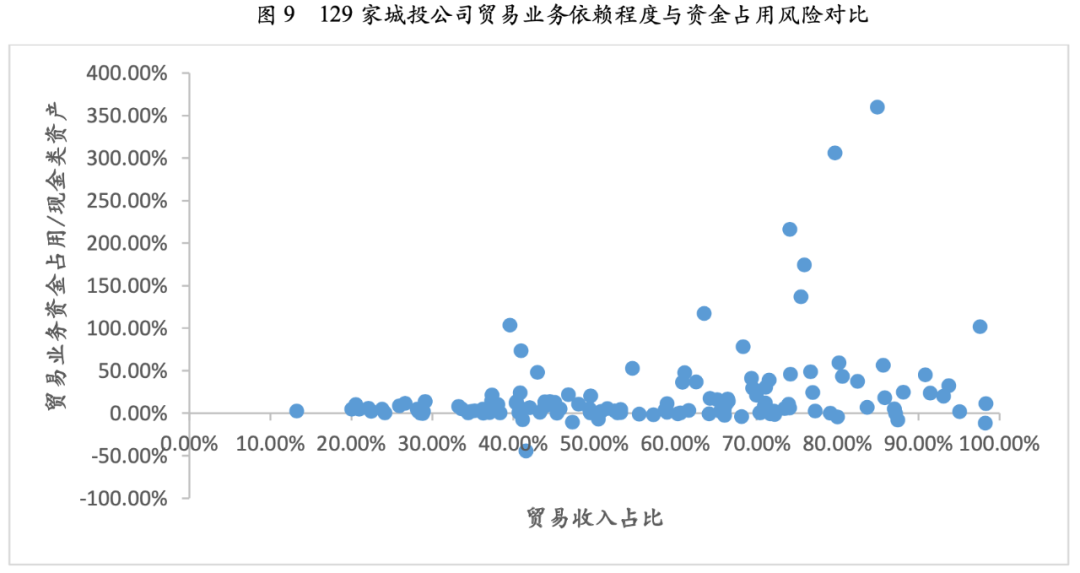

城投公司贸易业务资产减值损失风险及资金占用风险与公司贸易业务依赖度关系不大,或更多取决于公司贸易模式及结算模式。

城投公司贸易业务依赖度与贸易风险方面,以贸易收入占比作为公司对贸易业务依赖程度的指标,分别与“贸易业务资产减值最大值/所有者权益”和“贸易业务资金占用/公司现金类资产”两个指标进行对比分析,从图7及图8来看,公司贸易业务涉及的资产减值风险及资金占用总体上与公司贸易业务依赖度关系不大,公司贸易业务相关风险或更多取决于公司贸易业务模式及结算方式。

近年来,部分城投公司贸易业务急速拓展,涉及交易规模巨大,相关风险也随之显现。对于有真实贸易需求和业务的城投公司来说,所面临的贸易业务风险与一般贸易企业大致相同,主要有贸易商品价格波动风险、交易对手方信用风险和贸易业务资金占用风险等,此外由于城投公司从事贸易业务时间较短、相关经验不足,或较一般贸易企业面临更大的市场风险。对于仅作为连接贸易上下游通道的城投企业来说,面临的主要风险为交易对手方的信用风险和贸易业务资金占用风险。针对无商业实质的贸易行为,需特别注意潜在的资金拆借风险,即假借贸易的形式进行资金拆借,轻则资金被长期占用,重则资金难以回收,形成坏账。

针对上述风险,在分析城投企业贸易业务时要着重分析城投企业实质的贸易模式、贸易业务的合理性、相关商品的价格波动风险、上下游交易对手方的集中度和信用水平以及贸易结算方式对公司可能存在的资产减值损失风险和资金占用风险的影响。

[1]2021年5月30日,上市公司上海电气集团股份有限公司(以下简称“上海电气”)发布重大风险提示公告,公告称上海电气控股子公司上海电气通讯技术有限公司(以下简称“通讯公司”,上海电气持有通讯公司40%的股权)涉及86.72亿元贸易应收账款逾期,账面22.30亿元相关存货存在无法变现风险,业务主要涉及专网通信产品的生产及销售。继上海电气风险事件爆出之后,又有多家上市公司爆出与专网通信相关的贸易风险事件,频频出现在上述贸易风险事件的供应商和客户名单中的上海星地通通信科技有限公司等关联公司,均与一个名叫隋田力的自然人股东有关。涉及专网通信贸易风险事件的公司大多采取相同的贸易模式,即公司向上游供应商订货时需全额支付货款,而下游客户仅需预付10%的货款,该贸易模式将涉事公司置于巨大的贸易风险之下。此外,通过公开信息查询,另有多家公开发债城投平台也涉及了与隋田力相关的专网通信贸易业务。

[2]该数值为最佳估计值,对于预付贸易供应商货款及应收贸易客户回款,若公开资料相关表述为公司预付账款/应收账款主要为贸易款,则全部预付账款及应收账款均计入贸易相关,否则则在审计报告披露的预付账款及应收账款前五大中选取与贸易相关的进行加总,故上述值有高估或低估的情况;对于存货中贸易商品库存,公司存货中所有库存商品余额全部计入与贸易相关存货,该值存在高估。

[3]该数值为最佳估计数,应付贸易供应商货款及预收下游贸易客户货款的估计方法与上文中应收及预付款一致,亦存在高估或低估的情况。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~