昨日的包商银行文章宝宝走丢了,今天“愉见财经”不铺开亦不采访,仅简要说些有数据或有法规的客观事实。

作者:愉见财经

来源:债券之星(ID:CNbondstar)

昨日的包商银行文章宝宝走丢了,今天“愉见财经”不铺开亦不采访,仅简要说些有数据或有法规的客观事实。

首先,银行在什么情况下需要被接管?根据相关法规:当商业不良过高、资本充足率不断下滑,是触发接管的条款之一。

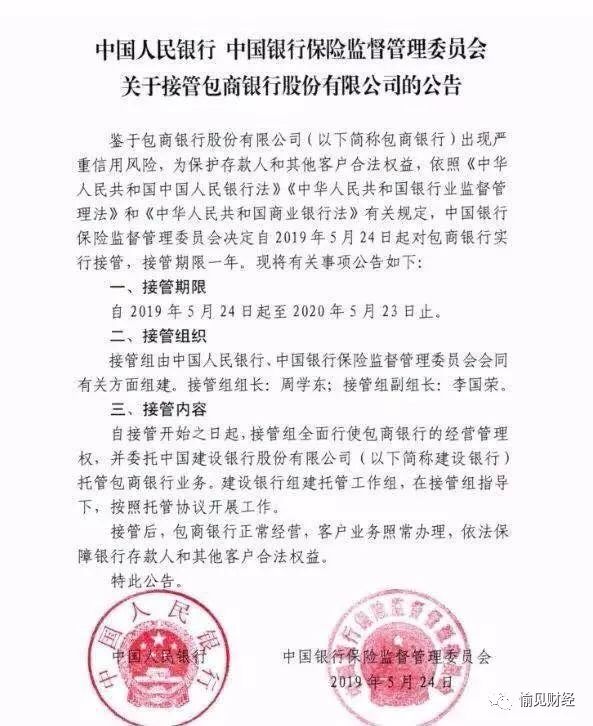

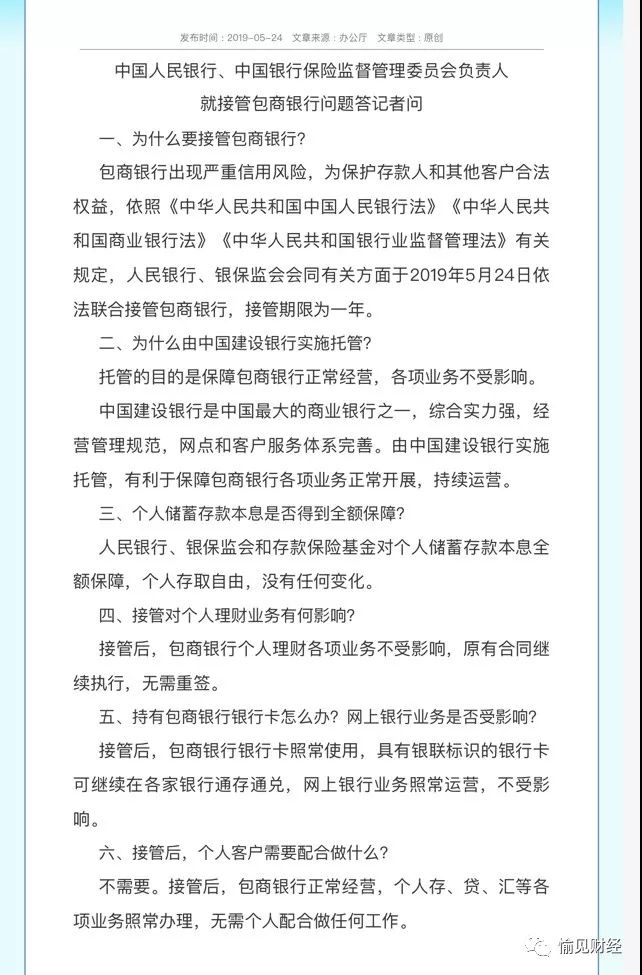

这亦与昨日央行、银保监会的接管公告信息一致。公告称,包商银行“出现严重信用风险”,因此决定自2019年5月24日起对包商银行实行接管,实行接管期限一年。

从法条上来看,根据《商业银行法》的第六十四条第2款规定:“接管的目的是对被接管的商业银行采取必要措施,以保护存款人的利益,恢复商业银行的正常经营能力。被接管的商业银行的债权债务关系不因接管而变化。”

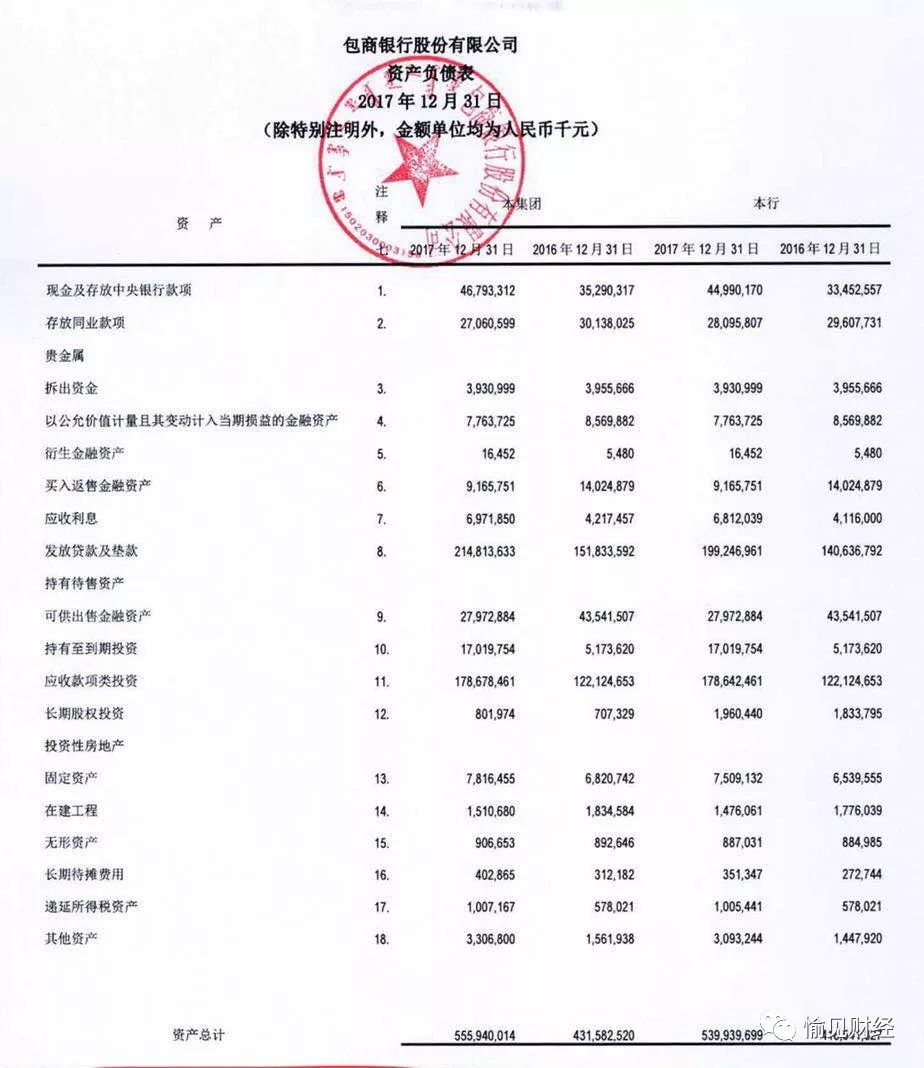

那么在关键的不良率及资本充足率几项指标上,包商银行情况如何呢?该行至今未正式对外发布2017及2018年年报。

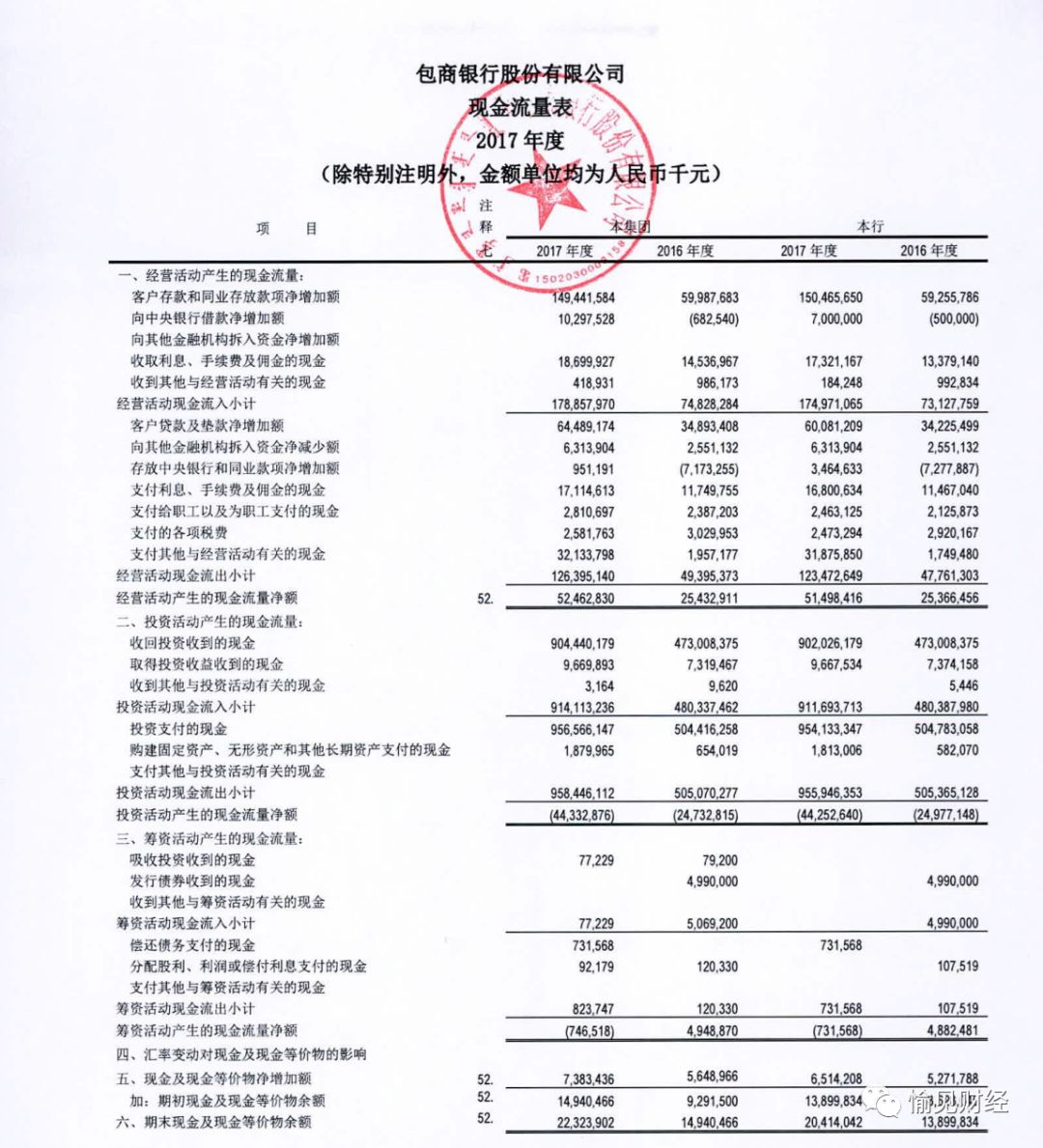

不过大家有“愉见财经”呀,愉记昨日就独家从内部人士处获取了包商银行2017年年报,今天我们又独家拿到小部分2018年三季度数据。通过数据来看看情况。

1,“应收款类投资”藏秘

Y

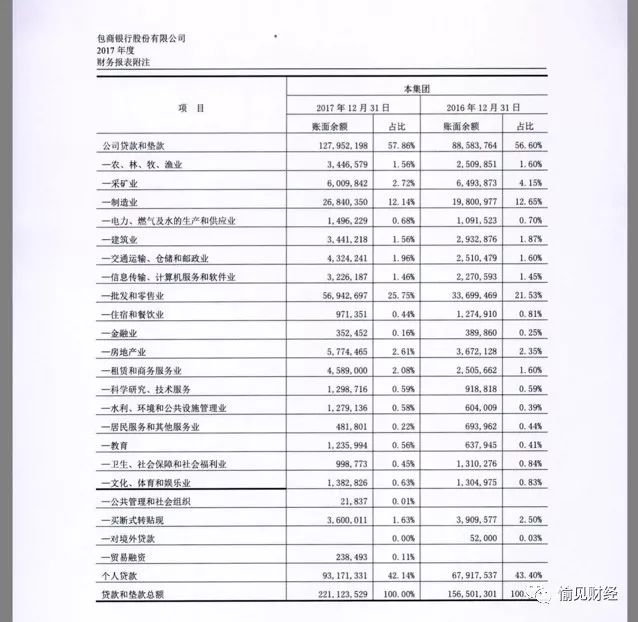

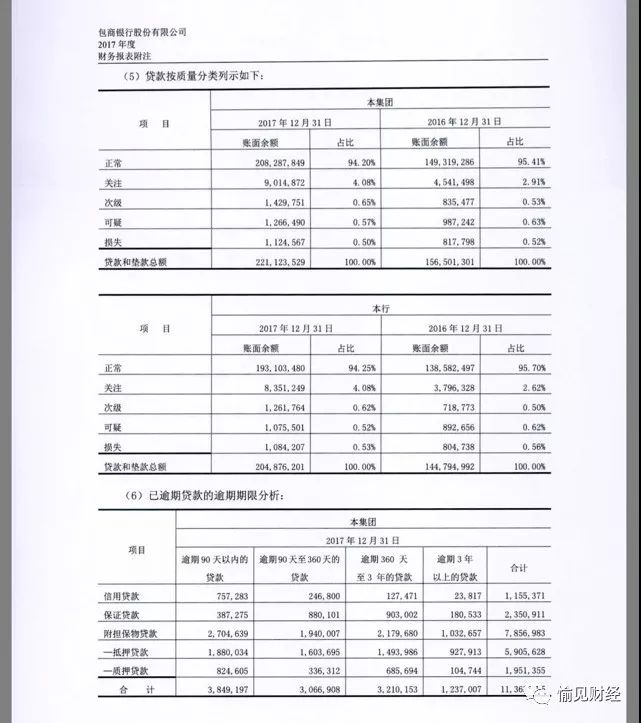

包商银行2017年末集团口径不良贷款率1.72%,关注类贷款4.08%,正常贷款94.20%。逾期贷款113.63亿元。

2017年末的不良率1.72%,相比 2016年的1.69%有所上升,单从账面数据来看尚算正常。

在更能反映资产质量情况的逾期指标方面。该行2017年底的逾期贷款113.6亿,2016年底为73.7亿,大幅度上升了54%。

此外,目前监管已要求90天以上的不良需要至少划入次级类,2018年已经执行,由此略可推测该行2018年的不良率情况会比2017年有所上升。

包商银行2017年的逾贷比为196%,比2016年底的175%上升21个百分点。

这些数据看起来尚算正常范围里的经营不力,但下面“划重点”两点要紧的问题:

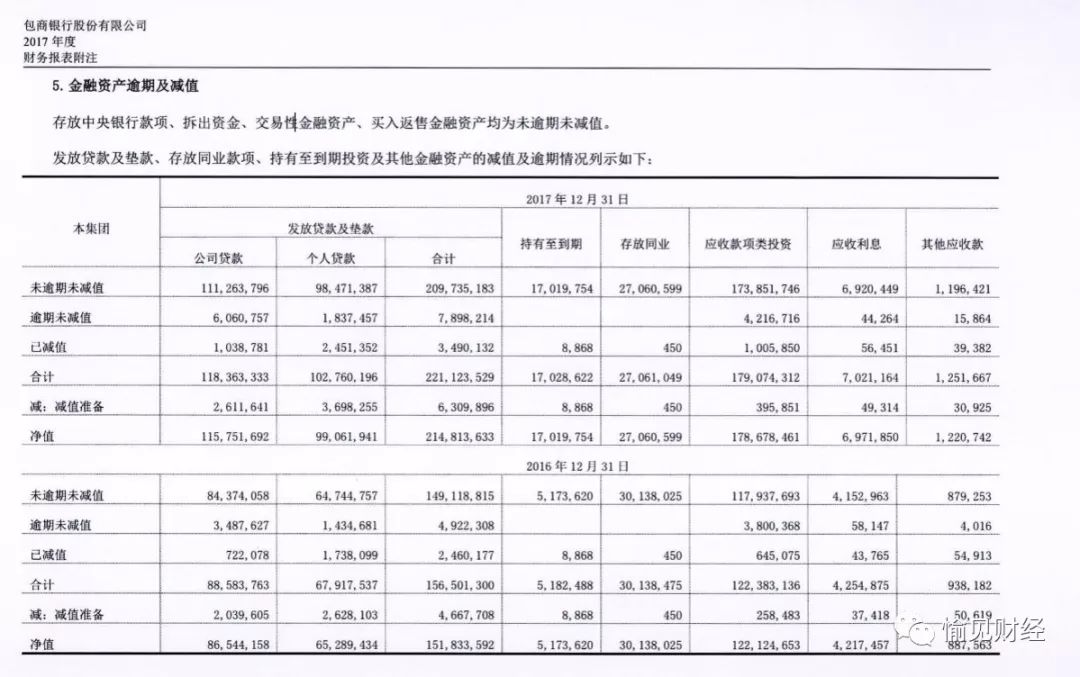

第一,以上数字仅仅是“贷款及发放垫款”科目,事实上包商2017年末还有“应收款类投资”1786亿,接近于贷款规模的80%。这里是什么投资、坏账几何?或才是包商银行面临的风险。

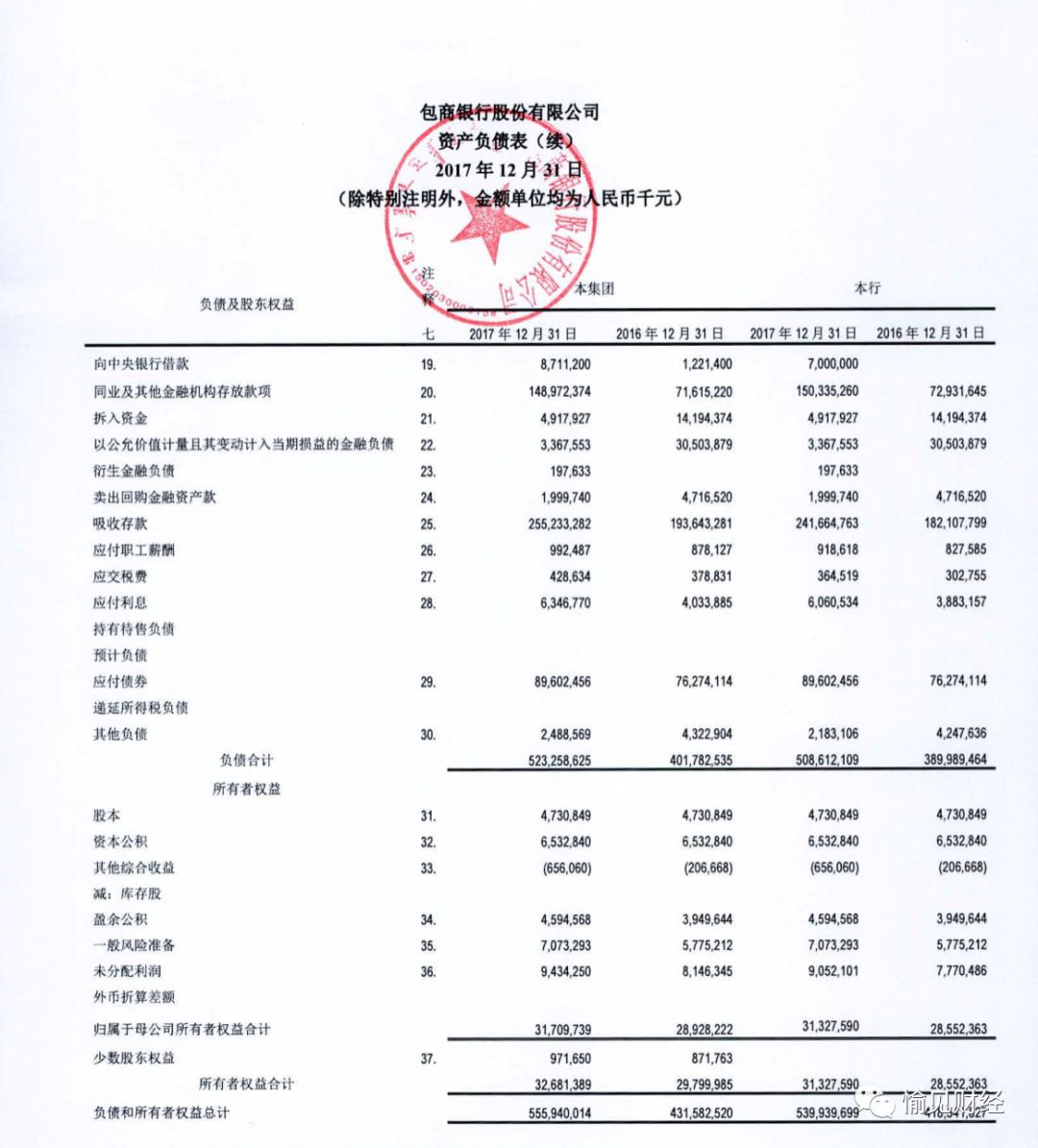

第二,在这种压力之下,“愉见财经”独家获悉,包商银行去年以来进行了缩表,去年三季度存款总额由2017年末的2552亿元下降至2293亿元;贷款总额从2211亿元下降至2042亿元;同期总资产从5559亿元下降至5358亿元;总负债从5233亿元下降至5034亿元。

同期资产负债率从94.12%下降至93.95%。

2,资本充足率

Y

首先来说《商业银行资本管理办法(试行)》中规定(监管要求在2018 年底前达到):

对于系统重要性银行,银监会要求其核心一级资本充足率不得低于8.50%. 一级资本充足率不得低于9.5%,资本充足率不得低于11.50%;对于非系统重要性银行,银监会要求其核心一级资本充足率不得低于7.50%,一级资本充足率不得低于8.50%,资本充足率不得低于 10.50%。

下图是包商银行2017年底的资本充足水平。

另据《商业银行资本管理办法(试行)》第一百五十三条,根据资本充足状况,银监会将商业银行分为四类:

(一)第一类商业银行:资本充足率、一级资本充足率和核心一级资本充足率均达到本办法规定的各级资本要求;

(二)第二类商业银行:资本充足率、一级资本充足率和核心一级资本充足率未达到第二支柱资本要求,但均不低于其它各级资本要求;

(三)第三类商业银行:资本充足率、一级资本充足率和核心一级资本充足率均不低于最低资本要求,但未达到其它各级资本要求;

(四)第四类商业银行:资本充足率、一级资本充足率和核心一级资本充足率任意一项未达到最低资本要求。

上头第四点的“最低要求”分别为资本充足率8%,一级资本充足率6%,核心一级资本充足率5%。

没达到怎么办呢?根据第一百五十七条,对第四类商业银行,除本办法第一百五十四条、第一百五十五条和第一百五十六条规定的监管措施外,银监会还可以采取以下监管措施:

(一)要求商业银行大幅降低风险资产的规模。

(二)责令商业银行停办一切高风险资产业务。

(三)限制或禁止商业银行增设新机构、开办新业务。

(四)强制要求商业银行对二级资本工具进行减记或转为普通股。

(五)责令商业银行调整董事、高级管理人员或限制其权利。

(六)依法对商业银行实行接管或者促成机构重组,直至予以撤销。

在处置此类商业银行时,银监会还将综合考虑外部因素,采取其它必要措施。

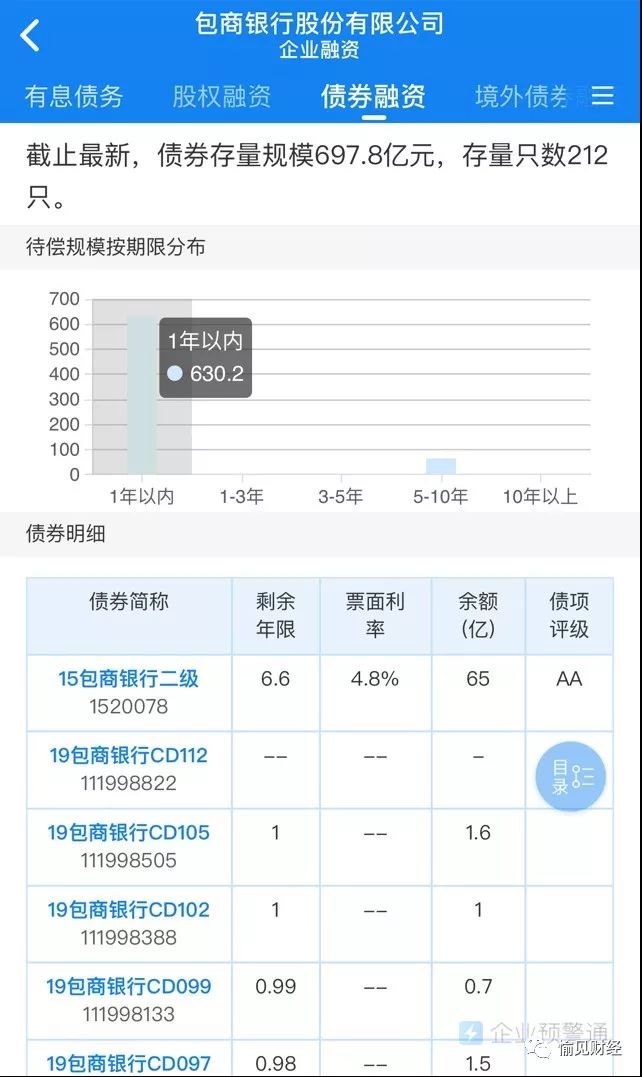

3,还有存量二级资本债怎么办?

Y

这一点是专业公众号“金融监管研究院”发现的,在此鸣谢。

需要注意如果是严重信用风险导致被接管,且银行有存量的二级资本债,监管机构可以进行减记,根据《关于商业银行资本工具创新的指导意见》(银监发〔2012〕56号):

“其他一级资本工具触发事件”指商业银行核心一级资本充足率降至5.125%(或以下)。

“二级资本工具触发事件”是指以下两种情形中的较早发生者:1.银监会认定若不进行减记或转股,该商业银行将无法生存。2.相关部门认定若不进行公共部门注资或提供同等效力的支持,该商业银行将无法生存。

而且,二级资本债的减记不会触发违约条款,不属于违约行为。

在这之前,银行同业之间对待二级资本债和普通金融债之间的信用价差较小,因此包商银行案例是否会带动银行间市场对二级资本债重定价,有待观察。

2015年12月25日,包商银行在全国银行间债券市场成功发行65亿元二级资本债券,票面竞标利率4.80%。债券为5+5年期固定利率债券,目前尚未到期。

不过“金融监管研究院”也指出,鉴于金融牌照的稀缺性,如果监管机构接管期间能找到足够的新的股东接盘,注资也可能不会减记;或者接管期间宏观环境改善,信用风险资产或者抵质押品变现顺利,资本得到补充也不会减记。

附录1,包商银行2017年财务数据。

附录2,监管的通知和答记者问。

附录3,包商银行部分信息。

包商银行股权、持股及高管情况如下:

包商银行获得的最近的一次评级已是2017年10月,大公国际对包商银行主体信用等级维持AA+,但评级展望调整为负面。

包商银行成立于1998年12月,是内蒙古自治区最早成立的股份制商业银行,前身为包头市商业银行,2007年9月更名为包商银行。

包商银行共有18家分行、291个营业网点(含社区、小微支行),发起设立了包银消费金融公司,设立了小企业金融服务中心,发起设立了29家村镇银行;机构遍布全国16个省、市、自治区。

包商银行董事长为李镇西,党委书记、监事长为李献平,副董事长金岩,副董事长、行长王慧萍。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~