今年以来,我国最大汽车经销商广汇集团,已遭多家国际评级机构下调评级,其再融资和资金链问题浮出水面。

作者:小债看市

来源:小债看市(ID:little-bond)

今年以来,我国最大汽车经销商广汇集团,已遭多家国际评级机构下调评级,其再融资和资金链问题浮出水面。

01

下调评级

12月10日,标普报告称,将新疆广汇实业投资(集团)有限责任公司(以下简称“广汇集团”)的长期发行人信用评级从“B”下调至“B-”;同时将其高级无抵押票据的长期发行评级从“B-”下调至“CCC+”。

标普下调评级报告

标普认为,广汇集团缺乏长期融资渠道,将加大再融资风险;预计其将以短期银行融资为2021年到期的大部分债券进行再融资。

另外,广汇汽车零售及能源业务的复苏可能会为广汇集团信贷状况提供一些支持;其潜在的第二大股东申能集团的国有企业背景,可能有助于加强其银行业关系,并提振债务资本市场的人气。

《小债看市》注意到,由于流动性紧张,今年已有多家国际评级机构下调广汇集团评级,3月穆迪将其评级展望由“稳定”调为“负面”;惠誉将广汇汽车的评级从BB-下调至B+,展望“负面”。

被多家机构集体下调评级的广汇集团,近期刚刚公布股权转让事宜,恒大集团退出其第二大股东位置。

11月1日,恒大集团与申能集团以及广汇集团实际控制人孙广信签署股权转让协议书,恒大集团以148.5亿元对价将其所持广汇集团40.964%股权转让予申能集团。

据悉,申能集团将受让恒大集团于2018年入股广汇集团时的全部对应股权比例,成为广汇集团第二大股东。

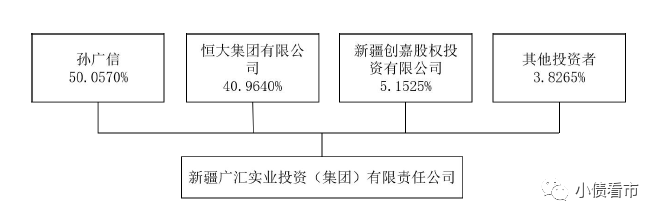

原股权结构图

《小债看市》统计,目前广汇集团存续境内债券12只,存续规模72亿元,其中1年内到期的有28亿元,主要兑付期集中在1-3年内。

12月28日,5亿规模“20广汇实业SCP005”将到期,该券票息6.15%,为今年11月发行的超短融。

存续债券期限分布

在国内评级方面,目前广汇集团主体和相关债项信用评级均为AA+,评级展望为稳定。

在境外债方面,目前广汇集团仅存续一只0.59亿美元债,该券票息9.5%,将于2021年9月23日到期。

02

1800亿负债压顶

据官网介绍,广汇集团创建于1989年,已形成“能源开发、汽车服务、现代物流、置业服务”等产业并进的发展格局。

广汇集团旗下拥有广汇能源(600256.SH)、广汇汽车(600297.SH)、广汇物流(600603.SH)和广汇宝信(1293.HK)四家上市公司。

广汇集团官网

从股权结构上来看,自然人孙广信直接持有广汇集团50.06%股权,为公司实际控制人。

广汇集团是我国最大的汽车经销商,规模优势显著,在四大业务板块中,广汇汽车对盈利贡献达60%以上。

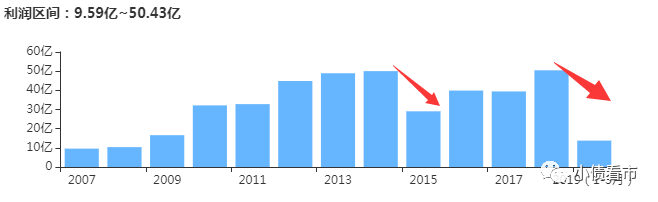

但是近年来,由于汽车和能源业务收入下降,广汇集团盈利能力欠佳。

今年前三季度,受疫情和国际原油价格暴跌影响,广汇集团汽车消费和煤化工业务盈利下滑,实现营业收入1316.51亿元,同比下降6.7%;实现归母净利润7.07亿元。

净利润走势

值得注意的是,今年前三季度广汇集团经营活动产生的现金流净额为-5.28亿元,这是其首次出现净流出现象,说明经营获现能力下滑,对债务和利息的保障将产生不利影响。

截至今年9月末,广汇集团总资产为2696.22亿元,总负债1802.57亿元,净资产893.66亿元,资产负债率66.86%。

近年来,广汇集团的财务杠杆水平一直高居不下,高于行业平均水平,甚至在2012-2016年一度接近70%,存在一定杠杆风险。

《小债看市》分析债务结构发现,广汇集团主要以流动负债为主,占总负债的72%,债务结构不合理。

截至今年9月末,广汇集团流动负债有1299.28亿元,主要为短期借款,其一年内到期的短期债务有688.51亿元。

然而,相较于短债规模,广汇集团流动性十分紧张,其账上货币资金有293.29亿元,不足以覆盖短债,现金短债比为0.4,存在较大短期偿债风险。

在备用资金方面,截至今年6月末,广汇集团银行授信总额为1296.84亿元,未使用授信额度472.43亿元,可见其财务弹性一般。

银行授信情况

除此之外,广汇集团还有非流动负债503.29亿元,主要为长期借款,其长期有息负债合计405.53亿元。

整体来看,广汇集团刚性债务规模有1339.43亿元,主要以短期有息负债为主,带息负债比为74%,可以看出有息负债占比较高。

有息负债高企,广汇集团每年财务费用支出惊人,2019年该指标为60.8亿,对利润形成严重侵蚀;另外其销售费用支出更高,因此其控费能力待加强。

近年来,广汇集团偿债资金主要来源于外部融资,其融资渠道多元化,除了发债和借款,还通过租赁融资、应收账款、股权融资、股权质押以及信托等方式融资。

在股权质押方面,广汇集团质押了广汇汽车、广汇能源和广汇物流等子公司股权,质押占持股数比例分别为59.61%和63.58%和68.39%,可见其股权质押率较高,资金腾挪空间有限。

股权质押情况

值得注意的是,2018年以来,由于外部融资环境收紧,广汇集团筹资性现金流净额一直呈净流出状态,说明其融资渠道遇阻,融入资金无法覆盖到期债务。

另外,除了负债压顶、流动性不足外,广汇集团还面临存货高企、受限资产规模庞大、商誉减值风险等多方压力。

第一、存货高企;

截至今年9月末,广汇集团存货高达405.54亿元,占净资产比例近二分之一,且存货周转率逐年下降,巨额存货对资金占用较大,进一步增加流动性压力。

存货高企

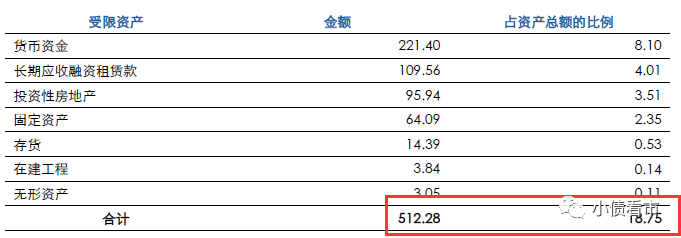

第二、受限资产规模大;

截至2019年末,广汇集团受限资产规模已超500亿元,占总资产的18.75%,其受限资产主要用于为公司及子公司银行借款抵押,大额资产受限影响资产流动性。

资产受限情况

第三、存在商誉减值风险;

近年来,由于广汇汽车品牌经销权和收购4S店相关溢价,广汇集团形成巨额商誉,截至今年三季末积累商誉190.8亿元,未来或存在一定商誉减值风险。

商誉情况

总的来看,广汇集团有息负债规模惊人,尤其是短期负债压力较大;流动性紧张,短期偿债压力较大;外部融资环境恶化,再融资风险较大。

03

“新疆首富”

1989年5月,孙广信拿出3000元转业费和40万元借款,创办了广汇集团的前身广汇工贸公司。

据悉,孙广信以推销推土机起家,后来又涉足餐饮等娱乐行业,建起乌鲁木齐第一家卡拉OK厅、第一家迪斯科舞厅、第一家游泳馆、第一家保龄球馆,在新疆商界名噪一时。

后来,塔里木盆地发现大油田,国内外客商纷纷云集新疆,孙广信敏锐地意识到,这是一个重大商机。

据说,孙广信第一笔生意是进口一批石油钻井零配件,三个多月时间,他先后跑了几趟北京,最终赚了23万元。

尝到甜头的孙广信立刻成立贸易公司,先与新疆油田签下供销合同,再到北京找有进出口权的贸易伙伴,从此做起了石油贸易生意。

1991年,广汇的石油进出口额达1000万美元,次年猛增至8800万美元,占新疆进出口总额的1/6,孙广信也因此赚到了第一桶金。

广汇集团董事长孙广信

1993年,新疆刚出现商品房,孙广信就盯上这块肥肉。他当年就开发出两套商品房,并建成当时新疆的第一高楼——广汇大厦。

在孙广信的带领下,广汇房地产迅速崛起,成为西北最大的房企,垄断了乌鲁木齐6成以上的市场。直到今天,房地产依然是广汇的现金奶牛。

新世纪之初,中国私家车市场迎来爆发式增长,在房地产市场获得成功后,孙广信开始整合汽车服务业。

在新的领域,孙广信启用了新的扩张武器——并购。

2003年开始,广汇相继在新疆、广西、河南等地展开大规模并购活动,一举收购了河南裕华、广西机电等多家企业,逐渐形成全国性销售网络。

到2012年,广汇汽车已经跃居全国汽车经销商榜首,优势一直保持至今。

2007年,广汇确立了重点发展“能源开发、汽车服务、房地产”三大主导产业的战略构想,提出了10年内进入世界500强的宏伟目标。

2015年6月,广汇汽车登陆A股市场,次年又收购宝马在中国最大的经销商——宝信汽车,并更名为广汇宝信。

2017年,广汇集团跻身世界500强,完成了第二次创业的发展目标。

在三大主业的支撑下,广汇集团的营业收入不断飙升,2014年起成为西北五省唯一迈过千亿大关的民营企业,被自治区政府称为“新疆非公有经济的一面旗帜”。

同时,孙广信的个人财富也在不断攀升。

2016年胡润百富榜,孙广信以340亿财富排名第45位;2018年孙广信以460亿元财富位居2018年胡润百富榜第43位;2019年福布斯全球亿万富豪榜排名第1008位,财富值23亿美元。

然而,一路走来,在频繁并购扩张的背后,广汇集团耗费了大量现金流、积累了巨额负债。多年来其投资性现金流一直是流出状态,单2016年一年就流出近200亿元,这也为今日的资金链紧张埋下了隐患。

2018年,广汇集团将“全面提升发展质量”作为今后五年发展的核心指导思想,开启“第三次创业”征程,但目前其亟需解决的是再融资和资金链紧张问题。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~