2021年三季度,国内股票市场行情波动加大,呈结构性行情,但股票市场交易量维持在高位,两融业务实现较好发展

作者:金融评级二部

来源:联合资信(ID:lianheratings)

2021年三季度,国内股票市场行情波动加大,呈结构性行情,但股票市场交易量维持在高位,两融业务实现较好发展;投资银行类项目过会率环比有所下降,IPO、增发和债券承销金额同比均有所增长;资产管理业务结构持续优化,股票质押业务风险逐步化解。

政策概览

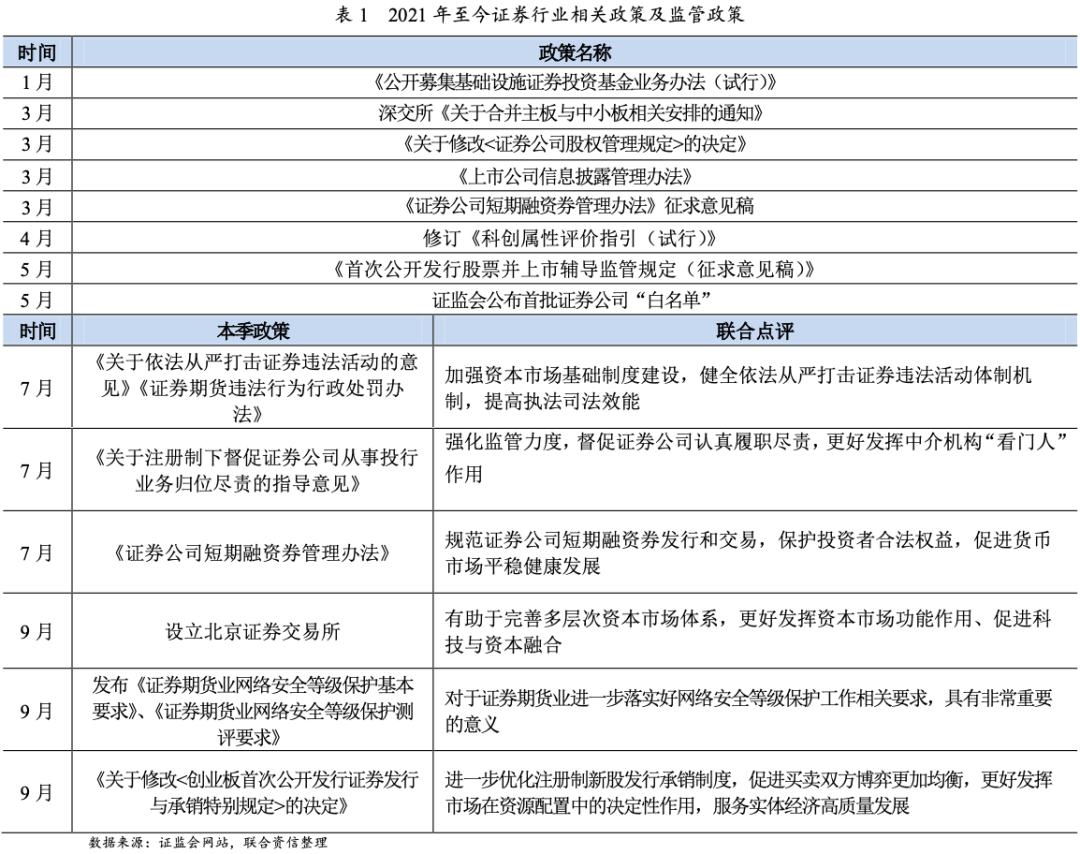

资本市场改革持续深化,“北交所”成立,打造服务创新型中小企业主阵地,多层次资本市场体系进一步完善;行业延续严监管。

2021年7月,中共中央办公厅、国务院办公厅印发《关于依法从严打击证券违法活动的意见》,加强资本市场基础制度建设,健全依法从严打击证券违法活动体制机制,提高执法司法效能;证监会发布《证券期货违法行为行政处罚办法》,进一步规范执法行为、提升执法效能,依法从严打击各类证券期货违法违规活动,切实加大对重大违法案件的查处惩治力度,为建设规范、透明、开放、有活力、有韧性的资本市场提供更加坚实的法治保障。

2021年7月,证监会发布《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》,强化监管力度,督促证券公司认真履职尽责,更好发挥中介机构“看门人”作用。

2021年7月,中国人民银行公布《证券公司短期融资券管理办法》,自2021年9月1日起开始正式实施。中国人民银行对证券公司发行短期融资券实施宏观管理,可根据货币市场流动性和金融市场运行情况,调整证券公司发行的短期融资券余额与净资本比例上限和最长期限。

2021年9月,习近平总书记在2021年中国国际服务贸易交易会全球服务贸易峰会上的致辞中宣布,将继续支持中小企业创新发展,深化新三板改革,设立北京证券交易所,打造服务创新型中小企业主阵地。

2021年9月,证监会发布《证券期货业网络安全等级保护基本要求》等2项金融行业标准,规定了证券期货业网络安全等级保护的总体要求以及第一级到第四级等级保护对象的安全通用要求和安全扩展要求,适用于证券期货业分等级的非涉密对象的安全建设和监督管理。

2021年9月,证监会发布《关于修改<创业板首次公开发行证券发行与承销特别规定>的决定》,取消新股发行定价与申购安排、投资风险特别公告次数挂钩的要求;删除累计投标询价发行价格区间的相关规定,由深圳证券交易所在其业务规则中予以明确。沪深证券交易所、中国证券业协会同步完善了科创板、创业板新股发行定价相关业务规则。

处罚情况

2021年第三季度,华龙证券、国海证券、粤开证券等证券公司因投行业务中未勤勉尽责等原因被证监会立案调查,证券公司监管处罚频次较2季度有所减少,多家证券公司因营业部内控等问题受到监管措施。

2021年第三季度监管机构开出的证券公司罚单超过19张,主要涉及营业部合规问题;罚单以监管警示函和责令改正为主,无暂停业务资格等重大处罚。2021年严监管态势延续;虽然罚单数量少于2021年第2季度,但证券公司处罚频次整体保持较高。

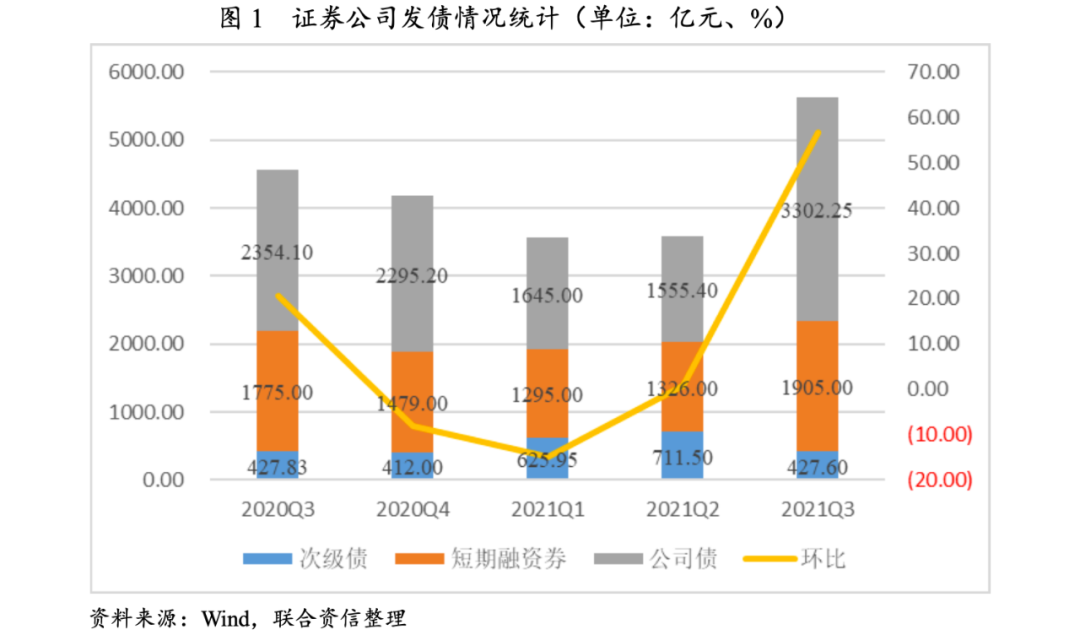

一级市场发行

2021年第三季度,我国证券公司各类债务融资到期规模3247.14亿元,同比下降16.02%,环比上升26.30%;发行各类债务融资工具规模合计5634.85亿元,同比增长23.65%,环比增长56.83%;存量债务融资工具规模有所增长;公司债和短期融资券为发行规模前两大发行品种。

2021年第三季度,公司债方面,证券公司合计发行了143期公司债,同比增加60期,环比增加74期;合计募资3302.25亿元,同比增长40.46%,环比增长112.31%;发行规模占比为58.60%,占比同比上升6.94个百分点。

短期融资券方面,证券公司合计发行了78期短期融资券,同比增加8期,环比增加21期;合计募资1905.00亿元,同比增长7.32%,环比增长43.67%;占证券公司总发行规模的33.81%,同比下降5.14个百分点。

次级债方面,证券公司共计发行20期次级债,同比减少2期,环比减少7期;合计募资427.60亿元,同比微幅下降0.23%,环比下降39.90%,占总发行规模的7.59%,占比同比下降1.80个百分点。

2021年第三季度,我国证券公司各类债务融资工具到期131期,同比减少18期,环比增加18期,到期规模3247.14亿元,同比下降16.02%,环比上升26.30%;发行各类债务融资工具242期,同比增长37.50%,环比增长58.17%;发行规模合计5634.85亿元,较上年同期增长23.65%,环比增长56.83%;存量债务规模有所上升。

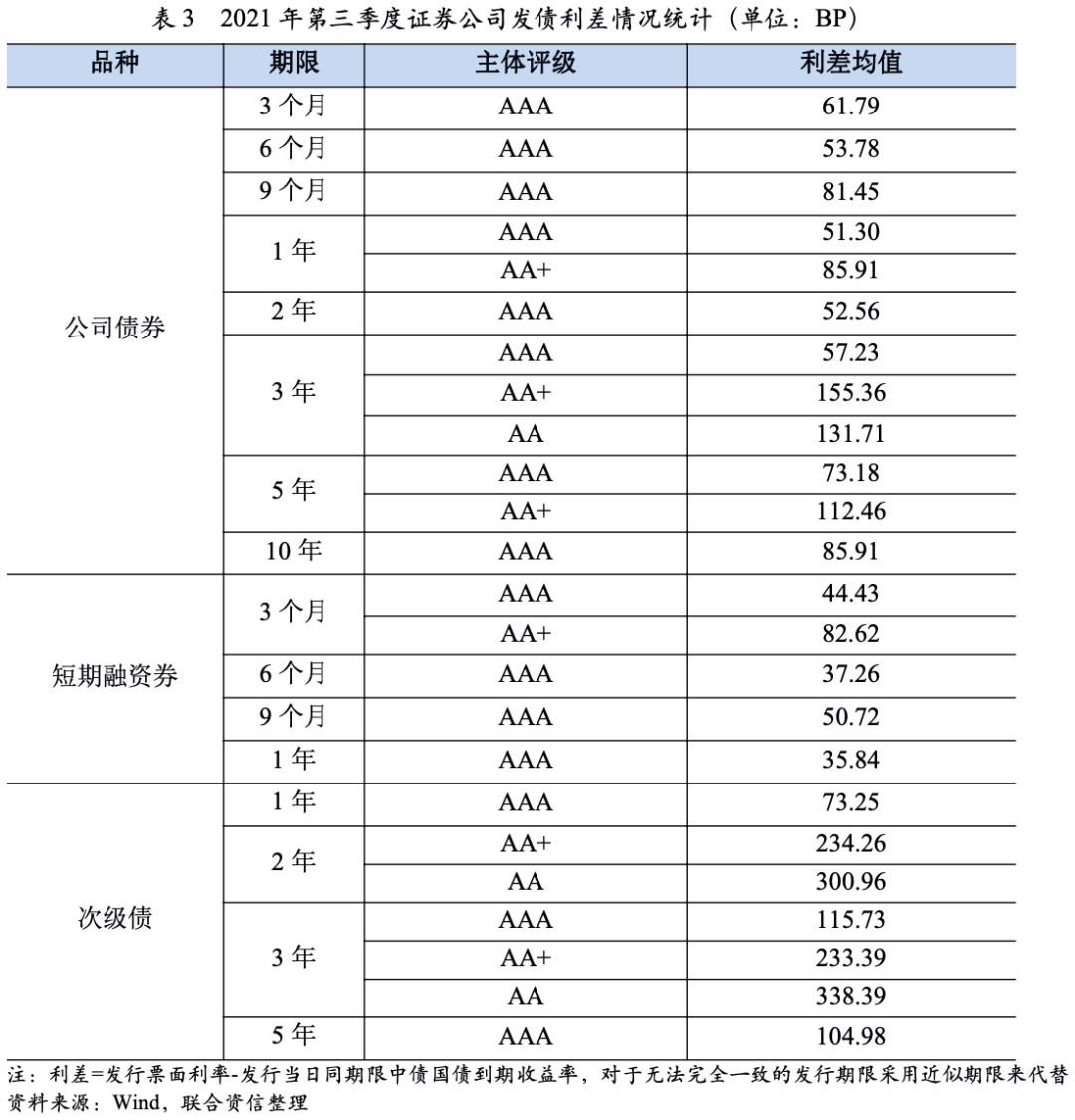

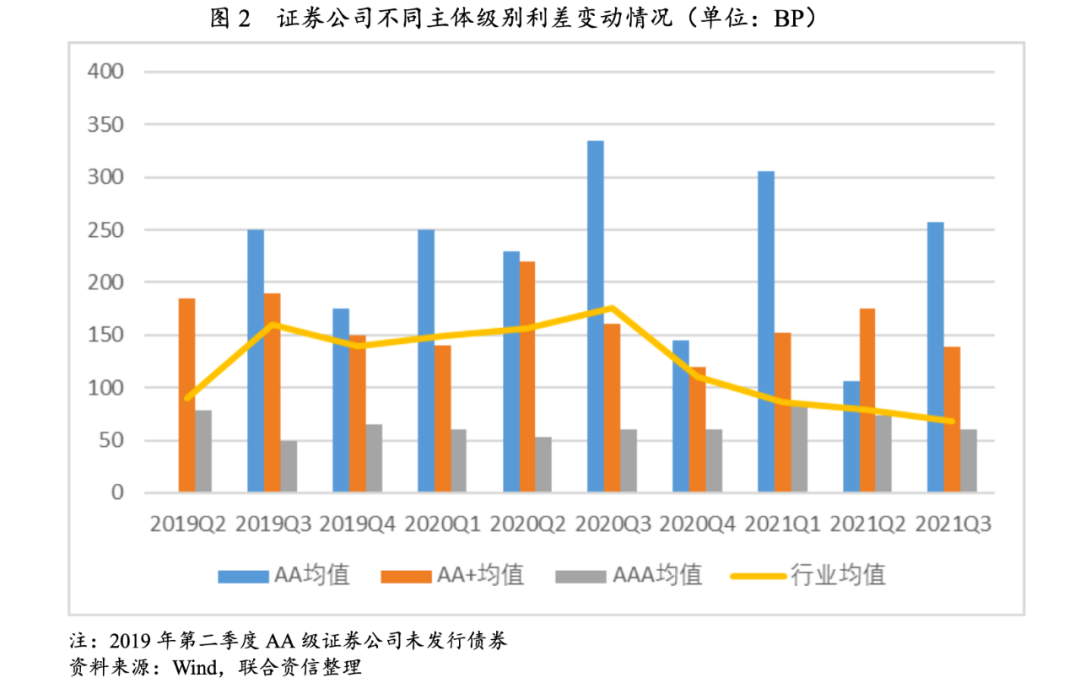

2021年第三季度,短期融资券发行主体评级均为AA+和AAA,发行利差在主体评级和期限上均具有明显区分度;AAA和AA+利差有所收窄。

2021年第三季度,证券公司发行利差均值68.34BP,较二季度下降10.99个BP。证券公司发行不同债券品种在不同主体评级和不同期限上均具有明显区分度,AAA主体发行利率显著低于AA+级证券公司,AAA级证券公司发行1年期和3年期公司债券利差均值在50.30BP和57.23BP,远低于AA+证券公司发行同等期限公司债券利率,AA+与AA级券商发行3年期公司债券利差呈与评级等级倒挂状态,主要系AA级证券公司3年期公司债券具有担保所致。AA+证券公司发行的5年期公司债券利差略低于同评级下的3年期公司债券,但考虑到三季度内AA+证券公司仅发行了二期5年期限的公司债,该数据没有可比性。AAA证券公司发行3个月期限短期融资券利差均值在44.43BP,AA+证券公司为82.62BP。AAA证券公司发行各年期次级债利差均低于AA+及AA级证券公司发行同期限的次级债券利差。综上所述,AAA证券公司在融资成本方面优势明显。

2021年第三季度,证券公司发行利差有所收窄,其中主体评级为AAA和AA+证券公司发行利差均值降幅较大,AA级证券公司利差均值有所上升;行业利差均值68.34BP,环比下降10.99BP;AAA证券公司平均利差低于AA+利差78.76BP,差额环比下降21.97BP。

二级市场跟踪

2021年第三季度,财达证券主体级别上调,华融证券主体及相关债项展望调整为列入负面评级观察;除“20华融G1”外,二级市场证券公司债券价格整体维持稳定。

2021年4月,受中国华融资产管理股份有限公司重组事项不确定性影响,华融证券发行的“20华融G1”价格有所波动。除此之外,2021年以来,证券公司发行债券在二级市场不存在价格大幅波动情况,整体运行良好。

2021年9月,中诚信国际信用评级有限责任公司上调财达证券主体评级至AAA,展望稳定,主要系2021年5月财达证券完成A股上市,资本实力有所增强所致。

2021年9月,联合资信将华融证券股份有限公司主体及“20华融G1”展望调整为列入负面评级观察,主要系其2020年出现大额亏损,导致净资产出现大幅下滑。

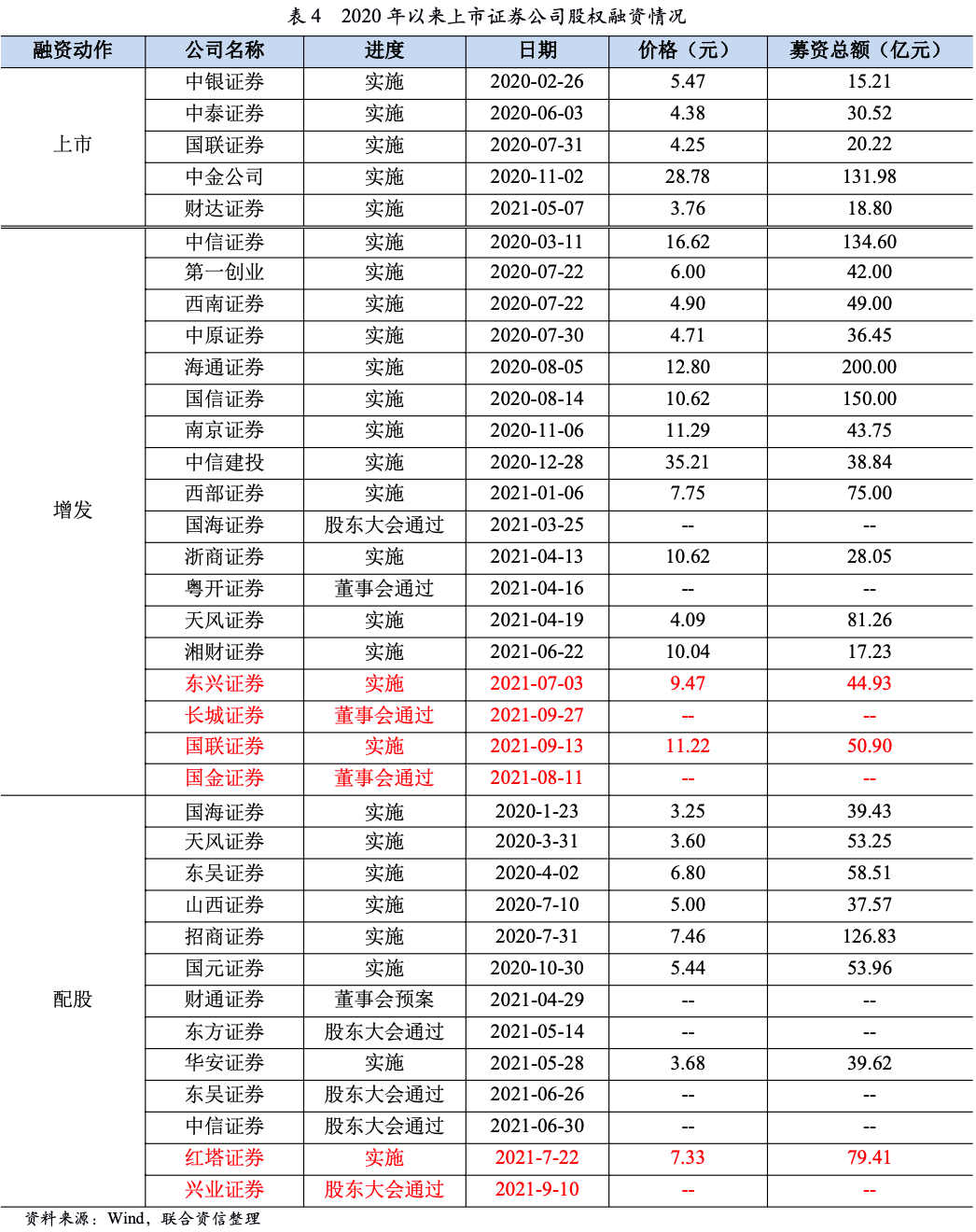

2021年第三季度,证券公司维持资本补充趋势。

2021年第三季度,证券公司次级债到期规模为331.50亿元,共计发行次级债募资427.60亿元。

2021年第三季度,红塔证券配股计划进入实施阶段,募集资金79.41亿元;东兴证券和国联证券的增发方案已经进入实施阶段,募集资金分别为44.93亿元和50.90亿元,预计随着证券公司各项业务发展,资本补充趋势将延续。

2021年前三季度,证券公司整体经营情况良好。2021年前三季度,证券市场行情有所波动,股票成交额和融资融券规模处于高位,证券市场投资热度不减,证券公司整体经营情况良好。

自营业务

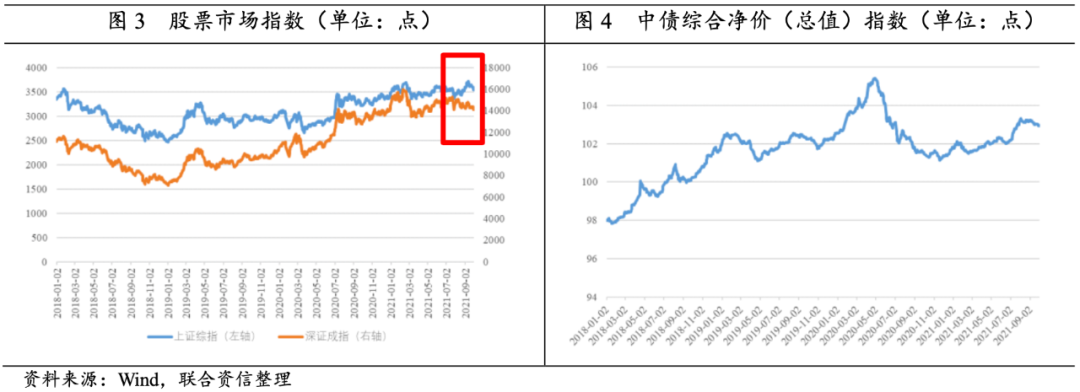

2021年三季度,股票市场指数震荡,呈结构化行情;债券市场指数小幅上升,十年期国债收益率整体有所下行;上市券商自营业务收入增速放缓,投资收益有所分化。

截至2021年9月末,上证综指收于3568.17点,较上季度末下降0.64%;深证成指收于14309.01点,较上季度末下降5.62%;第三季度A股市场震荡加剧,且不同板块分化明显;中债综合净价(总值)指数为102.95点,较上季度末上涨0.76%,基本持平;十年期国债收益率7月份下行,8-9月窄幅震荡,整体有所下行;信用利差整体有所回升。2021年前三季度,上市券商合计实现自营业务收入1243.79亿元,同比增长9.98%,增速有所放缓,上市券商的投资收益有所分化。

经纪业务

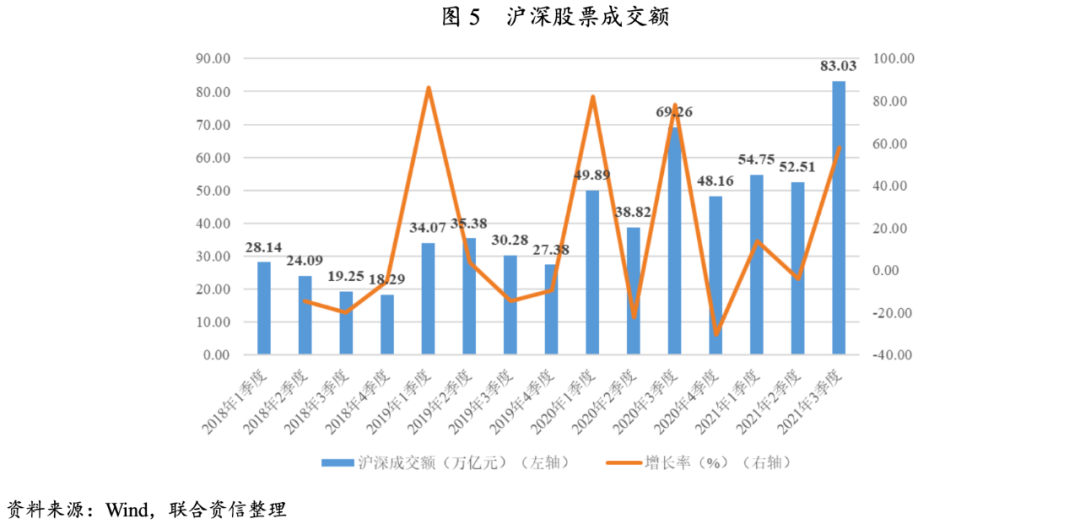

沪深两市的交易活跃程度很高,经纪业务具备较强的增长动力。

自2020年三季度股市交易活跃程度达到阶段性峰值以来,股市交易的活跃程度有所下降,但一直维持在历史的相对高位,沪深两市成交额基本稳定在50万亿元规模上下。2021年三季度,沪深两市成交量83.03万亿元,环比增长58.12%,同比增长19.88%;市场交投活跃程度大幅攀升,沪深两市成交额创历史新高,整体看,经纪业务具备较强增长动力,有力支撑证券公司收入增长。

投行业务

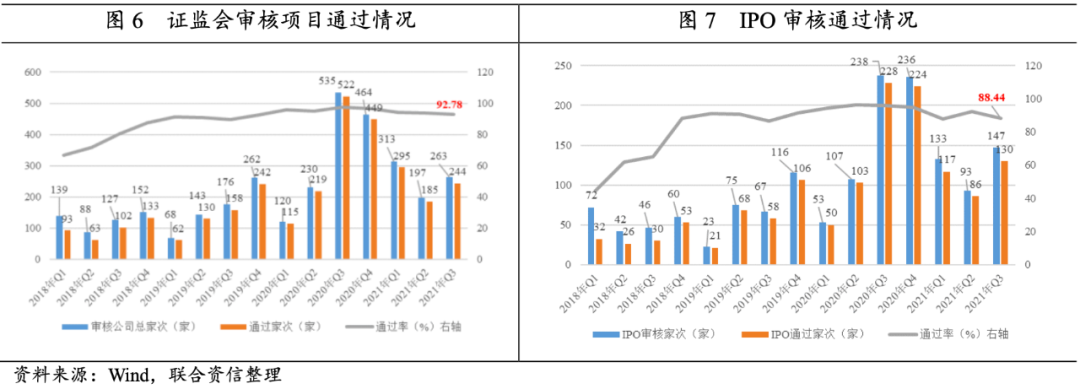

发审委/上市委/并购重组委员会审核家次和过会家次环比有所增长、同比有所下降;包括IPO在内的项目过会率环比有所下降,但仍维持在较高水平。

2021年三季度,发审委/上市委/并购重组委员会审核项目总家次及通过家次分别为263家和244家,分别为二季度的1.34倍和1.32倍;其中IPO审核家次及过会家次分别为147家和130家,通过率为88.44%,环比下降4.03个百分点。随着注册制的落地,发审委/上市委/并购重组委员会审核项目数量在2020年下半年达到峰值,虽然2021年三季度的审核及通过项目数量较二季度大幅增加,但较上年同期仍有所减少。

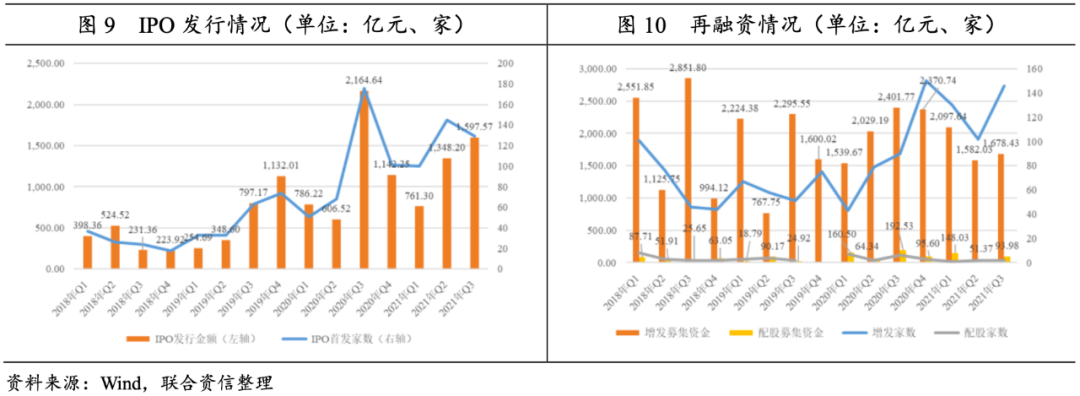

IPO发行和增发金额稳步增加,股权项目募资规模环比小幅增长。2021年三季度,各类股权类项目募资总额环比增长3.56%,主要系IPO发行金额和增发募集资金规模的增长(分别环比增长18.50%和6.09%)。IPO和增发仍为股权类项目募集资金的主要方式,2021年三季度,通过上述两种方式募集资金的金额分别1597.57亿元和1678.43亿元,占募资总额的比重分别为38.45%和40.39%。

证券公司债券承销规模同比、环比均有一定幅度增长。2021年三季度,证券公司各类债券承销金额3.07万亿元,同比增长7.45%,环比增长8.64%。

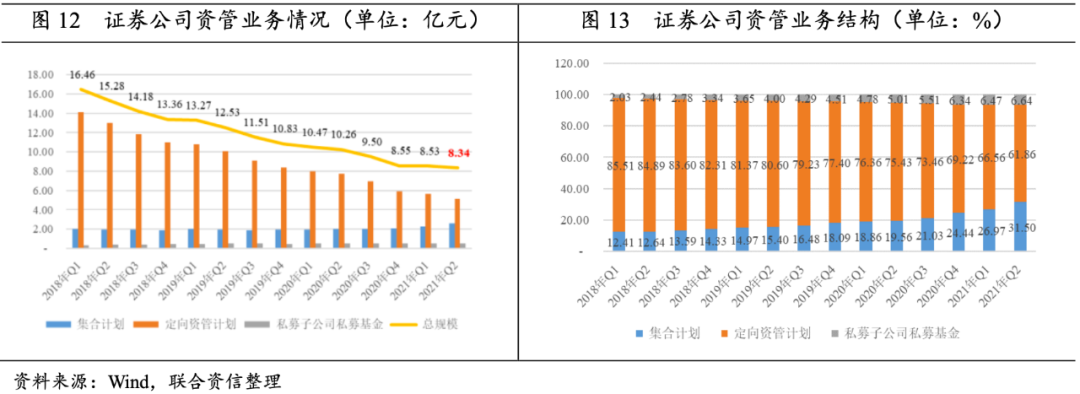

资管业务

资产管理业务规模保持下降趋势,集合计划占比有所增加。“资管新规”过渡期进入“倒计时”,截至2021年6月末,证券公司资管业务总规模延续下降态势,主要系定向资管计划的压降;集合计划和私募基金管理规模稳步增长;证券公司资管业务仍以定向资管业务为主,但占比持续下降,集合计划占比继续提升,私募基金占比虽有所增长但占比仍较小,资产管理业务整体结构有所优化。

信用交易业务

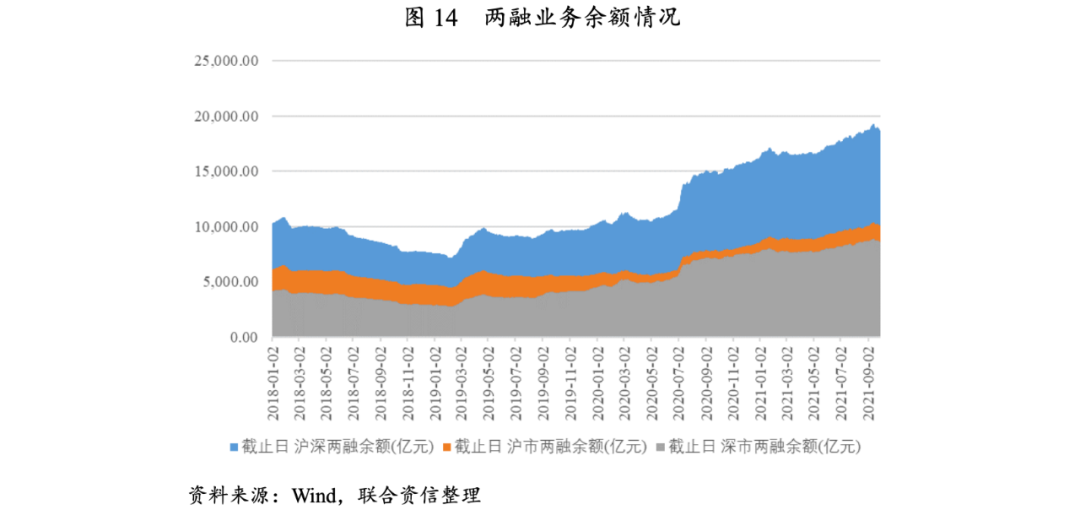

2021年三季度,沪深两融余额随市场活跃度攀升不断创出新高。2020年至今,证券市场持续回暖,沪深两市两融余额呈增长态势。2021年一季度,沪深指数有所调整,两融余额在1月达到阶段性高点17156.53亿元后有所回落;2021年二、三季度,随着市场活跃度的攀升,两融余额不断创出新高。截至2021年9月末,沪深两市两融余额18415.25亿元,较上季度末增长3.21%。

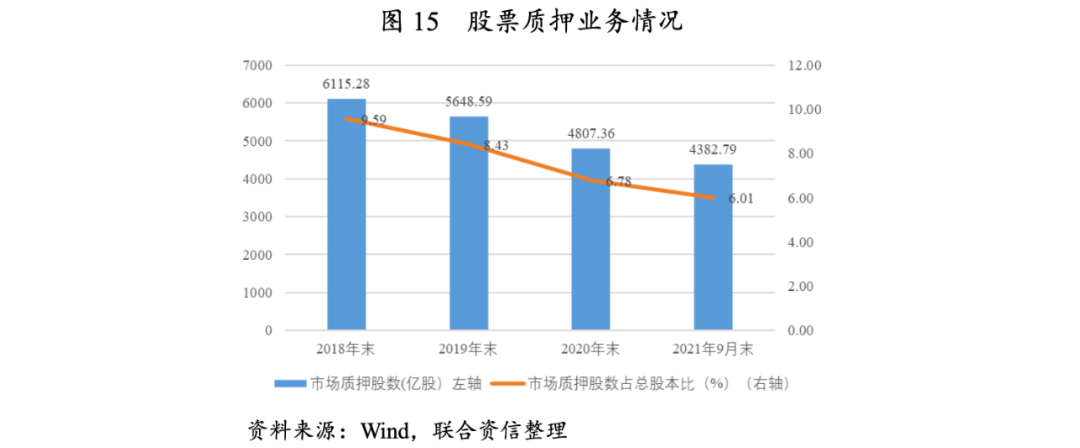

质押股份市值以及质押股数占总股本比重持续下降,同时证券公司大规模计提减值准备,股票质押高比例质押风险进一步缓解。截至2021年9月末,股票质押市场质押股数占总股本比6.01%,较二季度末下降0.36个百分点;市场质押股份市值合计41846.22亿元,较二季度末下降2.48%。控股股东(按第一大股东口径统计,下同)持股质押比例超过80%的上市公司家数293家,较二季度末减少15家,高比例质押风险进一步缓解。

根据已披露的2020年年报情况,2020年上市证券公司计提信用减值损失271.98亿元,占营业收入和利润总额比重分别为5.62%和14.52%,计提比例较高,将降低存量股票质押风险项目对证券公司未来盈利能力的影响。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~