报告期星环科技的毛利率稳定在60%左右,但由于较高的期间费用率,尚未实现盈利,报告期分别亏损1.39亿元、2.11亿元、1.84亿元及1.48亿元。

作者:姚丽

来源:零壹财经(ID:Finance_01)

近日,星环信息科技(上海)股份有限公司(以下简称“星环科技”)科创板IPO获受理。招股书披露,星环科技成立于2013年,是一家企业级大数据基础软件开发商,围绕数据的集成、存储、治理、建模、分析、挖掘和流通等数据全生命周期提供基础软件及服务,已形成大数据与云基础平台、分布式关系型数据库、数据开发与智能分析工具的软件产品矩阵。

适逢大数据被列为市场要素,将逐步市场化的“风口”,星环科技的营业收入快速增长,2018年至2021年上半年分别实现营业收入1.13亿元、1.74亿元、2.6亿元及8,256万元,2018至2020年收入的复合增长率为51.59%。报告期星环科技的毛利率稳定在60%左右,但由于较高的期间费用率,尚未实现盈利,报告期分别亏损1.39亿元、2.11亿元、1.84亿元及1.48亿元。截至2021年6月30日,公司累计未弥补亏损为3.2亿元。

好赛道上高成长,毛利率相对稳定

星环科技显然处于一个好的赛道。2020年4月,中共中央、国务院印发《关于构建更加完善的要素市场化配置体制机制的意见》,将数据与土地、劳动力、资本、技术一起列为生产要素,明确指出了市场化改革的内容和方向。

这个赛道提供了两位数的行业增长空间。星环科技招股书引用沙利文研究报告,全球大数据市场规模有望在2024年超过800亿美元,2019至2024年复合增长率约为11.82%。其中软件市场规模增速将高于硬件,有望在2024年达到377亿美元,年复合增长率约为17.3%。而中国大数据软件市场规模将在2024年达到492亿元,2019-2024年复合增长率为27.5%。

作为大数据软件开发企业,星环科技的营业收入也实现了高增长。2018年度、2019年度、2020年度及2021年1-6月,公司分别实现营业收入1.13亿元、1.74亿元、2.6亿元及8,256万元,2018年至2020年营业收入复合增长率为51.59%。而从行业的增长预期看,星环科技未来营收高增长可期。

星环科技的收入构成中,软件是收入主体,2020年的营业收入中,软件产品与技术服务占比79.19%,应用与解决方案占比11.68%,软硬一体产品及服务占比9.14%。

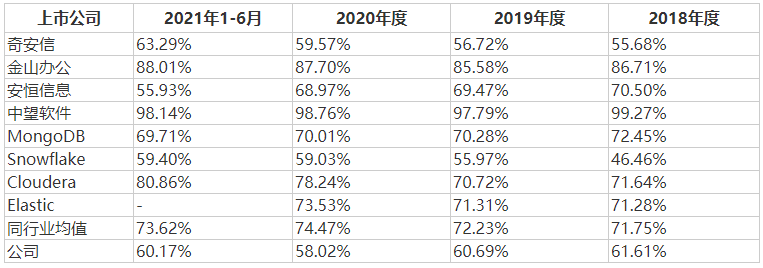

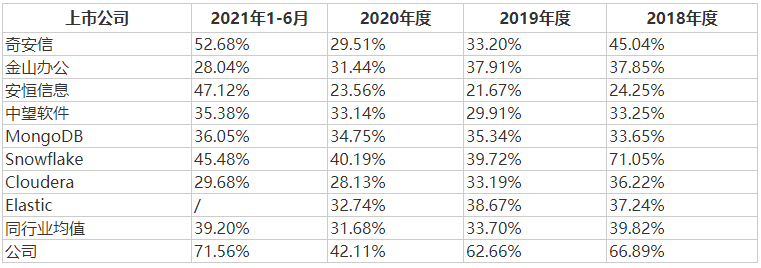

根据招股书,星环科技的毛利率水平低于同行业可比上市公司平均水平,但保持相对稳定,在报告期基本保持在60%上下,变动不大。

表1 星环科技与同行业可比公司毛利率对比

资料来源:星环科技招股书

高费用率掣肘盈利,未来有望通过规模经济效应拉低费用率实现扭亏

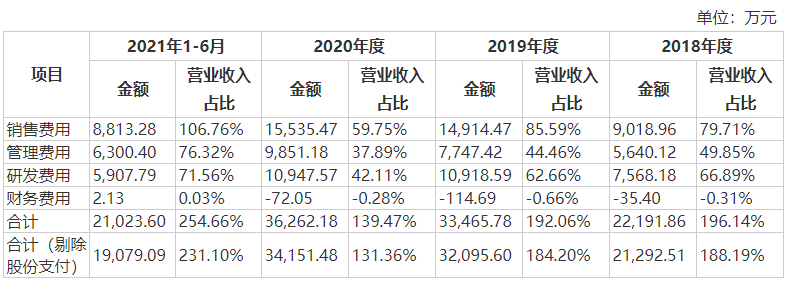

在毛利率保持相对稳定的情况下,由于期间费用率较高,报告期星环科技尚未实现盈利。

招股书披露,星环科技2018年至2021年上半年分别亏损1.39亿元、2.11亿元、1.84亿元及1.48亿元。截至2021年6月30日,公司累计未弥补亏损为3.2亿元。招股书解释亏损的主要原因是公司正处于快速成长期,在研发、销售及管理等方面持续投入较大。

表2 星环科技与同行业可比公司费用率对比

资料来源:星环科技招股书

根据招股书,报告期星环科技的期间费用率(剔除股份支付)分别为188.19%、184.2%、131.36%及231.1%,即期间费用均超过了营业收入,导致亏损。由于营业收入具有季节性,集中在下半年,从而2021年上半年的期间费用率畸高,这里不做讨论。

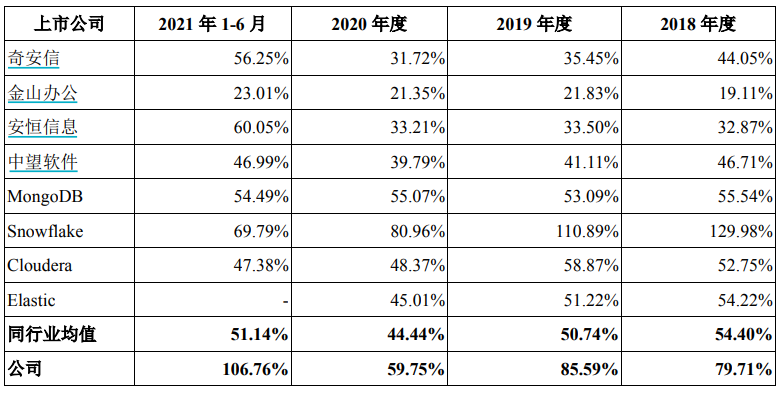

表3 星环科技与同行业可比公司销售费用率对比

资料来源:星环科技招股书

在三项期间费用中,除了管理费用,销售费用和研发费用占比均高于同行业可比公司均值,其中销售费用在2020年高出约15个百分点。同时,三项费用中销售费用的支出及占比最高,2018年至2020年分别为9,019 万元、1.49亿元、1.55亿元,占营业收入的比重分别为79.71%、85.59%及59.75%。

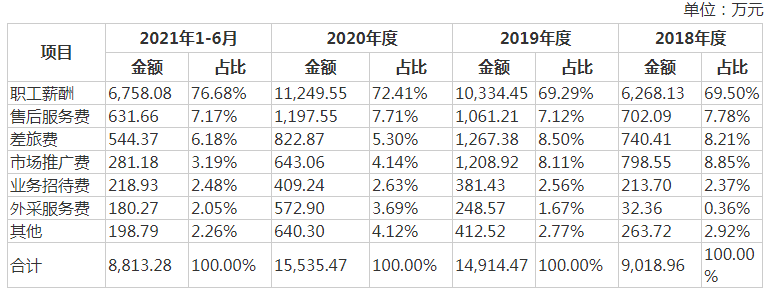

从销售费用构成来看,市场推广费用占比逐期下降,至2021年上半年仅为3.19%,而销售人员薪酬和售后服务费成为占比最高的两项,两者在2020年及2021年上半年合计占比8成以上。

表4 星环科技销售费用构成

资料来源:星环科技招股书

较高的销售人员薪酬支出及售后服务费与星环科技的产品和下游客户的特点相关。对于销售费用率高于同行业可比公司平均水平,除了公司处于快速发展阶段从而收入规模相对较低外,星环科技在招股书还解释了两点原因:公司客户类型多样,销售区域分布广泛;大数据产品专业性强,对销售工作的专业能力要求较高。

招股书披露,公司的软件产品化程度较高,可以在不同行业实现广泛布局和快速复制;公司持续通过市场拓展形成了广泛的客户基础,覆盖金融、能源、政府等多个领域,截至2021年6月末,公司已累计有超过1,000家终端用户,包括中国银行、中信证券、外交部、财政部、中国石油、石化集团及中国邮政集团等行业龙头和国家部委。

下游较广泛的行业布局,以及大数据软件产品的高专业性特征,在售前的市场教育以及售后的服务环节对销售人员的数量及专业能力提出要求,从而使得星环科技的销售费用支出在一定程度上具有了“刚性需求”的特征。

星环科技在招股书中表示:公司未来将继续加强销售团队建设,将技术优势更高效地转化为商业优势,提高销售人员的人均产出。

另一方面,作为高科技企业,研发费用的投入也是“刚需”。2018年、2019年和2020年,星环科技的研发费用率占比分别为66.89%、62.66%及42.11%,均高于同行业可比上市公司均值,但差异在减小,至2020年,高出约10个百分点。

表5 星环科技与同行业可比公司研发费用率对比

资料来源:星环科技招股书

从趋势上看,随着营业收入规模的快速增长,规模经济效应显现,大幅拉低费用率水平。2020年,星环科技的营业收入同比增长49.2%,销售费用率相应降低25.8个百分点,研发费用率降低20.6个百分点,整体的费用率降低52.8个百分点。未来,随着收入规模的进一步增长,费用率逐步降低,星环科技有望通过规模经济效应实现扭亏。

而从2020年的财务数字看,毛利率58.02%,费用率131.36%,未来星环科技通过营收增长拉低费用率并实现盈利,还有较长的路要走。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~