随着华夏幸福面临对赌完成不了、兑付压力和实控权的心魔之争越演越烈,没有钱的华夏幸福是否能够持续兑付,仍视其与平安的真正关系与筹码。

作者:rating狗

来源:YY评级(ID:YYRating)

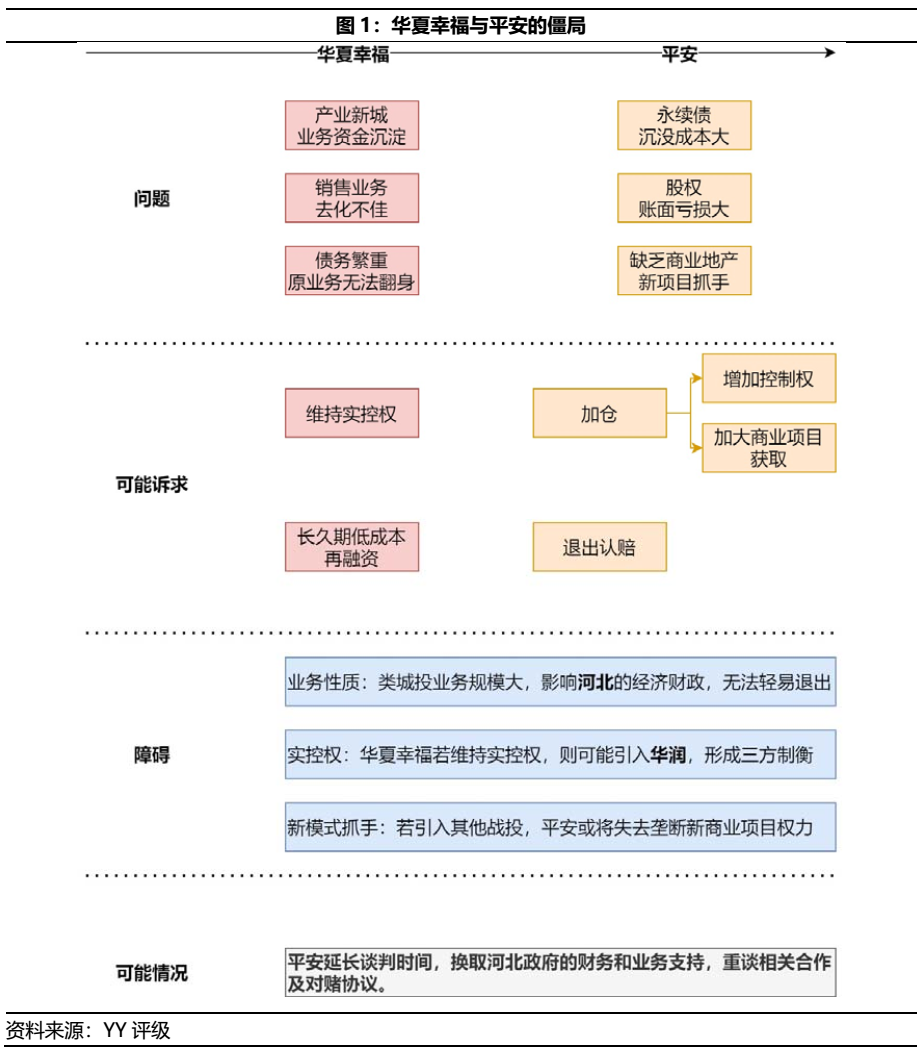

随着华夏幸福面临对赌完成不了、兑付压力和实控权的心魔之争越演越烈,没有钱的华夏幸福是否能够持续兑付,仍视其与平安的真正关系与筹码。

在两方有一搭没一搭的协作模式下,目前虽疑似有河北政府加持,但具体则仰仗平安对于不动产新资源获取的迫切性,即华夏幸福后续可以为平安产生多少益处而定。进而从双方协议谈判结果判定两方长年的关系究竟是真爱、工具人或工具人即真爱。

一、最新情况:僵局挑起市场情绪,河北政府疑似介入

在资金短缺之下,外援和公司实控权的两难选择题中,华夏幸福或选择全都要,进而传出第三方华润即将入局,但是纵览华润之前和万科的恩怨,华润趟浑水的概率和意愿市场认可度有限。然而在华润真有动作之前,仍待华夏幸福与平安解决对赌失败与既定的合作模式,往日旧情是否就此打破?吵架之余是否仍能抽空还钱?

近日根据外媒信息(需投资者自行斟酌,已经有人就此质疑),作为类城投业务的受影响方,河北省政府将提供约97亿人民币(15亿美元)的附条件财务资助(其中30亿元支付产业园农民工工资和相关费用,10亿元偿还16华夏债),同时居中协调并加大产业园业务支持力度,以华夏幸福解燃眉之急和华夏平安的僵局。

姑且,信息真真假假,这里仅为边际展示。

1.1 近期动态:僵局传言引入华润和河北政府,双方后续或将妥协

融资诚可贵,战投价更高,若为实控故,两者皆可抛。在对赌条件或将无法达成叠加资金流紧张的情况下,老盟友平安在2020年共提供120亿元永续债的支持,但华夏幸福要的或许远不止于此,希望在引入更多资金下仍能确保实控权,从而引入第三方势力。依照目前河北政府出面的局势,整体态势更倾向平安以时间换空间,在既定的筹码和危局中换取更好的资源。

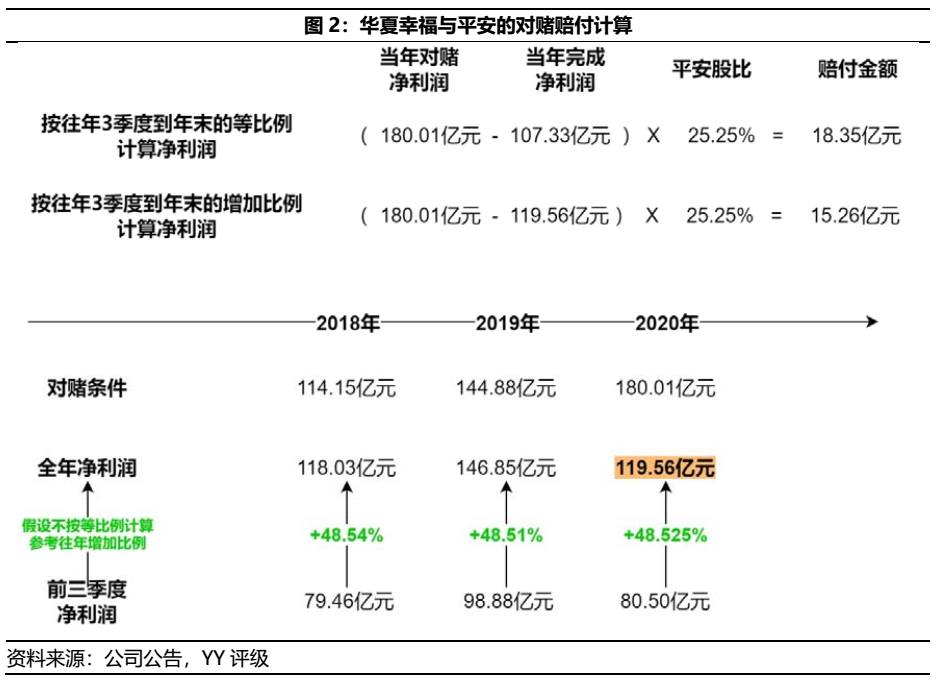

截至2020年9月末,华夏幸福的净利润仅80.50亿元,占全年对赌的44.72%。加上18、19年勉强过线的达成率,外界对于20年华夏幸福是否得以完成对赌条件,则多采质疑态度。

面对在即的债券兑付潮,华夏幸福与平安的关系趋于复杂,一方面纠结于对赌协议的完成情况,另一方面则有求于平安在再融资层面的适时救援。而华夏幸福或也深谙目前局势,外传第三方华润的入局,或许是打算在不牺牲实控权的情况下,引入第三方的便宜战略投资资金。当然,也有市场揣测是一厢情愿或者把水搅浑给自己些筹码,但是债市老司机听了太多的传言,远有紫光和两江新区,近有云南城投和保利,最终的板上钉钉和信誓旦旦化作了一片烟云。有的老司机会说:糟老头子坏得很;很多机构则是:不见兔子不撒鹰。着实是被忽悠瘸了。

纵观朝鲜的核实验和会谈,一切都是逼迫谈判的筹码,也仅此而已。

因此,近日根据外媒所披露的河北政府调停、财务援助和后续加大业务支持力度等一系列举措,应能促进撮合华夏幸福和平安重启新的协议和谈判。但新的协议着力点在天秤的哪一端,仍取决于华夏幸福对于平安的未来价值。

1.2 对赌赔付:依照不同计算方式,赔付金额约在15-20亿元之间

此次引起市场慌乱的对赌赔付金额并不大,平安与华夏幸福的矛盾仍在民企背景城投业务的“无底洞”和公司实控权上。

根据不同的测算方式,赔付金额约在15-20亿元(据说这个小目标王文学也不打算给出来了,这也是矛盾导火索显性化的原因)。根据平安两次入股所设的对赌条件,赔付金额=(净利润目标-实际净利润)*平安股比,其中可根据图2分别依据2020年前三季度净利润“等比例”或“依照往年比例”测算全年净利润规模,从而得出赔付金额可能在15亿元至20亿元之间。

二、华夏幸福近况:依赖融资成性,隐藏巨额永续债务

原产业园业务资金沉淀严重,销售型业务区域市场低迷,叠加巨额永续债务(信托计划),华夏幸福除了提供平安作为商业项目的抓手外,其他的财务端+经营端表现是每下愈况。

2.1 经营边际:资金回流缓慢、环京行情低迷,却大肆新增土储

面对产业新城模式资金回流缓慢、重仓的环京区域销售行情低迷,华夏幸福仍积极获取新的土地储备。由华夏幸福持续锁定商业自持和综合体项目的趋势来看,其或将联手平安持续采取“华夏幸福拿地、平安低价接盘”的模式。但整体来看,在华夏幸福和平安获取新资源的模式尚未成体系的情况下,存量销售项目表现仍较为逊色。双方貌合神离,合作顺畅度不佳。

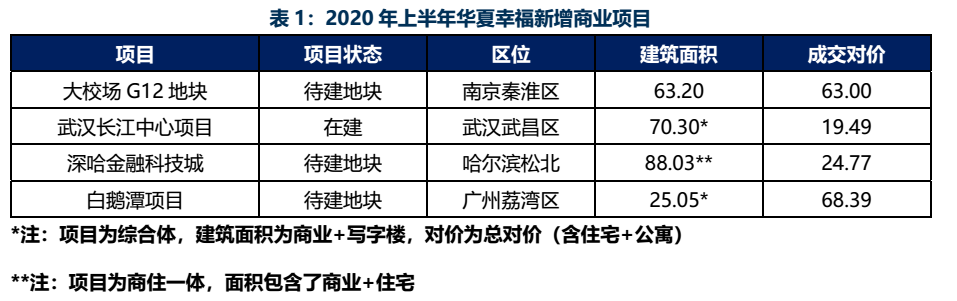

2.1.1 商业拿地:锁定重资产项目,或将采取丰台模式“华夏拿地、平安接盘”

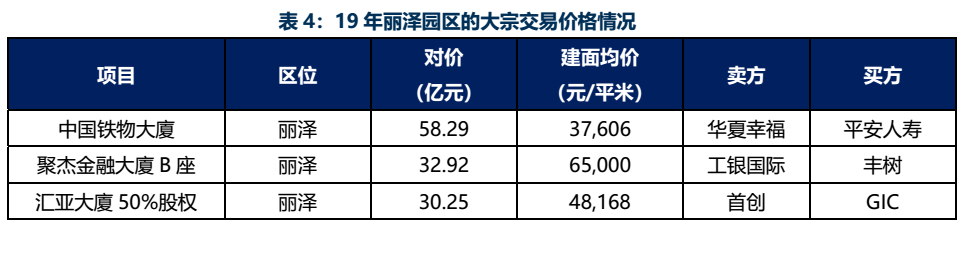

尽管20年末、21年初即将迎来债券兑付潮,但华夏幸福在20年上半年依旧加大力度获取新的土地储备,并锁定了重资产地块,土地成交金额为241.52亿元,实际支付134亿元。之所以积极拿地,华夏幸福或协同平安采取“华夏幸福拿地,自持物业平安接盘、销售物业华夏幸福操盘”的模式,复制北京丰台的中国铁物大廈模式。

值得关注华夏幸福在股东会上联席主席曾表示:

“南方总部的新业务版块,这部分业务华夏幸福与平安有着深度的合作,并且主要是轻资产运作,存量方面,我们帮平安拓展,会收项目拓展费,基本上是平安来投资,增量方面由于银保监会对险资有一些限制,所以每个项目拿地前都是要中国平安预审批通过的,两证齐全以后就可以转让给中国平安。”

根据《保险资金投资不动产暂行办法》的相关规定,(一)已经取得国有土地使用权证和建设用地规划许可证的项目;(二)已经取得国有土地使用权证、建设用地规划许可证、建设工程规划许可证、施工许可证的在建项目;(三)取得国有土地使用权证、建设用地规划许可证、建设工程规划许可证、施工许可证及预售许可证或者销售许可证的可转让项目。

因此,就目前华夏幸福与平安的商业模式获取模式,仍是以华夏幸福前期出资拿地并完成报批报建后选择在净地和在建时进行转让。

2.1.2 销售业务:环京市场情绪低迷,销售业务表现不力

尽管华夏幸福近年正在努力拓展京津冀以外区域,以求分散区域风险,但2020年前三季度的销售业绩表现仍没有起色。据2020年三季度报告,公司前三季度销售额下为600.85亿元,同比下降40.30%。

而原重仓的环京区域由于缺乏足够产业和生活配套支撑,加上17年限购限贷政策的持续影响,20年市场依旧呈现降价去化趋势。部份楼盘甚至出现“高赠送面积”、“首付分期”的大规模降价情形。

2.2 财务边际:有息债务倍增,资金回流缓慢,形成短债长投错配

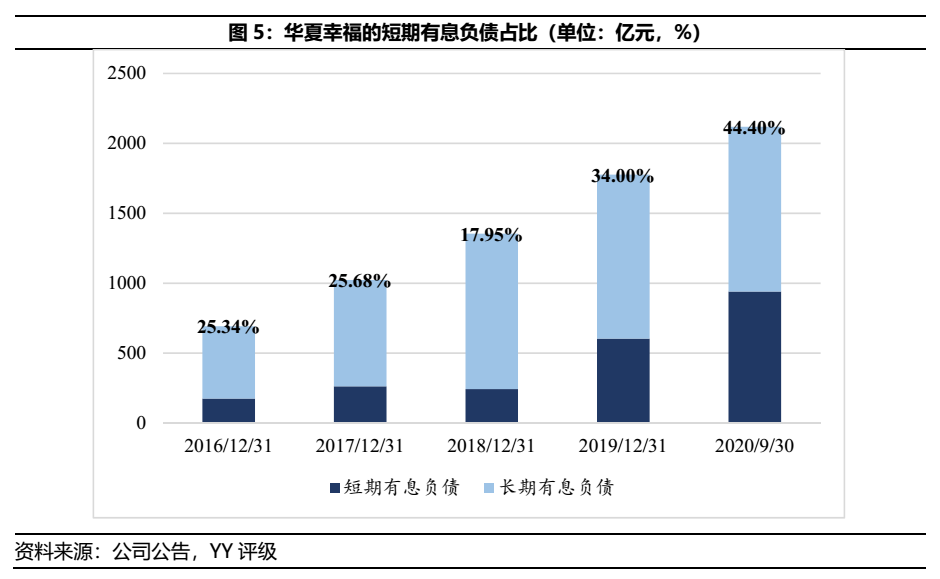

华夏幸福的业务实质上为“民企背景的城投业务”,在缺乏强大股东支持的情况下,现金流回流过慢的情形导致有息债务的投入演变成“短债长投”。

在平安战略入股的180亿元之外,华夏幸福近年的业务仍是依赖借外债模式支持,而业务模式上的资金回流缓慢仍是其最大弊病。从三条红线指标动态变化可见,18年后高有息负债压垮了华夏幸福的依靠业务翻身的机会。

2021年迎来华夏幸福境内外债券到期高峰,年度到期债券约在263.50亿元左右,偿还压力大。此外,若存量债务行权采回购统计,则16华夏债、19华夏01、18华夏02和18华夏03的行权日均于2020年上半年,2021年的兑付规模则在313.75亿元左右。

(画外音:未来8个行权或兑付日,都可能成为华夏幸福舆论日,神经高度敏感)

除了有息债务规模上升快速外,高风险业务模式和民企背景等因素限缩了华夏幸福融资渠道,导致其短期有息负债占比攀升快速。

由于自身的融资能力有限,从华夏幸福长期借款利率部份区间高于8.00%的情况可见,表内应存在较多的非标借款,导致资金成本压力较大。根据公开信息网站可见其项目公司股权质押,多数贷款合作方包括了五矿信托、金谷信托、中融信托和陕国投信托等非银机构。

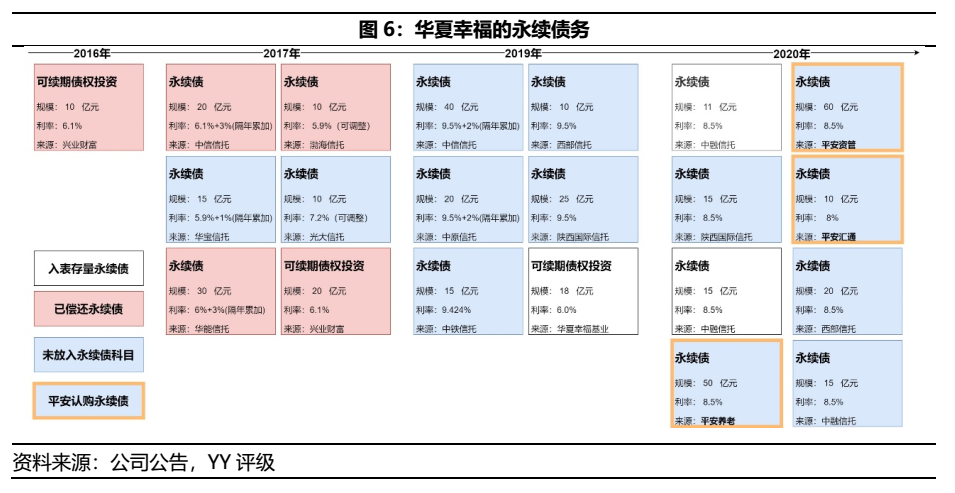

华夏幸福近年的永续债务(多为信托计划认购)规模较大,16年至今(含已偿还)共发行439亿元,在上市主体披露规模为67亿元(2020年9月末),其中多只债券(下图蓝色)或因为债务用途为华夏幸福子公司(九通基业、南京鼎通),而放于少数股东权益部份,需关注隐形的债务成本。其中,平安系公司共提供3只永续债,规模共计120亿元。

三、平安的得与失:300亿资金沉淀,商业项目抓手

抛开以往双方的非标合作业务,在这个僵局节点上,华夏幸福之于平安的净筹码就是“不动产优势价格减去300亿元的资金沉淀”。然而,若平安决定持续支持深陷泥淖的华夏幸福,则视不动产转让的优惠力度和到底还需要为华夏幸福填补多大的资金缺口。

3.1 蜜月期:非银机构合作,平安获利居多,该类模式已终止

在平安战略入股进场前,自14年开始便与华夏幸福深度合作,呈现一方加杠杆、一方赚项目资源的互惠模式。虽然这类合作项目公告多宣称为“股性投资”,但就其短时间即退出和相关的回购动作,或存在明股实债的性质。根据图7,由于应收账款买卖项目合作情况未详细披露,总合作规模约在182到262亿元之间,相关合作项目均已退出。

3.2泥淖期:永续债120亿元+战略投资180亿元

停止非银或非标项目的合作,平安与华夏幸福的合作模式反而越走越回去,继而走向了越陷越深的永续债务。叠加最初的战略投资入股资金约180亿元,加上近期投入PPP产业园的永续债务120亿元,目前平安的沉没成本约为300亿元。

3.3 新抓手:华夏幸福拿地、平安低价接盘

自19年北京丰台区中国铁物大廈的“华夏幸福拿地、平安低价接盘、华夏幸福负责后期运营”模式确立后,2020年华夏幸福开始锁定商业地块和综合性地块,似乎有备而来。此举一方面降低了华夏幸福的资金沉淀,快速争取资金回流,另一方面则提供平安作为不动产领域获取新资源的有力抓手。

根据目前成功转让的项目中国铁物大廈,假设该对价已包含了建设成本,则铁物大廈的转让建面成本远低于区域内成本,为聚杰金融大廈B座对价均价的57.86%、汇亚大廈的78.07%。

四、市场行情:担忧对赌和战投纠纷引发的债券兑付风险

一切都是对赌惹的祸,随着年关将近,从20华夏幸福MT001的YY估值可见,市场明显质疑华夏幸福的是否能左右逢源,一面处理对赌和平安的关系,另一方面又喜迎第三方华润从而有钱兑付。

结论

华夏幸福的长期风险敞口仍暴露在原业务疲敝,使其短债长投越陷越深。在这个众多角力的重要节点下,最后局势走向仍取决于华夏幸福手中的筹码,包括了业务与地方财政的绑定和作为险资重资产的抓手。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~