高金融密集度的唯一受益者就是金融资本家和高级金融民工。

作者:政信三公子

来源:政信三公子(ID:whatever201812)

大家好,我是三公子。

(一)

昨天聊了下城投债的偷鸡逻辑,用了几个拗口的名词儿,什么夏普率啊贝塔阿尔法伽玛之类。

点赞量明显下降,感觉像置身酒馆的孔乙己,研究“茴”字的几种写法,仿佛听到了正在阅读本篇文章的你,发出了友好又促狭的笑声。

臊的老脸通红。好在做业务这些年,脸皮还是挺厚的。只要自己不觉得尴尬,尴尬的就是别人。

还是扯点蛋吧。

题目叫《历史进程下的金融民工》,其实主要是想分析历史的进程下,未来1-5年,金融生态会面临什么样的变化。分析清楚了外部环境,作为个体,只需要顺势而为就可以了。

未来的金融生态,可以从一本叫《债务与魔鬼:货币、信贷和全球金融体系重建》的书里发现端倪和体系。

书作者是曾经担任英国金融服务局(相当于我国的金融委,瞎猜的)主席的特纳勋爵。

看公众号的读者,应该多数是80后的兄弟们。大家当年,学习西方经济学,用的教材应该是余永定先生编写的。而特纳勋爵这本书,就是余永定先生写的序言。

序言字字玑珠,所以我想以较长的篇幅,以口语化的风格转述给大家。

part1 《浮士德》里的魔鬼

歌德的歌剧《浮士德》里有个情节,是魔鬼梅菲托斯引诱皇帝放弃金银而使用纸币,打白条呗。

经济发展有两条路,要么通过金融机构来实现信贷融资,比如当年的四万亿;要么政府印钞票后给财政来投资,即“印票子”。

特纳认为:

市场化的信贷融资有弊端,就是资金逐利又厌恶风险,很容易加通道后在金融体系内空转,到不了实体经济里去。与其如此,还不如搞点赤字去投资。

特纳的这番观点,和瑞达利欧完全一致。我理解,这就是英美两国官方,对2008年全球经济危机的总结和思考。

part2 金融密集度是什么?

特纳认为:

公共政策的制定不能被金融创新、市场完美和流动性多多益善等假设支配。金融活动应该有限度。

20世纪70年代以来,金融机构互相之间的交易量,远远超过实体经济的交易量。

石油期货价值是石油生产和消费的10倍。

外汇交易量是贸易量的73倍。

全球利率衍生合同是全球GDP的9倍。

金融机构的本质,就是存贷双方的中介,起资源优化配置的作用,仅此而已。金融民工也没什么好豪横的。

像高频交易,多重嵌套,互倒空转等,给金融机构带来了大量的收入,但是对于资源的优化配置,没有蛋用处,成本还得由实体经济承担。

高金融密集度的唯一受益者就是金融资本家和高级金融民工。经济金融化是最近20年全球贫富差距迅速扩大的重要原因。

这部分的道理很简单,金融就是辅助作用的,不是主角,不可本末倒置。

如果大家一直在关注国内的经济和金融政策,读完本部分,我感到了深深的忧桑,原来,自己就是破坏大环境的人儿呐!

part3 信贷扩张和货币创造

中国读者习惯分析货币供给量变化对经济的影响,推导出货币供给过多就会导致通胀等结论。

武断了。

草率了。

货币除了有流通手段职能,还是价值贮存职能。

银行贷款包括短期和长期。短期促进流通,长期则是购买力的暂时让渡。

为啥中国的广义货币M2/GDP,世界最高,但少有通胀?

在传统经济里,贷款就是去消费和搞生产投资嘛。但在现代经济里,贷款主要不是干这些,而是去撸存量资产。

存量资产,比如金融产品,比如房地产。注意,在西方发达国家,房贷主要是给二手房的,而非新房。

信息和科技不稀缺,核心区域的房子才值钱。欧美也是当铺思维,也喜欢贷款时要抵押,风险评估简单了嘛。

从2000年到2007年,美国住房抵押贷款增长了134%,房价上涨了90%。

回到中国。

经济上行周期,信贷无限扩张。企业和局面的资金,喜欢进入二级市场,追逐非标、标、股等金融资产。进入的钱多,这些金融资产就有了泡沫,然后进入的钱更多,循环。

因为这部分资金被金融资产的蓄水池给收住了,没流到实体经济里,所以通胀不会上升。

央行喜欢管控物价cpi,疏忽啦,应该管金融资产。不然就会酿成经济危机。

part4 债务和通货紧缩

经济增长可以全靠股票融资的,但是太复杂了。债务融资比较简单。只要企业不倒闭,就得还债。

信贷过渡扩张,不但制造资产泡沫带来金融危机,而且在泡沫破裂后,使经济由于债务积压而长期不景气。

现在中国企业负债率全球第一。

当年,日本也是。后来,吃亏长经验,日本企业不借钱了,即便利率降到零,日本企业也不从银行借钱来投资并扩大生产。

在这样的背景下,货币政策是无效的。

好企业不要银行的钱,坏企业拿不到银行的钱。撸政信的兄弟们肯定深有体会。

现代经济的金融不稳定来源于银行信贷、货币和购买力的无限能力,与土地要素的刚性供给之间的矛盾。

所以,债务不能无限增长。一但出现债务违约事件,羊群效应踩踏,债务危机就来了。

费雪的债务-通缩动态模型:

企业去杠杆来还钱=》廉价变卖资产=》企业盈利能力更糟糕=》企业破产风险更高=》

就业下滑信心不足=》企业和个人提高储蓄,货币流通速度下降=》名义利率降,实际利率涨。

那么问题来了:

下行周期里,企业应不应该粗暴的去杠杆?

中国经济是投资驱动的,投资又是信贷驱动的。2008年四万亿后出现了俩问题:

其一,信贷融资带来的过度投资出现产能过剩;

其二,地方政盘地和基建,得靠土地价格上涨来还。如果地价涨不动了呢?

中国的潜力很大,做大经济的分母,债务的分子就小了,时间换空间。中国需要向信贷密集度较低的增长模式转换。搞股权呗。

信贷密集度的提高,反映了两个问题:

投资效率下降,金融的中介效率下降。

所以,干翻僵尸企业,去掉多重嵌套。

如果不这么做,经济增长越快,债务增长越快。

中国面临两个恶性循环:

产业过剩-通货紧缩的恶性循环;

债务-通货紧缩的恶性循环。

第一个,供给侧改革。

第二个,按照今天的央行那超预期麻辣粉和刘行长创新直达实体经济的货币政策工具所说,我觉得依然要共克时艰,不能太乐观。

特纳勋爵说,中国金融体系,未来5年,最主要的问题,就是解决“债务-通货紧缩”的恶性循环。

关于这点,特纳勋爵的提议其实就是已经在国内引起普遍争议的债务/赤字货币化。

他写道:

不应该以避免引起严重通胀和破坏财政纪律为理由,排斥使用货币融资办法来摆脱债务积压,克服通货紧缩。

中国目前面临企业债、地方政府债居高不下、通货紧缩长期不见好转的严重挑战,必须增加有效需求,以避免经济硬着陆。

以上就是本书的核心观点。个人觉得,和当前我国的金融监管方向是完全一致的,这也是欧美从2008年惨痛教训后总结出来的经验,全球殊途同归。

但我有个问题一直没明白,即,不管是特纳还是达利欧,他们的建议,都是中央财政加杠杆,投资来扩大需求。

而目前国内,更多的是银行信贷政策来精准施策。我想不通的是,按照既往的信贷投放路径:

原来放水就没放好,又哪里来的信心,放不好水的人,这次就能够更精准的放好水?

如果是信贷,信贷只可能嫌贫爱富,怎么摁着摩擦都没用,这是市场基因决定的。只有投资,财政资金直达,才能够兼顾到公平。

对头,自从刘尚希院长首提赤字货币化后,我就被圈粉了。

(二)

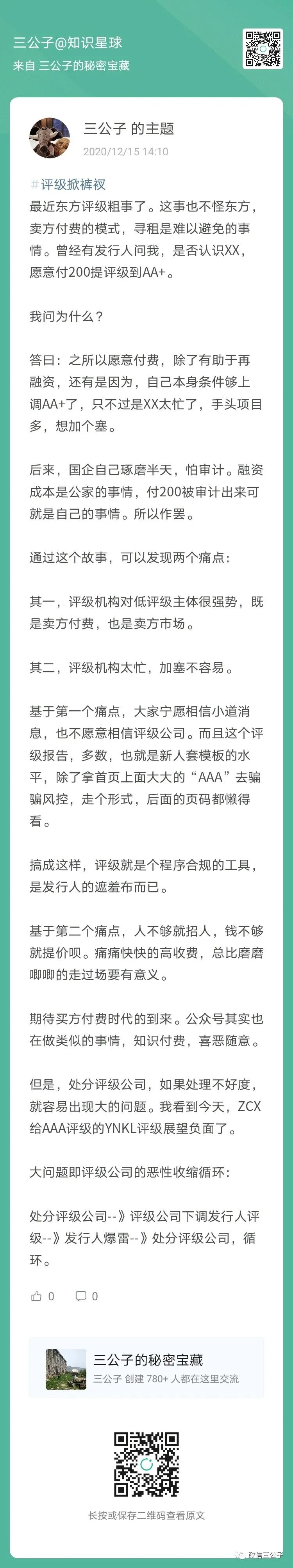

评级被掀了裤衩,迟早的事情。但是,后续如何演进,我却是中性偏悲观的。话说的不好听,详见知识星球。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~