不足40天,泰达控股已获得金融机构600亿元授信额度,但其面临一年内760亿短期债务到期压力,短期偿债压力较大。

作者:小债看市

来源:小债看市(ID:little-bond)

不足40天,泰达控股已获得金融机构600亿元授信额度,但其面临一年内760亿短期债务到期压力,短期偿债压力较大。

01

600亿授信在手

12月5日,据媒体报道,天津泰达投资控股有限公司(以下简称“泰达控股”)与盛京银行签署战略合作协议,盛京银行向其提供三年期综合授信100亿元。

值得注意的是,这是在不足40天内,泰达控股第4次获得金融机构授信,累计获得授信额度达到600亿元。

《小债看市》统计,截止今年三季末,泰达控股一年内到期的短期负债规模合计764.71亿元,可以看出其面临短期偿债压力较大。

11月27日,天津泰达公告称,计划在12月30日提前赎回永续债“15泰达投资 MTN001”,该债发行规模40亿元,票息4.4%,期限为5+N年,付息日为2020年12月30日。

据知情人士透露,泰达控股有信心偿付“15泰达投资 MTN001”,其偿债来源包括经营回款、公开市场发债计划以及托底方案准备等,部分资金已经在陆续到账中。

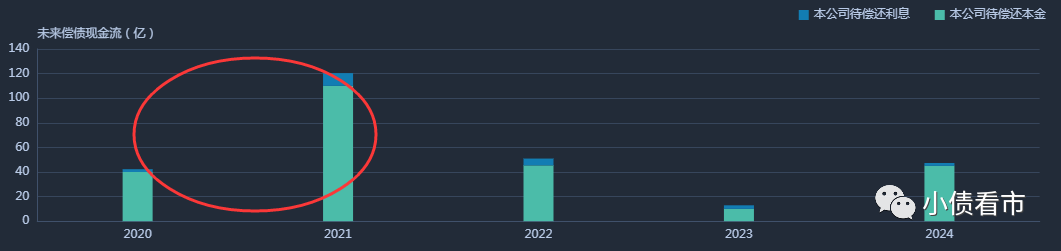

《小债看市》统计,目前泰达控股存续境内债券共计15只,存续规模250亿元,其中一年内到期的债券有140亿元,短期集中兑付压力较大。

存续债券到期分布

在信用评级方面,目前泰达控股的主体和相关债项信用等级均为AAA,评级展望为“稳定”。

02

2000亿负债压顶

据官网介绍, 泰达控股成立于1984年,主要经营领域为金融、区域开发、生态环保和制造及新兴产业,拥有天津市80%金融资产。

泰达控股是天津市最大的国企,旗下主要有城投和金融两大板块,拥有泰达股份(000652.SZ)、津滨发展(000897.SZ)、滨海泰达物流(08348.HK)、滨海投资(02886.HK)等4家上市公司。

泰达控股官网

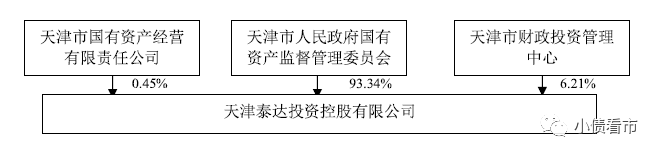

从股权结构上看,泰达控股的控股股东为天津市国资委,持股比例为93.34%,为公司实际控制人。

股权结构图

今年9月,在泰达控股百亿债务即将到期之际,天津国资委邀请辖内多家金融机构参与座谈会,希望金融机构继续稳住资金予以支持。

同时,泰达控股债务化解方案流出,核心内容是并表津联集团,并表后其负债率可下降10%左右。

此外,泰达控股将向渤海国资出售泰达国际,作为对价津联集团将混改天津医药集团的股权转让款支付给泰达控股 。

不久前,泰达控股和津联控股已战略整合成立新泰达,总资产达到4329亿元。

近年来,泰达控股自身盈利水平较弱,利润主要依赖于渤海银行等股权投资的投资收益,以及政府补助资金和公共事业补贴。

实现归母净利润情况

截至最新报告期,泰达控股总资产为2846.96亿元,总负债2142.75亿元,净资产704.21亿元,资产负债率为75.26%,高于行业平均水平。

《小债看市》分析债务结构发现,泰达控股主要以流动负债为主,占总负债比为69%,债务结构待优化。

截至今年三季末,泰达控股流动负债有1567.63亿元,主要为短期借款,其一年内到期的短期负债合计764.71亿元。

而相较于庞大的短债,泰达控股流动性吃紧,其账上货币资金只有219.29亿元,不足以覆盖短债,现金短债比为0.29,短期面临较大偿债风险。

从备用资金方面看,泰达控股财务弹性较好,截至今年6月末其银行授信总额为2126.16亿元,未使用授信额度为794.87亿元。

银行授信情况

从母公司层面来看,泰达控股货币资金及未使用银行授信不能完全覆盖短期债务,资金缺口通过借新还旧及处置部分持有资产等方式偿还。

除此之外,泰达控股还有非流动负债575.12亿元,主要为长期借款和应付债券,其长期有息负债合计443.39亿元。

整体来看,泰达控股刚性负债规模合计1232.03亿元,主要以短期有息负债为主,带息负债比为57%。

千亿有息负债压顶,泰达控股财务费用支出较大,2019年其利息支出60亿,财务费用合计62.46亿元,对利润形成较大侵蚀。

在对外融资方面,泰达控股融资渠道呈现多元化,除了发债和银行借款,其还通过应收账款、定增、股权质押以及信托等渠道融资。

根据最新披露,泰达控股已将2.4亿股泰达股份股票质押,占其所持股票比例的49.32%,并将所持泰达航母旅游集团的全部股票质押。

股权质押情况

值得注意的是,今年以来泰达控股筹资性现金流由净流入转为净流出状态,前三季度净流出64.02亿元,说明外部融资环境出现变化。

筹资性现金流情况

另外,由于将存货和金融资产等质押用于借款,2019年泰达控股受限资产已达632.76亿元,占总资产的23%,其中存货227.93亿元,投资性房地产112.18亿元,受限规模较大不利于资产流动。

在对外担保方面,截至今年6月末,泰达控股对外担保余额为114.09亿元,占净资产的24.77%,并且其对外担保对象涉及公司较多,主要为天津钢管、天津星城投资及滨海快速等国有企业,具有一定的或有负债风险。

部分对外担保情况

总得来看,泰达控股自身盈利水平较弱,资金链紧张,短期偿债压力较大;股权质押比例较高,资产受限规模较大,未来还需关注其混改进程。

03

区域风险

天津作为中国四大直辖市之一,环渤海地区经济中心,区位条件优越。

2019年,天津市实现地区生产总值14104.28亿元,同比增长4.8%,固定资产投资比上年增长13.9%;今年前三季度天津GDP为10095.43亿元,与去年同期相比增长0%,位居全国第十一位。

值得注意的是,这是天津自新中国成立以来,首次跌出全国前十的位置。

2015年滨海新区爆炸事故后,直接将天津经济统计上的虚高现象揭露出来,随之而来的环保督查以及产业结构的深度调整等都重创了天津的经济发展。

近年来,天津几家千亿级“巨无霸国企”接连暴露债务风险,天津区域债务风险飙升。

2016年,由天津市四大国企组成的天津渤钢宣布破产重整,近2000亿元的债务让金融机构损失惨重,渤钢倒在了供给侧改革红利释放的黎明之前。

2018年5月,“天津最大房企”天房集团非标逾期,中信信托一则《中信·天房2号贷款集合资金信托计划第二次临时信息披露报告》将其债务危机公之于众。

2019年7月,“世界500强”天物集团旗下子公司利息违约;当年12月天物集团11亿美元债券“大幅折让置换”,标普将这次美元债券重组等同于违约。

今年8月,天房集团子公司天津房信2亿债券回售违约,一个月后天房7亿私募债也出现违约,从非标逾期到如今债券违约,天房集团的债务危机已经持续了两年。

从渤钢到天房,再到天物,随着天津几大国企陷入债务危机,当地融资环境进一步恶化。

究其原因,无非是在经济下行压力和金融去杠杆环境下,此前在“GDP大跃进”中凭借国企信仰盲目举债吹起来的泡沫被刺破,债务风险逐渐暴露。

而作为天津国企一面旗帜,泰达控股在天津市国资系统中战略地位突出,其混改和化债进程更加惹人关注,如今600亿金融机构授信在手,债务稳了吗?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~