《中国人民银行 国家发展改革委 财政部 银保监会 证监会关于促进债券市场信用评级行业健康发展的通知》,成为今天债券市场最大的话题。

作者:阿邦0504

来源:债市邦(ID:bond_bang)

《中国人民银行 国家发展改革委 财政部 银保监会 证监会关于促进债券市场信用评级行业健康发展的通知》,成为今天债券市场最大的话题。

境内评级虚高问题由来久矣,造成今天这个局面,评级公司一个巴掌拍不响。早期信用债发行审批部门为了保护投资人,要求发行人的外部评级不得低于AA-;金融监管部门为了保护金融机构利益,限制被监管单位及其产品被投资评级低于XX的债券;中证登作为CCP为了保护投资人利益,不断提高质押式回购的标准,债项评级低于AAA的公司债企业债不再入库……

最后发现这些早期为了保护投资人利益推出的一些举措,是造成了中国评级市场的畸形发展,到头来损害的还是投资人的利益。

非常庆幸现在监管部门都看到了评级行业存在的弊端,并非光靠鞭打评级机构就能实现改善的,需要各方的通力协作,才能改变现在评级行业的死局。

一、评级公司未来压力陡增,或再迎来评级下调潮

第一条,“信用评级机构应当长期构建以违约率为核心的评级质量验证机制,制定实施方案…… "

第二条,“除企业并购、分立等正常商业经营的原因引起的评级结果调整之外,信用评级机构一次性调整信用评级超过三个子级(含)的,信用评级机构应当立即启动全面的回溯检验,对评级方法模型和评级结果的一致性、准确性和稳定性等进行核查和评估,并公布核查结果及处理措施。"

三个子级的阈值,几乎意味着是评级公司没能及时预测到违约,那必然就要触发监管要求的核查工作。

因为债券一旦违约,发行人的外评是直接掉到CCC及以下,而往上推3个子级,意味着如果不能在违约前将评级符号下调到BBB,都是失职的。现在能在发行人首次违约前,将其评级下调到BBB的评级公司还是凤毛麟角。

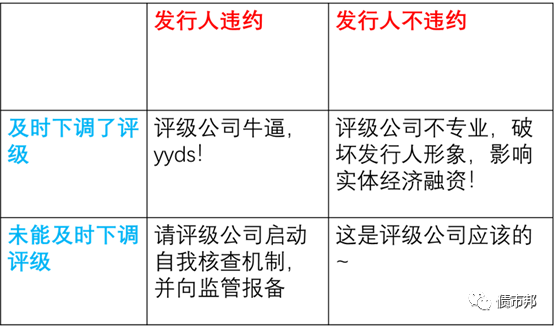

这就对评级公司提出了极高的要求,一个企业首次违约,往往就在一线之间,如果违约了,而评级公司之前没能及时下调到BBB,那评级公司不仅要自查还要被监管请喝茶;如果企业扛过去了没违约,而评级公司下调了评级,那这釜底抽薪的下调评级行为,要面临来自舆论和客户方面的巨大压力。

未来调与不调,都是艰难的抉择,评级公司可能落入囚徒困境。现在网红高收益外评AA发行人,在评级行业建立违约率为核心的指导思想下,恐再次迎来评级下调压力。

二、投资人付费评级或将迎来业务春天

第十条,”促进信用评级行业公平竞争,鼓励发行人选择两家及以上信用评级机构开展评级业务,继续引导扩大投资者付费评级适用范围,在债券估值定价、债券指数产品开发及质押回购等机制安排中可以参考投资者付费评级结果,可以选择投资者付费评级作为内部控制参考。鼓励信用评级机构开展主动评级、投资者付费评级并披露评级结果,发挥双评级、多评级以及不同模式评级的交叉验证作用。"

有种回到了当年SCP刚推来时强制双评级的感觉……说到投资者付费评级公司,业内人士都知道说的是哪家。央妈对自己嫡系也是力挺到位了,目前来看确实中债资信的评级区分度是较为到位的,前期对几只网红债的预判都非常到位。但是在业务创收方面,找投资人要钱还是要比找发行人要钱难度大很多的。此次通知也为后续的业务拓展扫清了一些障碍。

除了中债资信,YY评级作为投资人付费的非持牌“评级机构”,能否乘上此次东风,仍有待观察。

未来,中债资信/YY评级+中证登质押式回购准入,给人很大的想象空间。如果质押式回购可以认定中债资信评级/YY评级的AA评级以上的债券入库,而投资人只有购买了相关评级服务才能看到每只债券的评级,那么投资人付费评级将迎来最大的业务发展机会。

三、信用债审批端和投资人端的评级限制有望打破

第十二条,”降低监管对外部评级的要求,择机适时调整监管政策关于各类资金可投资债券的级别门槛,弱化债券质押式回购对外部评级的依赖,将评级需求的主导权交还市场。加强合格机构投资者培育,投资者应当完善内部评级等风险控制体系建设,增强风险防范意识,提高风险管理能力,合理使用信用评级结果。 "

这个其实是改变中国评级市场最最重要的点。只有从信用债注册的准入端和信用债投资人的需求端入手,改变现在的评级歧视一刀切现状,才能真正减少虚高评级的供给。

四、有区分的地方政府债评级仍难实现

第四条,“信用评级机构应当主要基于受评主体个体的信用状况开展信用评级。信用评级机构开展地方政府债券信用评级,应当结合一般债券、专项债券的特点,综合考虑地区经济社会发展、财政收支等情况,客观公正出具评级意见,合理反映地区差异和项目差异。"

对于打造中国版市政债的愿景,相关部门一直寄予非常高的期望,希望可以复制美国模式,不同州政府的外评可以从AA到BB不等,体现不同州之间经济发展水平和财政实力的差距。但中国的财政体制和美国完全不同,在转移支付的机制下,中央财政对地方财政肯定是承担兜底责任和义务的。

不认为哪个评级公司会建立有区分度的地方政府评级体系。

五、评级行业的开放决心不变

第十四条,“稳妥推进信用评级行业对外开放,支持符合条件的境外信用评级机构在中国债券市场开展业务。培育若干具有国际影响力的本土信用评级机构,支持本土信用评级机构根据意愿和自身能力,积极参与国际评级业务。"

监管引进外资评级的最终目的,可能最终还是要培养具有国际影响力的本土信用评级。抢占评级制高点是实现人民币国际化不可缺少的一环。虽然前有大公出海闹剧,但随着未来中国债券市场的进一步对外开放、中外评级理念的进一步接轨,评级虚高问题改善后本土评级公司的认可度进一步提升,优秀本土评级机构走出去也是有可能的。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~