现阶段的股权争夺风波暂停,逆势扩张的基因似乎仍在演进,资本运作的成功可能潜在刺激公司扩张势头的决心。

作者:rating狗

来源:YY评级(ID:YYRating)

摘要

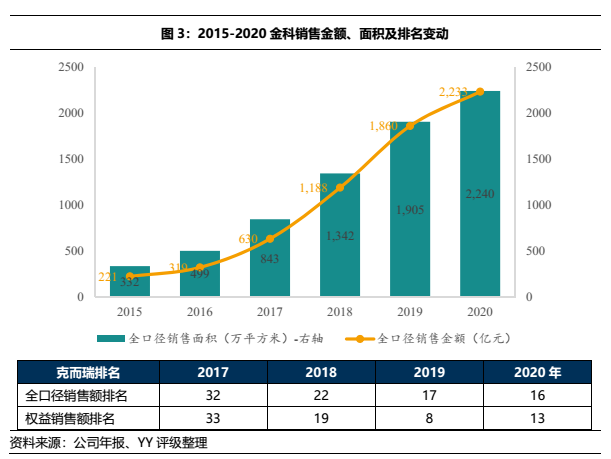

起步于重庆的金科近年来规模扩张迅速,2010年销售额破百亿,2018年破千亿,2020年实现全口径销售额2,233亿,由千亿俱乐部到两千亿俱乐部只用了三年。

回溯来看,公司扩张得益于走高周转路线,加拿地节奏把握较好,一方面抓住上一轮地产宽松周期积极拿地(包括加大合作拿地),囤积了大量土储;另一方面在保持重庆大本营优势的同时提升分散度,向华东、西南、华南等地区拓展,在外拓中选择下沉至三四线城市,收割到了这波三四线去库存、棚改的红利。

黄红云与融创的控制权拉锯战终于在2020年4月尘埃落定,随着融创转让大部分股权,黄红云已经牢牢掌握金科的实控权,股权结构步入稳定。金科在勉强完成2020年销售目标后又提出了“五年翻倍”的新目标,这背后有提振资本市场的诉求,但是和现阶段的政策博弈明显,如果真正落实,未必是债权人的福音:2020年9月末剩余可售建筑面积(全口径)约7,902万平方米,按公司2020年销售建面估算可供未来3年半销售,估算对应货值约8,759.08亿元。

但公司过去激进扩张造成目前表内外杠杆偏高,在政策对融资增长严监管的当下,未来是否能否完成口号应打上问号。而且这个问号,很可能随着三四线的红利渐渐消退逐步加深,而政策博弈来看,空间极其逼仄,单纯冲规模的时代已然过去,公司的大胃口明显需要进入消化和健胃阶段,否则高周转的齿轮一旦停下,泰禾和华夏幸福的启示昭昭,因而对投资者目前聚焦的问题则是公司对于速度的平衡。

此外,从实控人视角看,公司资本运作的节奏可能仍为微妙,物业子公司金科服务(09666.HK)于2020年11月在联交所分拆上市。截至目前,总市值约500亿元,较上市当天市值增幅超过70%,上市较好的实现了估值溢价,公司最新持股53.97%(未披露质押比例),可作为潜在融资渠道。地产商纷纷寻求物业子公司的独立上市运作,但是金科很快从徐翔案的阴影、融创的股权争夺中走出,并启动新的资本运作,也是在格局外的打通。

因而现阶段的股权争夺风波暂停,逆势扩张的基因似乎仍在演进,资本运作的成功可能潜在刺激公司扩张势头的决心,因而又会产生新的问题对于速度微妙平衡的把握,暂时来看,仍可能偏扩张中的激进特征,但是过度下沉和高周转的可持续性,已然是道投射在现阶段的阴影,债务的压力如影随形,也需关注。

一、治理层面

1.1 融创退出,实控权稳定

金科股份(股票代码:000656.SZ,以下简称“金科”或“公司”)由黄红云创立于1998年,初始扎根重庆,2007年落子无锡开启全国化跨区域发展战略,如今发展为布局全国23个省、直辖市和自治区的全国性房企。2020年实现全口径销售额2,233亿元,克而瑞销售榜单排16,稳坐川渝房企第二把交椅。

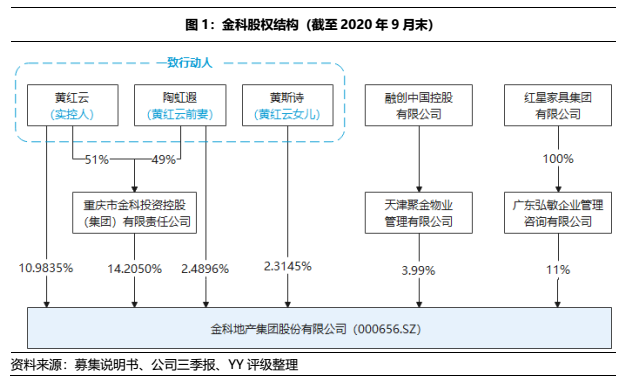

2016年融创通过定增成为金科第二大股东,开启了黄红云与融创长达4年多的股权之争,直到2020年4月公司公告称融创的子公司将所持11%的金科股权转让给红星家具集团,这场继“宝万之争”后地产行业最出名的“控制权之争”才偃旗息鼓。随后,融创系公司进一步减持,截至2020年9月末,黄红云及其一致行动人—前妻陶虹遐、女儿黄斯诗直接和间接持有公司共计29.99%的股份,红星家具集团下的广东弘敏持股11%,融创仅通过天津聚金持股3.99%,至此,黄红云以相对明显的持股优势保住了对金科的实际控制权。

1.2 融创进出始末

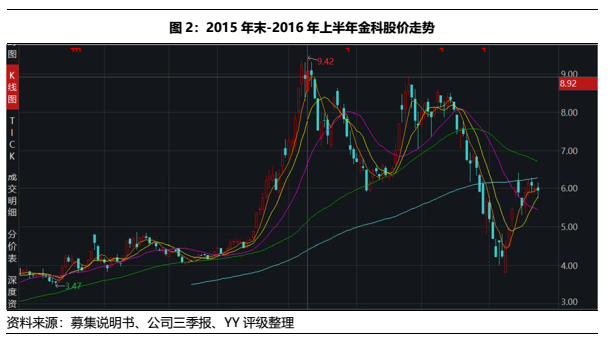

融创介入的时点恰逢三重机遇:黄红云配合徐翔案调查,黄红云家族大规模减持后持股比例下降,大股东减持叠加股灾股价低迷。一切要从金科借壳上市讲起。2011年,金科集团借壳ST东源A股上市,三年之后的2014年底,黄红云家族股票解禁,然而当日股价不及借壳时的交易对价,此时套现面临亏损。

为了帮助家族减持股票,黄红云找到徐翔,在后者帮助下做局操纵股价——通过炒新能源概念(宣布成立金科新能源、收购风力能源企业华冉东方90%的股权)、高送转方案等,不断诱使股民进场,并在徐翔的巨额资金配合下拉升股价,半年时间股价由4元出头一路上涨至2015年4月10日的高位9.42元,同期黄红云家族大规模减持,据媒体统计,2015年股灾前,黄红云家族套现约45亿元资金。

“一通操作猛如虎”,徐翔于2015年11月获刑入狱,黄红云作为被徐翔供出的11位上市公司董事长之一接受调查,虽未获刑,但被迫辞去包括董事长在内的上市公司所有职务,并且被撤销政协第十二届全国委员会委员资格。

融创入局的契机为金科开启定增。2015年8月,金科股份公布定增预案,拟融资45亿元为重庆、贵州等地的房地产项目开发和新疆的风电项目输血。而后因股价下跌,于2016年2月将定增价格调整为以不低于3.68元/股的价格进行竞价增发。2016年9月,融创抓住定增方案“没有对竞价对象作出认购份额的限制”这一bug,以40亿元(4.41元/股)入股金科,占定增后总股本的16.96%,成为金科第二大股东。而彼时,经历减持和定增稀释后的黄红云和陶虹遐夫妇持股比例降至25.44%。

此后,融创通过旗下三家公司——聚金物业、天津润鼎和天津润泽在二级市场逐步增持金科股份,持股比例最高时达到29.35%,一度当了三天大股东。

而黄红云自徐翔案中脱身之后也开始保卫控制权,方式主要有三:

① 修改公司章程:选举职工代表进入董事会,以金科代表占7席、融创占2席的格局控制董事会;

② 保住大股东地位:与前妻、女儿结为一致行动人,持股增至29.99%,反超融创,再回购注销83万股,使黄红云系的持股比例由29.99%变为30.03%,巧妙越过要约收购红线;

③ 启动“毒丸计划”,扩大对外担保。

此外,黄红云还留有至高可达9%股比的员工持股计划作为后手,至此,融创控制权争夺战落败,再加上自身有降杠杆的诉求,选择退出争夺不失为民智之举。据估算,融创转让股份套现约48亿元,再加上金科近3年现金分红,融创获得现金超60亿元。

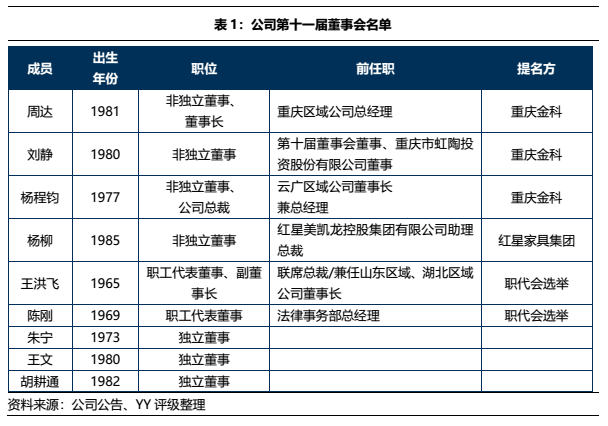

1.3 治理:职业经理人模式

公司于2021年1月29日股东大会通过的新一届董事会名单耐人寻味,四位非独立董事中金科方占三席,红星家具集团占一席,无融创的身影。原董事长蒋思海和总裁喻林强均离开董事会,换上了周达和杨程钧。此外,核心岗位董事长及总裁同时发生更换,原金科董事长、60后的金科元老蒋思海退居二线,仅担任公司名誉董事长;原金科总裁喻林强回归大本营,调任金科重庆区域公司董事长兼总经理。而此前市场揣测“黄红云回归”并没有发生,而是80后的重庆区域总经理周达走向台前。金科表示任命是基于“年轻化、专业化、知识化”的原则,并为匹配金科战略发展目标的实现而做出的决定。

二、经营层面

2.1销售额突飞猛进,风格偏激进

公司以房地产开发为主业,近年来房地产销售业务占营业总收入的比重保持在92%以上,此外以物业管理、酒店经营、新能源发电等多元化产业经营作为盈利补充。

房地产销售方面,虽然过去四年创始人与融创在控制权上明争暗斗,但并不妨碍期间公司销售业绩实现了突飞猛进的跨越。2015年至2020年,6年间公司全口径销售额由221亿元增长至2,233亿元,翻了10倍,从销售额破千亿到破两千亿只用了3年。冲规模的阴影面是公司风格策略激进,2020年12月金科华东区域被媒体曝出向员工摊派卖房指标,年底结算;而公司在重庆、合肥等地的楼盘均被爆出过质量问题,对于品牌造成负面的影响。不久前,金科高调提出了未来五年的增长目标,即到2025年实现4,500亿元的销售额,在政策调控趋严、行业增速放缓的当下可谓逆势扩张。

分区域来看,重庆作为公司的起家地,虽然近年销售占比有一定下降(39.1%→30.3%→18.9%),但仍是公司最重要的市场,为公司贡献了最高的销售业绩,2019年单城市销售额为549亿元。2017-2019年,公司在重庆房地产市场份额分别为6.71%、9.61%和11.66%,逐步提升,公司在扩张中仍然深耕重庆,保持了较为强势的大本营优势。

其他城市方面,2020年前三季度公司销售金额来自全国超过50座城市,其中销售排名前10大城市合计占比为46.2%,较往年显著下降,公司的业绩分散度进一步提升。从占比来看,公司未在其他城市中培育出“第二个重庆”,持续贡献业绩城市包括成都、合肥、杭州、苏州等华东和西南城市。

2.2拿地

2.2.1 调控宽松期积极拿地

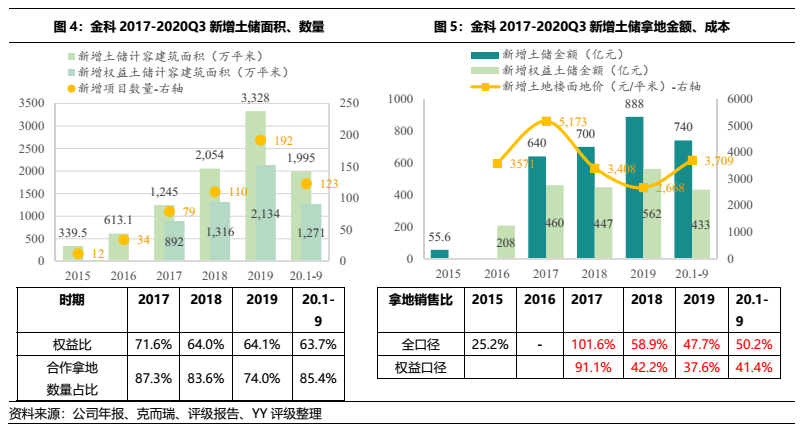

公司规模扩张迅速得益于过去几年积极拿地,考虑到2015年房地产行业在销售端和融资端均放松调控,所以回溯来看公司把握住了这一波“宽松周期”,踩点时机较好。2016-2020年前三季度,公司每年拿地数量和投入均大幅增加,至2019年达到新高,新增项目192个,拿地金额(全口径)888亿元。就拿地销售比来看,2017年最为激进,全口径和权益口径分别高达101.6%和91.1%,但一方面随着公司加大合作拿地,降低项目权益比;另一方面公司销售额逐渐扩大,2018-2020年前三季度权益口径拿地销售比降至40%左右的水平。

2.2.2 全国化拓展方向:弱化重庆核心地位,向华东、西南、华南等地区拓展

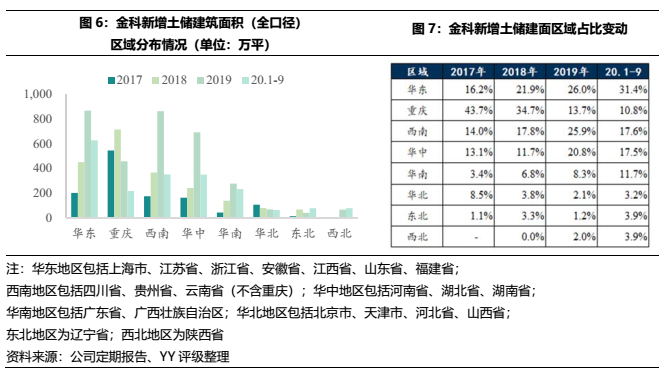

从拿地区域变动来看,过往重庆市为公司第一大重仓地,2017、2018年新增土储建面中43.7%和34.7%位于重庆,但自2019年起无论是新增建面的绝对值还是占比均持续下降,公司似乎有意弱化对重庆市场的依赖度,提高分散程度。与此同时,公司持续践行其“三圈一带”的布局策略,不断增加华东、西南(不含重庆)、华中和华南地区的土储,尤其华东区域2020年前三季度新增建面占比达到31.4%,超过重庆及西南地区之和,成为公司新的重仓地。

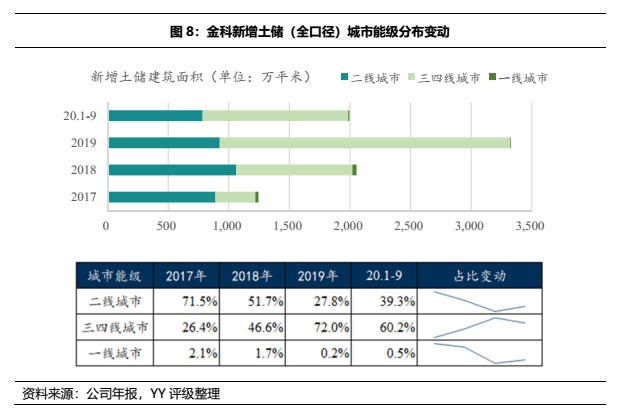

2.2.3 城市能级选择:以二线城市为主转变为三四线城市为主

城市能级方面,公司过去拿地以二线为主,但近年来三四线城市拿地占比更高。公司在2016年年报中对拿地策略描述为“二线热点城市为主,一线和中心三线城市为辅,逐步退出四线城市”,2019年年报调整为“以二三线城市为主,一四线城市为辅”,但仍为针对经济圈和城市群进行布局。整理近三年一期公司拿地分布情况,可见公司在二线城市新增建筑面积较为稳定,同时在三四线城市拿地面积逐年增加,2019年新增土储中,三四线城市占比达到72%,金科在扩张中选择了加大城市下沉,从销售规模强势增速来看公司的确收割到了这波三四线去库存、棚改的红利。

相较于2019年三七开,2020年前三季度一二线城市与三四线城市拿地比例略有抬升至4:6,公司在63个城市拿地,在此仅列示按建面排序前15的城市情况(参见下表),既包含二线城市如重庆、贵阳、武汉、西安等,也有低能级城市如来宾、宿迁、阜阳、贵港等,重庆仍为第一大拿地战场。

从新增建面数一数二的重庆、贵阳的项目分布来看,公司新增项目位于市区郊区皆有,去化将在下一部分分析。

2.3土储

2.3.1土储及分布

截至2020年9月末,金科土地储备剩余可售建筑面积(全口径)约7,902万平方米,口径为在建未售面积、竣工未售面积和待开发面积之和,土储较实,按公司2020年2,240万平方米的销售建面估算,可供未来3年半销售。我们结合各城市近期新房均价和公司2020年销售均价进行估算,对应货值约8,759.08亿元,充裕的土储是公司逆势扩张的底气。

因公司近年拓展上弱化重庆、增加其他区域布局,公司存量土储中重庆占比逐渐减少,2018年末尚有40%,至2020年中将至约四分之一;与此同时,华东地区、重庆以外的西南地区、华南地区的占比均明显上升,可见公司一方面将布局重心由重庆延展至大西南地区(合计占比41%),另一方面积极外拓,分散化程度提高,有利于抵御单城市政策调控带来的经营风险。

土储中三四线城市占比亦明显增加。2018年末,一二线城市的项目剩余可面积占比达到当期末总储备的80.78%;至2020年9月末,公司土储中分布在一二线城市的项目可售面积占比为43.55%,几乎减半,其中重庆、武汉、郑州、沈阳和苏州的占比较高;三四线及以下城市项目可售面积占比为56.48%,增加明显,其中贵阳、遵义等城市的占比较高,三四线下沉较多使得公司未来去化面临一定压力。

2.3.2 存货去化

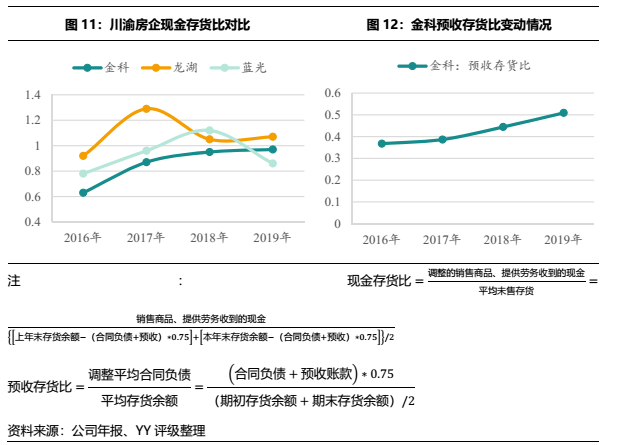

为了冲规模,金科采取了“1671”高周转模式,即要求拿地后1个月开工、6个月开盘、7个月开发贷上账、1年内现金流回正。从周转指标来看,公司近年预收存货比和现金存货比均持续上升,2019年现金存货比在50强房企中排名15,存货经周转形成现金流入速度居前,在川渝房企中仅次于排名11的龙湖,整体周转较快。

具体来看,截至2020年9月末,公司在建项目共261个,其中219个项目销售进度不及投资进度,考虑到这其中有推盘节奏的因素,因此我们根据公司披露的各项目开工时间和已售面积,结合项目售价,来推算公司“1671”高周转模式的运作情况,即看能否实现“1年内现金流回正”。

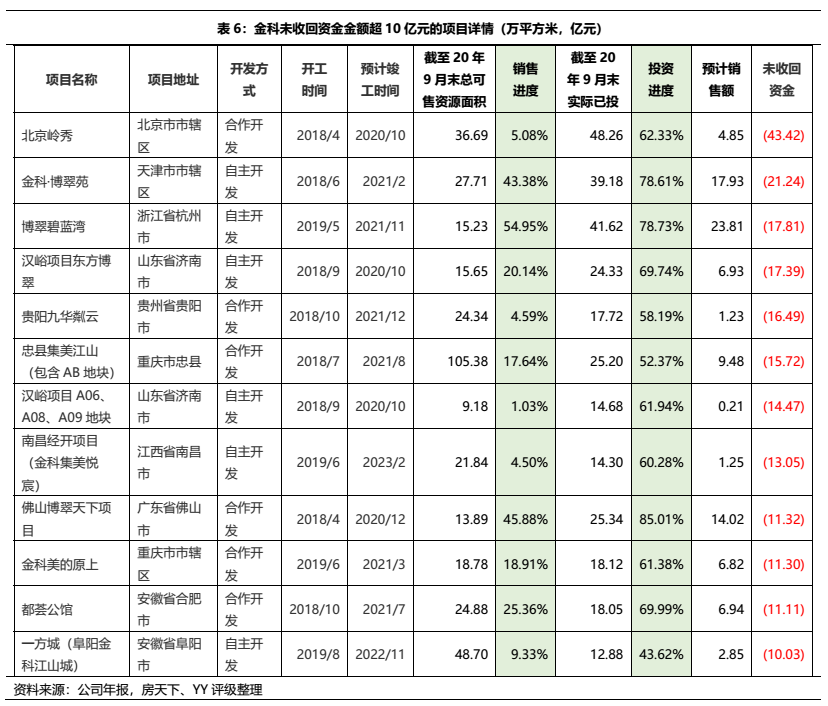

站在2020年9月末时点看,开工时间已超过1年的项目有179个,其中近四成项目未实现现金流回正,合计未收回的投入资金约396亿元。考虑到部分项目分期开盘,存在现金流回流后投入到新一期开发的情况,故以上数据有被高估的可能性。下表列示了未收回资金较大(超过10亿元)的项目,销售进度均远低于投资进度,未收回资金共约203亿元,这部分项目去化压力不小。这其中既有项目产品和区位的问题,也有项目体量超出城市能级的问题,如北京岭秀项目地处北京市6、7环左右的平谷区,却是别墅大盘,2018年7月开盘,销售进展缓慢,截至2020年9月末,未收回资金约43亿元。又如忠县集美江山,位于距离重庆主城210公里的忠县,项目总可售面积达到105万平米,销售进度仅17%,消化较为吃力。

我们进一步在开发超过1年、现金流为负的项目中,以位于重庆的项目为例,审视去化症结所在,如下图所示,大多项目的共性为分布于重庆的郊区,城市能级和购买力堪比三四线城市,项目去化不达预期。

不过通盘来看,截至2020年9月末,公司在建261个项目累计实际已投入约3,035亿元,结合各楼盘销售进度和销售价格,估算9月末累计销售额约3,689亿元,超过累计投入654亿元,去化较慢的项目缺口由其他高周转项目收益补足,整体去化表现和资金回收情况还是较为健康。

三、财务层面

3.1 表内三道红线全触

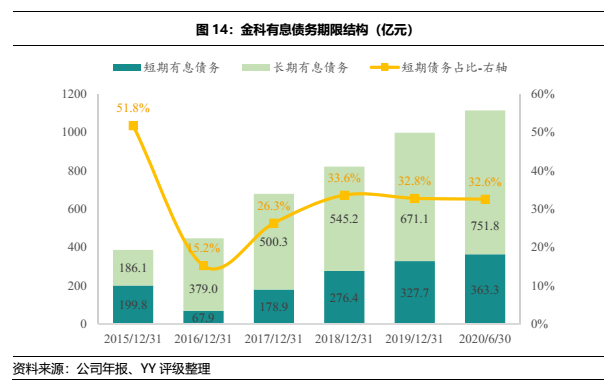

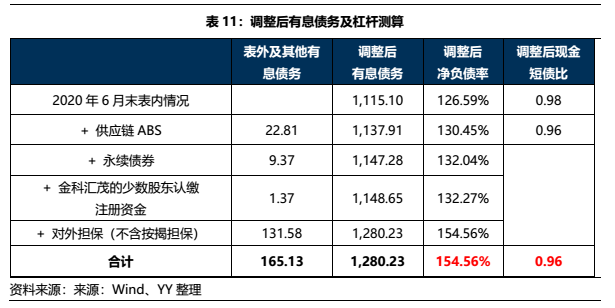

金科有息债务持续增长,截至2020年6月末,有息债务规模达1,115.1亿元,剔除预收款项的资产负债率为74.08%,净负债率为126.59%,现金短债比为0.98,三道监管红线全踩,按规定指标达标前有息债务不得增加。

期限结构方面,2015年短期债务占比较高,之后降至合理水平,2020年6月末短期债务363.3亿元,占有息债务比重为32.6%。

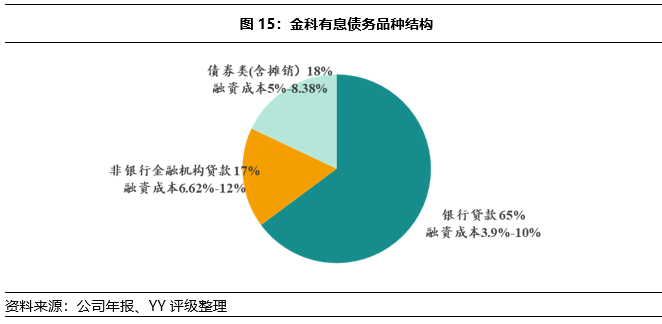

品种方面,公司以间接融资为主,其中银行贷款占比65%,非银贷款占比17%;债券类融资占比约18%。整体融资成本在3.9%-12%区间内,成本偏高。

3.2 少数股东及表外明股实债风险高

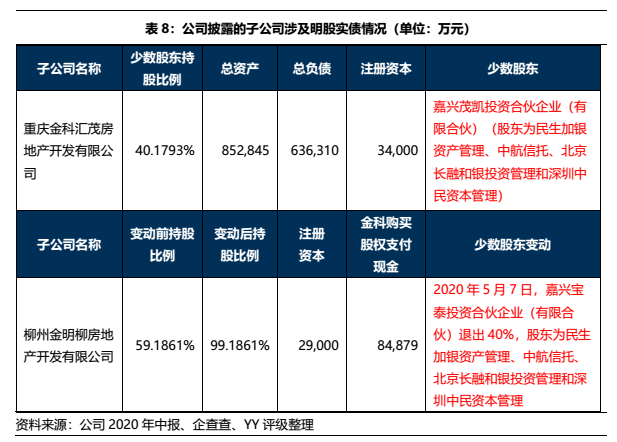

随着公司加大合作开发,近年来其他应付款、少数股东权益逐渐增加,2018年少数股东权益占比达到38.6%,假设项目从投入到回报周期(根据公司自己的高周转定义,事实可能有较大的滞后)在1年-1年半之间,2019年、2020年上半年少数股东获得的收益占比却分别只有10.7%和15.1%,跨期相比不匹配明显,潜在的是非股比分配特征。

公司2020年中报仅披露了两家重要的非全资并表子公司,其中金科汇茂的少数股东为投资合伙企业,涉嫌明股实债,按少数股东认缴注册资本测算为1.37亿元。其他非全资并表子公司虽未披露,但对本期所有者权益份额发生变化的子公司进行追溯,发现子公司柳州金明柳的少数股东中有资金方于本期退出,公司为此支付8.49亿元现金,疑为回购明股实债,所以可推测公司未披露的子公司中应隐藏了更多明股实债情况。

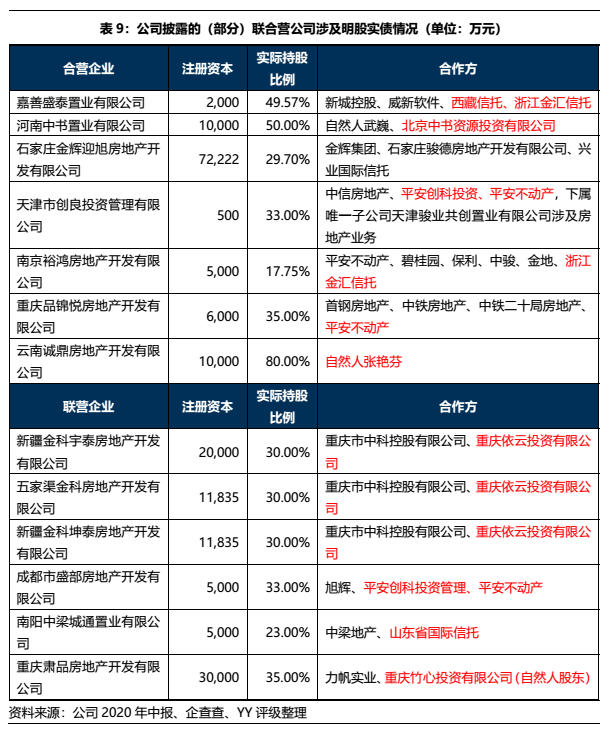

合联营公司方面,对合作方进行排查,虽然大部分为与房企进行合作开发,但也可见信托、投资公司身影,明股实债嫌疑较大,故将2020年6月末公司对除按揭担保以外的对外担保余额(不含对子公司)131.58亿元计入表外债务。

3.3 表内外综合有息债务及杠杆率测算

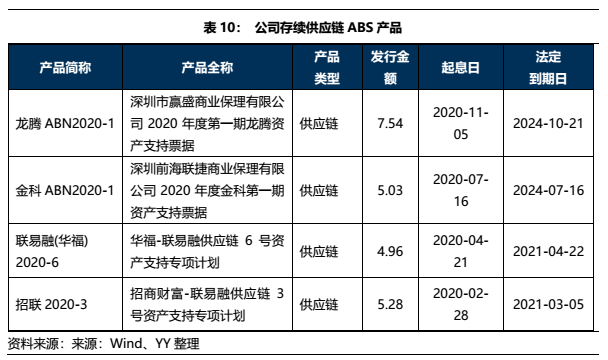

截至2020年6月末,金科拥有存续永续债券9.37亿元。此外,目前还拥有以下存续供应链ABS(可能不全),合计22.81亿元,其是经营性负债的形式,但实质也是有息债务,其中一年内到期10.24亿元,金额不高,公司表外主要风险主要在非并表项目的或有负债敞口上。

由此,可重新计算表内表外综合净负债率为154.56%,现金短债比为0.96,公司实质债务负担更重。

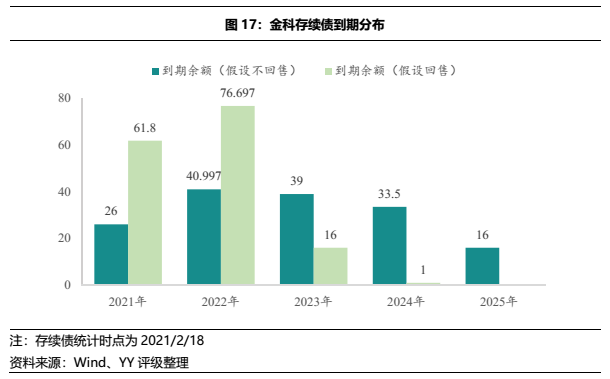

3.4 债券到期分布及偿债能力测算

假设回售,公司债券集中于2021年和2022年到期,2021年需偿还债券共计约61.8亿元,参照2020年6月末账面非受限货币资金356.79亿元,对债券保障较好,但是考虑到调整后的现金短债比约0.96,处于勉强覆盖的程度,因此我们对于公司偿债能力进行简单估算。

在有息债务不可新增的“紧箍咒”下,公司偿债能力主要取决于项目的销售和回款情况。2019年全年公司及所投公司实现销售额1,860亿元,实现销售回款1,610亿元,回款率为87%;2020年上半年公司及所投公司实现销售额868亿元,房地产销售回款846亿元,回款率为97%。公司2020年下半年实现全口径销售额1,365亿元,假设回款率为90%,则回款1,228亿元,按2020年权益销售比71%估算,则公司下半年可得回款872亿元,刨去40%用于拿地及在建项目100亿左右的投资额,剩下约400亿元,对短期有息债务覆盖充足。

据公司三季报披露,预计2021年在建项目投资额为643亿元,在不可新增债务的情况下,公司资金滚动主要依靠自身造血能力。

3.5 备用流动性

备用流动性方面,金科系股东重庆金科投资和黄红云对上市公司股权质押比例均已过半,再融资弹性空间有限。上市公司方面除金科股份自身以外,物业子公司金科服务(09666.HK)于2020年11月在联交所分拆上市。截至目前,总市值约500亿元,较上市当天市值增幅超过70%,上市较好的实现了估值溢价,公司最新持股53.97%(未披露质押比例),可作为潜在融资渠道。

四、综述

综合前文,我们可以看到现阶段的股权争夺风波暂停,逆势扩张的基因似乎仍在演进,资本运作的成功可能潜在刺激公司扩张势头的决心,因而又会产生新的问题对于速度微妙平衡的把握,暂时来看,仍可能偏扩张中的激进特征,但是过度下沉和高周转的可持续性,已然是道投射在现阶段的阴影,债务的压力如影随形,也需关注。

市场博弈来看,公司存续债成交也相对活跃,目前价格在票面附近,分歧不算大。但是潜伏在地产的风格因子的关注度若有升温,可能会有一波压力。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~