总之,无论是母公司、集团,还是重庆医药,其实面临的困境都是相同的,一边是杠杆率高企、债务期限结构恶化、现金流吃紧,腾挪空间狭小,而另一边是盈利能力迟迟得不到提升,处境较为尴尬。

作者:rating狗

来源:YY评级(ID:YYRating)

摘要

集团的借债逻辑相对清晰,母公司举债务支援化工,重庆医药举债垫资经营,目的很明确,但是效果一言难尽。重药集团盈利能力本来就不强,通过举债确实维持了营业收入的增长,净利润表面上也维持的较好,但是带来的是应收账款高企、应收账款周转恶化,说明公司举债经营后,真实的经营能力、议价能力是在不断弱化的。

而化工板块,母公司负责举债后,子公司大搞固定资产和在建工程,2011-2018年化工板块固定资产增加了146、66亿,但是近几年化工连续亏损,而且账上的在建工程尚需投资较大,现金流非常紧张,所以公司已经开始逐步缩减化工资产,卖资产、甚至卖在建工程(估计只能折价)。

总之,无论是母公司、集团,还是重庆医药,其实面临的困境都是相同的,一边是杠杆率高企、债务期限结构恶化、现金流吃紧,腾挪空间狭小,而另一边是盈利能力迟迟得不到提升,处境较为尴尬。

面对窘境,集团采取的战略是集中力量发展医药板块,对医药板块进行混改,并加速整合化工板块,这次整改的决心较强,于20年11月公司已经换帅,国企改制的模范人物段彩均成为新的董事长,迎来边际利好。

但公司的盈利弱、债务高、现金流缺口问题严重,未来化工是完全剥离,还是继续扛着,能否实现扭亏?医药板块的扩张,现金流是否能够支撑?是干掉敌人,还是引爆自己,尚需要一些时间去验证。

一、区域性的化医控股平台

重庆化医控股(集团)公司是国有独资的大型控股集团,控股股东和实控人均为由重庆国资委,成立于2000年,由重庆市化工局和医药局于组建而成,是重庆市唯一的国有化工、医药产业投融资和产业整合平台,肩负当地化工、医药行业相关国有资产经营、管理、整合的使命。因为其特殊定位,公司在税收、补助、获取资源等多方面都能得到政府的大力支持,时常有资产无偿划入、划出。

二、经营情况:医药板块实力不强,化工板块连续亏损

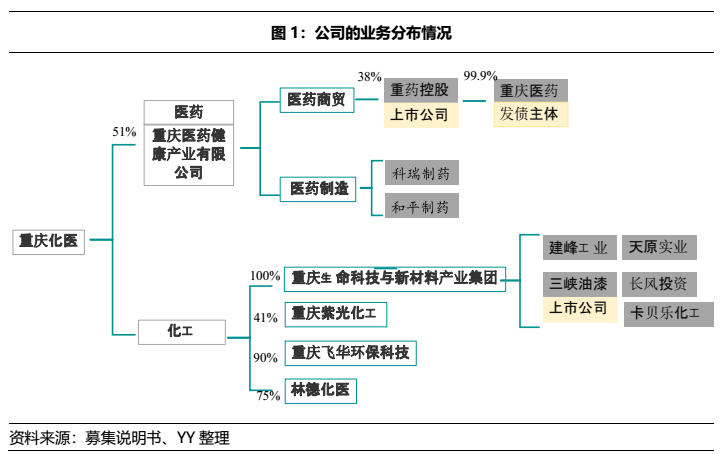

公司有医药、化工两大板块,医药板块以医药流通为主,有少量的医药制造,均已被整合至重庆医药健康产业有限公司体内,医药板块已经形成较为独立的整体,有自己的发债平台、上市融资平台,融资和经营都较为独立。

而化工板块还比较松散,业务零星分布于多个子公司,近两年在不断整合优化,19年公司将5个化工主体整体装入生命科技与新材料产业集团,未来可能会进行进一步的整合。

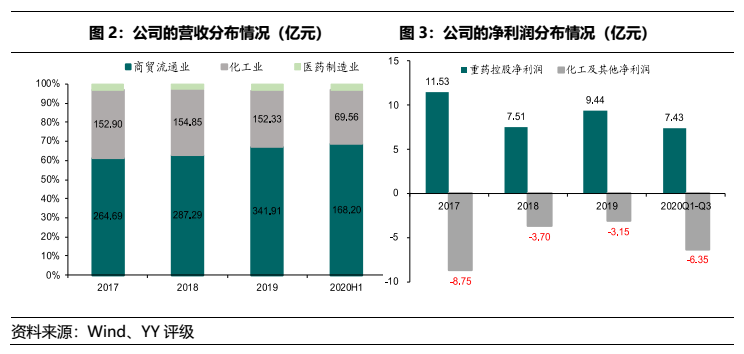

公司的营业收入主要由医药商贸和化工构成,但是净利润主要来源于医药商贸,化工板块虽然营收体量不小,但是常年处于亏损状态,成为集团的包袱。

2.1 医药流通:经营实力不强,干掉敌人还是引爆自己?

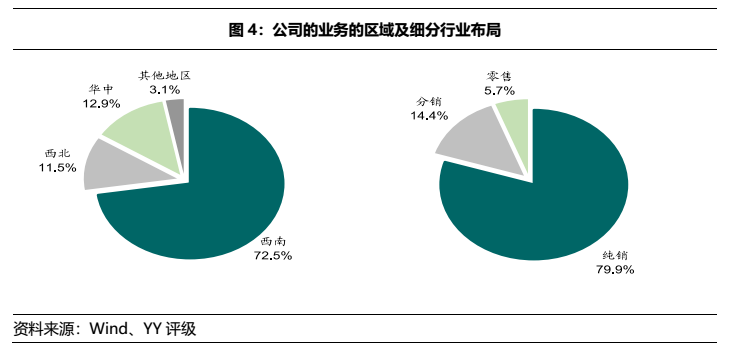

重庆医药是重庆最大的医药流通企业,深耕西南地区,业务以纯销(约80%)、药品销售(90%+)为主。

公司作为西南地区医药流通龙头,在当地渠道覆盖上有一定的优势。公司在重庆市内已实现三级甲等医疗机构全覆盖,二级医院基本覆盖,二级以上(含二级)医疗机构覆盖率达80%以上。

此外,集采和混改或将增强公司实力,公司在“4+7”带量采购第一批招标中总共中标290个品规,为其可持续发展提供了强有力的品种保障;并且公司在混改中引入了中国医药,有利于医药品种和市场的共享。

但公司面临两大经营硬伤:回款速度慢和利润率低。

问题1:回款速度慢,现金流缺口难掩

虽然公司近几年的利润稳定为正,但公司的回款速度较慢,公司的应收账款周转天数为116天,几乎是华东医药、浙江英特的两倍。

医药流通经常需要垫资经营,回款速度决定了垫资能力的强弱,公司的回款速度慢,一方面体现公司议价能力较弱,在供应链中地位不高,另一方面导致现金流吃紧,盈利能力弱化,近几年的经营现金流缺口较大,17-20年Q3基本都是入不敷出,经营净现金流分别为-13.34、-16.78、2.04、-10.5,只能不断依靠增加债务来维持垫资经营,实际上盈利能力在弱化。

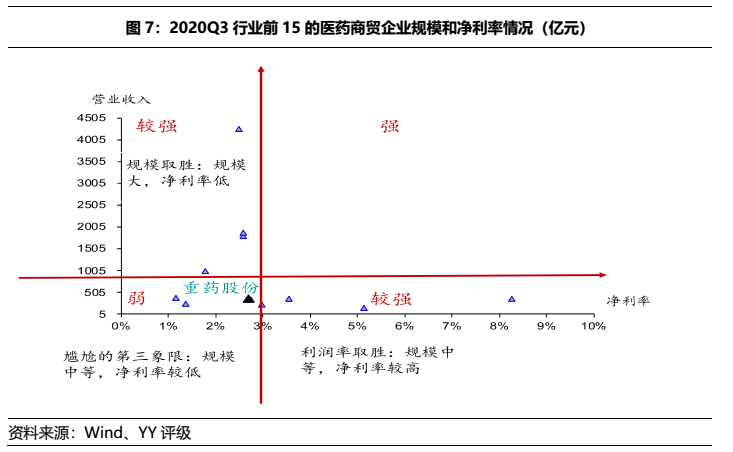

问题2:利润率较低、规模不大,骑虎难下

目前行业的竞争格局较为清晰,形成了4家全国性大型流通药企和N个区域龙头竞争的“4+N”局面,随着市场增速回落,带量采购、两票制等政策全面推行,全国性药企加速并购,挤压区域龙头份额,区域龙头该走向全国?还是稳住阵地?

重庆医药处于进退两难的尴尬处境。公司的规模没有4家全国性药企大,利润率没有华东医药等区域性药企高,处于尴尬的第三象限。此时,选择扩张?则利润率可能会进一步下滑,盈利能力可能进一步恶化,原来就不富裕的现金流雪上加霜;不扩张?则面临4大龙头侵蚀市场份额,也无法突围,就像掉进了中产阶级陷阱,骑虎难下,较难突围。

回款速度慢和利润率低两大硬伤,归根结底说明重庆医药在产业链的议价能力较弱,经营实力不强,这种情况下,重药选择了扩张,20年收购了天士营销,拟收购天圣制药,未来是干掉敌人,还是现金流枯竭?尚不明晰。但值得注意的是天士营销不论盈利能力,还是资产和负债质量均不如重庆医药,并购后现金流压力将进一步加大,突围的压力可想而知。

2.2化工板块:连续亏损,剥离还是死扛?

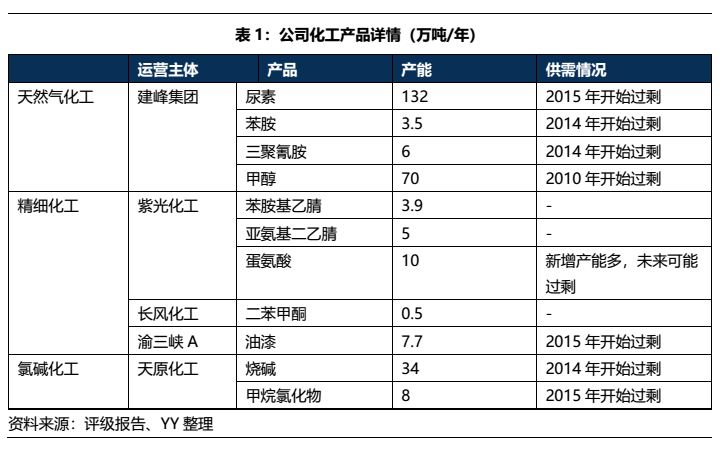

公司的化工板块规模不小,占总营收的30%左右,一直维持在150亿左右,化工品种较为多样,涉及天然气化工、精细化工、氯碱化工,但基本都是传统的产能过剩品种,壁垒不高,利润空间小,盈利能力弱。

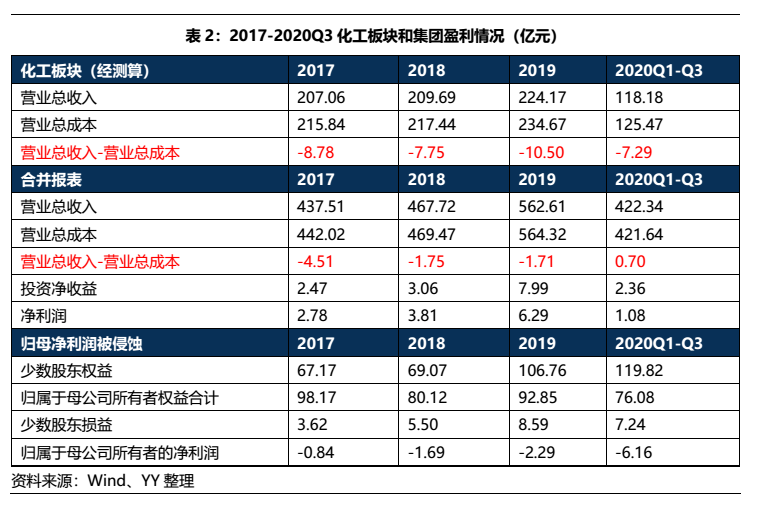

近几年,公司化工板块一直处于亏损状态,粗略地计算,从2017-2020Q3净利润分别亏损9、4、3、6亿,但其实17-18年公司化工品价格还不错,而公司依然亏损,说明其化工业务的经营非常不乐观,没有成本优势。

公司已经开始变卖资产,缩减化工业务。20年公司将民丰化工以4.39亿卖给了湖北振华股份,该子公司经营铬盐深加工,16-19年净利润分别为1528、663、-1571万元,其资质在所有子公司中不算太差;在建工程上,公司的MDI一体化项目已投资87亿,尚需投资132亿,但由于资金匮乏也已经准备转让。

由此看来,公司化工板块已经成为了集团沉重的包袱,面对连续多年亏损,公司已经在主动或被动地缩减规模,未来是全部剥离,还是死扛?目前来看,虽然在逐步清理的态势,但未必会全部剥离。

2.3集团盈利能力如何?

医药板块回款速度慢和利润率低,实际上经营实力不强,虽然通过对当地医院较高的覆盖率,实现了一些盈利,但是面对未来竞争日趋激烈和现金流日益紧张,该板块突围压力较大。

而化工板块则属于重灾区,近几年营业收入均无法掩盖营业成本,连续亏损,由于所生产的产品竞争力有限,短期内盈利难以发生实质性扭转。

总体而言,化工严重亏损拖累导致集团经常处于亏损状态,盈利能力弱,依赖投资收益等才实现盈利,而集团对稍微优质的重庆医药持股比例不高,导致少数股东侵蚀归母净利润较为严重,且呈现进一步恶化趋势。

三、财务结构:杠杆率高,偿债压力大

集团有母公司和重庆医药两大发债主体,母公司举债务支援化工,重庆医药举债垫资经营,导致无论是母公司、集团和重庆医药,都面临相同的问题,一边是杠杆率高企、债务期限结构恶化,腾挪空间狭小,一边是盈利能力迟迟得不到提升,处境较为尴尬;不同的是母公司的债务问题由来已久,而重庆医药问题是近期累积的,是扩张的烦恼,而且短期竞争仍持续。

3.1重庆医药:高杠杆率,现金流吃紧

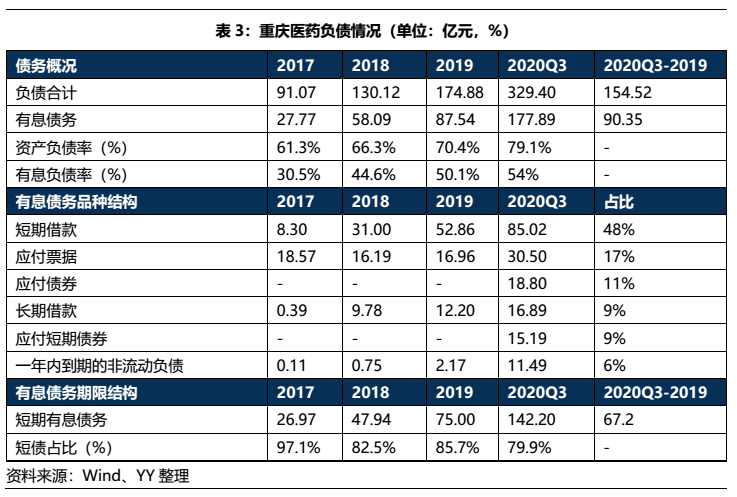

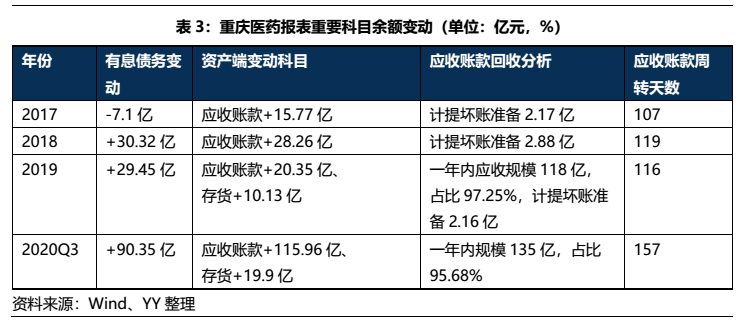

公司有息债务规模较大,杠杆率较高。截至2020Q3末,公司杠杆率为79%,已经处于较高水平,虽然公司有息债务率并不高(54%),但有息债务规模较大(178亿),而账上货币资金仅34.9亿元,偿债压力较大。

从有息债务结构来看,债券规模增长较快,短债占比较高,偿债压力大。截至2020Q3,公司的有息债务以短期借款(85亿)、债券(34亿)、应付票据(30亿)为主,虽然公司19年才开始发债券,但债券已经有34亿,在有息债务中已经占比20%,未来如果发债力度加大,偿债压力将进一步攀升。此外,公司的短债有142亿,在有息债务中占比基本在80%以上,短期偿债压力大。

从资产端来看,负债主要变为了应收账款,虽然回收风险较小,但运营效率较低。由于公司加大医院客户的开发力度,所以16-2020Q3新增的有息债务143亿,主要转为了应收账款(新增180亿)和存货(新增41亿),应收账款主要为医院客户所欠货款,以一年内到期居多(95%+),所以回收风险小,但是应收账款周转天数不断攀升,截至2020Q3已经高达158天,加剧现金流的吃紧,2017-2020Q3公司经营净现金流分别为-13.34、-16.78、2.04、-10.5。

所以总体来说,由于扩张需要,重庆医药举债垫资经营,杠杆率高企,短债占比又偏高,而资产端的应收账款运营效率低下,现金流吃紧,偿债压力大。

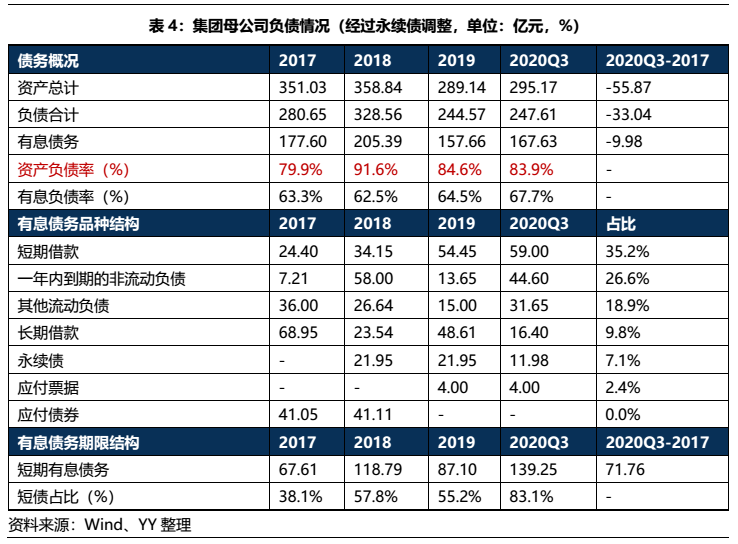

3.2母公司:债务高压,19年开始缩表

公司情况更为严重,杠杆率和有息负债率均较高,债务期限结构恶化,短期偿债压力大。公司资产负债率(含永续债)基本维持在80%以上,严重偏高,而20年债务期限结构严重恶化,短期债务增长了72亿,短债占比攀升至83%,截至20年Q3末,公司短债已经到达139亿,而货币资金只有15亿,货币资金对短债的覆盖率不到11%,偿付压力极大。

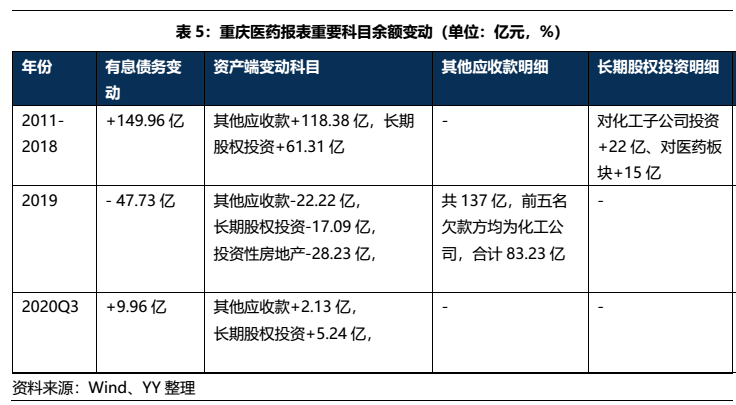

母公司的债务问题由来已久,主要是2011-2018年高速举债支援化工板块的固定资产和在建工程建造所致。2011-2018年公司有息债务增加150亿,长期股权增加61亿,有22亿给了化工板块;其他应收款增加118亿,从2019年其他应收款中前五名欠款方均为化工公司,合计达83.23亿来推断,大部分其他应收款都流向了化工,粗略计算,2011-2018年化工板块固定资产增加了146、66亿。但化工板块目前接连亏损,短期难以有实质性改变,而且账上在建工程尚需投资较大,现金流压力大,所以前期债务狂奔给母公司留下一地鸡毛。

19年母公司开始处理化工资产,缩减报表,但债务压力仍然沉重。19年公司减少长期股权投资17.09亿、处理投资性房地产28.23亿,债务压力得到一定化解,但债务压力还是较为沉重,资产负债率极高。

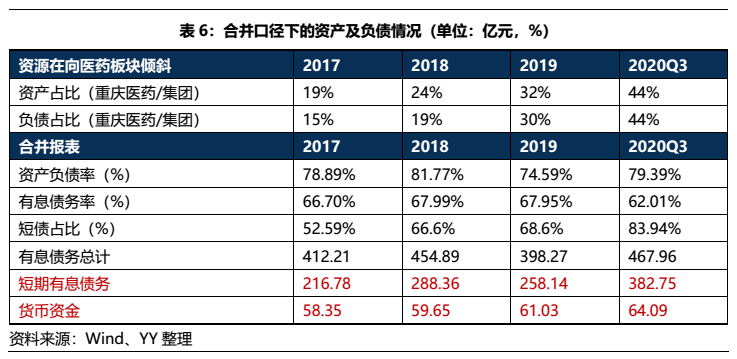

3.3集团:高杠杆率,货币资金匮乏

集团层面来看,其财务弊病是母公司和重庆医药二者的集合。由于近几年在着重培育医药板块、缩减化工板块,集团新增的负债和资产基本都集中于此,导致集团新增债务的问题基本源于重庆医药,此外母公司的遗留问题也是成为一大包袱。

所以目前集团的问题也是杠杆率高企、债务期限结构恶化,债务规模较大,但账上现金捉襟见肘,截至2020Q3末,公司短债已经到达383亿,而货币资金只有64亿,货币资金对短债的覆盖率不到17%,偿付压力极大。

四、总结

总体而言,集团的借债逻辑相对清晰,母公司举债务支援化工,重庆医药举债垫资经营,目的很明确,但是效果一言难尽。重药集团盈利能力本来就不强,通过举债确实维持了营业收入的增长,净利润表面上也维持的较好,但是带来的是应收账款高企、应收账款周转恶化,说明公司举债经营后,真实的经营能力、议价能力是在不断弱化的。

而化工板块,母公司负责举债后,子公司大搞固定资产和在建工程,2011-2018年化工板块固定资产增加了146、66亿,但是近几年化工连续亏损,而且账上的在建工程尚需投资较大,现金流非常紧张,所以公司已经开始逐步缩减化工资产,卖资产、甚至卖在建工程(估计只能折价)。

总之,无论是母公司、集团,还是重庆医药,其实面临的困境都是相同的,一边是杠杆率高企、债务期限结构恶化、现金流吃紧,腾挪空间狭小,而另一边是盈利能力迟迟得不到提升,处境较为尴尬。

面对窘境,集团采取的战略是集中力量发展医药板块,对医药板块进行混改,并加速整合化工板块,这次整改的决心较强,于20年11月公司已经换帅,段彩均成为新的董事长,段彩均是国企改制的模范人物,曾经组建重庆鸽牌电线电缆公司,让一个负债率高达300%的国有老企业涅槃而生,一年扭亏、三年跃升为重庆工业企业50强,创下瞩目的“鸽牌奇迹”。

所以,改革是公司未来的边际利好,但公司的盈利弱、债务高、现金流缺口问题严重,未来化工是完全剥离,还是继续扛着,能否实现扭亏?医药板块的扩张,现金流是否能够支撑?是干掉敌人,还是引爆自己,尚需要一些时间去验证。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~