可转债成为债券市场中一个爆发性增长债券品种。

作者:吴志武

来源:中证鹏元评级

一、可转债市场发展情况

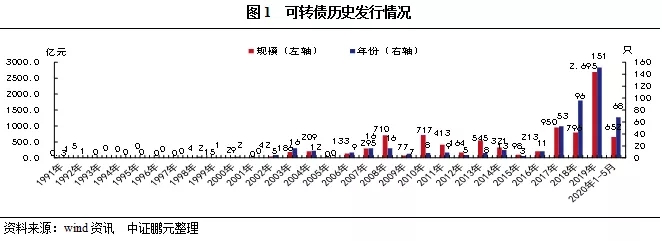

可转债是一种兼具债权和股权性质的股债混合型债券。国内可转债的出现几乎与我国资本市场的发展同步,但可转债市场的发展一直不温不火,直到近年来发展却很迅猛,2019年债券市场共发行可转债151只,发行规模2,695.19亿元,分别同比增长57.29%和238.71%,成为债券市场中一个爆发性增长债券品种。

1、可转债市场发展概况

我国可转债市场起步于我国资本市场发展之初。1991年8月,琼能源在深圳发行了3000万元可转债,并于1993年6月上市交易,最终以30%转股成功,成为我国最早发行的可转债。1992年11月,上市公司中国宝安集团股份有限公司在国内证券市场公开发行了5亿元3年期可转债,并于1993年2月10日上市交易,成为我国第一只上市交易的可转债。由于转股价格较高,宝安转债最终仅以2.7%的可转债转股,剩余的转债由上市公司赎回。由于转股失败,直到1997年均未有转债发行。

1997年3月,国务院证券委员会发布了《可转换公司债券管理暂行办法》,这是我国市场第一个可转债规范性文件。随后,茂炼转债、丝绸转债、南化转债等由非上市公司发行的可转债分别在证券市场上市交易,这类可转债没有事先确定的转股价格,其转股价取决于发行人股票公开发行价格,因而发行人是否上市对转债转股具有重大影响,这给投资者带来了较大的风险。比如茂炼转债,由于公司股票未能如期于2003年7月27日前上市交易,转债持有人只能将其持有的转债回售给公司,给投资者带来一定的损失,并导致投资者维权事件的发生。2000年机场转债的发行奠定了我国可转债条款框架的基础,比如首次确定了回售条款、转股价调整条款、转股价调整公式等,标志着可转债市场的逐步成熟。

2001年,证监会接连颁布《上市公司发行可转换债实施办法》、《关于做好上市公司可转换债券发行工作的通知》,国内转债市场形成了相对完备的监管体系。2002年,阳光转债发行成功,成为核准制下发行的第一只转债。2003年和2004年由于可转债市场的逐步成熟,可转债发行规模迎来了增长,首次超过100亿元规模,分别达到185.50亿元、209.03亿元,但2005年由于股权分置改革可转债市场出现了停滞。2006年,证监会颁布《上市公司证券发行管理办法》,对发行可转债的公司资质、财务指标、期限、面值、信用评级、转股价格、债券条款等方面做了具体的要求。06马钢债的发行是我国第一只分离交易的可转债,这类转债将可转债的债券和期权分离交易,但由于权证炒作带来的风险,2009年证监会又暂停了这类转债的发行。2006年到2009年间,由于分离交易可转债的发行,可转债发行规模逐渐放量,2008年发行规模达到710.05亿元,发行只数16只。其中,分离交易可转债发行632.85亿元,发行只数11只。2009年分离交易可转债受到政策影响,仅发行1只,共发行30亿元,可转债发行规模也随之大幅下降到76.61亿元,发行只数下降7只。

2010年到2019年间,由于债券市场的不断成熟和扩容,可转债市场规模也出现了较大发展,整体超过了前十年。2010年由于工行、中行等大盘转债的发行,当年可转债市场规模达到了717.3亿元,发行只数8只,其中工行和中行转债规模合计650亿元。随后可转债发行规模逐年下降,到2013年又有反弹,但也仅是544.81亿元的规模,仍然没有超出2010年。到2017年可转债市场迎来了爆发期,当年发行规模达到了949.67亿元,发行只数53只,无论发行规模和发行只数均超过了2010年。2018年可转债发行规模有所下降,较2017年下降16.21%,但发行只数较2017年上升81.13%,到2019年可转债市场迎来了更具爆发性的增长,达到了2,695.19亿元。

2017年到2019年间可转债市场的火爆,主要影响因素有:一是,2017年2月,证监会对《上市公司非公开发行股票实施细则》部分条文进行修订,并随后发布了《发行监管问答—关于引导规范上市公司融资行为的监管要求》,对上市公司定增实施了更加严格的管理,主要包括对定增设定18个月的时间间隔、限定再融资发行股份数量不得超过总股本的20%、明确定增定价基准日为非公开发行期的首日,引导上市公司融资从定增向可转债、优先股等融资方式倾斜;二是,可转债发行主体扩大到非上市公司,导致可转债市场扩容。2017年,上海证券交易所、全国中小企业股份转让系统有限责任公司、中国证券登记结算有限责任公司联合制定了《创新创业公司非公开发行可转换公司债券业务实施细则(试行)》拉开了非上市公司发行私募可转债的序幕。2019年上海证券交易所、全国中小企业股份转让系统有限责任公司、中国证券登记结算有限责任公司联合制定了《非上市公司非公开发行可转换公司债券业务实施办法》,正式确立了非上市公司发行可转债制度,随着非上市公司发行私募可转债,可转债市场出现了进一步扩容;三是,可转债实施信用申购,也提高了可转债的市场吸引力。

2、可转债市场融资特点

可转债逐步发展成为债券市场一个重要的品种,可转债融资具有以下特点:

一是,可转债内含有可以转换成股票的期权这一特点给可转债带来了很多的优势,首先,与普通债券相比,可转债嵌入了一个期权价格,导致企业融资成本相对低,目前公募可转债第一年票面利率很少超过1%,大多在2‰-6‰之间。其次,可转债转换为股权后,企业财务压力将会减轻,而由于股本的增加,公司偿债能力增强。从所有已退市公募可转债来看,最终未转股比例较高(超过10%)的可转债占比不到5%,大部分可转债实现了高比例转股。再者,可转债对公司股权的稀释是渐进的,有利于稳定股价。可转债转股一般取决于转股溢价率,转股溢价率越低,越有利于转股。

二是,可转债条款设置赋予了公司与投资者较多的博弈空间,通过这些条款,公司可以获得一定的主动权,进而实现自己的融资目的。可转债条款设置主要包括票面利率、转股价、转股期限、赎回条款、回售条款、下修条款、担保条款等,其中,转股价决定了可转债的转股可能性,是可转债能否成功转股的核心,也是包括赎回条款、回售条款、下修条款设置的主要依据。比如赎回条款,当上市公司股票价格高于转股价一定幅度并超过一定时间,发行人可以行使赎回权;回售条款,当公司股票价格在一段时间内连续低于转股价格一定幅度,投资者可以将债券回售给公司;下修条款,当股票价格在一段时间内连续低于转股价一定幅度时,公司可以向下调整转股价。赎回条款有利于促进投资者转股,回售条款和下修条款是对投资者权益的一种保护。另外,票面利率的高低对可转债意义也很重大,票面利率较高有利于吸引投资者,但增加了公司财务压力,也导致发行人促转股的动机加大。

三是,相比普通债券的发行,公开发行可转债融资门槛较高。随着今年新《证券法》的实施,公开发行债券正式推进注册制,但公开发行可转债仍然需要证监会核准。根据2020年2月24日修订的《上市公司证券发行管理办法》,公开发行可转债在财务指标上仍然要求公司最近三个会计年度实现的年均可分配利润不少于公司债券一年的利息,并且最近三个会计年度加权平均ROE平均不低于6%,可转债发行后累计公司债券余额不超过最近一期末净资产额的百分之四十。另外,公开发行可转债发行门槛也显著高于当前的定增融资门槛,这使得公开发行可转债在上市公司融资方式中处于不利地位。

四是,可转债融资兼受股票、债券市场双重影响。2006年到2008年三年可转债火爆时期,主要是由于分离交易可转债的发行,2009年随着分离交易可转债的暂停审核,可转债市场也随即遇冷。2017年到2019年期间可转债市场火爆,主要是受到股票市场定增新规等因素的影响。可转债股债两重特性,使得股票市场和债券市场监管规则的变化均可能对可转债市场发展产生重大影响,因而,可转债市场受到股票市场和债券市场的双重影响。

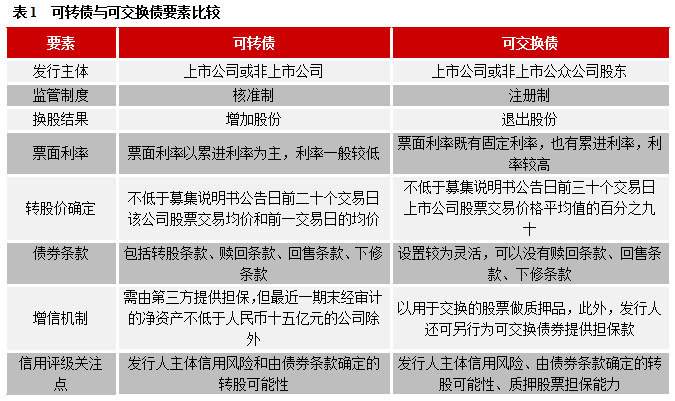

二、可转债与可交换债对比

与可转债较为相似的债券品种是可交换债,可交换债和可转债同属股债混合产品,包含有一个股票期权,也即债券持有人可以将可交换债券转换为股票或者是对相关公司的股权,债券条款设置上也都可以设置转股条款、赎回条款、回售条款、下修条款、担保条款。

可交换债被首次提及是2008年,当年证监会发布了《上市公司股东发行可交换公司债券试行规定》,对可交换债发行主体、标的公司股票、具体条款等做了具体的规定,但直到2013年深交所发布《关于开展中小企业可交换私募债试点业务有关事项的通知》后,福星药业首次成功发行2.57亿元1年期可交换债“13福星债”。2015年证监会发布《公司债券发行与交易管理办法》规定上市公司、股票公开转让的非上市公众公司股东可以发行附可交换成上市公司或非上市公众公司股票条款的公司债券,进一步明确了可交换债券的法律地位。

相比可转债市场不温不火的发展历程,可交换债市场的发展明显迅猛得多。自2013年出现首单可交换债,到2015年可交换债发行便超过100亿元,达到了265.05亿元,2016年在此基础上增长了154.40%,2017年更是超过1000亿元,达到了1,172.84亿元。可交换债市场发展迅速,除了2017年证监会减持新规出台后的推波助澜外,也与可交换债具备的优势有关。一方面,与可转债通过稀释股东股权的方式来满足融资以及并购重组的需要不同,可交换债无需稀释股权,且可以满足发行人融资、股权减持、并购换股、市值管理、资产流动性管理等多方面的需要;另一方面,可交换债利率一般要高于可转债,尤其是相比可转债第一年利率,对投资者较有吸引力,同时,可交换债条款设置更为灵活,有利于实现发行人的融资目的。比如,发行人为了达到减持的目的,在条款设置上往往对投资者较为优厚。15 宝利来是神州高铁的第三大股东宝利来实业有限公司在2015年7月19 日发行的一期可交换债,该债券票息高达10%,初始转股价格较发行当日收盘价就有13%的折价,同时这期可交换私募债没有设置任何下修、赎回和回售条款,股价上涨带来的博弈空间大。

然而,与可转债较低的信用风险相比,尽管可交换债用标的股票作为担保,增强了债券信用,但信用风险却明显比可转债大得多,发生违约的债券只数明显超过了可转债。可转债自出现以来,除海印转债发生过信用风险事件外,没有发生过其他违约案例,但可交换债到目前共有22只债券违约,涉及债券金额169.14亿元。相比可转债,可交换债利率较高,如果不能及时转股,将会给发行人带来了相对较大的财务压力,同时,可转债转股后对偿债能力构成了利好,但可交换债转股后意味着股东对标的公司的减持,也可能隐含着股东对标的公司发展前景的不看好。

三、可转债信用风险分析

1、可转债信用风险状况

由于公募可转债较高的发行门槛以及债券转股后对股权的增厚,可转债成为债券市场信用风险表现较好的一个品种,可转债也被市场视为有一定的“信仰”存在。

目前,可转债市场目前还没有实质性违约事件,仅有海印转债发生了信用风险事件。海印股份于2016年6月8日发行可转换公司债券,根据公司《募集说明书》和《上市公告书》的有关条款规定,在“海印转债”的计息期限内,每年付息一次,每年付息日为发行的可转债发行首日起每满一年的当日,付息日前一交易日为付息债权登记日,公司将在每年付息日之后的5个交易日内支付当年利息。因工作人员疏忽,2017年海印股份未能在规定时间内向结算公司申请“海印转债”付息工作且未能及时刊登可转债付息公告,导致“海印转债”在2017年6月8日的交易价格为未除息价格。最终海印股份于 2017年6月14日支付第一年利息,同时,由于“海印转债”2017年6月8日的交易价格为未除息价格,因此买入“海印转债”的投资者因除息发生利息损失,公司对这些投资者按照每张0.5元进行了补偿。

从目前存量可转债来看,截止5月1日,交易所存量可转债268只,可转债余额4,107.35亿元。其中,定向可转债9只,债券余额17.51亿元;私募可转债为蓝天转债,债券余额0.2亿元;公募可转债258只,债券余额4,089.65亿元。相比交易所上市公司发行的公募可转债和定向可转债,由非上市公司或新三板上市公司发行的私募可转债因股权流动性明显弱于交易所上市公司,转债转股发生的可能性也相对较低,其信用风险要比交易所上市公司大得多。转股方面,未转股比例在20%之下的转债9只,占比仅3.35%,未转股比例超过90%的债券共222只,占比82.84%,占了绝大部分,这部分转债到期时若转股比例仍较低,发债主体将面临一定的偿债压力。

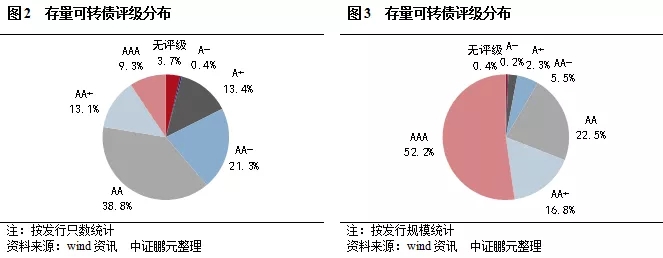

信用级别方面,存量可转债当前评级主要分布在A-级到AAA级之间,以AA级以上高评级可转债为主,其中,AA级及以上可转债共164只,占比61.2%,债券余额3,760.19亿元,占比91.5%;AA-级以下级别可转债共94只,占比35.1%,规模329.45亿元,占比8%;无评级可转债共10只,规模17.71亿元。级别调整方面,亚药转债从发行时的AA级下调到目前的A-级,久其转债、辉丰转债均从发行时的AA级下调到目前的A+级;海印转债从发行时的AA-级上调到目前的AA级,联泰转债从发行时的AA级上调到目前的AA+级,国贸转债、华安转债均从发行时的AA+级上调到目前的AAA级。

财务指标方面,2019年发债主体净利润为负的债券共11只,2019年和2018年净利润均为负值的转债两只,分别为辉丰转债、蓝天转S1,由于两年净利润为负,这两只转债均暂停上市。这两只转债不仅面临财务风险,还面临转股后让投资者大幅亏损的局面,信用风险大幅上升。另外,资产负债率超过70%的非金融企业发债主体共18家,涉及18只转债,占比6.72%;收入和净利润均连续两年下降的发债主体15家,涉及转债15只,占比5.6%。

2、可转债信用风险如何看

一是,可转债信用风险主要由发债主体基础信用和转债转股的可能性两个因素决定。从发债主体基础信用来看,发债主体的经营状况、资产质量、偿债能力、盈利水平和持续赢利能力等对其基础信用具有重大影响。从转债转股的可能性来看,发债主体的成长性和转债条款的设置都是影响转股的重要因素,具有良好成长性的企业,转债转股的可能性会越大,同时,转债条款的设置越偏向股权特征,转股的可能性越大,比如,票面利率越低、转股溢价率越低、具有强转股特征的转债股性越强,反之则债性越强。另外,设有增信条款的转债,由于有一定的担保,有利于提高转债违约后回收率。

二是,随着可转债发行主体的扩围,非上市公司也可以发行可转债,但由于这类公司股权流动性有限,其转股可能性较低。根据《非上市公司非公开发行可转换公司债券业务实施办法》,非上市公司发行可转债采用非公开发行方式,可转换债券发行之前及转股后,股份有限公司股东人数不得超过200人,有限责任公司股东人数不得超过50人。由于非上市公司股份没有上市,不能上市交易转让,且受制于其发债主体股东人数,因此,非上市公司的股份缺乏流动性,非上市公司私募可转债持有人很难快速地将其持有的私募可转债转换为非上市公司股份。因而,非上市公司私募可转债持有人一般转股积极性不高,这类可转债更多的表现出债权性。

三是,关注回售日、赎回日等特殊时点发债主体偿债压力。由于可转债转股有一定的转股期,转股期过后转债转股也可能是一个很缓慢的过程。当正股股价与转股价之间的关系达到一定的程度,转债可能面临回售或赎回的局面,在此情况下,对发债主体偿债压力的考察便有特殊的意义。如果发债主体在回售日或赎回日偿债压力较大,同时,投资者回售或公司赎回的债券规模较大,将给发债主体带来较大的偿债风险。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~