诺安全球收益不动产证券投资基金REITs精选策略本基金主要采取定性与定量相结合的方式进行REITs的遴选。定

作者:蓝胖子

来源:ABS视界(ID:ABS-ABN)

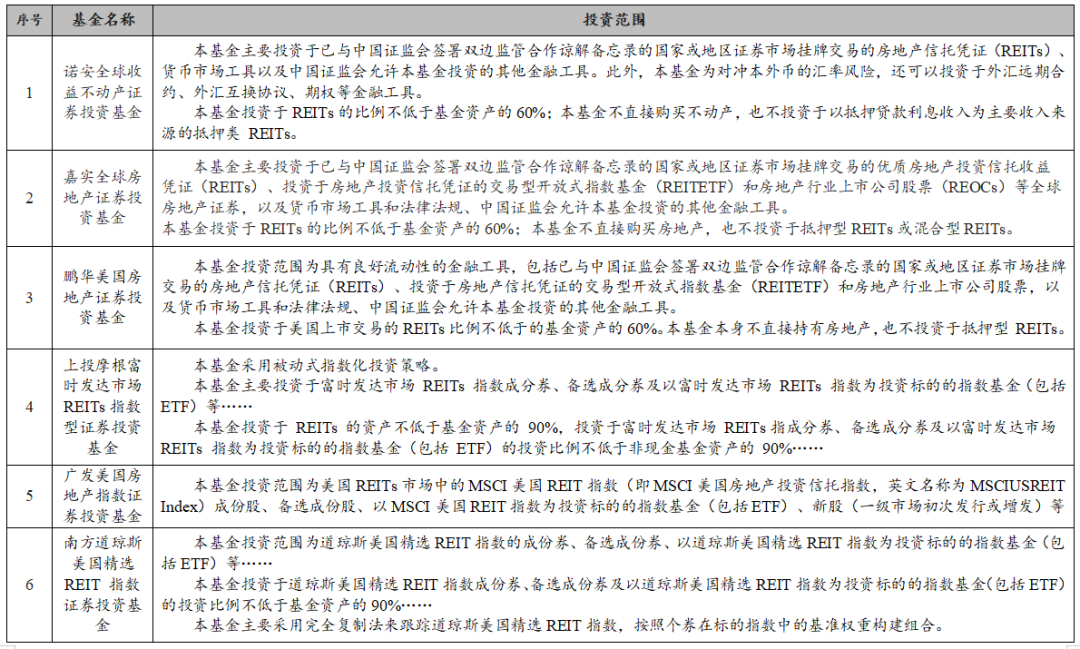

由于国内目前并没有真正意义上的REITs,投资者主要通过借道QDII基金投资的海外REITs。据小编查询,国内市场投资REITs的公募基金共6只,均为QDII基金(其中3只为被动式指数基金)。境外REITs和境内基础设施REITs本质相同,通过QDII基金的资产配置策略可以了解REITs基础资产的研判要点,亦可以作为承做端的重要参考。

诺安全球收益不动产证券投资基金

REITs精选策略:本基金主要采取定性与定量相结合的方式进行REITs的遴选。定性层面,本基金主要从标的业态、租约状况、资产质量、管理能力、分红能力等五个维度对标的REITs进行研判;定量层面,本基金主要从估值水平以及第三方评级等方面对标的REITs进行分析。

1、定性研判

(1)标的业态

本基金通过对业态基本面的深入研究,决定基金资产在不同业态之间的配置,主要考虑因素有:产业政策、行业趋势、区域特征。

本基金将根据REITs所在地政府对于不同业态的产业政策、不同业态所处行业的发展趋势、不同业态所在区域的租金收益情况和资产价格特征等对相关业态进行分析,精选出标的业态符合政府产业政策、行业发展趋势良好、所在区域租金收益以及资产价格合理的REITs。

(2)租约状况

由于REITs大部分的收入来自于租金收入,所以租约状况对于REITs来说至关重要,本基金主要从四个维度考察标的REITs的租约状况:空置率、租金收入持续稳定增长能力、租约的长短结构以及租户的质量问题。本基金将精选空置率较低、租金收入有持续稳定增长能力、租约较长、租户质量较好的REITs进行重点投资。

此外,我们还会考虑标的REITs租约的集中度风险问题,主要从区域与租户两个维度来评价集中度风险。一般来说,若REITs标的资产组合的大多数租金收入或净运营收入来自于一个或两个相同的区域(或租户),则认为其缺乏多样性,适当地予以降低配置。

(3)资产质量

本基金考察REITs资产质量时,主要从现金流情况、资本结构、融资能力等三个方面进行。

(4)管理能力

本基金对于REITs管理能力的评价主要从公司治理的合理性和透明度、管理团队的稳定性和激励机制、历史业绩表现、兼并收购能力等层面进行分析。

(5)分红能力

本基金对于REITs分红能力的评价主要从分红比率以及分红的持续增长性来进行判断。

2、定量分析

定量层面,本基金主要从估值水平以及第三方评级等方面对标的REITs进行分析:

(1)估值指标

目前国际上通行的对REITs及不动产的估值指标至少包括:

①P/FFO指标:类似于一般上市公司的市盈率(P/E)指标。FFO为运营现金流(Funds From Operation),其定义为净利润(根据通用会计准则计算)减去不动产出售损益,再加上折旧与摊销。由于不动产的折旧和摊销费用一般较高,而FFO可对折旧及摊销进行调整,并且降低了出现负值的可能性,所以FFO是比净利润更好的衡量REITs盈利能力的指标。

②P/NAV指标:类似于一般上市公司的市净率(P/B)指标。NAV为净资产价格(Net Asset Value),为资产的现金流折现价值减去负债。对于REITs而言,账面价值不能很好反映其资产的实际价值,NAV更为适合。

③资本化率指标(Caprate):是指把资本投入到不动产所带来的回报率,具体为净运营收入除以不动产的市场价格。

(2)第三方评级指标

本基金还会结合第三方机构对于REITs的评级指标(如穆迪、晨星等),对标的REITs进行定量分析。

嘉实全球房地产证券投资基金

1、资产配置策略

(1)大类资产配置

在大类资产配置方面,本基金的大类资产主要为REITs、REITETF和REOCs等构成的权益类资产以及货币市场工具。本基金将根据海外市场环境的变化,各大类资产的风险及预期收益,在保持长期资产配置稳定的前提下,积极进行短期的灵活配置。

(2)地区资产配置

在地区资产配置方面,全球房地产证券市场可分为六大地区(美洲、欧洲不包括英国、英国、澳大利亚、亚洲不包括日本、日本),本基金将根据各地区的经济发展,证券市场情况,房地产市场趋势,房地产证券的估值、价格、风险及预期收益,货币汇率等因素决定基金资产在不同地区的配置比例。

(3)业态资产配置

在业态资产配置方面,本基金将根据不同国家或地区的房地产证券市场特征对其房地产证券按业态(如综合、医疗保健、酒店、工业设施、写字楼、仓储、零售、出租型公寓、特殊用途等)或其他指标进行有效分类,综合考虑各业态的周期性、预期收益和波动性、贝塔系数等因素决定基金资产在每个国家或地区内不同业态的配置比例。

2、证券投资策略

本基金证券投资以REITs为主,REOCs为辅,ETF投资为适时补充。其中,REITs投资旨在产生稳定现金流收益和长期资本增值;REOCs投资为把握阶段性机会和降低组合整体波动性;ETF投资为进行有效市场覆盖和流动性管理。

本基金主要采取定性与定量相结合的评估方式进行证券选择。

(1)定性评估

①资产质量:主要从物业的地点、建筑品质、用户结构等方面进行判断。

②资产负债情况:主要从资产负债状况和结构、融资能力等方面进行分析。

③盈利能力:主要从盈利模式和结构、现金流的稳定性和增长性等方面进行分析。

④管理能力:根据不同类型的房地产证券,从管理团队在房地产领域的专业能力、稳定性和激励约束机制、历史业绩表现、公司治理的合理性和透明度等方面进行评估。

(2)定量分析

①净资产估值和目标价格:预测证券的未来盈利情况和现金流,应用合理的折现率、资本化率估算资产价值,综合考虑负责等因素,得出证券的净资产价值和目标价格。

②分红预测:根据盈利预测和该证券的历史分红情况,预测未来分红。

③估值指标:从价格/净资产价值(P/NAV)、价格/运营现金流(P/FFO)、资本化率、分红率等指标,分析该证券的可投资价值。

鹏华美国房地产证券投资基金

REITs投资策略:REITs依靠投资管理房地产和房地产相关证券产生现金流,并将大部分现金收益以股息的形式回馈给投资者。REITs投资的资产质量、现金流的稳定性以及管理层能力等指标是分析REITs投资价值的主要参考因素。

本基金将在美国上市交易的REITs中挑选出优秀的品种,通过逐一分析每个REITs基本面情况,包括资产分布、营运现金流状况、债务偿还能力、资产回报率、成长潜力、公司治理、管理层激励等指标对REITs未来总收益作出预测,并对投资风险进行情景分析,根据风险调整收益预期选择证券构建组合。除此之外,基金管理人将对可投资REITs的风险收益进行持续监测,根据市场变化和组合需要定期或不定期进行调整。

REITs指数基金

上投摩根富时发达市场REITs指数型证券投资基金、广发美国房地产指数证券投资基金、南方道琼斯美国精选 REIT 指数证券投资基金委被动式指数投资基金,本基金主要采用完全复制法,即完全按照标的指数的成份券组成及其权重构建 REIT 投资组合,并根据标的指数成份券及其权重的变动进行相应调整。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~