券商一线搬砖民工对公募REITs的思考,欢迎拍砖交流

作者:债市火线君

来源:证券化江湖(ID:gh_90184d666d2a)

五一劳动节前最后一天火线君发现朋友圈又在集体刷屏,知道又有行业大事件发生。这次《公开募集基础设施证券投资基金指引(试行)》(征求意见稿)(以下简称“《指引》”)的出炉可以说是让许多人感慨万千。记得差不多两年以前,有位操刀过多单类Reits项目的大佬问俺:“你认为类REITs和CMBS最大的差别在哪?”,当时火线君还停留在盘算“计划推广费=年化费率*年限*专项计划优先级存续规模”公式的思想境界,沉默了30秒,憋出了一句:“产品规模更大了。”当时感觉大佬的眼神里透露出对一个智障青年的关爱和同情。

经过时间的捶打,火线君目前对Reits的理解相比以前自然是深入不少。真正的REITs从项目性质上更接近并购重组业务,如果说(股权)并购重组是投行股权业务皇冠上的明珠,那(类)REITs就是债券(ABS)业务海鲜家族里的皇帝蟹。

如果读者了解一些国外REITs的关键要素,看过一些国外REITs在IPO阶段发布的公开披露文件(Final Prospectus),你会发现《指引》里阐述的很多细节和规范要求都似曾相识,有兴趣的读者可以去新交所、香港联交所官方网站上下载相关监管政策及具体项目上市披露文件阅读。以下是火线君自言自语环节,如有疏漏谬误,还请读者老爷包涵并留言指正:

(一)为何是公募基金+ABS的产品结构

按照我国《证券投资基金法》的规定,基金财产应当用于下列投资:(一)上市交易的股票、债券;(二)国务院证券监督管理机构规定的其他证券及其衍生品种。另外由于税务原因,公募基金+公司股权的模式很难实际推广施行。而交易所ABS被定义为标准化债权产品,具备一定的流通性,也便于公募基金的投资和退出。早在2009年左右,央行曾经牵头搞过“浦东版”REITs,物业业主为陆家嘴集团、张江集团、外高桥集团以及金桥集团等浦东四大国有企业,当时既有债权性质的方案也有股权性质的方案,资产的载体是信托,虽然项目最终没有落地,但也算是国内REITs开拓先行者。此次《推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》联合发布单位为证监会和发改委,项目主办机构主要包含公募基金公司和具有保荐资格的券商也顺理成章。但是不排除未来央行和交易商协会也会另起炉灶引入信托作为产品载体发起REITs项目。REITs英文全称是Real Estate Investment Trusts,直译为房地产投资信托,而现在这个产品结构呢,是不是可以叫IIPF,全称为 Infrastructure Investment Public Fund。。。《指引》明确财务顾问为具备保荐资格的证券公司,但是理论上信托公司也可以作为计划管理人(部分头部信托拥有资质)、项目协调机构和代理推广机构跳上基础设施公募REITs的大舞台。另外信托在资产确权和隔离、不动产抵押登记上优势大于资产支持专项计划,前阵子单层结构CMBS项目“中信信托-南京世茂希尔顿酒店资产支持专项计划”就是一个典型示范。但是头部券商和体系内公募基金的联动合作优势是信托公司无法比拟的,因此第一批公募REITs大概率还是头部券商先拔头筹。

(二)为什么是基础设施?

建议再多读几遍《起草说明》和《试点工作的相关通知》。公募REITs一开始讨论时,至少租赁住房是包含在内的,但是某些地产公司借着租赁住房概念搞了一波似是而非的融资项目,加上二手房东长租公寓跑路频繁,这次《指引》在基础设施定义里明确排除住宅和商业地产(唯恐大家把住宅和商业物业也当做基础设施)。这次公募REITs盘活资产的目标选择也显示了高层机构的决心和态度。

(三)公募REITs交易结构会是怎样?

公募REITs的交易结构现阶段应该还是公募基金+类REITs。

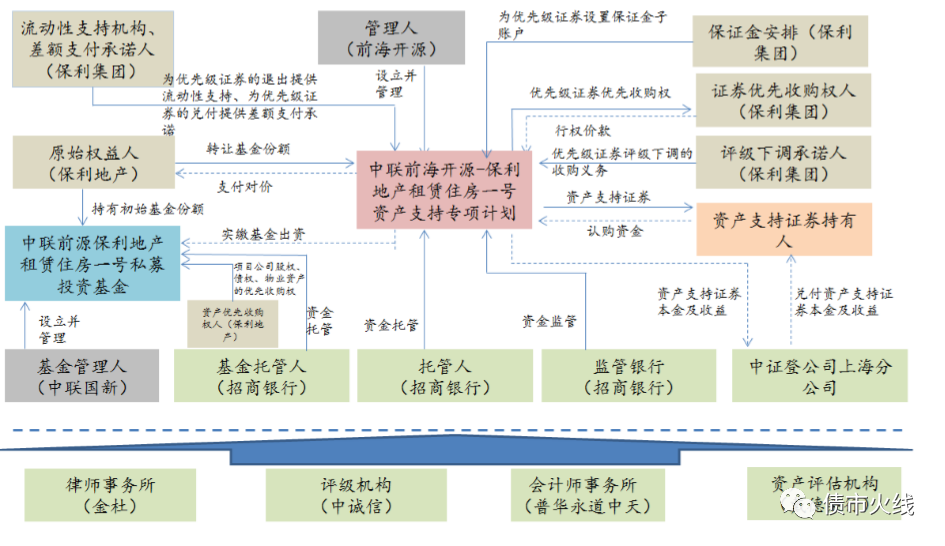

类REITs交易结构里有引入私募基金的产品结构,此类最为常见,比如:

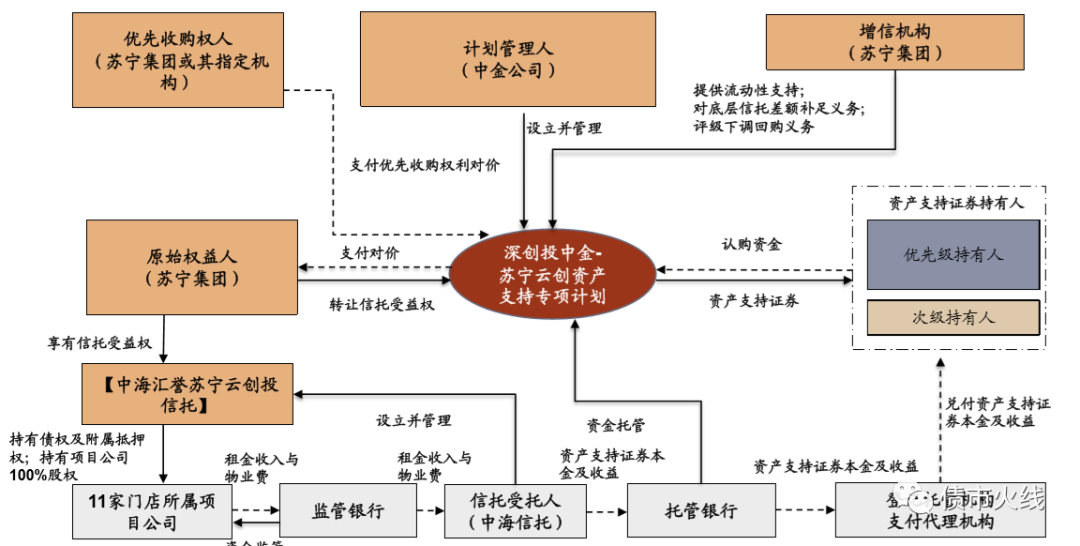

也有引入信托计划的产品结构,比如:

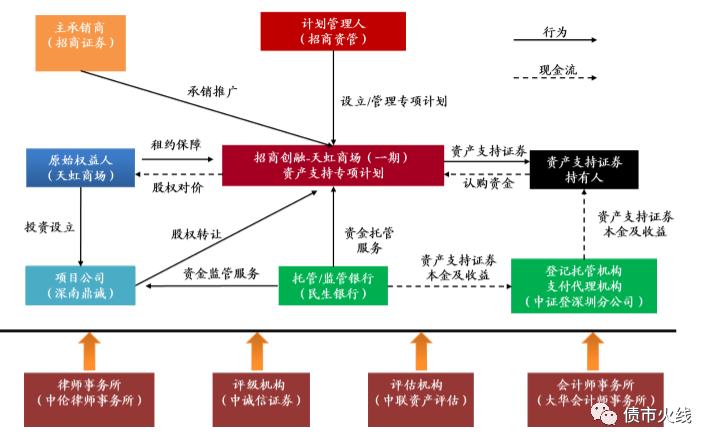

还有专项计划直接持有项目公司的产品结构,比如:

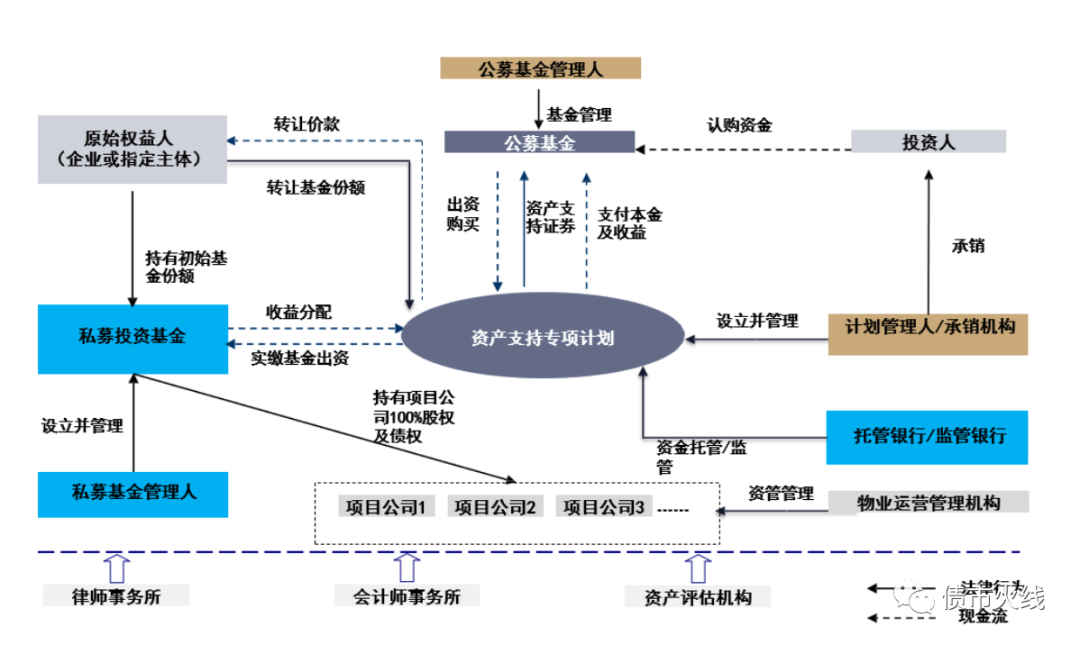

由于某些头部券商公募REITs储备项目酝酿已久,类REITs最主流的还是第一种交易结构,因此为了更快地冲刺终点,猜测首批公募REITs的产品结构大概率是:

(四)谁是主角?

甲方爸爸先把您的18米大刀放下,这里说的主角指的是项目协调统筹人即项目推进发动机。国外某些REITs产品的发起人是专业不动产投资机构,如总部在澳大利亚的Lendlease Group(联实集团),总部在新加坡的Capitaland(凯德集团);有些产品的发起人可能是物业开发商或者关联方,如去年刚去港交所申请REITs上市的招商置地。国外REITs摸索运行了几十年,培养了大量成熟的信托基金管理人、资产管理人和承销商。而国内基础设施公募REITs,对底层资产经营最了解的应该还是项目公司人员,因此《指引》里也强调了基金管理人配备专业人才、加强行业研究和风控管理的要求。证监会给亲儿子证券公司留了个财务顾问的位置,财务顾问换个叫法比如项目经办人、项目协调人也没什么问题,叫什么不重要,反正都是爸爸的爱。从《指引》里的描述上来看,基金管理人的职责更多更重,但是好像尽调责任跟财务顾问证券公司似乎又有重合。火线君猜测为了加强项目推动协同效应,估计后续基金管理人和财务顾问是关联方的概率很大(有钱一起赚嘛)。目前国内基金管理人不管是资产经营经验还是投研资产配置能力跟国外REITs的管理人还是有很大差距。不过与其感慨路难行不如马上出发,当前阶段除了甲方爸爸,项目主角应该是基金管理人和财务顾问共同担当,都得好好努力,毕竟爸爸寄予厚望。

其他的碎碎念:

(1)公募基金采用封闭式运作,那基本实现不了REITs扩募,一个基础设施项目或者多个项目一次性打包对应设立一个公募REITs;

(2)基础设施运营阶段所得税能免吗?免不了,还是股债结构一搭,搞下资本弱化。转让阶段所得税怎么处理?希望将来能有明确规定,类似国外REITs,资产卖方暂时递延缴纳所得税直到REITs最终处理掉目标资产或者资产卖方抛售持有的REITs份额。突然想起市场某单高速公路类REITs项目计划说明书里的某段描述:股东**出具说明阐述项目公司股权过户只是该项目交易结构需要,项目实质为一项包含标的股权转让附加回购的融资行为。都这样说了,真的还让他交税吗,我哭了。

(3)什么样的资产更适合做公募REITs? 仓储物流、产业园区不动产更市场化一点,更容易估值。高速公路、水煤电气这类基础设施资产比较特殊,实质上是特许经营权收费收益权,可能最终还是回到融资主体信仰。

(4)估值怎么搞?GAAP NAV P/FF0 自由现金流折现 算了摊牌了,俺也不是很懂。公募REITs对于估值判断的要求会显著提高,如果前期随便给评估值,后期如果出幺蛾子导致基金单元价值波动剧烈,场面会很僵硬。《指引》指出底层资产现金流不依赖第三方补贴等经常性收入,也没说不能包含,实在不行砸锅卖铁差额补足也要保住评估值。

尽管目前基础设施公募REITs还存在许多不明朗的地方,但是小步快跑总比原地踌躇要好得多,期待后续一系列细则的出台。相信未来的C-REITs,在监管机构、发起主体、各类金融中介机构和投资者的努力下,会朝着成熟完善的方向快速发展。

先写到这吧。。火线君刚毕业入行那会,每当夜深人静刷着城投债募集材料,也会思考未来的日子是不是也会如此的单调。后来有幸做了一些ABS项目,并且接触到其他类型金融机构开展的业务,才意识到这个行业永远有新的东西值得不断探索研究。那么等到机会来临的时候,你是否做好了准备?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~