近年来,号称“浙系四小龙”之一的德信追求规模扩张,拿地凶猛,但规模始终也不能有效突破,其背后积聚的高负债风险却与日俱增。

作者| 小债看市

来源| 小债看市(ID:little-bond)

近年来,号称“浙系四小龙”之一的德信追求规模扩张,拿地凶猛,但规模始终也不能有效突破,其背后积聚的高负债风险却与日俱增。

3月31日,穆迪将德信中国(02019.HK)的评级展望由“稳定”调整至“负面”,并维持其企业家族评级为“B2”,高级无抵押评级为“B3”。

穆迪称,德信中国在宣布推迟公布经审计财报后,其财务透明度和信息披露状况有所恶化,这可能会对融资渠道产生不利影响。

此前,德信中国公告称,由于受疫情影响,审计程序无法按期完成,预期无法于2022年3月31日或之前刊发2021年度经审核年度业绩。

不过,穆迪预计德信中国将保持充足的流动性。

截至2021年底,德信中未经审计的现金余额为176亿元,包括58亿元的预售保证金,14亿元的银行借款保证金和银行承兑汇票。

虽然部分现金必须保留在项目层面,但穆迪认为德信中国未来6-12个月的内部资源足以覆盖偿债义务。

《小债看市》统计,目前德信中国存续美元债两只,存续规模5.48亿美元,分别将于2022年4月23日和12月3日到期。

存续美元债情况

去年11月,由于销售放缓影响德信中国杠杆率改善,并在未来一年减少流动性缓冲,标普将其评级展望从“稳定”调整为“负面”。

近年来,号称“浙系四小龙”之一的德信追求规模扩张,拿地凶猛,但规模始终也不能有效突破,其背后积聚的高负债风险却与日俱增。

02 增收不增利

据官网介绍,德信地产是一家根植于浙江的领先综合型房地产开发商,主要专注于住宅开发,商业和综合性物业的开发、运营及管理。

1995年,德信地产在浙江湖州市德清县成立,2019年在香港联交所主板上市,2021年7月旗下物业板块德信服务(02215·HK)登陆港交所。

德信地产官网

从股权结构看,德信中国的控股股东为德欣国际,持股比例为67.16%,公司实际控制人为胡一平。

2021年,德信中国实现合约销售额739.8亿元,同比增长16.4%,但全年千亿销售目标未完成。

由于房地产需求疲软,2021年下半年开始德信中国的销售额持续下降,今年前两个月其销售额为53.1亿元,同比下降37.75%。

据克而瑞数据,2021年德信地产以495.4亿操盘金额位居房企第55名;以220.2万平方米操盘面积排第72位,属于中小型房企。

克而瑞数据

值得注意的是,德信中国的合作开发占比偏高,其拿地权益占比仅为44%。

截至2021年末,德信中国163个项目的土地储备约为1913万平方米,其中138个项目位于长三角地区、余下的25个项目分别位于珠三角、成瑜双城经济圈及长江中游经济带等地区。

在业绩方面,2021年德信中国实现总收入231.09亿元,同比增长45.6%;实现归母净利润9.41亿元,同比减少21.06%,“增收不增利”迹象明显。

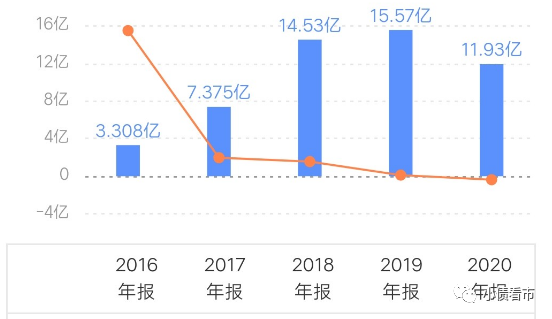

归母净利润

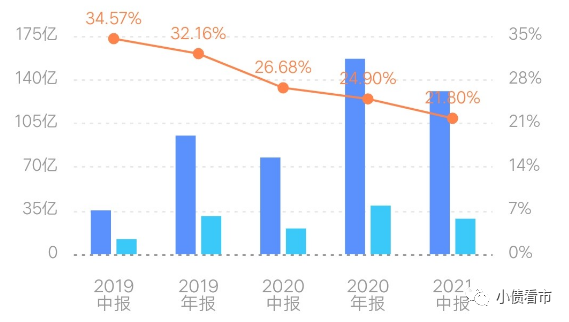

业绩下降的同时,德信中国的盈利能力也在下滑,2021年上半年其毛利率为21.8%,同比下降4.88个百分点。

毛利率情况

截至2021年二季末,德信中国总资产为1139.19亿元,总负债938.73亿元,净资产200.46亿元,资产负债率82.4%。

从“三道红线”看,同报告期内德信中国剔除预收账款的资产负债率为73.6%,净负债比率72.4%,现金短债比1.37,踩中一条红线处于“黄档”。

《小债看市》分析债务结构发现,德信中国主要以流动负债为主,占总债务的79%。

截至同报告期,德信中国的流动负债有740.82亿元,其中一年内到期的短债规模有129.94亿元。

相较于短债压力,德信中国的流动性尚可,其账上无限制现金余额仍有166亿元,可以覆盖短债,但其中超过三分之二的现金处于合资项目公司层面,造成一定的资金压力。

除此之外,德信中国还有197.91亿非流动负债,主要为长期借贷,其长期有息负债合计193.64亿元。

整体来看,德信中国刚性债务有323.58亿元,主要以长期有息负债为主,带息债务比为34%。

从融资渠道看,德信中国主要依赖于借款,其银行贷款占报告债务的63%,传统银行融资渠道较为顺畅。

在传统银行再融资的支持下,德信中国的非银行融资大幅下降,截至2021年6月底信托贷款仅占债务的20%。

值得注意的是,2020年以来德信中国的少数股东权益规模大增,与少数股东损益占比不匹配,存在一定明股实债嫌疑。

2020年,德信中国的少数股东权益从57.21亿翻倍至107.66亿元,2021年中期再次跃升至140.86亿元,占所有者权益的70%;而其少数股东损益却由去年末的10.68亿减少至7.48亿元。

总得来看,德信中国销售疲软,业绩下滑明显;债务高企,短期偿债压力徒增;“三道红线”踩中一条,再融资受限。

03 “浙系房企四小龙”之一

德信是一家老牌浙系房企,与中梁、祥生和佳源并称“浙系房企四小龙”。

1995年,胡一平离开建筑勘察设计所,在三个独立投资者的支持下,创立德信中国的前身德信地产,从此进入房地产行业。

创立之初,胡一平带领着德信地产在当地德清县开展房地产项目,随着事业的发展壮大,逐步发展到湖州市。

随后经数年发展,德信发展成继绿城、滨江之后的本土三甲房企,胡一平成为当地有名的地产大佬级人物。

2005年,德信总部迁至杭州,并以“立足浙江,深耕长三角,布局全国中心城市”的战略定位,开启全国扩张步伐。

然而,至今德信的布局仍以浙江为主,未见全国开花,仍属偏居一隅的浙江中小型房企。

同时,受拿地局限,布局单一的影响,德信的规模始终不能有效突破。

2016年,德信完成销售额156.8亿元,挤入百亿俱乐部。随后胡一平提出 “3年300亿”的小目标,并于2018年达成。

近年来,德信业绩增速开始下滑,从2015年到2018年其销售增速分别为100%、80%、47%和38%。

另外,在土地市场上,德信表现凶猛,鏖战招拍挂市场或者高溢价拿地的情况时有出现。

2016年1月,经过74轮竞价,德信地产以 6.1亿元抢下宁波高新区纯宅地;2017年1月旗下公司历经8小时20分、90轮的拉锯式报价,拿下温州永强北片区地块,楼面均价8068.6元/平方米。

2017年5月,德信地产又以105.32%、155.87%的溢价率和15.8亿元总价,拿下浙江湖州德清的2宗宅地。

随着不断规模扩张、大手笔拿地,德信地产利润下滑,负债却居高不下,在房地产行业寒冬下,其不仅千亿梦碎,而且面临严酷的资金链考验。(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~