券商承销的ABS产品主要包含信贷ABS、交易所ABS和交易商协会ABN。

作者:江湖君

来源:证券化江湖(ID:gh_90184d666d2a)

1#

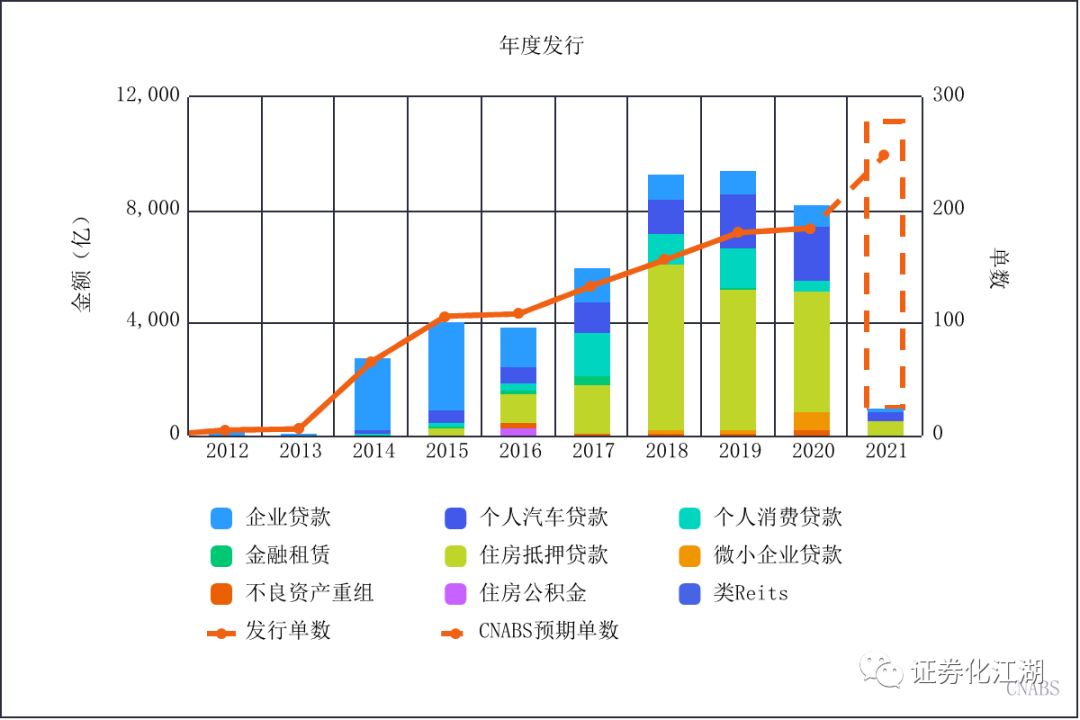

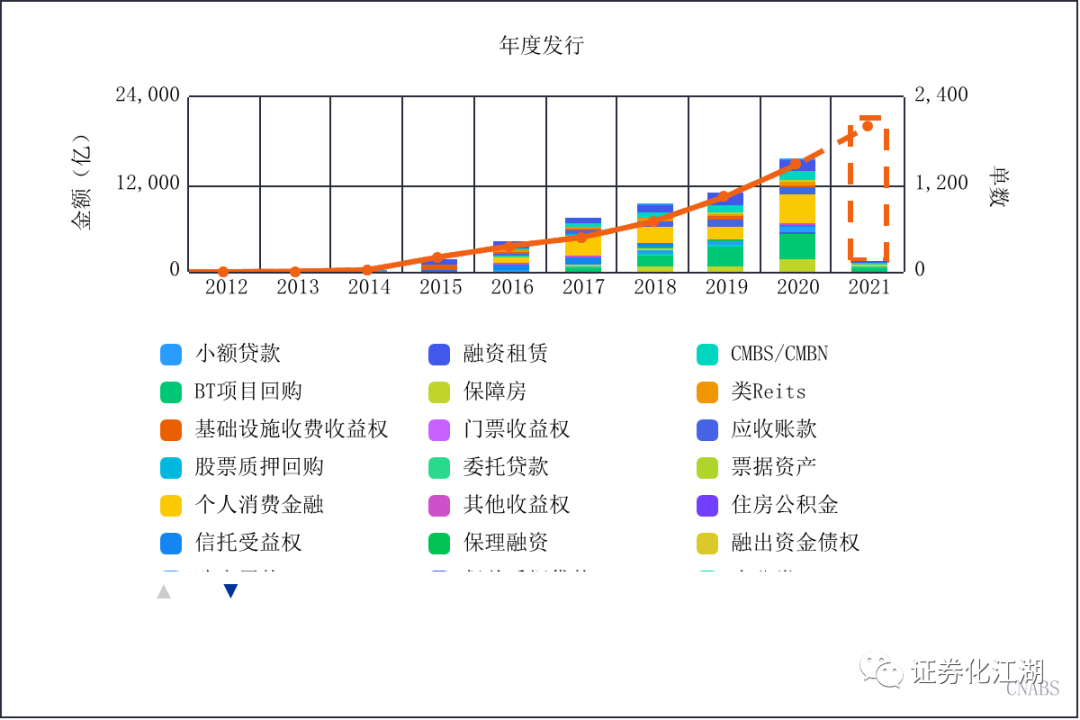

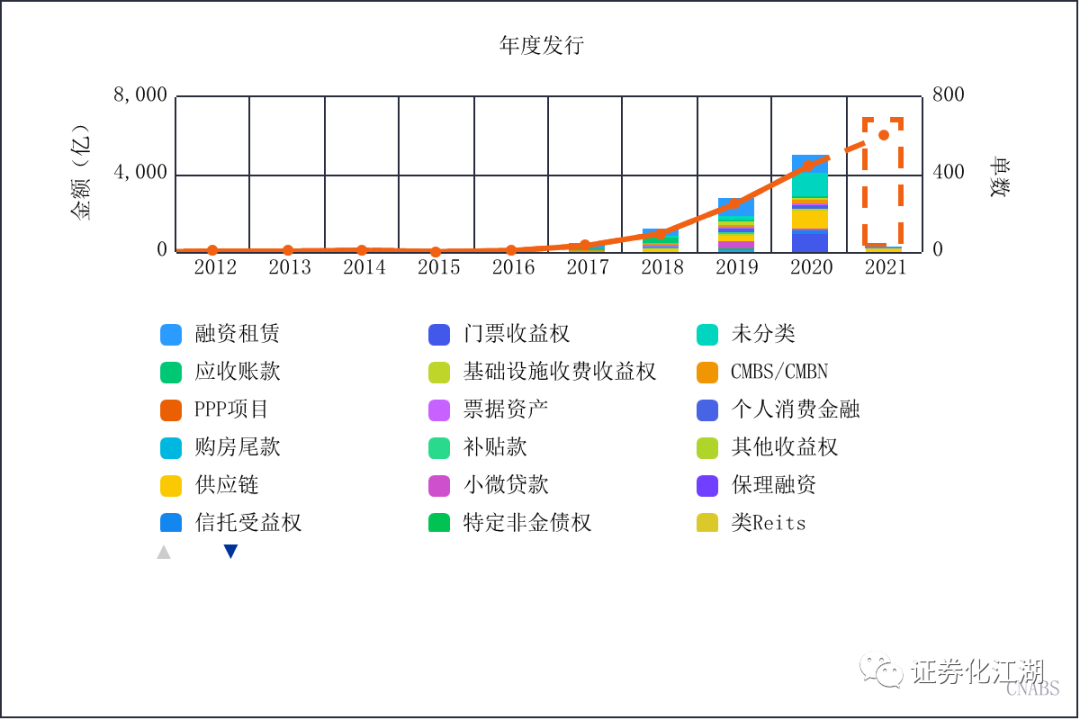

券商承销的ABS产品主要包含信贷ABS、交易所ABS和交易商协会ABN。过去几年三类产品的市场发行规模变化如下(图片来源CNABS):

信贷类ABS

交易所ABS

交易商协会ABN

2#

2015-2020年承销排名前三券商

3#

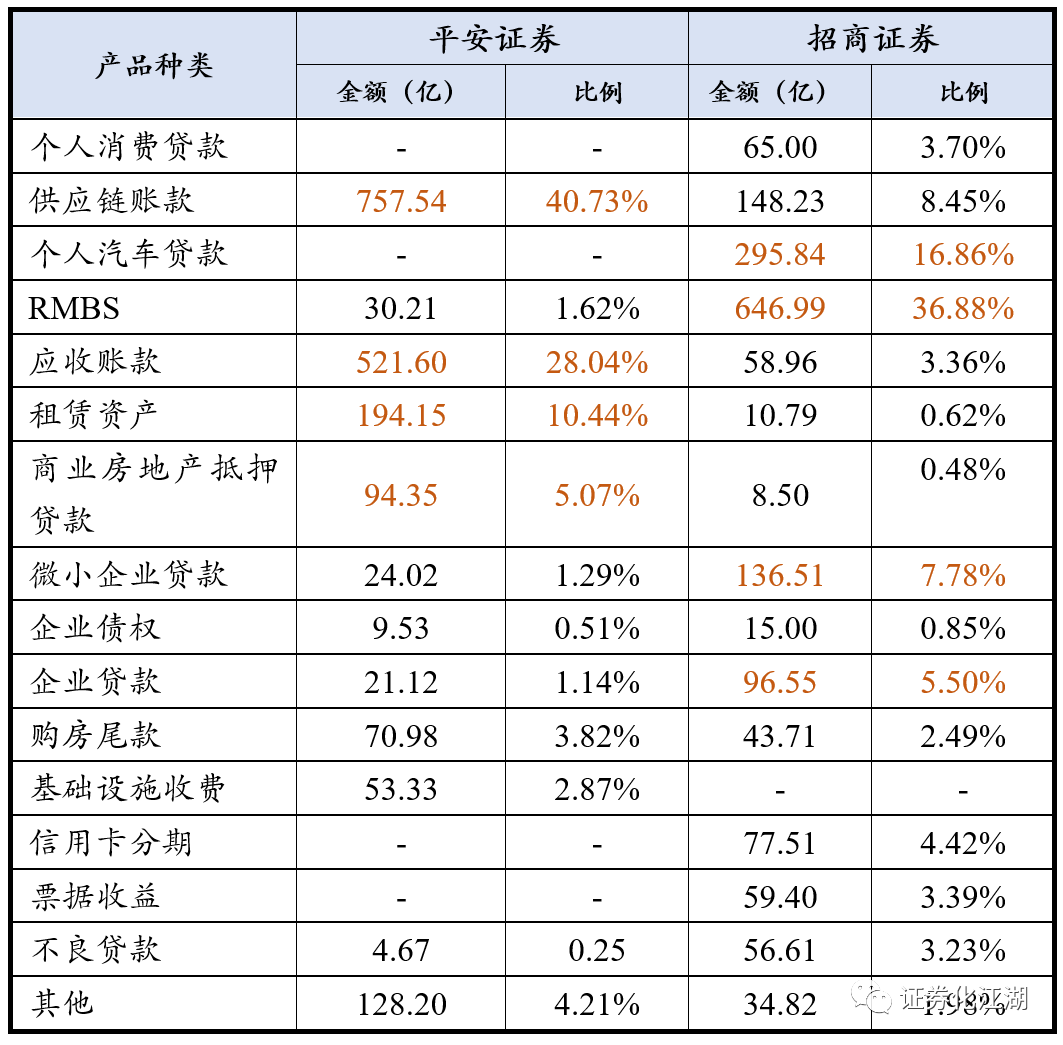

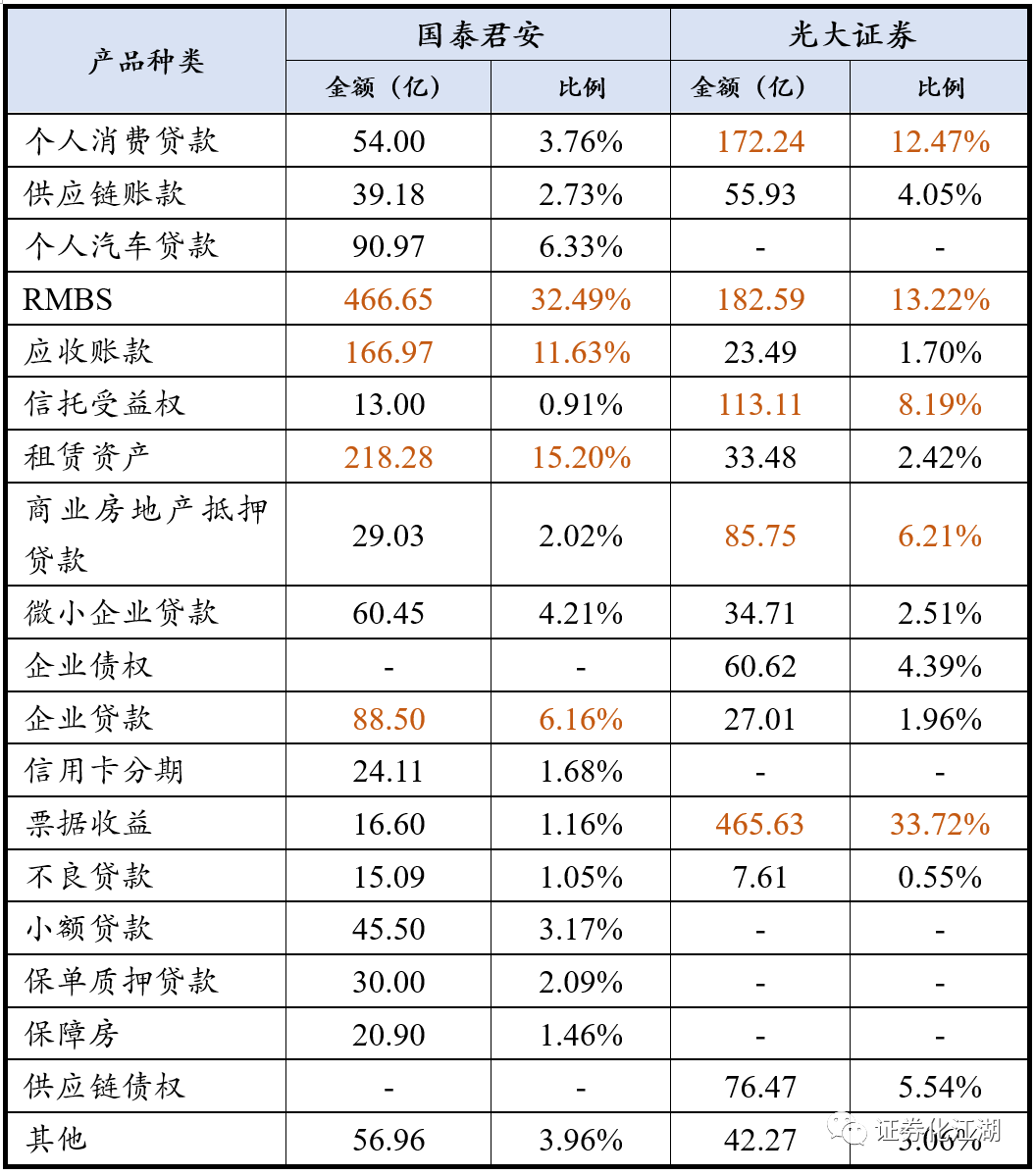

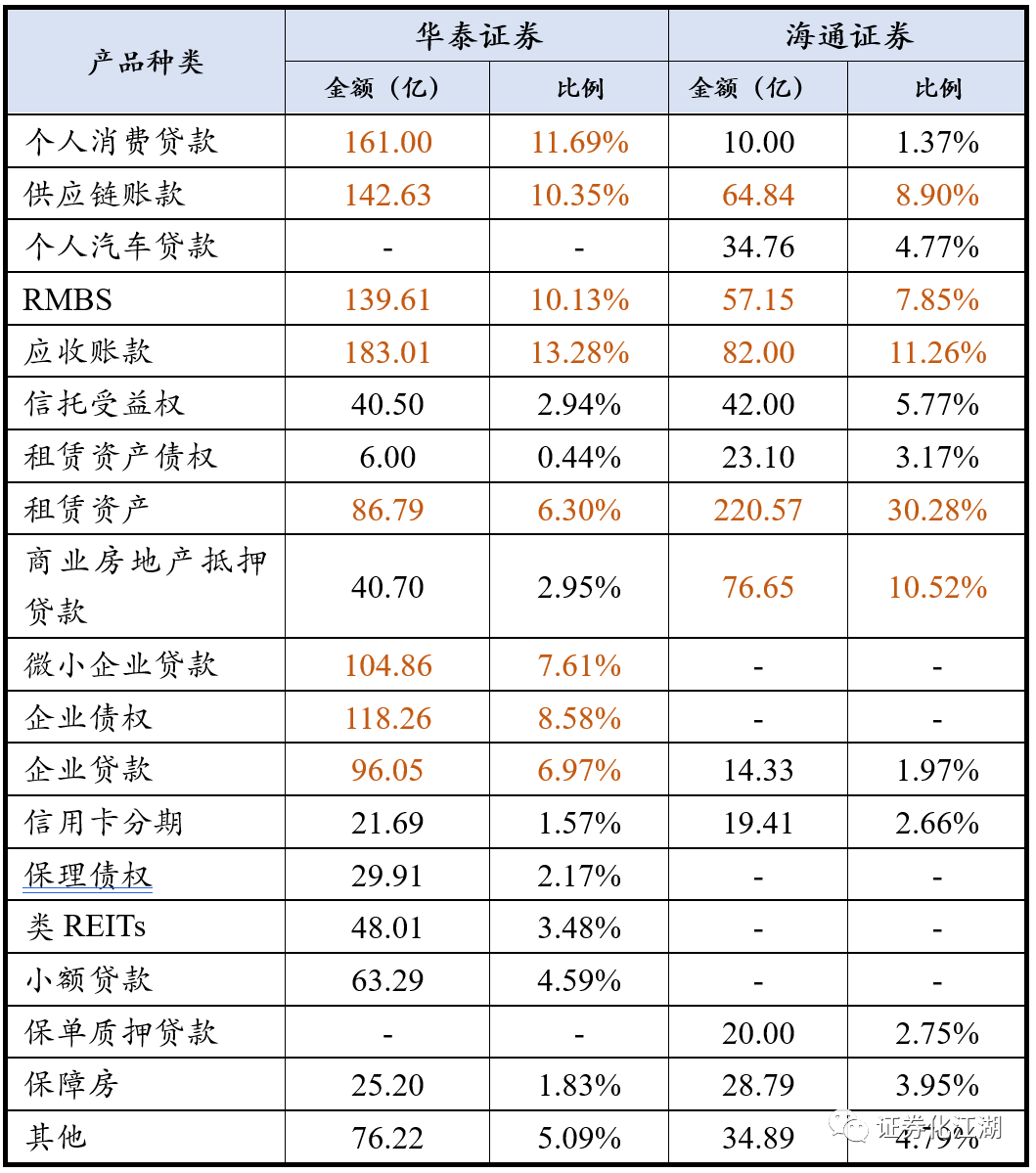

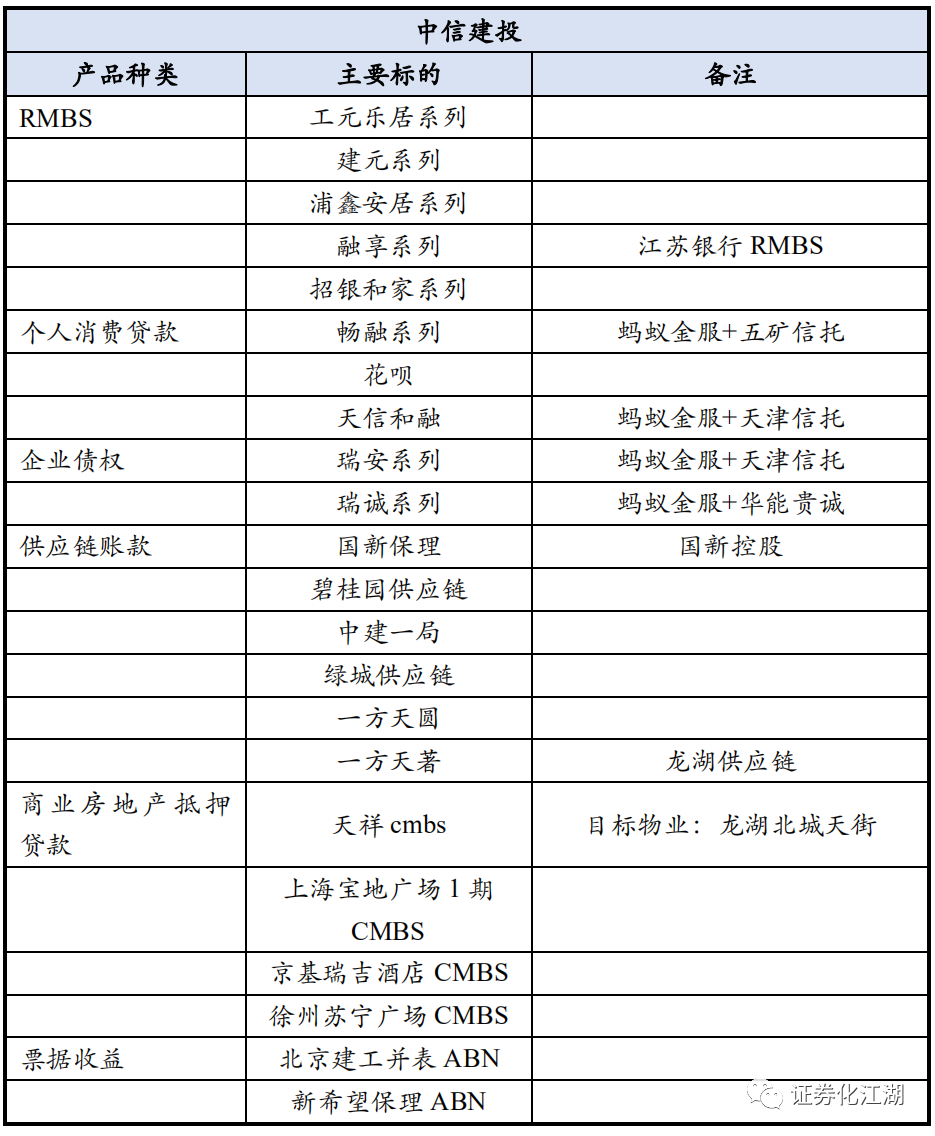

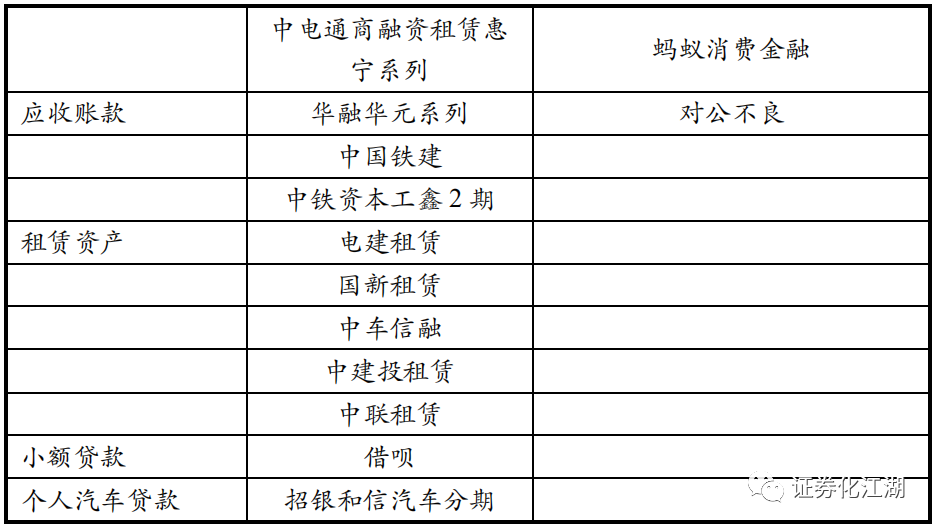

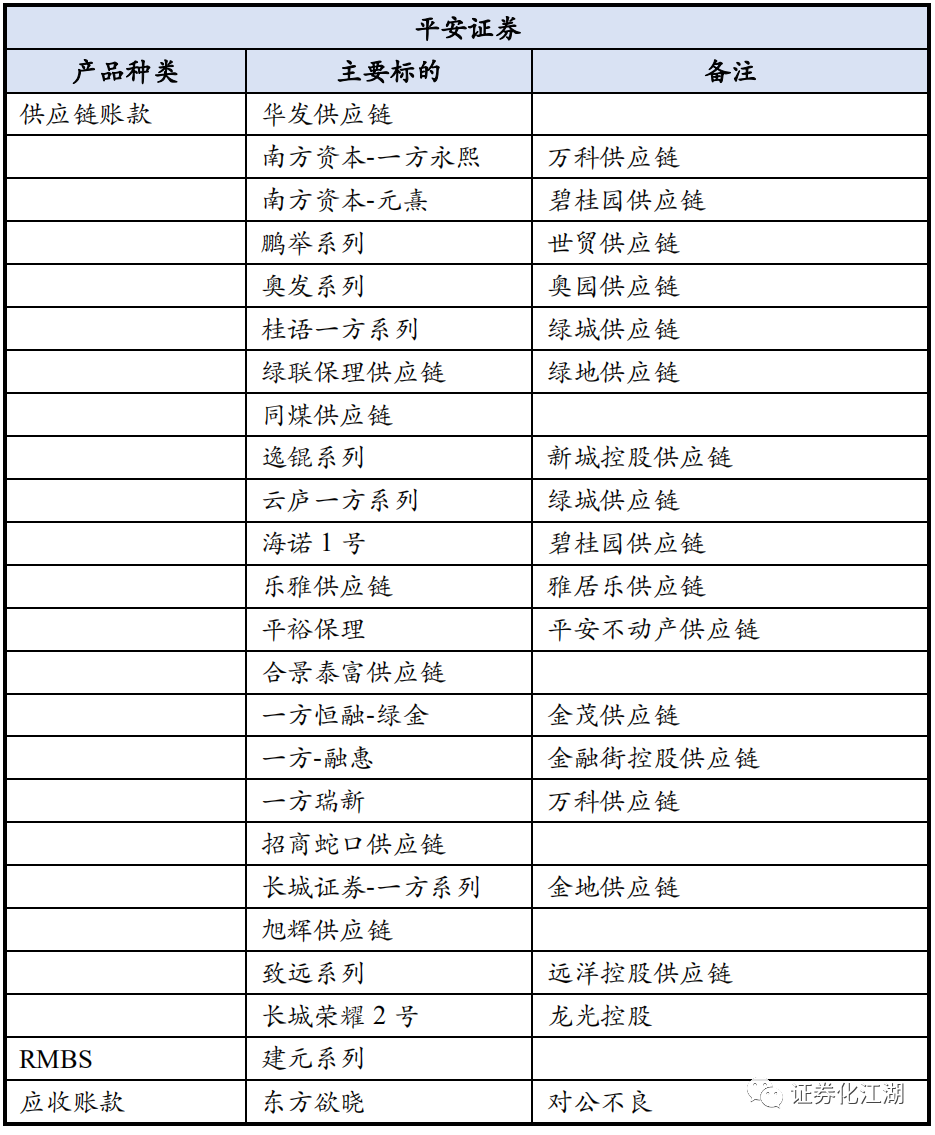

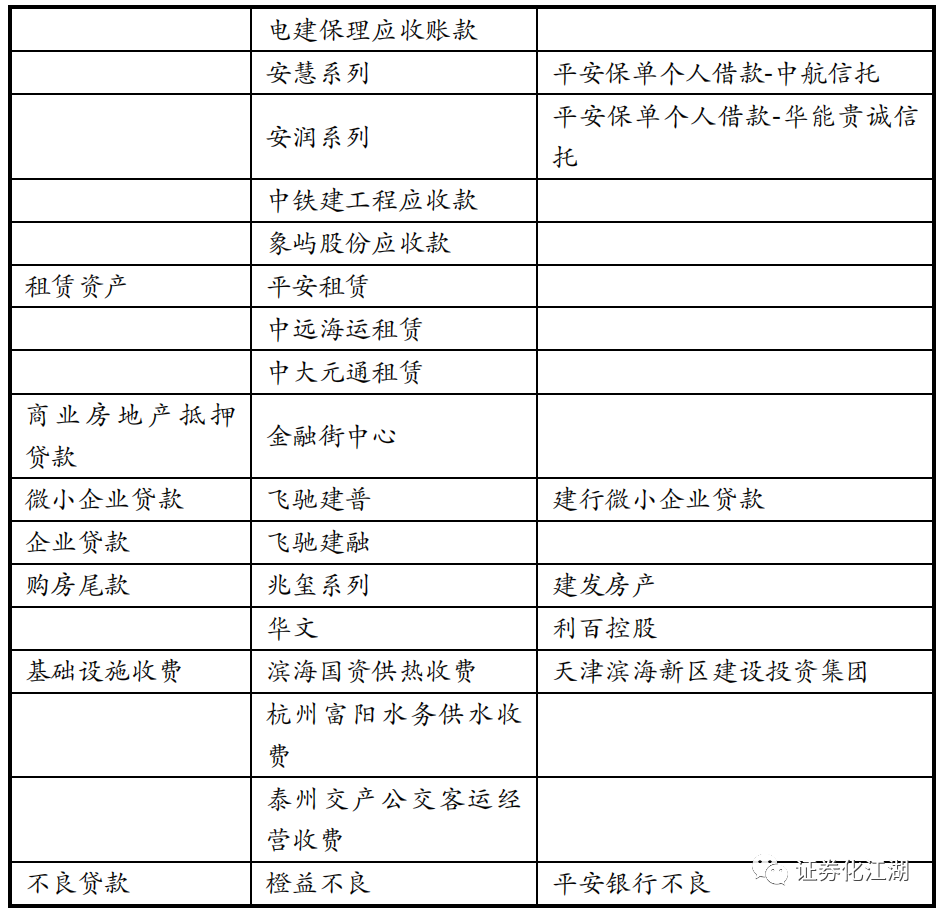

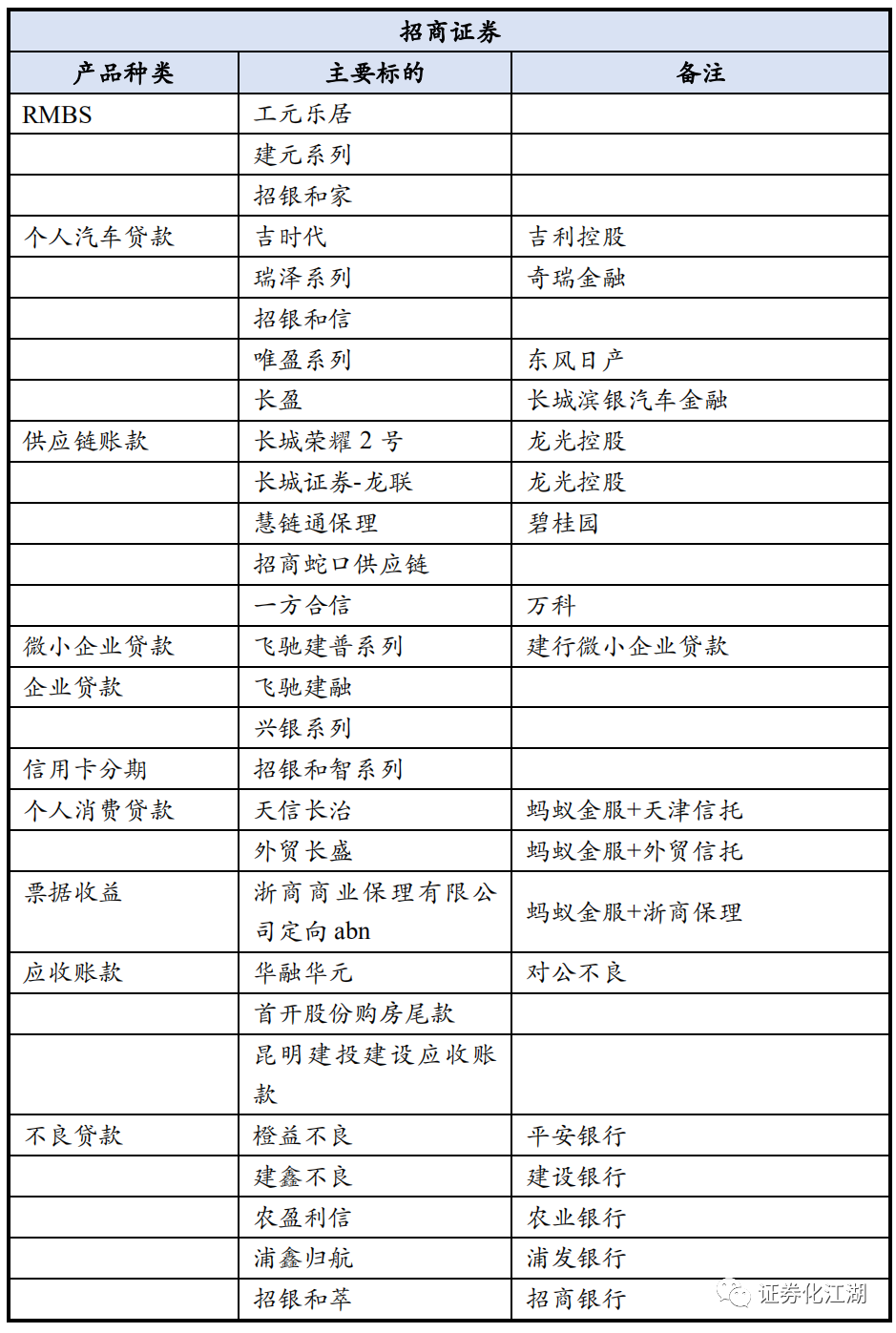

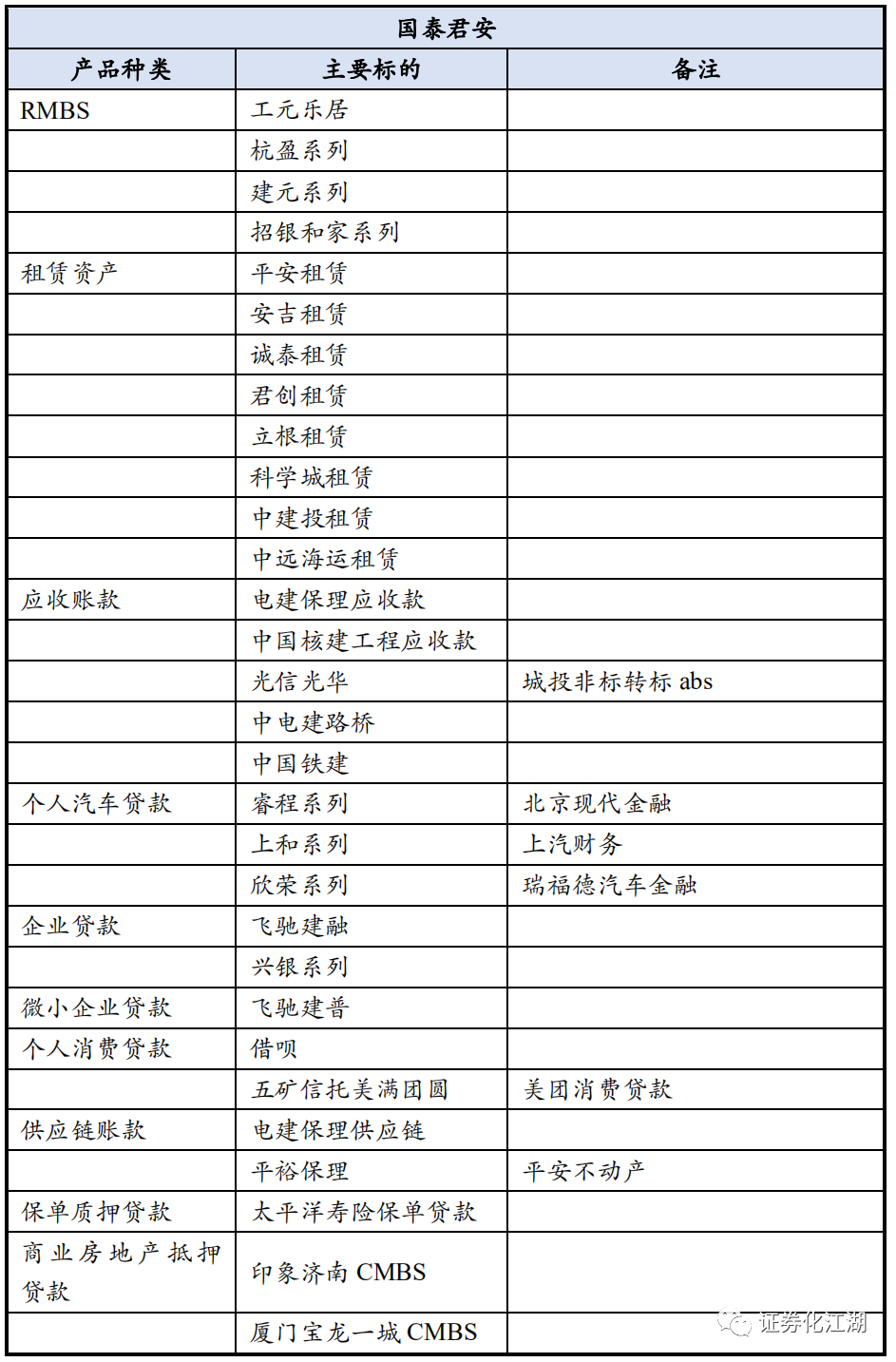

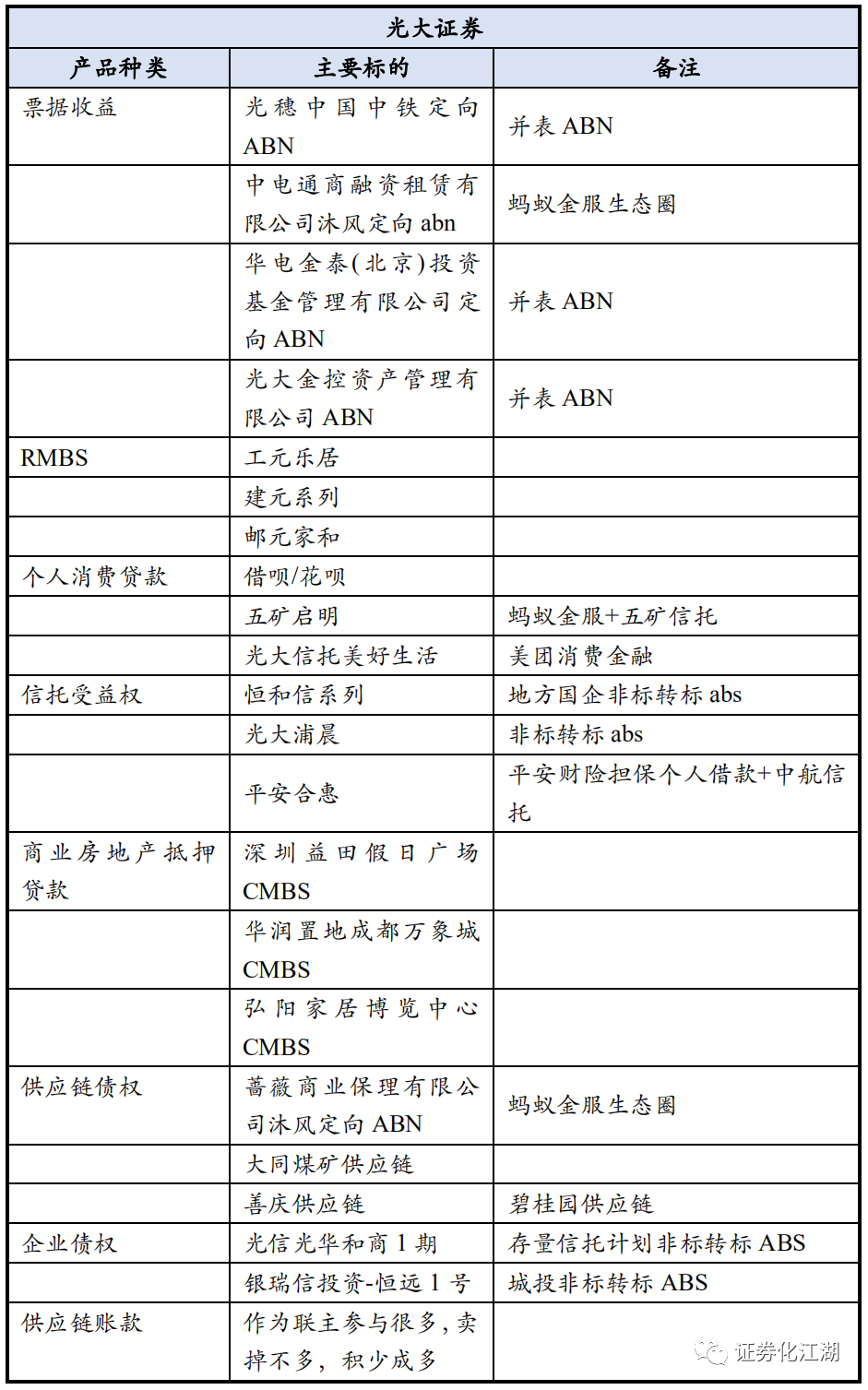

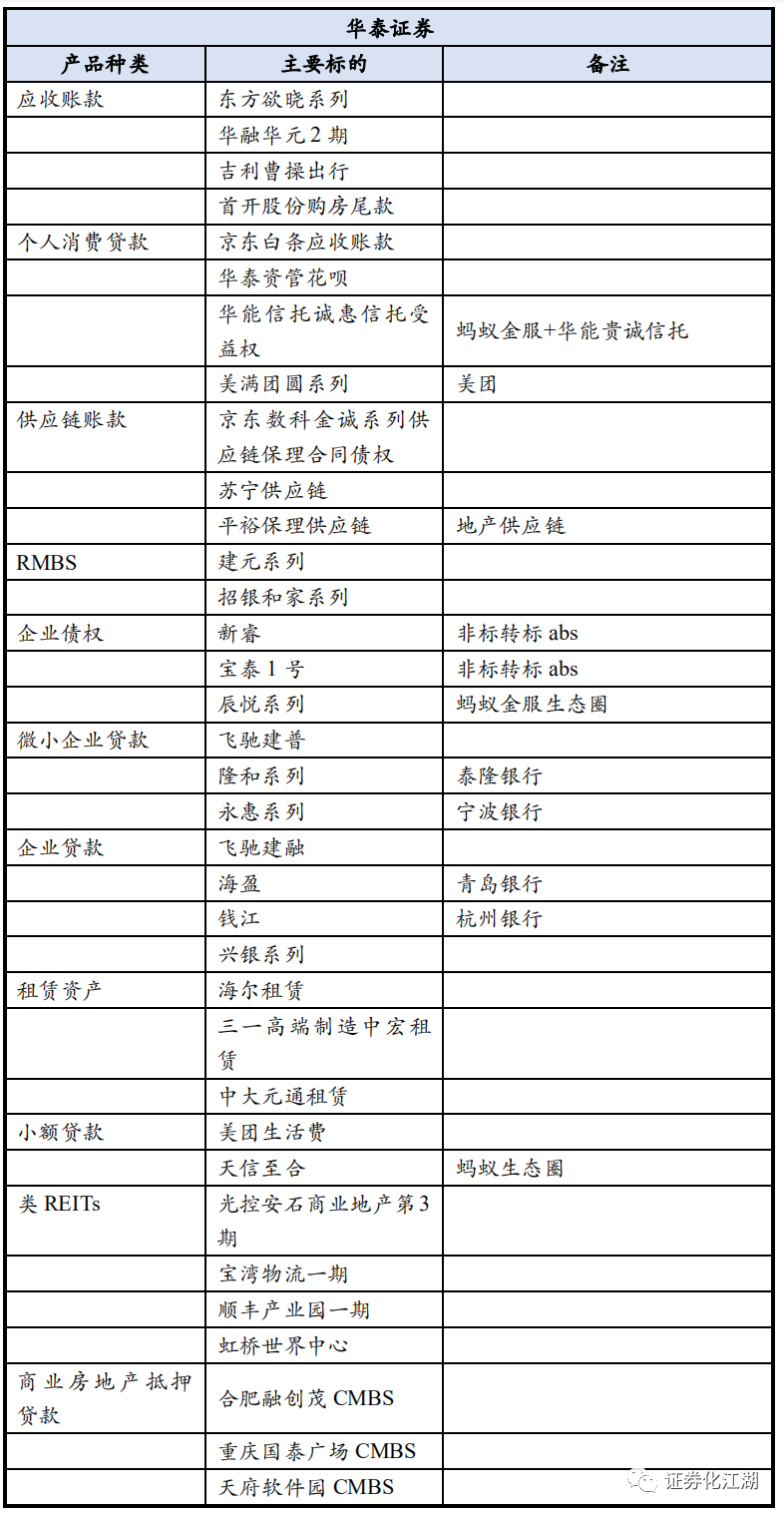

过去几年,排名靠前的券商名单里存在个体的起伏,本文着重分析2020年排名靠前券商的承销情况和产品类别明细,以探求各家的优势和特点,一窥目前市场的概况和趋势。

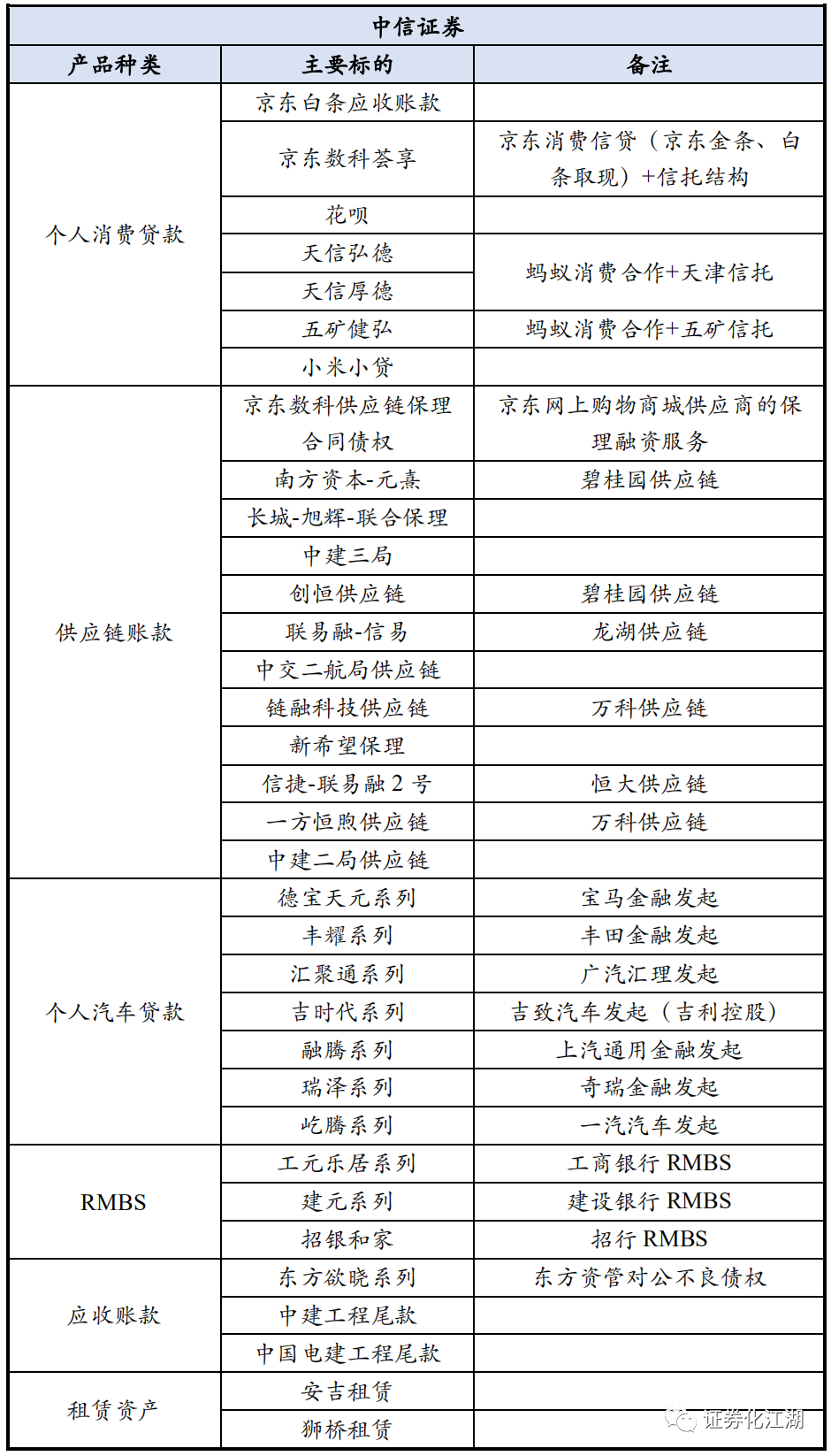

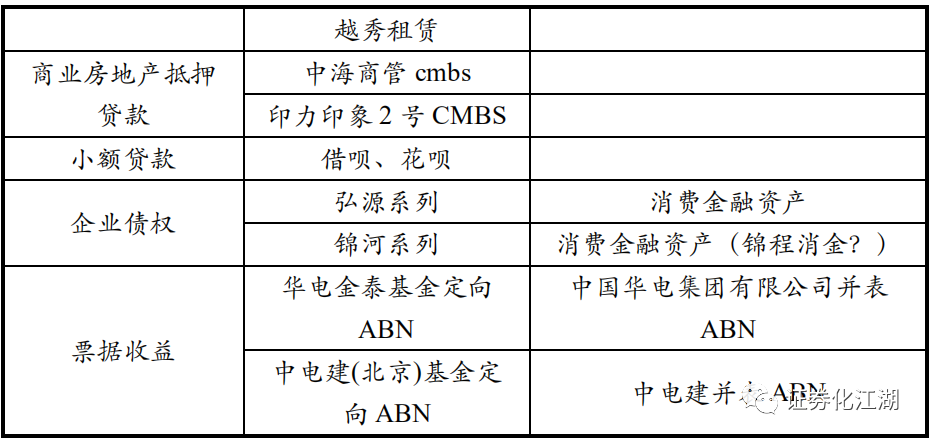

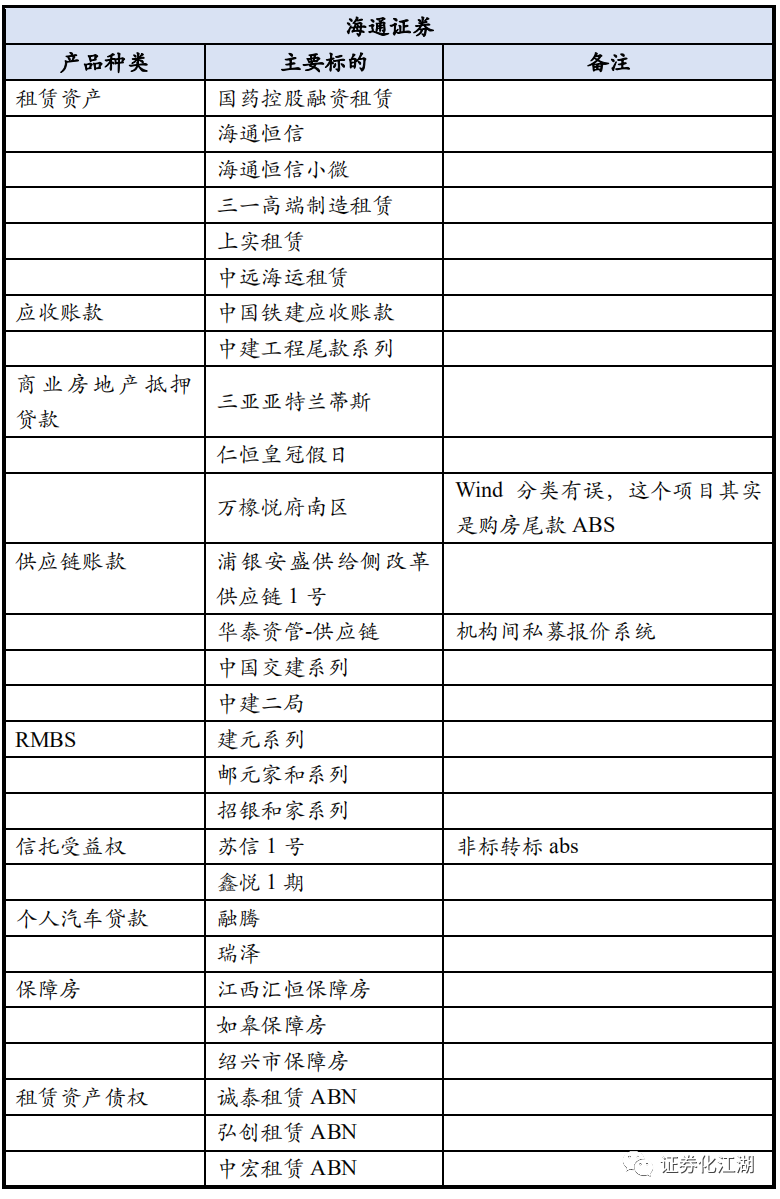

只看产品种类规模分布,只能有个模糊印象,只有穿透看到具体每个产品种类主打的客户和具体项目才能有更清晰的认识。

4# 总结

(1)ABS业务发展至今,业务流程和项目筛选标准趋于完善,大券商利用整体资源优势和品牌效应占据越来越大的市场份额。ABS承销费用竞争激烈,人均创收下滑,追求规模排名、将abs业务视为向客户提供综合服务手段的大券商更能够保证业务人员的稳定收入以及职业发展。

(2)信贷类ABS(RMBS、车贷clo等)、消费金融abs(尤其是蚂蚁和京东生态圈)、供应链和应收账款abs(尤其是房企供应链、央企应收应付)是承销规模的基本盘,这几类产品规模决定了能否冲进前五或前三榜单。

(3)排名TOP3三中均衡全面,其他几家各有独特优势,例如招商的RMBS和汽车CLO(曾经霸榜的理由)、平安的供应链应收应付(银行资源+多家地产商股东爸爸平安不动产)、光大的并表基金ABN和非标转标abs(难念卖的经)、国君的租赁abs。

(4)不良ABS是个机会,信达证券凭借信达新润、信达致远系列冲进前十,另外东方资管的东方欲晓系列和华融资管的华融华元系列发行规模也很大。随着经济周期的变化、不良消化需求的提升、越来越多的市场参与者、监管容许更多不良abs产品创新,未来不良ABS规模增长可期。

(5)CMBS和类REITs从发行单数上来看并不多,但是平均单个产品发行规模较大,且有潜在滚动续发机会。目前形势下,赚快钱的住宅地产黄金时代即将过去,地产商盘活商业不动产的需求在提升,这也给CMBS和类REITs带来更多的机会。

(6)券商“包销”能力有限在ABN市场上仍属于非主流,尽管去年年底前后,五家券商获得资格独立开展非金融企业债务融资工具主承销业务、新增六家券商可开展非金融企业债务融资工具主承销业务,但感觉ABN承销规模依然难成气候。

(7)销售能力很关键,以地产供应链为例,如果没有强大的销售渠道促使项目落地,很难维系彼此的信任,圈子很小,搞砸一单,坊间流传。另外ABS业务中存在大量联席销售或通道化项目,这个时候,销售能力就是机构的底裤。

(8)内部资源统筹和谐、外部有大腿可抱(股东关联方、银行)、具备强大战斗队伍的机构将会胜出。(公司稳定也重要,别吃个罚单连累到苦比的abs业务条线)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~