虽然连续五年坐上房企销冠,但“宇宙第一房企”碧桂园的烦恼并不少。

作者| 小债看市

来源| 小债看市(ID:little-bond)

虽然连续五年坐上房企销冠,但“宇宙第一房企”碧桂园的烦恼并不少。

3月14日,碧桂园地产集团有限公司(以下简称“碧桂园地产”)发布关于“21碧地04”价格波动的澄清公告。

澄清公告

公告显示,碧桂园地产发行的“21碧地04”,因二级市场极少量规模的交易,导致债券价格产生大幅下跌。

经核查,碧桂园地产生产经营、日常管理均运行正常,未发生重大不利变化;所有公司债券均按时、足额偿付本息,不存在违约或延迟支付本息的情况,公司偿债能力未发生重大不利变化。

目前,碧桂园地产经营及财务状况良好,债券价格短期波动对发行人偿债能力不构成重大影响。

据公开资料,“21碧地04”发行于2021年12月27日,当前余额10亿元,票息6.3%,期限2+2年,将于2025年12月17日到期,2023年12月面临回售。

此前,3月11日“21碧地04”遭遇暴跌,跌幅达27.1%,盘中遭临时停牌,最终收盘为72.9元,同时碧桂园地产旗下“21碧地02”等债券也出现明显异动。

有市场人士认为,可能是金融机构为了避险批量出库民企地产,导致碧桂园地产债券集中下跌。

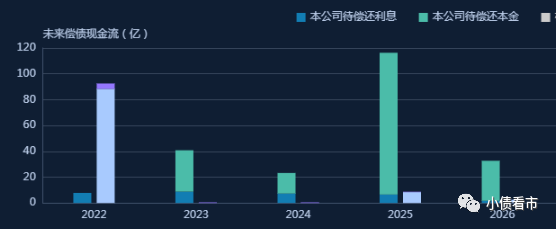

《小债看市》统计,目前碧桂园地产存续债券18只,存续规模220.23亿元,其大部分债券集中在3-5年内到期,一年内债券到期规模仅27.01亿元。

存续债券到期分布

据最新评级报告,碧桂园地产主体和相关债项信用等级均为AAA,评级展望“稳定”。

在离岸债券方面,主要由碧桂园(02007.HK)发行,目前存续美元债18只,存续规模117.19亿美元。

另外,碧桂园还存续3只在岸债券,存续规模56.21亿元,其中1-3年内到期规模有39.04亿元。

值得一提的是,近日碧桂园公告称社交媒体上流传有关公司境内外融资相关不公平负面陈述或评论,公司董事会澄清有关陈述或评论为毫无根据且严重误导。

02 财务杠杆高企

据官网介绍,碧桂园是为社会创造幸福生活的高科技综合性企业,2007年在香港上市,连续四年入围《财富》世界500强企业。

其中,碧桂园地产是碧桂园境内房地产业务的最主要运营平台及境内最主要的融资平台。

碧桂园官网

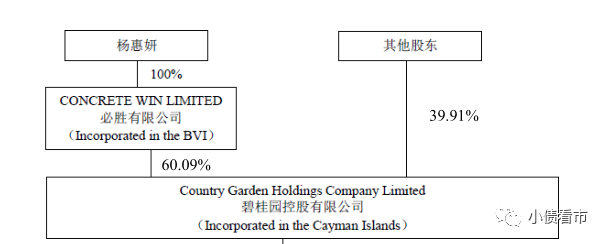

从股权结构看,碧桂园的控股股东为必胜有限公司,持股比例为60.09%,公司实际控制人为杨惠妍。

股权结构图

2021年,碧桂园实现全口径销售额7588.2亿元,同比下降3.8%;实现权益销售额5580亿元,完成销售目标的88.9%。

据克而瑞数据,2021年碧桂园以7208.6亿操盘金额和8411.7万平方米操盘面积,第五年在房企中称霸。

克而瑞数据

其实,自去年下半年以来,碧桂园的销售日益疲软,今年这个趋势依旧。

今年1月,碧桂园实现权益销售额363.6亿元,同比下降9.81%;2月合约销售金额为327.6亿元,同比下降29.6%。

在土储方面,2021年碧桂园获取333个项目,总土地面积2029.37万平方米,其中权益拿地金额及面积分别为1397亿元及4017万平方米,位居行业第一。

然而,碧桂园新获取土地中6成分布在三四线城市,一二线城市占比低,未来去化存在一定压力。

2021年上半年,碧桂园实现营收2349亿元,实现归母净利润150亿元,同比增长6.11%,业绩增速明显下滑。

值得注意的是,碧桂园本就不高的毛利率,近年来持续走低,2021年上半年其毛利率和净利率分别为19.7%和9.54%,盈利能力欠佳。

销售毛利率

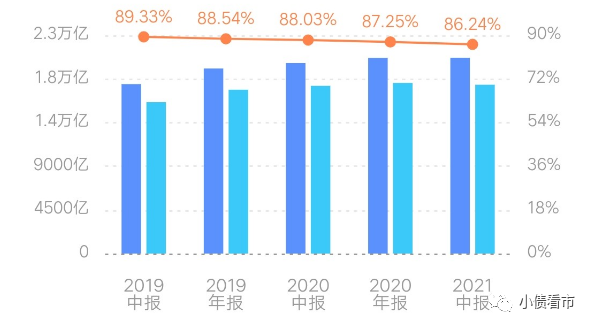

截至2021年6月底,碧桂园总资产为20174.63亿元,总负债17397.87亿元,净资产2776.76亿元,资产负债率86.24%。

近年来,碧桂园财务杠杆水平高企,虽其资产负债率有所下降,但仍高于行业平均水平。

财务杠杆水平

从房企融资新规“三道红线”看,碧桂园剔除预收款项的资产负债率为77%,净负债率49.7%,现金短债比为2.1,踩中一道监管红线,仍属于“黄档”房企。

《小债看市》分析债务结构发现,碧桂园主要以流动负债为主,占总负债的84%。

截至2021年6月底,碧桂园流动负债有14696.37亿元,其中一年内到期的短期债务有868.21亿元。

相较于短债压力,碧桂园流动性尚可,其账上现金及现金等价物有1679.21亿元,可以覆盖短债,短期偿债压力可控。

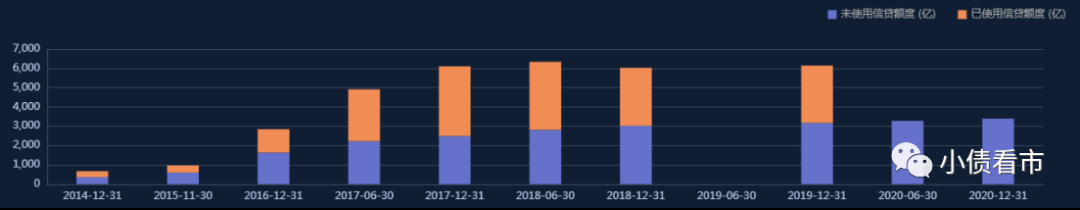

在备用资金方面,截至2020年末碧桂园未使用银行授信额度有3400亿元,可见其财务弹性较好。

银行授信

除此之外,碧桂园还有非流动负债2701.5亿元,主要为长期借贷,其长期有息负债合计2374.14亿元,规模十分庞大。

整体来看,碧桂园刚性债务规模有3242.35亿元,主要以长期有息负债为主,带息债务比为19%。

从融资渠道看,除了借款和发债,碧桂园还通过股权、股权质押以及信托等方式融资,融资渠道多元化。

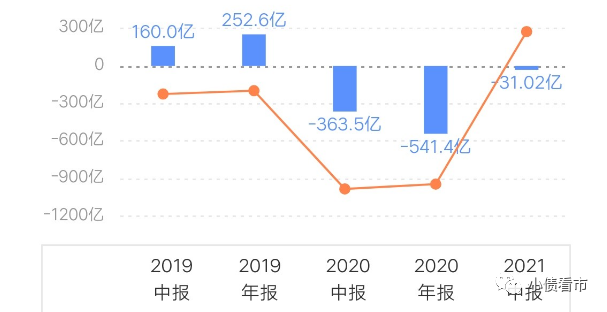

然而,2020年以来,由于外部融资环境收紧,碧桂园筹资流入资金无法覆盖到期债务,其筹资性现金流净额持续净流出,公司面临再融资压力较大。

筹资性现金流净额

另外,碧桂园对外担保额度较大,存在一定担保代偿风险。

截至2021年6月末,碧桂园地产为关联方等负债提供的担保余额为830.4亿元,占公司净资产的39.43%,面临一定或有负债风险。

在资产质量方面,碧桂园应收账款和其他应收款规模较大,截至2021年6月末分别为360.37亿和4033.11亿元,存在一定回收风险。

总得来看,碧桂园销售疲软,盈利能力持续下滑;债务负担较重,财务杠杆高企;外部融资渠道遇阻,再融资面临一定压力。

2010年,万科等房企运用“高周转”模式创造了前所未有的销售额,这一年也被称为房企高业绩和高周转的“元年”。

碧桂园虽然不是高周转模式的先行者,却把这种模式发挥到了极致。

据悉,碧桂园在万科“5946模式”基础上,升级提出“456模式”,即拿地4个月开盘,5个月资金回笼,6个月资金再周转。

在“高周转”模式大棒下,2012年以来碧桂园销售规模一路攀升,2013年进入千亿俱乐部。

2017年,碧桂园逆袭恒大和万科,坐上房企销售冠军的宝座,被称为“宇宙第一房企”。

随后,碧桂园又凭借规划投资6000亿元的马来西亚森林城市项目,成为出海动作最猛的内房企,风光一时无两。

然而,近年来碧桂园房屋建设安全事故频繁上演,同时其内部贪腐问题也愈演愈烈,近日还因裁员、讨薪等风波登上热搜。(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~