置换债、再融资债、置换贷款对应着不同的历史问题,背后是不同的政府债务化解思路。

作者:东信君

来源:大话固收(ID:trust-321)

置换债、再融资债、置换贷款对应着不同的历史问题,背后是不同的政府债务化解思路。

最近小固参与了业内几场讨论,主要是关于近期债务置换的热点问题。总的来说大家又觉得活过来了,你看政府(以下称ZF)置换债发的风生水起,商业银行也在参与债务置换,只要接盘资金不成问题,城投信仰就能卷土重来。

不过,卷土重来之后的城投信仰,在刚性上就要大打折扣。都是接盘,置换债与再融资债又大有不同。隐性债务置换是否能解决解决城投违约,置换后的债务流向哪里,又如何和具体的个人投资行为发生关联?

先说说债务置换。现在大家提的比较多的债务置换资金来源,一个是ZF发的置换债,一个是商业银行的置换贷款,我们一个一个来看。

置换债发行只能在限额内腾挪,对应ZF直接债务

首先是置换债,置换债第一次出现在公众视野是在2014年。当年10月2日,国务院印发了《关于加强地方政府性债务管理的意见》,也就是“43号文”,文件里提到了置换债,“对甄别后纳入预算管理的地方ZF存量债务,各地区可申请发行地方ZF债券置换”。

所以当时这个置换债是用来置换ZF存量债务的,当然前面有两个定语,“甄别后”,“纳入预算管理”,到目前为止,谁也不知道究竟是按什么标准“甄别”的,更不清楚纳入预算管理是怎样界定的。总之是中央批额度,由省级ZF根据偿债需要、市场情况自行确定。

同年下发的《关于对地方政府债务实行限额管理的实施意见》(财预〔2015〕225号)中也提出,“地方ZF存量债务中通过银行贷款等非ZF债券方式举借部分,通过三年左右的过渡期,由省级财政部门在限额内安排发行地方ZF债券置换”。

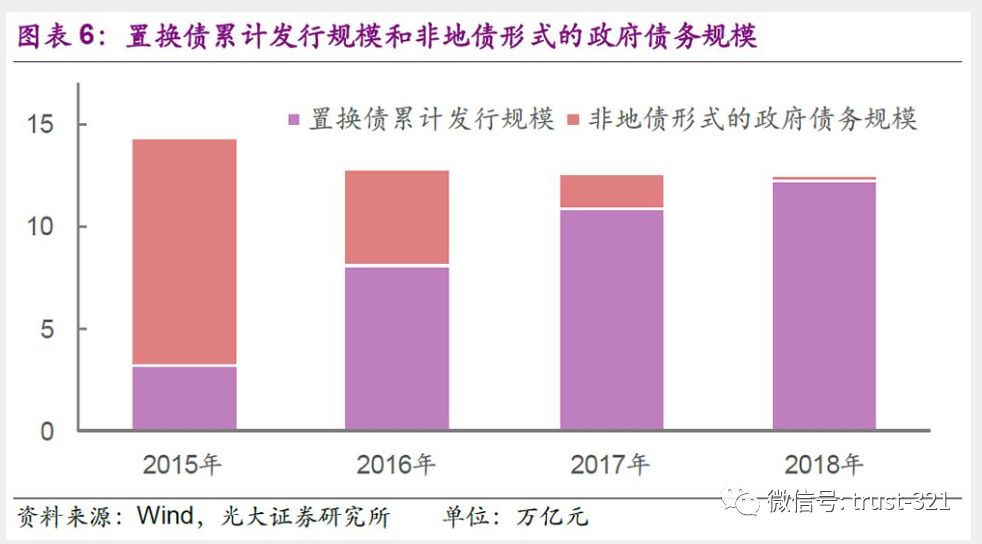

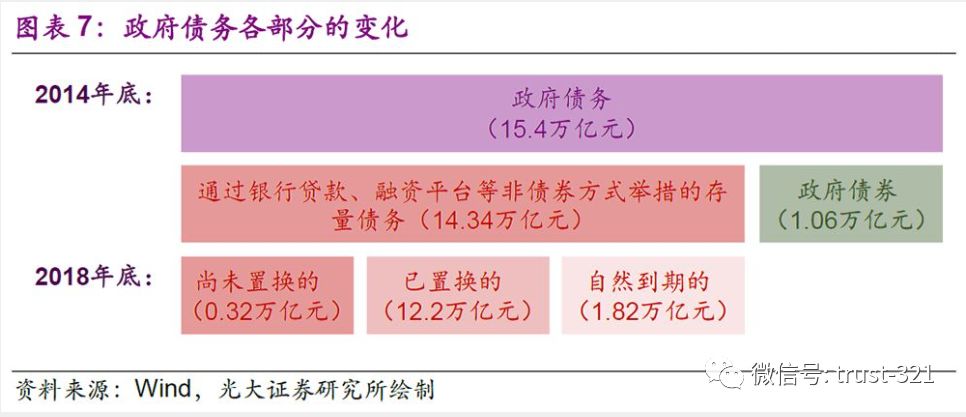

说白了,就是把债权形式变了,以前是借融资平台贷款,现在变成ZF直接作为债务人的ZF债,给3年时间完成。截止到2018年底,3年时间共发行了12.2万亿元的地方ZF置换债,平均每年3万亿左右,购买者主要是商业银行为主。

下面是截止2018年底ZF债务规模的构成。经过4年置换后,原先2014年底认定的15.4万亿可置换ZF存量债务中,只剩下3200亿债务是以非地方债形式存在,也意味着置换债就这么大存量发行空间了。

2019年2月底,国家统计局发布2018年国民经济和社会发展统计公报,公报中说“2015-2018年,置换债券累计发行12.2万亿元,基本完成既定的存量ZF债务置换目标”。置换债的发行量在2019年就立马锐减,2019年8月22日,财政部发布数据显示,前7个月发行置换债券和再融资债券共计0.84万亿。

一句话来说,就是在目前的时点,置换债的额度基本已经用完了,所剩无几。

再融资债主要用于偿还到期地方债

那么再融资债又是怎么回事呢?

2018年5月8日,财政部发布《关于做好 2018 年地方ZF债券发行工作的意见》(财库[2018]61号),61 号文中提及“发行地方ZF债券用于偿还2018年到期地方ZF债券的规模上限”。

拿2019年上半年来说,共发行再融资债券 6605 亿,同时有 6756.31 亿地方债到期。这下清楚了吧,新出来的这个再融资债,很大部分是用来承接到期的地方债的。

简单来说2015年的置换债,圈定了甄选后纳入预算的ZF显性债务,明确了存量地方债。而2018年后的再融资债,基本上就是来承接到期的置换债的。所以不管之前的置换债,今后的再融资债,本质都是滚动承接地方ZF显性债务的。

而对于ZF隐性债务,到目前为止,不管是国务院还是财政部,从来没有公开文件给隐性债务一个明确的定义。ZF信用对于隐性债务的加持,也主要是债权融资市场的自嗨。由此来看,不管是作为公司债的城投债,还是城投的非标融资,采取大规模新增地方债,将隐性债务直接转化为地方ZF债务的可能性,至少目前来看可能性微乎其微。

当然,这里面也有一些无法深谈的界限,比如说确权的ZF应收账款算不算ZF债务,人大纳入预算的算不算ZF债务。违规的ZF融资就不是ZF债务吗?

银行长期低息贷款置换,市场化方式对城投和政府进行了切割

显性存量债务通过置换债、再融资债解决了,隐性债务如何解决?这方面目前没有明确的说法,只能靠观察地方政府案例,推测可能的方向。

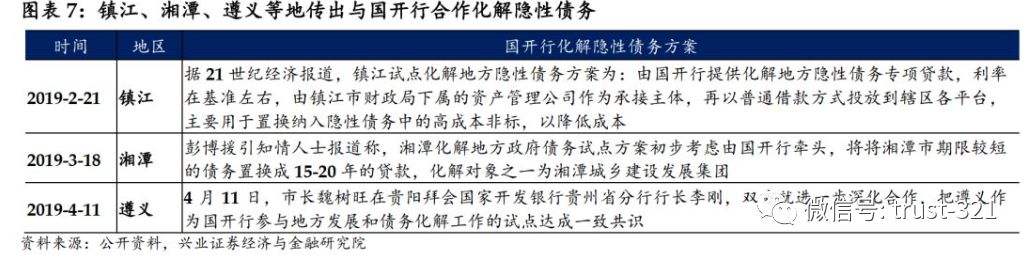

2019年以来,镇江、湘潭、遵义等地先后传出了通过国开行提供低息贷款置换的方式化解隐性债务的方案。

但是截至到目前为止,市面上国开行参与地方隐性债务化解公开落地的,只有山西交通控股集团和武汉交投集团两个案例,而且值得注意的是国开行也是两者的主要债权人。

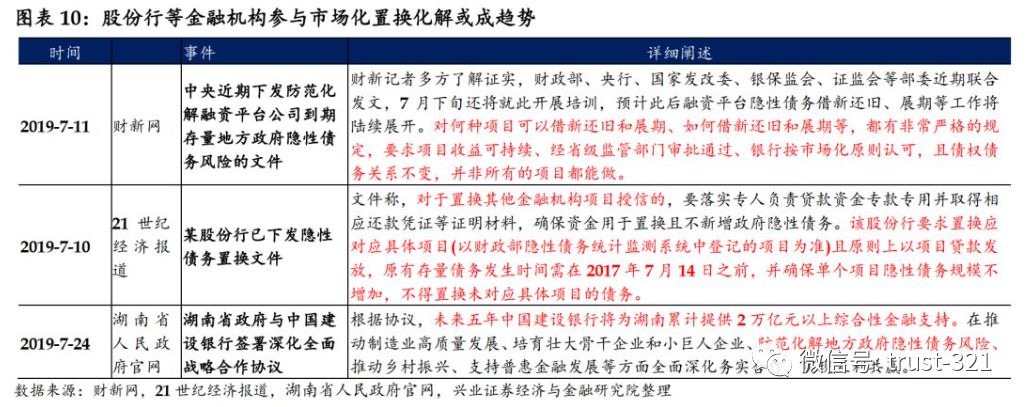

与望梅止渴的国开行相比,6月份以后,国有股份制大行参与化解隐性债务的节奏就在加快。据媒体报道6月20号前后,监管部门已下发防范化解融资平台公司到期存量地方政府隐性债务风险的意见。但由于文件涉密,至今并未对外公布。不过下半年股份银行参与置换的节奏确实在加快。

除了这些之外,最近又有消息,镇江隐性债务置换有了落地案例,民生银行为瀚瑞投资提供6.8亿5年期贷款,利率为基准利率上浮15%,资金用于置换瀚瑞投资子公司镇江瑞城房地产开发有限公司非标融资。

不管是国开行还是国有股份制大行,参与置换都有一些共同点:采用市场化方式,拉长还款周期平滑债务期限结构。拉长周期平滑结构好理解,市场化方式是什么意思呢?

据近期新闻报道,国开行和中行参与到湖南某地级市隐性债务置换工作,基本确定以当地市城投和市经投两个项目进行置换,具体方案会报到上级行。今年2月,该市常务会议听取了市财政局局长关于《市本级隐性债务化解实施方案》的起草说明,并形成了几个意见:

化债方案不应全部由财政部门包揽。要划清责任边界,与财政预算有关的内容由财政部门拟定方案,与平台公司有关的内容由平台公司拟定方案。关注类债务与政府债务无关,全部是平台公司的责任。

要通过增加财政收入来托底债务。目前,城市最核心的收入集中在土地上,要做好城市经营文章,优化土地出让策略,以还债的需要为基准,以可持续发展为目标,争取土地经营效益的最大化。

市级财政部门要负起指导督促县区化债的工作责任,确保各县区资金链条不出现断裂。

这个会议纪反映出的地方政府对待隐性债务的态度,应该说具有一定代表性。而据业内人士讲,目前银行在进行隐形债务的置换时,也确实会更注重那些财务可持续的项目,比如国开行两个案例基本上都是以收费道路的隐性债务置换,注重资产质量和有效现金流,会成为银行置换过程中的考虑重点之一。

同时也意味着,银行市场化的置换方案,未来方向上可能会走产融结合的路子,也就变相明确了曾经使用财政承诺和隐性ZF信用的这部分城投债务,会转变为经营性债务(划重点!!!),即单纯的企业债务。如果银行体系接纳了这种切割的话,其他的新增城投非标融资又该何去何从呢。

当然总体来说,也并非完全没有乐观的气味。比如2017-2019三年中央新增地方政府限额累计为6.89万亿,单单今年就新增3.08万亿。在存量债务基础上,扩大省级ZF发行地方债的空间,虽然增量限额近80%主要是专项债,用于大型项目建设。对于承担大量基建工程的城投平台来讲,项目现金流会得到有效补充,相关工程项目的款项支付也会更有保障。

比如某些银行下发的隐性债务置换文件里,明确讲,“对于置换其他金融机构项目授信的,要落实专人负责贷款资金专款专用并取得相应还款凭证等证明材料,确保资金用于置换且不新增政府隐性债务。”这也就意味着置换贷款资金,会直接进入原贷款机构账户,不用担心被城投平台截胡挪用。对于前期发生延期违约的城投项目来说,这都是有利因素。

在过去两年已经违约的政府债务违约问题上,小固一直保持着“谨慎的乐观”。但还是要清楚的认识到,违约项目的解决,背后一直进行的是从ZF隐性债务到经营性企业债务的过渡。这个过渡的过程中,也许会面临超出市场预期的风险发生。但是掌握了过渡的方向,对于预判接下来几年的风险趋势极为重要。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~