相比股东回报率,ROIC剔除了非经常损益以避免其影响,并还原了杠杆前经营性资产的获利能力,更加能反映真实的项目盈利。

作者:阳新芽

来源:投拓狗日记(ID:ziguanshidai)

昨天新芽投拓群里有人@我,“芽哥,能不能讲一下ROE、ROA、ROIC”。

对于很多公司的投拓人员来说,张口就是IRR,闭口就是ROE,这肯定是个好事!!所以,我们有必要真正搞懂其实质意义和算法!

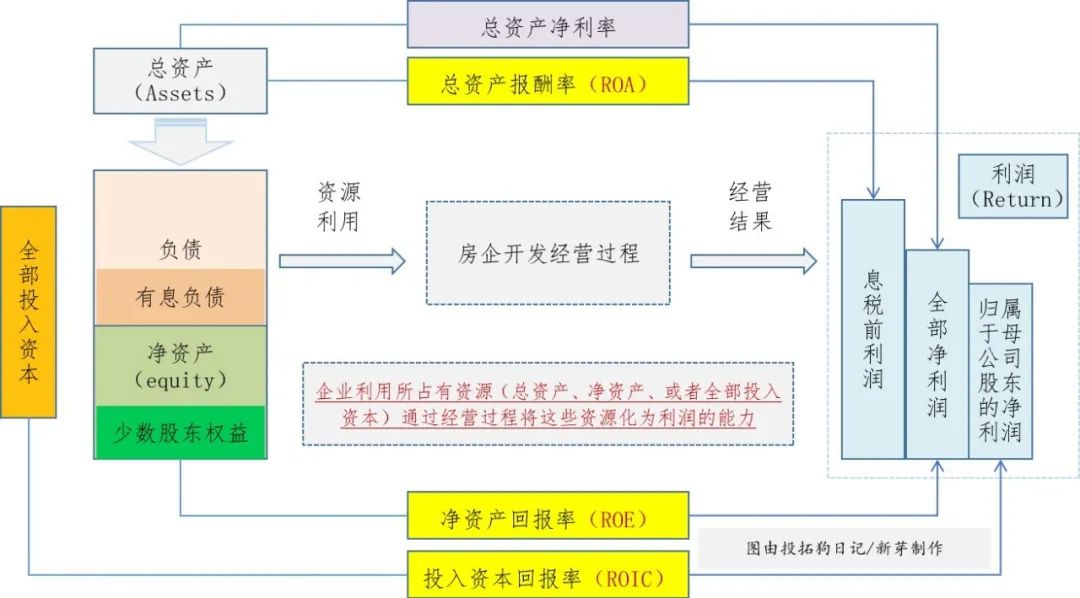

今天,我还特意为大家制作了一张图!

01

ROE、ROIC

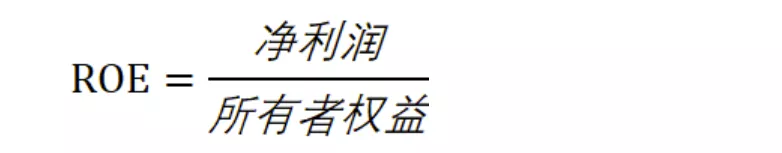

所谓ROE(净资产收益率),就是股东净资产的投资回报率。也叫:股东权益回报率、所有者权益收益率。

ROE=归属股东的利润 ÷ 股东投入的资金(方便理解的公式)

#举个栗子,登山哥开了个奶茶店,一年下来投入资金200万(其中借款100万),利息5万、净利润15万,那么小张这家奶茶店今年的净资产收益率:

ROE=15万÷(200万-100万)=15%

ROE当然是越高越好,意味着给股东的回报越高。如果ROE小于一年的定期存款(比如5%),那这家公司的股东还不如把资金撤回来去存银行。

但是正如登山哥这个例子,一家公司的资本投入不单单是股东的钱,还有使用杠杆(贷款)借来的钱。这就有了另外一个指标——ROA。

所谓,ROA,即总资产收益率,可以近似理解为“股东和债权人投入资金总和的回报率”,即企业所有者借钱(负债)+自掏腰包(权益)。它是用来衡量每单位资产创造多少净利润的指标。也就是说,计算ROA的时候,不区分资本投入来自于股东,还是来自于债权人。

ROA的计算公式:

ROA= 息前税后利润/总资产

#还拿登山哥这个例子来说,

息前税后利润=20万

投入总额=(股东投入+贷款)=200万

ROA=20÷200万=10%

ROIC是ROE非常好的补充,因为ROE是用净利润除以股东权益,净利润又是一个比较容易被“玩弄”的数据:

(1)比如它里面常常有非经常性损益,上市公司卖个房子什么的,常常造成失真;

(2)比如一些需要摇号的一线城市项目,项目净利润率可能只有2个点,但是通过提高杠杆,加速资金回笼,ROE可能很好看,但是一但去杠杆、或者销售受阻,这种项目根本不够看!这两年地产去杠杆死了多少房开!

所谓,ROIC,即投入资本回报率。也就是剔除“超额现金和非经营性资产后”的资本回报率。ROIC还原了资本结构的影响,让我们直接关注项目的基础盈利能力。

ROIC=息前税后经营利润/IC(投入资本)

IC=有息负债+净资产-超额现金-非经营性资产

#2

杜邦拆解ROE

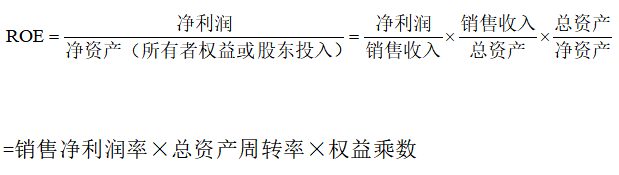

讲ROE,就不得不讲杜邦拆解。

杜邦分析把ROE拆解为三个比率指标,分别是

1)销售净利润率;

2)总资产周转率;

3)权益乘数。

接下来,咱们将逐一解读这三项比率指标。

1、净利润/销售收入=销售净利率。这一部分反映的是公司的盈利能力的指标。

之于地产开发来说,主要就是控成本,高溢价。我们都希望能低价拿地,相对溢价卖房子,例如以前碧桂园的“劳斯莱斯”。

2、销售收入/总资产=总资产周转率。这一部分是考察公司资产运营效率的一项重要指标。

#举个栗子,小王年初投资10万开了个烧烤摊,一年总销售60万的烧烤,那么其总资产周转率为600%

新芽查了一下,2017年TOP20房企平均总资产周转率为0.41,TOP100房企平均总资产周转率为0.25。这也说明头部房企平均周转能力,显著强于普通房企。

3、总资产/净资产=权益乘数。这一部分是考察企业融资杠杆能力。

其中,总资产=借的钱+自有资金(所有者权益)

一般来说,权益乘数越大,即是财务杠杆越大,说明融资能力越强。当然,小股操盘也是提高杠杆而经常采用的方式。

总结,ROE的杜邦分析给我们揭示了地产赚钱的三大武器:

1、控成本,高溢价;

2、提高运营效率,快周转;

3、高杠杆,借鸡生蛋。

#3

三者对比

ROE反应仅由股东投入的资金所产生的利润率,ROA反映股东和债权人共同的资金所产生的利润率,ROIC反应的核心投入(主营业务)的利润率。

以下分别用ROA、ROIC和ROE进行对比:

ROA 代表的是公司用所有的资产赚钱的能力。

相比股东回报率(ROE),ROE和ROA最大、最根本的区别在于两者在债权计算及财务杠杆利用上的区别。

ROIC的逻辑是衡量企业投入所有资本后赚钱的能力,反映公司的主营业务上的盈利能力,说白了就是反映了生意是不是好生意。

相比股东回报率(ROE),ROIC剔除了非经常损益以避免其影响,并还原了杠杆前经营性资产(剔除了超额现金等)的获利能力,更加能反映真实的项目盈利。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~