当下,房企之间的差距越来越分化,其中最重要的就是融资能力和融资成本的差距,这让不少房企的发展隐形之间多了一份障碍。

作者:投拓江湖团队

来源:投拓江湖(ID:toutuoJH)

当下,房企之间的差距越来越分化,其中最重要的就是融资能力和融资成本的差距,这让不少房企的发展隐形之间多了一份障碍。有的房企融资成本不仅低,而且融资渠道多样化,在拿地市场上自然是出尽风头。

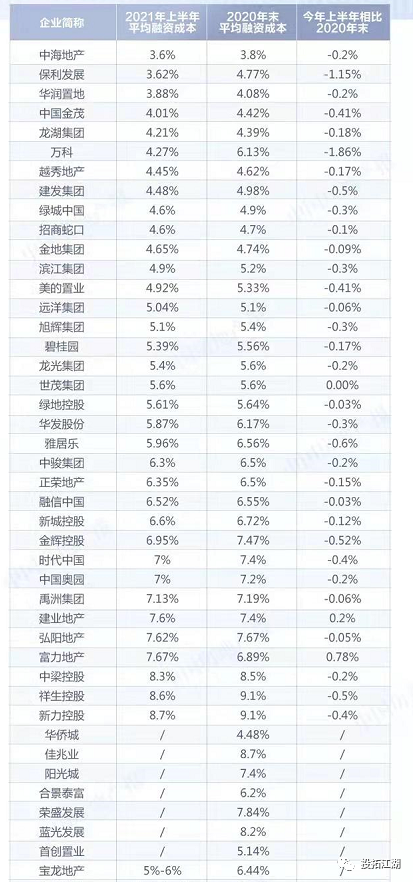

前阵子,很多房企都过了自己的2021年中报季,也大多公布了自己的综合融资成本,我们找了一份机构机构统计的,上市房企前50强融资成本对比表,如下图:

数据来源:中国房地产报

从这个统计出的榜单数据可以直接看出,排第一位的中海和排名靠后的新力,两家之间的融资成本差异,已经有两倍有余。按照经验值,这两家公司在拿地算账的时候,拿同一个项目仅仅是在财务成本上,就会有上千万的成本差异,反馈到利润率上面,就会有1-3个点的差距。如果土地的总价更高,总的融资成本更多的话,这个差距还会更大。

为什么不同的房企融资成本差异这么大?融资成本的高低,这个有很复杂的评估体系,在融资圈有一套自己的方法。最主要的依据,是根据业绩能力,稳定性,还有风险等级对房企进行一个梯队化的评级。具体的评级标准,是根据六个维度进行:

1、财务的稳健性。从能够获知的资料里面,判断某个公司的财务健康程度,是否具有稳健性。主要体现在总的负债情况,短期偿债能力,销售回款能力和资金流动性是否充裕等。在“三道红线政策”以后,这一点越发重要了,不满足的甚至会成为单否项。

2、行业协会中的排名。主要是以中国房地产测评中心和易居克而瑞研究院共同主持的,中国地产500强测评结果为主要标准,同时参考中指研究院与清华大学地产研究所,国务院反战研究中心企业研究所,共同主办的中国房地产百强企业榜单。PS:看到这里,大家就能理解为什么不少房企宁可花钱买榜,或者牺牲利润分配权也要求项目并表了。因为排名直接决定了融资成本,甚至是有没有融资。

3、外部一些专业评级机构作出的评级。在信用市场,大家经常知道有国外的标普、穆迪、惠誉等国际评级机构,实时会给各大企业评级。国内现在也有自己评级机构了,诸如大工、中诚信等机构,在国内的评级还是被金融市场认可的。

4、信息的透明程度。信息公开程度越高越好,比如在港股的上市公司,或者在市场上公开发行企业债(能发债的,评级并不低,这个我们公众另外一篇文章有讲到)。如果没有,与大型的机构合作过,曾经对其进行过详细的内部评级,这种也行。对于一些家族式管理的小房企,公司俨然是密不透风的墙,这个肯定是无法突破的。

5、业绩能力。这个主要关注近一年的销售情况,以及拿地的数量和分布,还有土地储备情况等。

6、可持续发展。这个金融机构会从公开市场上去搜集资料,比如房企的土储规模,土地的位置,在售面积多少,在建面积多少,销售情况如何,综合判断房企的可持续发展能力。

根据这六个维度的指标,将房企的资信进行ABC三类划分,其中:A>B>C。A类房企的融资成本,是很低的,而且机构会优先考虑融资额度。

不知大家发现一个问题没有,上面这个融资排行榜,融资成本最低的前十强房企,几乎都是国企背景的或者有国企参股的混合所有制房企。这是因为在融资圈有一个不成文的规则,国企只要没有爆过雷,他们的评级一般都是A级。因为国企背后代表的是政府的信用兜底,虽然现在政府也没啥好给国企兜底的,但是融资机构大多也是国有或者国有控股的,都是自家兄弟,肯定会在融资上给与便利性,久而久之就形成了这个规则,也就是所谓的“肉烂了还在锅里”。

房企之间的融资成本差距越来越大,在行业利润普遍下滑的大背景下,已经是决定未来竞争成败的关键点之一了。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~