谈一谈最近协会推出的新的债券品种ABCP

作者:王一鑫

来源:我额头青枝绿叶(ID:yixin_thinking)

最近交易商协会推出了资产支持类融资直达创新产品---资产支持商业票据,即ABCP。ABCP作为一种短久期的货币市场工具,对当下大部分期限在一年或以上的以资产为信用支持的ABN形成了有效的补充。作为协会主管的另一类创新债务融资工具,点赞协会。

最近工作节奏紧凑,也只好泛泛的看了试行的几单产品的募集说明书和评级报告,因并没有参与项目的设计,分析可能有误,仅代表自己的一点看法,不代表所在机构的意见,也不构成任何投资建议。

文章大体分为四部分,第一部分是推出ABCP的意义;第二部分是ABCP续发的本质,第三部分是ABCP的续发风险以及评级逻辑;第四部分是续发规模的不同。

----第一部分:推出ABCP的意义----

推出ABCP的意义,应该可以从两个方面来考虑:

一是站在融资方的角度,推出ABCP,可以通过后续滚动续作大大缩短票据端的期限,进而降低发行利率水平,减小融资方的融资成本;

二是站在资金方的角度,短久期、高评级的ABCP可满足理财产品尤其是现金管理类理财产品的配置和久期管理的相关要求。

----第二部分:ABCP续发的本质----

ABCP的产品设计中,前一期ABCP项下本金兑付的资金来源首先是后一期ABCP发行的募集款项。根据《信托合同》的约定,ABCP代表的是信托受益权的受益凭证,即投资人通过认购ABCP从而获得该ABCP项下的信托受益权。后期续发时,实操中资金的划转流程如下:后一期ABCP的投资人将其认购款项通过主承销商募集资金账户支付至信托账户,并由受托人将上述募集资金款项划付至上清所,并委托上清所完成对上一期ABCP投资人未偿本金的兑付。资金划付完成,后一期的投资人即取得上述ABCP份额,因此,上述资金划转的过程也是前一期ABCP的投资人(同时作为信托项下的初始受益人)委托受托人将其持有的ABCP项下信托受益权转让给后一期ABCP的投资人(同时作为信托受益权的受让人)的过程,即ABCP的续发本质是ABCP项下信托受益权的流转。

--第三部分:ABCP的续发风险和评级逻辑--

ABCP相较于普通ABN,其票据端的久期短于基础资产回款现金流的久期,期限并不是一一匹配的,且除最后一期ABCP外,ABCP本金的第一还款来源是续发募集的资金。因此相较于普通ABN,ABCP可能存在续发不成功的风险,从表面来看,突破了普通ABN靠资产信用获取较高评级(高于或等于外部增信主体信用)的逻辑。但实质来看,ABCP债项的评级逻辑依然是基础资产现金流覆盖倍数加压测试所得到的信用评级以及外部增信主体信用孰高者,并没有突破ABN的评级逻辑的范畴。

ABCP目前一共公开发了4单,这4单产品可以做个简单的分类,其中安吉租赁ABCP的基础资产是较为分散的车辆融资租赁债权,其他三单为核心企业的反向保理债权。

先说三单反向保理的ABCP。虽然三单项目的产品设计略有差异,但债项评级的逻辑是一致的,即若续发不成功,主要靠核心企业(河钢、包钢、大同煤矿)的主体信用(主体评级为AAA)实现ABCP投资人本金和收益的兑付,比如河钢ABCP是河钢集团对票据端不足以分配投资人收益和本金部分的差额补足,包钢ABCP和大同煤矿ABCP则通过设置“提前清偿事件”以及核心企业作为共同债务人,解决上述久期错配和续发不成功的风险。本质上,都是靠“可提前实现”的核心企业的主体信用缓释续发不成功的风险。

安吉租赁ABCP,在交易结构上设置了安吉租赁(主体评级为AA+)差额补足的增信措施,即若续发不成功,依赖评级为AA+差补主体实现产品的兑付。此时,在对产品进行评级时,若考虑续发不成功的风险,则产品的评级应该是AA+,并不能有效达到AAA。因此,安吉租赁ABCP债项评级高于差补主体评级半级的原因应该是基础资产现金流对于票据端本金和收益的超额覆盖。同时,考虑到安吉租赁ABCP项下基础资产与票据端久期的错配,若续发不成功,基础资产的回收款并不能有效覆盖应付票据端的本金和收益,因此,为了解决上述问题,该单产品的评级方法应该是借用了类REITs结构设计中“资产估值”的概念,即将基础资产未来现金流在加压的前提下进行折现,得到基础资产在预期到期日的现值,隐含的逻辑为在续发不成功的极端情况下,是依赖处置基础资产获得变现现金流,该方法并没有进一步的考虑资产的流动性和变现难度

覆盖倍数=(基础资产回收款+未来基础资产回收款现值-税费)/优先级资产支持商业票据本息

岔开一个题外话,若站在定价的角度考虑安吉租赁ABCP这单产品,在不考虑无风险利率波动的情况下,后一期ABCP(即续发的ABCP)相较于前期定价应该更低,主要的原因在于:一是最后一期ABCP不存在期限错配的风险,即不存在资产变现不确定的风险;二是该单产品的基础资产特性决定的,安吉租赁的基础资产可简单视为还款方式为等额本息还款的租赁债权,随着存续期的拉长,资产表现更有说服力,更重要的是等额本息还款方式下,底层基础资产项下债务人的还款意愿是随着时间的推移逐渐提高的;三是产品每期的续发规模是逐渐变小的,即劣后级对于优先级的覆盖倍数是逐渐变大的(不考虑期限内基础资产总体的不良率可能逐渐上升的情况)。

----第四部分:关于续发规模----

比较三单反向保理的ABCP的续发规模,因产品结构设计的细节略有不同,续发规模的增减略有不同,大概可以总结为:大同煤矿和河钢ABCP不需要扩募,而包钢ABCP需要扩募。

包钢ABCP需要扩募的主要原因在于第一期ABCP到期时,正常情况下基础资产并没有任何变现现金流,因此需要通过扩募的方式实现第一期ABCP投资人本金和收益的分配,即对于包钢ABCP而言,第二期相较于第一期而言,需要扩募的规模即第一期优先级投资人应获利息分配的额度。

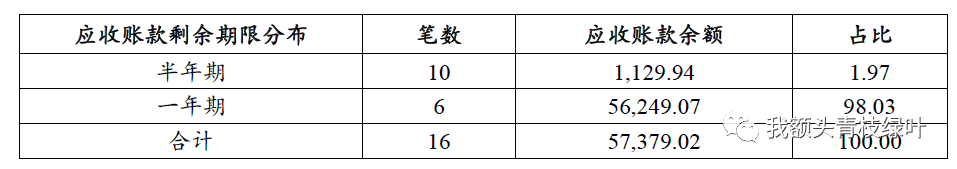

对于大同煤矿和河钢ABCP不需要扩募的原因是不同的。首先对于河钢ABCP而言,因其基础资产本身的特性,每笔基础资产的到期日并不同(河钢ABCP项下的基础资产大部分为经过N手流转的应收债权,这些应收债权更像是河钢保理以河钢集团的信用创设了一种在集团上下游流通的支付工具),因此在一期ABCP兑付时,有足额的回收款向优先级投资人兑付收益。其次,对于大同煤矿ABCP而言,却是通过“人为”的创设了不同的到期日,保证了在第一期ABCP预期到期日可靠基础资产回款支付优先级投资人的收益,靠续发资金兑付投资人的本金,即对于大同煤矿ABCP项下的基础资产而言,共设有两个到期日,一个是第一期ABCP的预期到期日,另一个是第二期ABCP的预期到期日,且在第一个到期日到期的资产规模是通过应分配给第一期ABCP项下优先级投资人的利息规模倒推出来的。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~