作者:陈琪

来源:零壹财经(ID:Finance_01)

人工智能、区块链、云计算和大数据等数字技术以迅雷不及掩耳之势将人类社会带入了数字经济时代,第四次工业革命以势不可挡之势由此拉开了大幕。我国已将发展数字经济写入了国家十四五规划纲要,各地区已纷纷出台规划力促本地数字经济发展。

为探究我国数字经济发展规律、探析各地区数字经济发展质量、发掘践行数字经济发展战略的典型企业,零壹财经计划推出中国数字发展指数报告系列,供各方参阅。该系列包括上市公司专题、细分指数和综合指数三个序列。上市商业银行生产效率指数为细分指数序列之一。

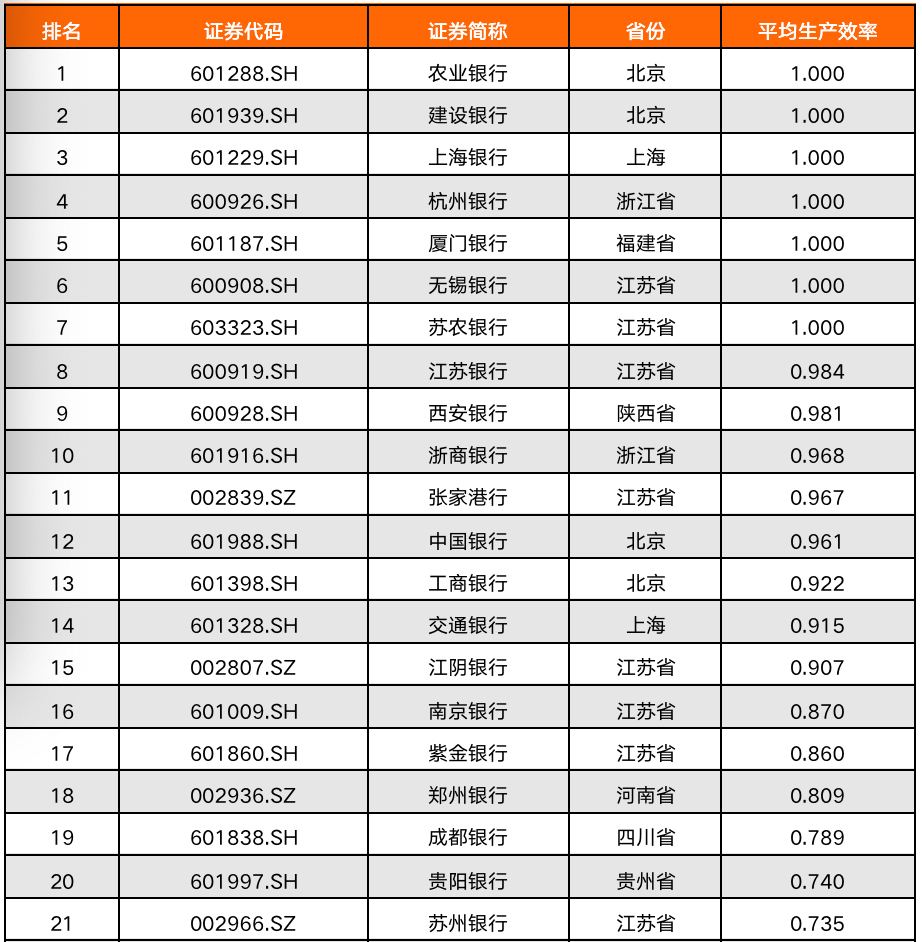

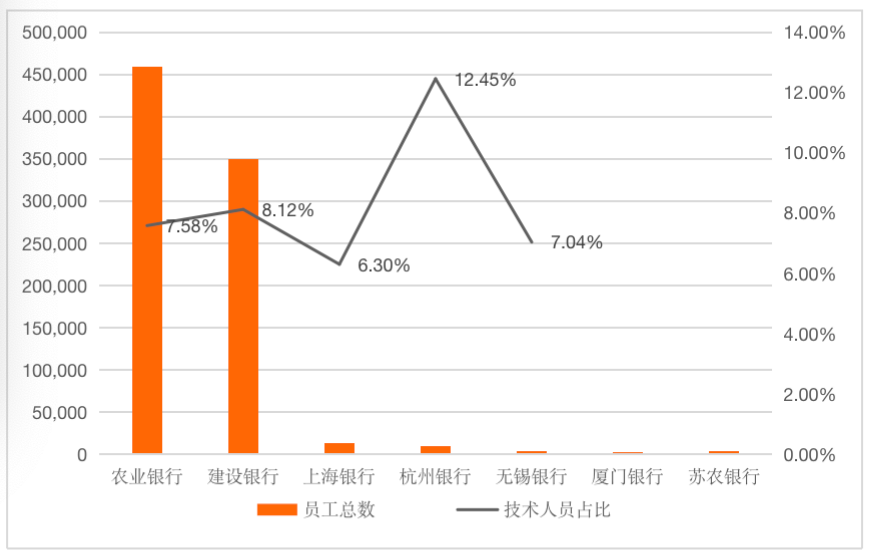

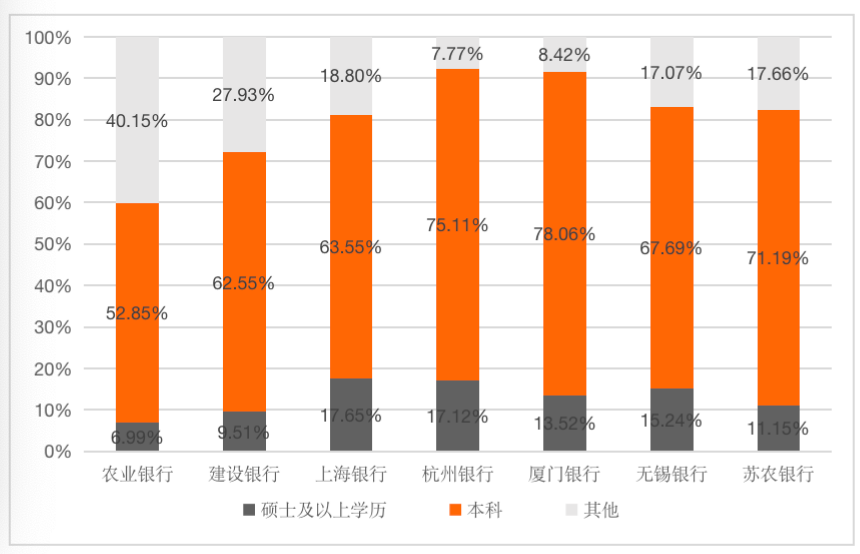

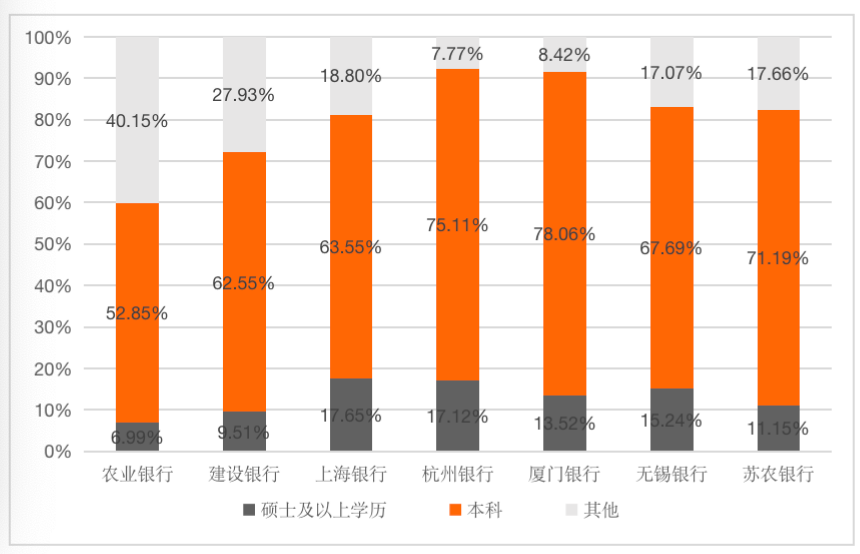

零壹智库测算了37家上市商业银行在2016-2020年的生产效率,并以5年平均的生产效率进行排名,排名情况如表1。其中,农业银行、建设银行、上海银行、杭州银行、厦门银行、无锡银行和苏农银行的生产效率并列第一,其生产效率为1,达到最优。农业银行和建设银行属于国有商业银行。国有商业银行的特点体现在资本主要由国家投资,是国有金融企业。国有商业银行是我国银行体系的主体,无论是在人员、机构网点数量上,还是在资产规模及市场占有份额上,均处于相对优势地位,对我国经济、金融的发展起着举足轻重的作用。建设银行总资产为281,322.54亿元,在商业银行中排行第二;农业银行总资产为272,050.47亿元,在商业银行中排行第三。上海银行、杭州银行和厦门银行属于城市商业银行。城市商业银行由大型城市信用合作社转型而来,经营范围受地域限制。除上海银行获准在其他城市开设分支机构以外,杭州银行、厦门银行和无锡银行均受限在本地进行经营活动。上海银行总资产为24,621.44亿元,总资产规模排行第十六;杭州银行总资产11,692.57亿元,排行第二十一;厦门银行总资产为2,851.50亿元,排行第三十一。无锡银行和苏农银行属于农村商业银行。农村商业银行是在我国特定地域范围内,为农村和农业经营提供金融服务的地方性金融机构,大多数农村商业银行以经营存款和贷款业务为主。无锡银行总资产为1,800.18亿元,排行第三十四;苏农银行总资产为1,394.40亿元,排行第三十七。商业银行的生产效率受高质量劳动投入、技术创新程度、营业支出以及不良贷款率的影响,本报告也将从这几个方面以及商业银行的产出水平来分析这7家商业银行的生产效率为何能达到最优。国有商业银行因地域优势,员工规模庞大。2020年,农业银行的员工总数为459,000人,在7家商业银行中排名第一;建设银行的员工总数为349,671人,排名第二。在其他5家商业银行中,上海银行的员工总数为13,365人,杭州银行的员工总数为9,139人;厦门银行、无锡银行和苏农银行的员工规模不大,员工总数最少的是无锡银行,为1,535人。但从技术人员占比(厦门银行、苏农银行数据未披露)和员工学历来看,国有商业银行并不占优势。商业银行技术人员占比最高的是杭州银行,占比为12.45%;农业银行和建设银行的技术人员占比分别为7.58%、8.12%;上海银行的技术人员占比最低,为6.30%。商业银行硕士及以上学历的员工占比最高的是上海银行,占比为17.65%;商业银行本科及以上学历的员工占比最高的是杭州银行,占比为92.23%;而硕士及以上学历的员工占比最低和本科及以上学历的员工占比最低的是农业银行,占比分别为6.99%、59.85%。

数据来源:wind,零壹智库

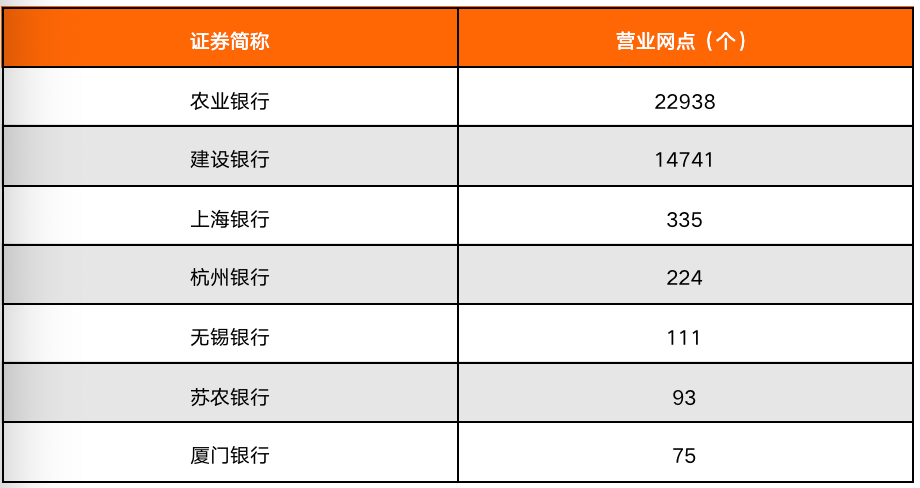

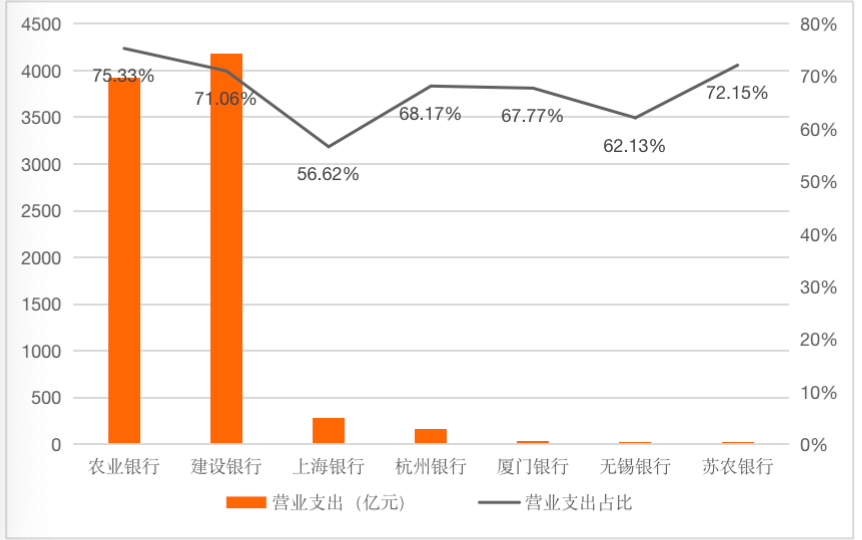

从技术创新程度(厦门银行和无锡银行未披露相关数据)来看,建设银行的专利数和科技创新总含量均排在第一位,其专利数为3,740个,科技创新总含量为1,980.45T;农业银行的专利数和科技创新总含量是排在第二位,其专利数为973个,科技创新总含量为542.25T。而上海银行、苏农银行和杭州银行的专利数在5~40之间,科技创新总含量在5.4T~12.5T之间。由此可见,国有商业银行的技术创新水平较高,其智能化和自动化管理水平也就比较高,从而提高了其生产效率。营业网点个数在一定水平上能反映出商业银行的资本投入水平。农业银行有22938个营业网点,建设银行有14741个营业网点;城市商业银行和农村商业银行由于地域限制,能够设立的营业网点数量有限,其中,营业网点数量最少的是厦门银行,仅有75个。由商业银行的营业支出来看,建设银行和农业银行的营业支出要远高于其他5家商业银行。其中,建设银行的营业支出最高,为4186.12亿元;其次是农业银行,营业支出为3919.90亿元。而商业银行的营业支出占比(营业支出/总营业收入)可以反映出,投入高并不意味着回报就高。营业支出占比最低的是上海银行,占比为56.62%;营业支出占比最高的是农业银行,占比为75.33%。苏农银行的营业支出最低,但从个体层面来说,其营业支出占比并不低,为72.15%,要高于建设银行营业支出占比的71.06%。商业银行的不良贷款率体现了银行的贷款质量,也在一定程度上能够体现银行搜寻优质客户的能力。上海银行的不良贷款率近5年稳定在1.10%~1.25%之间,2020年其不良贷款率为1.22%。农业银行和建设银行在2020年的不良贷款率相差不大,分别为1.57%、1.56%。杭州银行、厦门银行、无锡银行和苏农银行的不良贷款率近几年呈现出不断下降的趋势。2020年,厦门银行的不良短款率最低,为0.98%。(五)建设银行利息净收入最高,上海银行非利息收入占比最高从利息净收入来看,建设银行的利息净收入为5,759.05亿元,在7家商业银行中排名第一;农业银行的利息净收入为5,450.79亿元,在7家商业银行中排名第二。建设银行和农业银行的利息净收入水平均远高于其他5家商业银行,这可以说明国有商业银行在市场占有份额上处于相对优势地位。非利息收入主要为银行客户提供各种服务而取得的费用和佣金收入。近年来,由于银行业传统的存贷款业务领域竞争激烈、利差收入增长有限、且波动较大,商业银行往往要通过开拓其它收入来源增加利润表中净利润,带来收入多样化,降低利率变动对银行的冲击,因而非利息收入也就比较重要。从商业银行的非利息收入占比来看,上海银行以28.28%的占比排名第一,建设银行以23.81%的占比排名第二,苏农银行以19.99%的占比排名第三。其中,非利息收入占比最低的是无锡银行,占比为15.88%。国有商业银行、城市商业银行和农村商业银行在规模和营业范围上有着天然的差距。我国六大行只有两家商业银行达到生产效率最优,可能的原因是这些国有大型商业银行进入了规模不经济阶段;而城市商业银行和农村商业银行可能也存在着小而精的优点。农业银行、建设银行、上海银行、杭州银行、厦门银行、无锡银行和苏农银行的生产效率为1,达到最优。从技术人员占比和员工学历来看,杭州银行的技术人员占比和本科及以上学历的员工占比最高,分别为12.45%、92.23%。建设银行的技术创新程度最高,其专利数有3,740个,科技创新总含量为1,980.45T。营业网点数最多的是农业银行,有22938个;营业支出最高的是建设银行,为4186.12亿元;营业支出占比最低的是上海银行,占比为56.62%。2020年,商业银行不良贷款率最低的是厦门银行,为0.98%。从利息净收入来看,建设银行的利息净收入为5,759.05亿元,排名第一;在非利息收入占比方面,上海银行以28.28%的占比排名第一。农业银行作为国有大型商业银行,各方面表现在中上水平,综合来看其生产效率最优也是可以理解的。在测算银行生产效率时,比较经典的测算方法是数据包络法(DEA法),该方法不对前沿生产函数中的具体参数形式进行估计,同时需要满足多种投入和多种产出要素的条件,其测算的生产效率介于0到1之间。借鉴现有文献指标选取的方法,本报告使用的指标情况如下表。本报告中各银行的指标数据均来源于wind数据库。