在非货币公募基金保有前10名中,银行占据了8席。

作者:裕道人

来源:资管裕道人(ID:lwwjy1991)

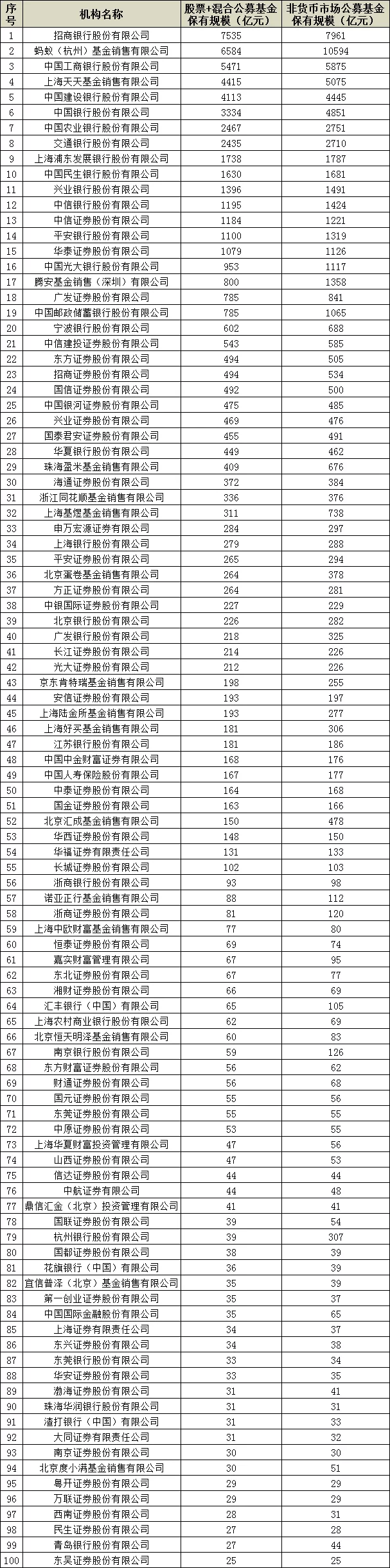

7月30日,中国基金业协会公布了2021年二季度末基金代销机构保有量前百强机构。和一季度数据相比,头部的十家机构地位稳固未有变化,只是名次上略微有所变动。

从众多上榜的银行当中,宁波银行的数据值得关注。虽然其“股票+混合”基金和非货币公募基金保有量排在第21名,但是却位列所有城商行的首位,甚至超过了华夏银行、渤海银行、浙商银行等全国性股份制商业银行。

8月17日,宁波银行对外公布半年报。数据显示宁波银行报告期内实现营业收入250.2 亿元,同比增长25.2%,实现归母净利润95.2 亿元,同比增长21.4%。

营收和净利润双双实现两位数的增长,使得这家总部位于宁波的城商行成为同业艳羡的对象。而其在基金保有量上的相对领先对位,更是验证了宁波银行财富管理战略的显著成效。

一.基金保有量第一,有多不容易

2020年一季度的基金保有量数据显示,宁波银行两类基金的规模(“股票+混合”公募基金、非货币公募基金)分别为562亿元和592亿元,位列基金代销百强榜的第二十名;到了2季度,基金保有量数据更新为602亿元和688亿元,但整体排名下降了一位。

没有对比就没有伤害,仅仅看宁波银行的基金数据可能不会觉得怎样。但是如果将其余另外几家上市的城商行相比,差距则一目了然。

以二季度数据为例,排在基金代销百强榜中排名第2的城商行是上海银行,其“股票+混合”公募基金保有量为279亿元,第三名北京银行为226亿元,第四名江苏银行为181亿元,第五名南京银行为59亿,杭州银行为39亿元。再往后是花旗中国、东莞银行和珠海华润银行,规模都在30亿左右的规模。

来自wind的数据显示,截止到2020年12月31日,城商行总资产排名第一的是北京银行,其资产总规模为29,000亿元;依次往后为上海银行,总资产为24,621亿元;江苏银行,资产总规模为23,378亿;宁波银行排第四,资产总规模为16,267亿元;南京银行为15,170亿元,杭州银行为11,692亿元。

总资产排名第四的宁波银行,在与排名前三的城商行规模相差几千甚至万亿的背景下,却能够在基金保有量上牢牢占据第一的位置。虽然这样的对比简单粗暴且有不合理的地方,但是却也实实在在说明宁波银行财富管理战略富有成效。

无外乎宁波银行有着城商行中的“招商银行”的美誉

基金保有量仅仅属于财富管理业务的一小部分,但却又是不太好啃的硬骨头。从这一小块的业务当中,就可以窥探宁波银行整体业务的稳健和韧性,可以毫不客气地说,宁波银行为城商行树立了高质量发展的典型。

优秀的业绩背后,藏着怎样的核心竞争力?在半年报中,宁波银行的管理层已经描述得非常清楚了-“大银行做不好,小银行做不了”的经营策略。具体来看,宁波银行下述几方面的优势是其得以构建发展护城河,增强可持续发展能力的关键所在:

作为服务于地方经济的城商行,区域因素是实现可持发展的重要基础和保障。在布局上,宁波银行采用了“一体两翼”的策略。一体指的是长三角,两翼指的是珠三角和环渤海湾;上述区域是中国经济最发达,客户群体最优质的以及不良率相对低的区域,有着广阔的拓展空间。

头部城商行中,北京银行和上海银行在区域布局上,较好地实现了跨区域发展。除了上述的“一体两翼”区域外,还在中西部重点城市有布局,北京银行更是在香港、荷兰等地拥有分支机构。

区域布局没有好坏之分,更多的是经营战略的差异。有些银行更关注“广”,有些银行则专注于“精”,宁波银行属于后者。

多元化的利润中心,是宁波银行营收利润持续增长的关键所在。板块布局上,宁波银行有12个利润中心,涵盖了银行的资产业务、负债业务和中间业务;同时拥有永赢基金、永赢租赁和宁银理财三家子公司。

多元化的业务和利润结构,不仅能够有效抵御经济周期对银行业务和收入带来的冲击,而且随着宁波银行财富管理转型的深化和轻资本业务的拓展,给业务规模和盈利带来新的飞跃,估值也有明显的提升。

3.卓有成效的风控措施

在风险控制上,宁波银行一直是“优等生”,始终坚持“控制风险就是减少成本”的风险理念。从授信政策、授信审判、风险预警、贷后回访、行业产业链研究等一系列风控管理措施上发力,形成了良好的风控链条。

数据最能说明问题:截至2021年6月末,宁波银行不良贷款率0.79%,继续保持在较低水平,宁波银行不良率已经很长时间低于1%的数值,不仅佐证了资产质量的良好,而且能够更好地专注于业务拓展和金融服务,为可持续发展打下坚实基础。

除了上述核心竞争力以外,宁波银行在金融科技和人才战略上都积累了相当的优势;正是这五方面的优势奠定了宁波银行良好的业绩基础。

三.遗憾不能忽视

虽说宁波银行上半年交出了一份优秀的答卷,尤其是高速增长的非利息收入,更是亮点所在。在非利息收入结构表中,永赢基金和宁银理财是宁波银行重要的非利息收入增长来源,但是在手续费和佣金收入方面,则表现的喜忧参半。

从数据上来看,手续费及佣金收入增加了11.41%,但由于手续费及佣金支出增加了一倍多,增幅130.81%,使得手续费及佣金净收入同期仍然出现下降。针对手续费及佣金支出增大的原因,半年报的解释是代理业务手续费支出的增加。

代理类业务收入增加了3.96亿元;同期代理类业务支出,却增加了3.15亿元。直观上来看,收支相抵。可见代理类业务收入的增加,是近乎以等比例的支出增加为条件的,也能看出宁波银行在做大三方中收方面,依旧“压力”山大。

虽然有着小小的遗憾,但是丝毫不能掩盖宁波银行傲人的业绩。对此,资本市场早就给出了选择和答案,截止本文发布(2021.8.25);宁波银行的市值高达总市值为2036.1亿元,不仅超过了北京银行(913.4亿元)+上海银行(1032.8亿元)的市值总和,还排在民生银行(1746.9亿元)、光大银行(1799.3亿元)等一众全国性股份制银行。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~