受外围因素冲击,A股大幅下跌,核心资产带头杀跌,在过去一年多的调整中,第一次有了“恐慌”和“踩踏”信号。

作者:经济机器

来源:经济机器(ID:EconomicMachine)

未来怎么走?先给出观点,然后慢慢分析:

2)中期跌势仍未走完;

短期随时有反弹,主要有两个依据:

经常看我们公众号的朋友都知道,我们对今年的A股走势一直持谨慎态度。

我们在去年12月11日某篇重磅点评中明确指出“放水克制下,春季行情不要入戏太深”。在市场欢呼放水和流动性牛市的时候,我们(以红字加粗)给出了离场的明确提示(图1),基本上是市场最为坚定、最具前瞻的研判。

图1、去年底提示大家获利离场

1月26日的《十大观点》中,我们提出,“这些主线相互穿插、叠加,加剧了大类资产价格的波动性,暴风雨或将贯穿今年相当长的一段时间”,“短期内,自上而下经济下行压力、自下而上行业调整需求、海外流动性大幅收紧等多因素叠加下,A股调整仍未结束...何时反转?反转之前调整力度多大、时间多长?是一个高度开放的问题,取决于宏观变量(基本面、政策和海外流动性)和内生性调整节奏的动态演进。因此,2018年(全年)级别的调整仍非主流情景,但完全排除是不对的”。

我们年初之所以对中短期走势保持谨慎,始终对2018年情景再现保持警惕,是因为熊市总是多种因素共振的结果,国内外因素叠加,宏观与产业因素叠加,高估值与景气回落叠加,而目前这些不利因素的“共振叠加”与2018年出现了高度相似。主要表现在:

美联储大幅加息,流动性收紧

疫情防控政策的反身性。

作为今年最大的黑天鹅,俄乌战争将对包括A股在内的全球风险资产造成进一步打击,2018年大幅下跌的概率进一步上升。具体体现在:

(半导体)等供应链破坏,使消费电子、智能汽车等科技硬件供应受限,景气回落。

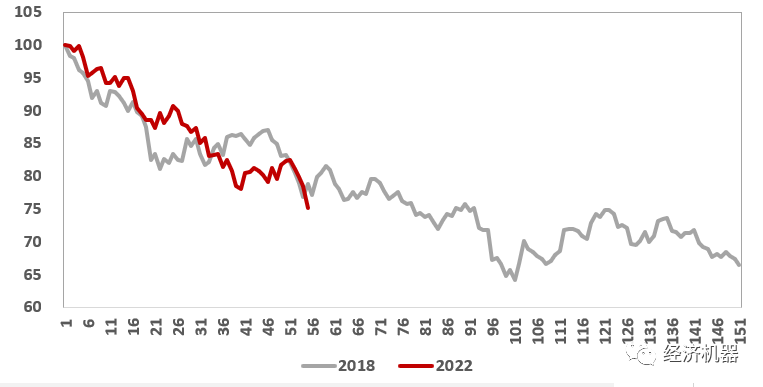

实际上,年初以来这波下跌中,创业板指数下跌速度已经超过了2018年调整期间,且跌幅(25%)已经接近完成2018年跌幅(35%)的70%。沪深300目前跌幅较小,距离2018年调整级别仍有较大距离。

图2、创业板指:2018vs2022

5.5%的增长目标非常进取,但内外部环境极端复杂情况(地产躺平+财政缺钱+疫情多点频发+商品暴涨+供应链断裂+人民币强势)下,如何实现,目前仍需更多观察;

产业政策惯性仍在。年初以来,已经出现了美团、长春高新等大白马护城河被击穿。目前,消费税对高端白酒的冲击仍未落地,其逻辑一旦瓦解,冲击力将超出想象。

房地产尽管出现边际改善,但房住不炒下,空间多大?更重要的是,民营地产商倒下的影响仍显著被低估。

赛道股仍未杀透,抱团资金仍未溃散,长期回报率也不足以吸引“时间的朋友们”进场承担风险。

海外“滞胀”情景下,美国大幅加息,带动美股和全球风险资产杀跌。大滞胀下,美股十年牛市终结的概率从来没有像今天那么高!

当然,我们仍然相信,5.5%的进取目标下,年中的某个时刻,政策迎来一个“二阶拐点”,即放松“既要又要”的多重约束,将稳增长作为阶段性“压倒一切”的任务来抓,产业政策、地产政策迎来系统性纠偏。彼时,若俄乌冲突再迎来拐点,且赛道股泡沫去的较为充分,则A股反转仍然是高度可期的。这也是我们始终不愿把2018年情景作为基础情景的原因之一。

但是这个时点何时到来?调整幅度多大?存在高度不确定性,调整幅度大概率会超出预期,这也是我们目前仍不倡导急着抄底的原因。

股市,特别是A股一个高度波动的市场,过程中充满了狂风巨浪,雷霆雨露,投资体验会非常差。由于波动性远超人的承受能力,无脑长期持有,九死一生。所以,我们从来不鼓励大家以价值投资之名追高和死守。但正因为有周期波动,把握住了买卖时点,回报或许超出想象。

长期来看,大跌之后,我们对市场更加乐观。俄乌冲突使经济安全、金融安全、能源安全的重要性进一步凸显,部分板块逻辑进一步强化。泡沫挤掉之后,清洁能源(光伏、风电)、智能汽车、半导体、AR/VR、国防军工等高景气板块或将迎来十年一遇的最大机会。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~