此后,我们的政策导向,可能是温和的房地产+适度的毛利率水准。

作者:rating狗

来源:YY评级(ID:YYRating)

房住不炒深入人心,政策坚定的推翻一切大山,从铁腕治理教培,医药,到目前的房地产和城投政策,似乎这一轮政策的执行力度、深度和广度均超预期。

一、房地产的属性是什么?

二、人人喊打和打死的界限在哪?

三、房地产的大趋势

四、房地产的角色:夹心饼干与博弈

五、再谈安全边际

六、短期投研逻辑的冲撞

房地产、经济增长、人民福利,各自的约束决定了各种方案的旷日持久和问题的复杂性。既有很多需要改变,但短期无法改变的;也有短期改变,但是变形需要纠偏的。

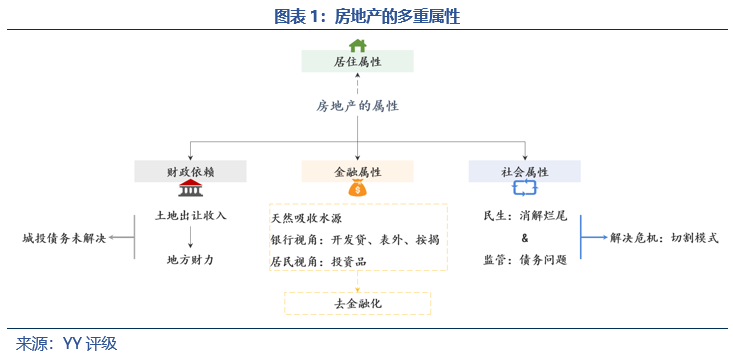

引子:房地产的属性

从茅草、木材、砖瓦,到钢筋、水泥、玻璃,是个古老的艺术。但是房子的建造属性,早已成为在其所有成本问题中最应该忽略的东西之一。

一是财政化。这是房地产屡次调控,屡次巨大阻力的较大的根本原因。财政化的根源来自于,土地作为稀缺资源,一边连接着政府的城市规划,一边连接着居民的进城需求;通过土地出让,资源撬动,带来地方财力的不断膨胀。因而房地产,从其发展来看,虽然是极其市场化的,但是从骨子和根子里来看,房地产绝对不是市场化的。财政化的驱动因子直接意味着土地出让收入是财政的高度组成部分,短期的改革,无论是针对地方融资平台、还是房地产,本质而言是稳中求进,直言土地财政消亡的,对我们财政问题和目前格局认知过于狭隘。

因而,无论房地产目前存续企业怎么发展,大概率的事件是土地财政继续惯性向前,但是会足够的克制、节奏变慢,并且通过有限财力逐步解决掉经济体中的泡沫,也就是土地财政本身而言,也是一剂良方,只是量过大,对经济的损害上升。

推论一:在城投债务没有解决之前,土地财政化的趋势就难以停滞。

第一层的金融化,是在资本稀缺,产业风险不确定的背景下,地产作为预期较为明确的品种之一,天然吸收了很多的水源。首先是拿地,很多前融解决了自身资金不足的问题;而地产自身的经营杠杆,通过对供应商、建筑企业强势增加应付占款,通过期房模式,边施工收钱,尽快回笼货币,然后马不停蹄的奔赴下个项目,把杠杆用到了极致。在狂飙猛进的背景下,这些胆大的确实赚的盆满钵满,但是遗留的问题显而易见:资金链的极度脆弱、杠杆的连环游戏接续不上就带来金融系统的链式反应。

第二层金融化,是站在银行视角。银行此前房地产领域主要是表外、开发贷和按揭,开发贷连接着房地产的工程进度,此外表外通过通道、委贷等模式,近年有所收敛,但是存量依旧有些,通过不同渠道对地产投放。因而这一层的视角,地产和金融是伴生关系,一荣俱荣,一损俱损。

第三层金融化,是站在居民视角。房地产成为了显著的投资品属性,扛起了过去跑赢通胀的大类资产配置的先锋。就目前而言,房地产也在居民总体配置里占很大一部分。考虑到流动性冲击,以及预期的校正而言,未来房地产会逐步的降低投资属性,较为典型的就是对二手房信贷歧视、增加市场成交交易成本(满2满5)、学区脱钩等,未来这类组合拳可能是会很频繁,投资的金融属性不确定性攀升。

推论二:房地产去金融化进行时,降低杠杆资金(如现房销售),增加监管资金透明度,降低二手房市场活跃度和信贷支持力度。

三是社会化。房地产问题,牵一发而动全身。但是国有国法、家有家规,肯定不能够按闹分配,不过需要未雨绸缪其所引发的社会问题。

社会化问题思路,可以通过华夏幸福和蓝光的处置思路来看,基本分为三步走。

第二步,监管表态,特别是各地力保项目正常开展、交付等。

第三步,司法管辖权限定为发行人所在地的中院,并同时依托债委会决议降低各自为政的做法,降低对企业的次生冲击(如资产查封、轮候冻结、干扰经营秩序)。

到了这个时候,投资人固然能做的措施极其有限,但是另外一个维度也是:项目的归项目,公司的归公司,通过避免烂尾等问题,解决民生问题;债务问题反而在监管视野,不算多大的事情。

这也是为什么2020年8月20日,央行联合住建部,和12家试点房企,搞出一个“三道红线”的东西。住建部的角色,就是在社会化问题的征兆来临的时候,作为稳定器,切断金融风险链、社会问题化蔓延。以前的那种逻辑,只要我处置到位,哪管他洪水滔天,现在至少是项目的预售资金监管,以及保障项目平稳交付,都决定了现金流测算需要保守。

推论三:房地产的危机解决,是切割模式为主,项目和公司未必是同一思路,需要警惕直接用打包的整体思维,公司的风险和项目的风险有高度的不同质性。

01

人人喊打和打死的界限在哪?

继续回归最近的一些观点类的分歧。

回溯下房地产的发展,整体而言,从毛利率的视角,绝对是时代的宠儿,东风中的东风。

借鉴下老祖宗的智慧,物极必反,枯荣皆有定数。那么对地产动刀,对这么肥的一个物种动手,其实早就暗含在地产这些年吸血的故事里了。当然地产可以叫,主要是面粉贵,不过赚了一个加工的差价,但是哪有一个制造业可以通过加工得到这样的毛利率?

哪有一个制造业,在成本、效率逐步提升的情况下,把产品的价格越打越高?

只是大家还是赌土地红利可以延续,只要敢拍地,地总是涨的,哪怕资金成本很高,也可以吃下去,只要能扛到自身的销售就可以,这是泰禾的死局;

只是大家赌杠杆红利可以继续延续,只要能滚的动,10口锅3个盖子也能玩得转,滚动开发;但是叠加了土地红利的逐步消失,土储的矛盾放大、杠杆的周转压力陡增,就成了蓝光的致命伤。

所以,为了健康发展,遏制盲目扩张势头,地产挨刀,也都是题中之义。

非标的定价思路与其说是风险溢价补偿,不如说是资金借道的杠杆溢价游戏,分享了这一轮盛宴。此后,我们的政策导向,可能是温和的房地产+适度的毛利率水准。打压的房地产,一方面是降低市场过快升温,第二是降低过高的不均衡资源分配。

推论四:房地产严监管仍持续进行,从杠杆端、销售端、拿地端都是较为方便执行的抓手,但是容易执行得偏左,政策的执行加码导致超出政策原意。

这个问题答案很清晰,显然不能。

但是回答的过程却异常曲折,因为历史的遗留问题,导致地产的惯性很大,根据能量守恒原理,杠杆和债务不能凭空消失,目前地产紧信用+销售的去化行政化干预色彩过重,企业回款的现金流速度不可控,导致杠杆问题短期趋于暴露化。如果说华夏幸福死于环京调控,泰禾死于周转慢,蓝光死于PPT冲规模神话和跨出成都时点问题,那么未来的房地产死法估计也有很多共性,因为时代的拐点轰然而至,但是大家的护城河还是过去式的:赌土地增值,赌杠杆拼规模。

从佳兆业的收益率飙升,到世茂的震荡,此前的富力、禹州也都难以避免,市场风雨飘摇。此外,恒大也是几轮反复,但是最终是一些维度的利好暂时压制住舆情。

从市场情绪反馈看,二级的收益率更多蕴含的是流动性溢价,也即情绪价值。核心反应了目前地产的融资边际收紧,普遍担忧的预期。

短期来看,房住不炒的红线不会放松,但是同时考虑到房地产的商业模式暂时未裂变,依旧是期房模式,虽然有些舆论引导现房模式,但是短期考虑脆弱的资金链,仍是需要房地产自身去化解债务,然后过渡到下一阶段。

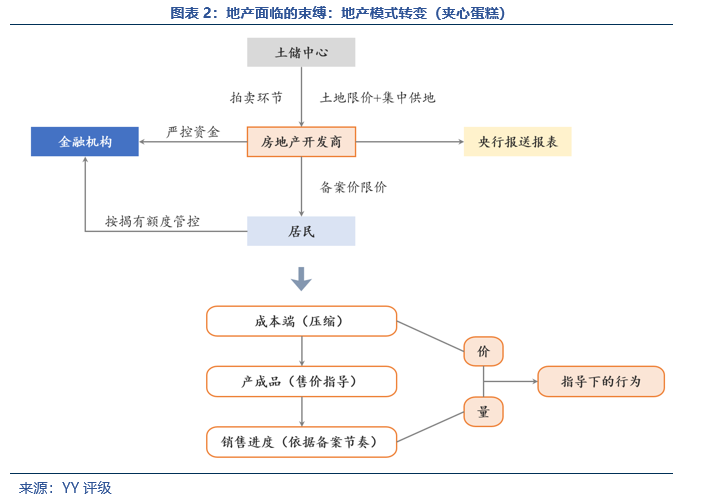

那么结合三道红线、集中供地和拿地不超销售额40%的指引来看,本轮政策的初衷,可能更多是引导市场预期:房地产回归建筑角色,降低杠杆,同时压降备案价等,打压过热的房地产预期,降低拿地和囤地的过分热忱,为后续监管留出政策空间。

这个层面看,本轮的监控严格程度是超过以往的,而且效果而言,确实是较为丰硕的。对立面则是,房地产企业苦不堪言,也就有了禹洲利润大幅下降,恒大半年3,000亿销售回款几乎全部用于压降有息债务这样的极限压力考验。

但是从企业自身经营而言,整体的政策组合拳,并不是为了消灭一个行业,而是引导市场预期,以期后续良性发展。但是政策执行端,可能存在偏左的事实,后续在执行尺度上,不排除窗口指导等。

02

房地产的大趋势

命题一:人口和产业的集聚构成最大变量,这个趋势下只能减缓速度,但不能扭转,这一措施决定了经济圈的成型将超越就地城镇化的朴素追求,未来是圈层为主发展动态。

首先,我们来看人口和产业的集聚变量。目前我们城镇化还有一定空间,在跨过中等收入陷阱的历史变量下,我们在产业要素改善、城市空间构造和人力资源禀赋积累上,仍有着很多优化的空间。

此前,很多城镇化,是希望就地城市化,实现以县城为中心的离散变量;但是随着高铁的进程、公路网的便捷度,大城市圈层的思路逐步占优,未来在资源的空间分布而言,依旧是以五大经济圈为核心的经济地理,成为房地产公司的争夺阵地。

而其中最为确定的就是长三角和珠三角,以其广袤的人口、完善的产业配套、便利的港口等条件,也是经济发展的重量级。

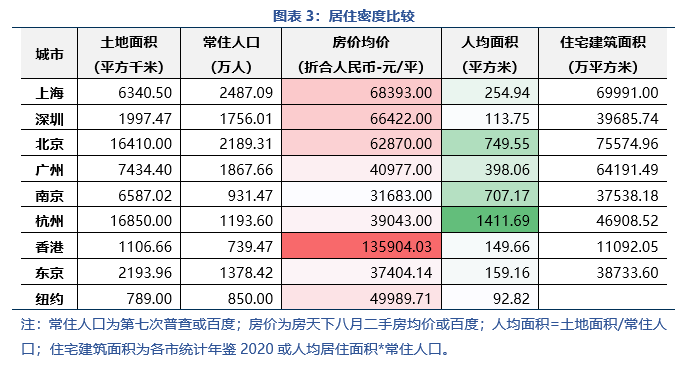

虽然很多争论聚焦于拥挤成本、城市过载,但是参考东京等国际化城市而言,以广深为中心、以上海-杭州-宁波-苏州-南京为节点的城市群,密度到达东京的地步仍有很大空间。因而房地产中长期来看,仍是有望经营几个核心圈层。

而对三四线、西部区域等,考虑人口承载力、资源承载力,不宜过度开发,如果房地产企业能够顺应收割战略,可能仍有较大的逃生机会。

结合第一部分,房地产的财政、金融属性,导致地产的价值过载,如果未来降低部分依赖,那么地产的上涨主要是人口和需求因素。而香港的特殊性是土地高度集中于几大家族,导致了对于中产和底层的剥削。从制度角度而言,我们前期积累的问题,向香港化迈进是需要纠错的。因而在可见的未来,随着城投、财政问题缓解,中央层面指导增加土地供应是大概率可以预期的。在某种视角上,我们的土地人口密度还是过低,有足够的空间缓释:从土地面积视角看,我们核心城市和区域,仍有明显的空间。这样,我们的房地产问题可以政策化,通过增加土地供应,保障房供应等平抑市场(深圳有其特殊性,地少人多,其他城市相对而言较为充裕)。

另外一个特征是鹤岗。鹤岗有独特性,一方面是地理位置,第二方面是人口流出,这样的城市其实属于逐步萎缩的状态。未来可能会有一些城市步入萎缩,但是完全鹤岗化可能性不大,因为要考虑公共品的均衡,这样我们的一些社会性投入,会保障城市的合理运行,此外在养老等领域,会维持一个平衡的规模。

空心化,对应着城市快速收缩和坍塌,如何吸引区域的年轻人,重塑竞争优势,可能是一道说不清的学术题,但是尽可能的减缓这一速度,保持区域的均衡发展,在一定限度内发展,是题中之义。

泡沫化:快速增加全社会成本,导致阶层固化,城市产业外移、导致产业竞争力不足;香港的产业结构就是前车之鉴。而我们作为全球化参与竞争的大国,不太可能往香港的产业模式靠拢。这也是最近重提制造业等维度的政策立足点。

重振制造业,就要营造良好的产业集群、人口配套,以及相关的成本配套,无疑过热的土地市场和房地产市场导致要素成本攀升,泡沫化值得警惕。

此外,单纯从地产开发角度而言,由于监管预期的存在,以及土地供应上未来可能仍有很大空间,因而在房价的上涨设定了上限,但是核心城市的吸引力尚在,去化、周转等视角看,仍具备显著吸引力。而一些萎缩城市,则是供大于求,更多的是需要维护社区和修缮等加强,新开楼盘等暂时无太大必要;如果过度下沉,可能陷入资金黑洞,是需要警惕的。

03

房地产角色与定位下的各方博弈

那么地产的角色在这些年,也经历了几轮切换。有好心人通过地产公司的几轮捐赠,扶贫、抗击疫情和河南水灾捐赠,起起落落,反应了地产的情况变迁。

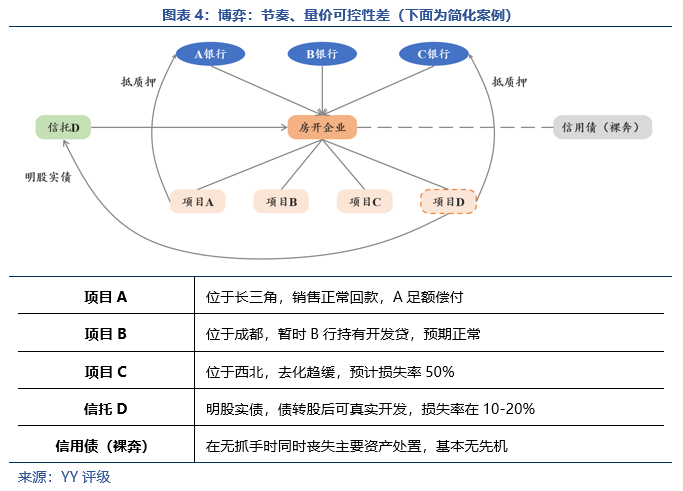

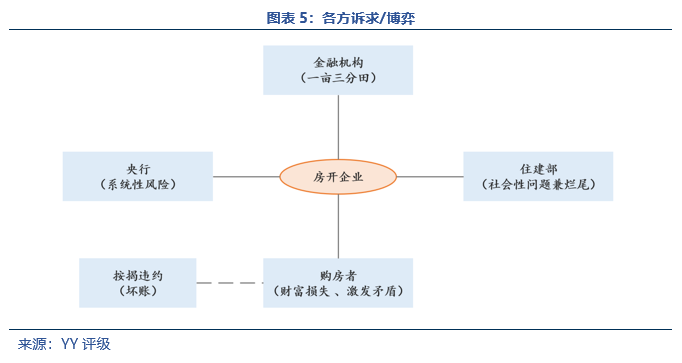

前面我们已经阐述完地产的夹心饼干模型的来源,接着我们从房地产角色和定位来看,牵扯到的相关类型的投资者,进入了博弈区间:

从这个视角看,房地产开发企业-项目公司-不同类型的投资者,抓手完全不一样,所以非常有可能出现的问题是:有的投资者100%偿付,而有些则可能非常大的损失率。

接着,如果违约或者风险处置时,我们引入住建部、金融机构(债委会)、房地产企业、购房者博弈、央行各自诉求:

第一要满足的是,不发生系统性风险,把风险由网状切割成线性的,然后阻断风险传染;

第三顺位的是,居民财富的保全。

在这个博弈顺位下,地产企业的处置相对来说,对劣后债权人而言,相对较为不利。这也是华夏幸福,蓝光之后,信用债大幅跳水的原因之一。一些测算回收率的算法,低估了以下几个问题复杂性:

第一,项目公司和母公司的区别。

第三, 偿付顺序导致的回收率跳水。

推论五:房地产的夹心饼干角色,决定了盈利的上限,未来激进拿地的成本将显著高于收益,即地产的扩张周期进入平稳下降状态,不唯规模论。

推论六:信用债不能赌违约处置,即使是房地产有硬资产的,也是劣后属性导致处置没有先机。

推论七:房地产的处置涉及面广,但是无论哪个角度,债权人的收益都是站在靠后位置。

04

再谈安全边际

那么,哪些主体可以穿越周期,安全边际在什么地方?

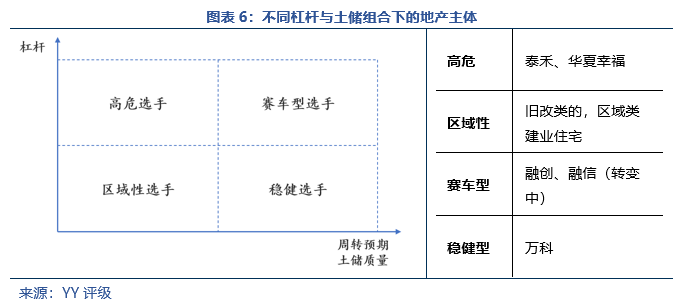

回归地产的本源,此前的逻辑围绕在土储、杠杆两大角度。未来而言,土储决定了其安全厚度;杠杆决定了目前的生死时速,类似于土储是汽车的底盘,杠杆是目前速度。

底盘滤震能力越强、目前速度越安全,后面弹性越大;反之是底盘不稳,速度过快,车子在行驶过程中趋于解体。

所以组合来看,简单示意图:

第一是,高杠杆类型主体,短期的再融资边际有一定恶化,特别是高杠杆主体,叠加周转问题的样本,是市场第一轮杀跌。

第二是,资产透明度较低、表外潜在规模较大和周转预期较慢的主体,较为典型的是本轮粤系地产为代表,比如佳兆业、绿景、时代等估值波动。因为涉及较大的旧改项目,权属来看存在较多的瑕疵,因而初期资金多来源于非主流金融机构,潜在的表外较多;而开发的力度也取决于村民谈判、资金实力、政府限价等,导致周转的不可控因素陡增,因而波及面较广。

而世茂,也是因为扑朔迷离的表外导致估值的上行,表外有其特殊性:收购的福晟、泰禾资产,此前权属上有些是有非标等债务;自身债务来看,也有保险债权计划等,整体潜在规模较大,但是随着金融收紧,资金接续上较有压力,带来估值的大幅上行。

第一轮是融资收缩下,拼的是销售回血能力(周转不能出问题);此外,如果周转出了压力,但仅仅是说自己有优质资产,死扛不卖,可能是富力的下一个翻版。

第二轮冲击是,造血和失血的平衡,警惕负毛利项目过多的样本,原因主要是自身的土储不够硬,要么是此前拿地高位站岗,要么是土储位置选择(如过度下沉三四线)导致去化不畅,这个也是非常大的致命伤。

05

短期投研逻辑的冲撞

对于地产债研究而言,是具备显著研究价值的。第一存量足够大,第二样本足够多,第三是估值波动区间足够大。

那么短期而言,房地产体现的是浓浓的行政化色彩,量价齐压,房地产拼的是扛打能力(见过贼赚钱也要见贼挨打);而从短周期向中期回归来看,房地产有望进一步回归其市场化定位属性,只是盈利空间、逻辑都有一定程度的转变,那在这个背景下,我们得出以下小推论:

推论八:结合财政属性暂未消失,地产承担了财政资金来源的角色短期具备惯性。

推论九:相比其他行业,地产行业的资产仍是相对较硬,主要投研逻辑仍应聚焦于逆境反转,而不能赌违约回收(项目的厚度大于集团股权厚度)。

推论十:地产的逆境反转,取决于土储资产质量、杠杆的压降可能性,如果具备可卖资产,并足以覆盖债务,流动性问题的解决可以降低损失。

回归到短期投研逻辑来看,短期地产的事件脉冲,其实带来了一些比较好的介入机会,情绪压力大于基本面困扰。此外,结合此前分析,政策执行端的过于激进,可能也会有一定程度纠偏。

但是地产的违约频发,结合此前分析公司和项目的差异,导致企业的求生欲存在方差,典型的如蓝光,死亡速度过快超市场预期,倒逼短期投研策略是预留足够安全垫,因而一些尾部主体的范围有所扩大,且对资产足够硬的判断要结合企业的求生本能来看。

但是,考虑变与不变,每家企业的异同点,从富力到万达,从世茂到金科,从时代到佳兆业,从建业到新力,每家企业的约束各不相同,短期投研逻辑冲击明显,但是仍需要回归我们土储-杠杆-企业求生欲的分析框架之内。

但是整体来看,某评级公司直接展望行业负面,其实是对我们目前的财政问题、社会化问题和金融化问题的误解,拐点来临之前,惯性也会维持很久。如果按行业负面的逻辑趋势研判,整个金融体系、财政体系,可能也是显著的负面展望。但是考虑我们的行政化干预和非市场化限定二手房交易等措施等,仍是给房地产开发企业在新房市场预留了一些政策红利,哪怕这个红利的代价是限价限售,但是至少是流动性层面保障了去化。

可以结构性悲观,但是整体所带来的错杀行情,如果投资者给予足够的耐心去甄别,是超额收益的来源之一。因而短期投研逻辑的冲击,值得乐观。盲目的悲观,以及超越了时代的边界感的悲天悯人,不过是无知和恐慌。

地产的使命尚未完成,短期夹心饼干的滋味并不好受,但是脉冲冲击下情绪导致的估值波动大于蕴含的信用风险,如此大的信用波动、如此大的存量市场(包含中资美元债),都给研究预留了足够的阿尔法收益空间,但是前提是:我们需要重温地产的逻辑、现实与潜在的冲击。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~