2021-12-03 17:15

据悉,2021年11月以来,城投公司债券发行在窗口指导下进一步收紧。

作者:西湖论坛

来源:浙江大学融资租赁研究中心(ID:zju-rzzl)

掌握租赁前沿信息

“浙江大学融资租赁研究中心”微信公众号是浙江大学(经济学院、金融研究院)融资租赁研究中心微信公众号,简称“浙大融资租赁研究中心”,作为中国融资租赁(西湖)论坛、融资租赁西湖论坛(南沙)研究院、浙江大学(经济学院、金融研究院)融资租赁研究中心的唯一官方公众号,提供融资租赁行业最前沿的租赁视角和资讯信息。 |

(一)地方政府隐性债务风险防范成重点,城投公司债发行与监管政策全面收紧

2021年以来,城投公司债发行与监管政策进一步收紧。总体来看,强化地方政府隐性债务风险防范,地方政府隐性债务清理是必然举措。2020年12月,中共中央政治局会议、中央经济工作会议先后提及“抓好各种存量风险化解和增量风险防范”、“抓实化解地方政府隐性债务风险工作”。2021年4月,中共中央政治局会议指出“要防范和化解经济金融风险,建立地方党政主要领导负责的财政金融风险处置机制”,城投公司债发行与监管政策逐步聚焦化解地方政府隐性债务、防范系统性风险。

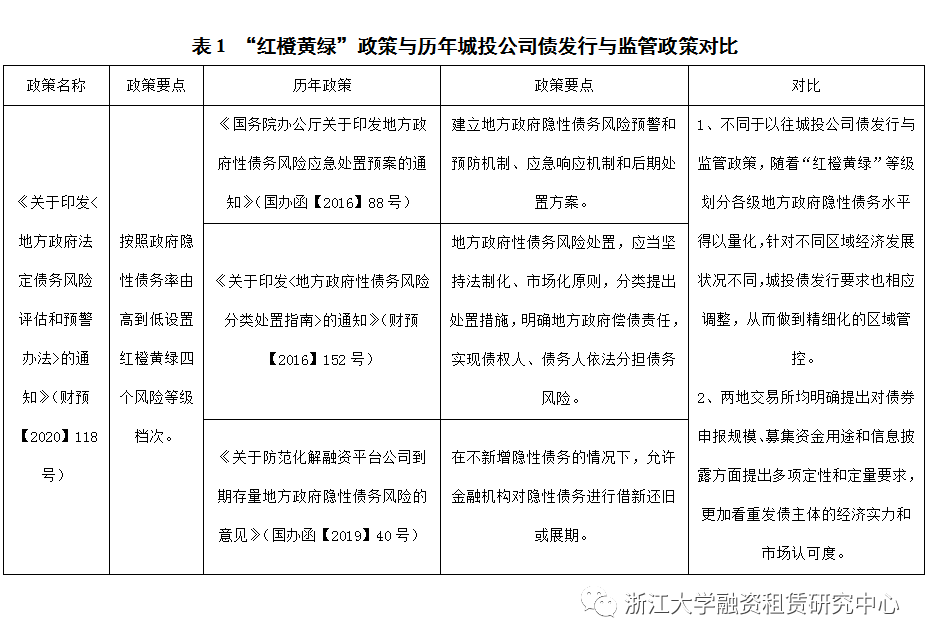

城投债作为地方政府隐性债务的重要载体之一,城投公司债券发行与监管政策也不断细化。2020年下半年,财政部出台《关于印发<地方政府法定债务风险评估和预警办法>的通知》(财预【2020】118号)(以下简称“红橙黄绿”政策),明确地方政府隐性债务评估分级标准。随后,交易商协会、交易所依据“红橙黄绿”政策对各省市地方政府隐性债务进行评估与分级,并在此基础上实施分级分类精细化管理。2021年7月,银保监会发布《银行保险机构进一步做好地方政府隐性债务风险防范化解工作的指导意见》(银保监〔2021〕15号,以下简称“十五号文”),严格限制银行、保险、基金、信托等金融机构资金流入城投领域,城投公司资金来源受限。据悉,2021年11月以来,城投公司债券发行在窗口指导下进一步收紧。交易所主要根据区域总体存量城投债规模与当地财政收入之比进行划分,比例较高的区域发行城投债只能借新还旧,同时发行规模严格受限、大打折扣,甚至个别区县城投债项目被叫停。总体而言,2021年以来,城投公司债券发行呈现多口径共同收紧趋势,财政部、交易所、交易商协会、银保监会等部门陆续出台文件,加强窗口指导,城投公司债发行与监管政策迎来全面收紧。

(二)“红橙黄绿”政策:债务风险得以量化,区域管控更加精细

2020年下半年,财政部发布“红橙黄绿”政策,依据地方政府债务率水平,将其划分为红橙黄绿四档进行管控,逐步建立可执行性强的规范体系。“红橙黄绿”政策虽未公开披露,但参照部分地方政府披露的2020年预算执行报告,不难看出红橙黄绿划分标准为红(债务率≥300%)、橙(200%≤债务率<300%)、黄(120%≤债务率<200%)、绿(债务率<120%)。

不同于以往城投公司债发行与监管政策,“红橙黄绿”政策针对不同区域经济发展状况直观量化各级地方政府隐性债务水平,并按区域等级调整城投债发行要求,从而实现精细化的区域管控。具体而言,在“红橙黄绿”政策出台后,交易商协会参照财政部地方融资平台债务和政府中长期支出事项监测平台,在城投公司募集资金的用途方面也进行了细化规定,要求处于红色区域的城投公司只能偿还已发行债券,橙色区域的城投公司可以偿还有息债务和用于经营性项目建设,黄色、绿色区域的城投公司可以偿还有息债务、经营性项目建设和补充流动资金。以经济发展、债务水平和偿债能力作为城投债发行的标准,处在红、橙区域的城投公司发债严格受限、影响较大,而处在黄、绿区域的城投公司发债影响相对较小。细化后的城投公司债发行与监管政策针对不同层级的城投公司债券发行展开分级分类指导,有效地避免了“一刀切”的监管影响,在坚决遏制地方债务增量的同时,可以有效化解地方债务存量。

交易所方面,结合“红橙黄绿”政策,沪深交易所均明确提出对债券申报规模、募集资金用途和信息披露方面提出多项定性和定量要求。2021年4月,沪深交易所分别发布《上海证券交易所公司债发行上市审核规则适用指引第3号——审核重点关注事项》和《深圳证券交易所公司债券发行上市审核业务指引第1号——公司债券审核重点关注事项》,特别要求总资产规模小于100亿元或主体信用评级低于AA(含)的城市建设企业,应结合自身经营和偿债能力,审慎调整公司债券申报规模和募集资金用途。

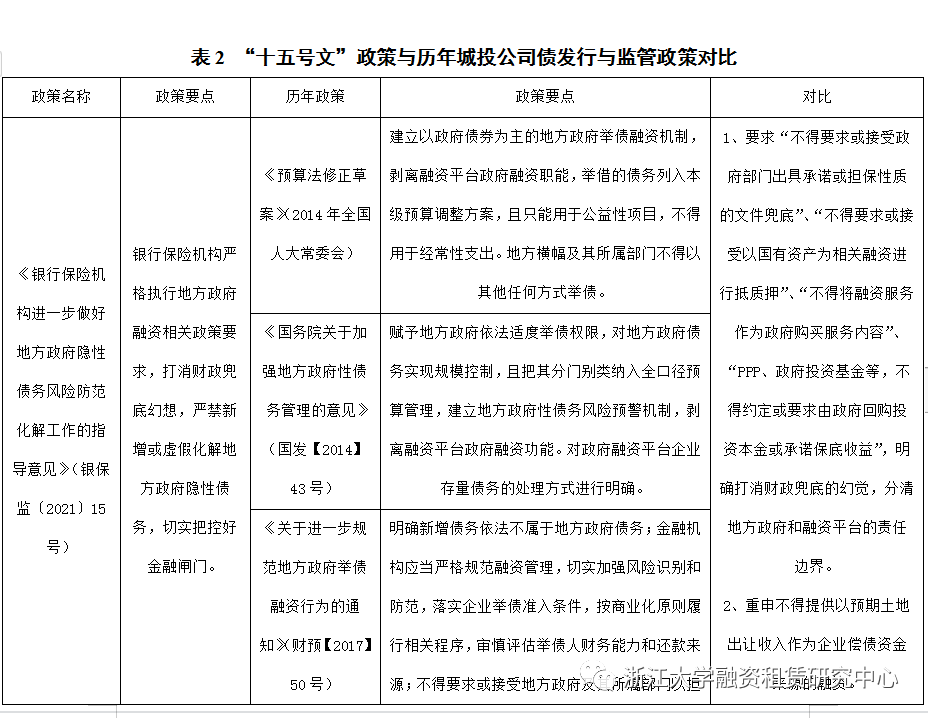

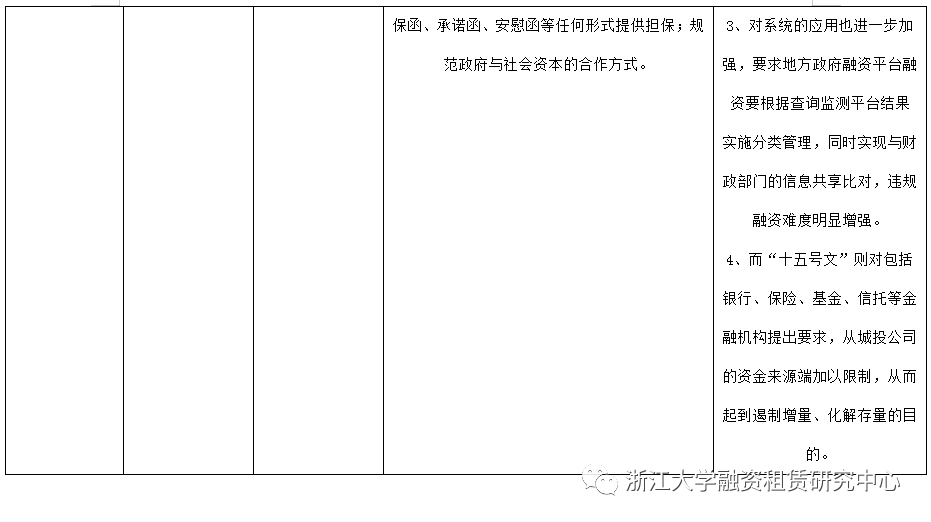

2021年7月,银保监会印发“十五号文”,要求各银行、保险、基金、信托等金融机构严格执行地方政府融资相关政策要求,强化合规管理、尽职调查,严禁新增或虚假化解地方政府隐性债务,切实把控好金融闸门。

“十五号文”从职责划分、风险管理、系统管控、资金来源等多个方面对银行保险等金融机构提出要求,地方政府融资平台违规融资难度进一步加大。

职责划分方面,2014年全国人大颁布《新预算法》,国务院颁发《国务院关于加强地方政府性债务管理的意见》(43号文)剥离地方政府融资平台政府融资职能,赋予地方政府适度举债权限。然而,在实际操作中,部分城投公司以政府购买服务、出具担保函、PPP等方式违法违规举债聚集了大量地方政府隐性债务。“十五号文”要求“不得要求或接受政府部门出具承诺或担保性质的文件兜底”、“不得要求或接受以国有资产为相关融资进行抵质押”、“不得将融资服务作为政府购买服务内容”、“PPP、政府投资基金等,不得约定或要求由政府回购投资本金或承诺保底收益”,明确打消财政兜底的幻觉,分清地方政府和融资平台的责任边界。

风险管理方面,2017年财政部颁布《关于进一步规范地方政府举债融资行为的通知》(财预【2017】50号),明确提出,地方政府不得将公益性资产、储备土地注入融资平台公司,不得承诺将储备土地预期出让收入作为融资平台公司偿债资金来源。但在实际操作中,相关措施难以有效落地,效果远不及预期。此次“十五号文”再次重申不得提供以预期土地出让收入作为企业偿债资金来源的融资。

系统管控方面,“十五号文”对系统的应用也进一步加强,要求地方政府融资平台融资要根据查询监测平台结果实施分类管理,同时实现与财政部门的信息共享比对,违规融资难度明显增强。

资金来源方面,相较以往城投公司债发行与监管政策,“十五号文”不仅在具体要求和管控手段方面细化升级,监管对象方面也有所不同。梳理城投监管政策不难看出,历年出台的相关政策往往都是针对地方政府,要求地方政府剥离政府融资平台政府融资职能,分清地方政府和融资平台的责任边界,或限制地方政府举债等。而“十五号文”则对包括银行、保险、基金、信托等金融机构提出要求,从城投公司的资金来源端加以限制,从而起到遏制增量、化解存量的目的。

(一)城投债发行现状分析

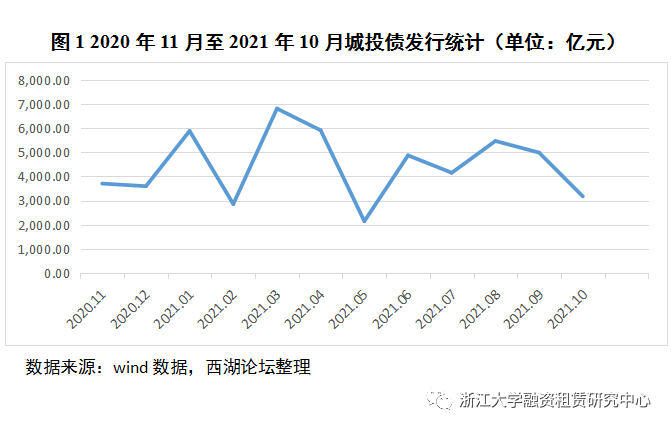

1、城投债发行规模波动较大,交易所占比有所下降

截至2021年10月,城投债发行规模波动较大,3月发行量最高,达到6814.49亿,5月发行量最低,2142.42亿。值得注意的是,2021年7月“十五号文”发布后,城投债发行量从8月开始逐步下降,说明政策的收紧或许对城投债发行产生实质性影响。

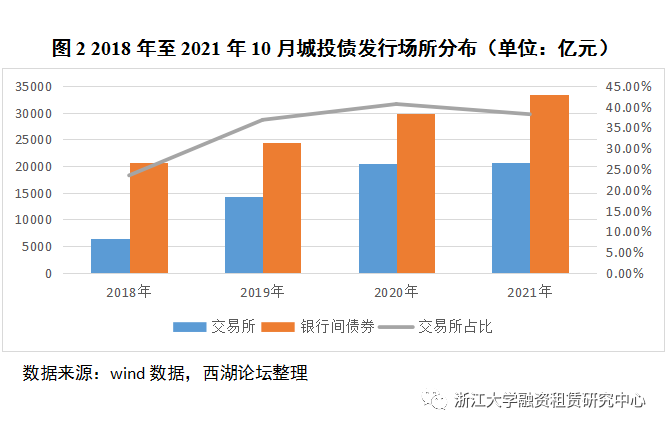

在城投债发行场所方面,2021年以来,在城投债发行量整体上升的情况下,交易所发行量占比呈现下降趋势,说明“红橙黄绿”政策的出台,以及交易所、交易商协会相应政策调整,对交易所城投债的发行起到了一定的限制作用。

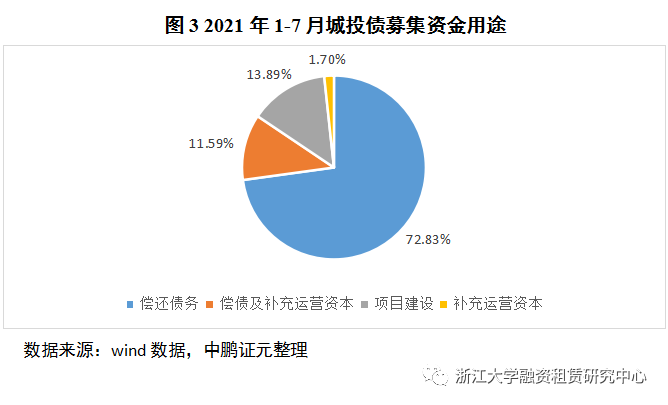

2、募集资金偿债比例大幅提升

据中证鹏元资信数据显示,截至2021年7月,城投债资金用途中,借新还旧是城投公司募集资金的主要用途,占比高达72.83%,此数据相较历年稳步提升。2021年以来,城投公司债发行与监管政策收紧,对于经济欠发达、债务率较高的地区,城投债发行用途严格受限,多以偿债为主,进一步体现了监管对遏制增量、化解存量的决心。

3、监管政策收紧下地区分化明显

从发行区域来看,2021年以来,江苏省、浙江省等经济发达地区城投公司债券发行量较高,青海、西藏等经济发展相对薄弱地区城投公司债券发行量较少,充分体现了城投债地区分化的特点。黄、绿区域多为经济发达的沿海地区,城投公司债券发行受阻相对较小。而红、橙区域多为经济发展相对薄弱的地区,城投公司债券发行阻力相对较大。自城投公司债发行与监管政策收紧以来,红、橙区域城投公司发债严格受限,叠加自身债务率较高等因素,新债发行仅以偿债为主,发行量大幅下降。

(二)融资租赁公司面临的挑战

1、金融业风险从内生风险向外生风险转变

中国人民银行金融稳定局局长孙天琦在“2021年度中国银行业高质量发展论坛”表示,“金融业风险从内生风险向外生风险转变,‘逃废债’的企业不仅涉及民营企业,也包括地方国有企业,产业风险、企业风险、财政风险等均可能演化为金融风险”。虽然,在监管不断收紧的背景下,金融业逐步回归实体经济,金融风险总体可控。但是,受疫情影响财政收入下降,叠加经济转型升级和有关民生的刚性支出,部分地区政府隐性债务问题凸显,借新还旧需求很大,但难度增加,偿债压力进一步上升。结合先前个别地方政府造壳融资,地方政府隐性债务规模继续扩大,金融风险集聚。

2、城投公司融资难度增加,融资租赁公司业务开展受阻

目前融资租赁公司普遍存在给部分地方政府投融资平台提供大量流动性资金的现象,而这类融资主体往往承担了隐性债务。“十五号文”明确要求对承担隐性债务的主体,在业务类别上不允许新提供流动资金贷款或流动资金贷款性质的融资以及专项债配套融资。即使未承担隐性债务的,一旦发现违规新增地方政府隐性债务,银行等金融机构也将中止提供融资,已签订融资合同的中止提款。不难看出,此项规定将阻断部分承担隐性债务城投主体的流动性资金来源,违约风险上升的同时,融资租赁公司将很难继续开展业务。

3、“红橙黄绿”区域分化明显,融资租赁公司面临违约风险

随着“红橙黄绿”政策的出台,交易所、交易商协会陆续细化城投债发行规定。财政实力较强、债务风险较低、城投债发行规模较大的地区,往往位于监管政策下的黄、绿区域,受影响相对较小。而财政实力较弱、债务风险较高、城投债发行较少的地区,通常位于监管政策下的红、橙区域,债务发行严格受限,地方政府财政紧张状况进一步加剧。对于在红、橙区域开展业务的融资租赁公司而言,可能面临个别地方政府融资平台项目债务展期甚至项目公司破产重组等风险,最终导致资产质量下滑。

4、租赁公司偿债优先度低,相较其他金融机构风险更大

一是地方政府隐性债务中租赁公司占比较低,重要性较弱。租赁公司投向地方政府融资平台的租赁资产存量规模预计在1万亿以上,相比其他金融机构规模较小。二是租赁公司一旦出风险,波及面相对较小。由于银行资金一旦出风险容易引发社会稳定问题,地方政府融资平台会优先处置银行债务。与信托、基金公司等机构相比,融资租赁公司资金主要来自于股东和银行,不涉及大量投资人,即便出风险也只会小范围、低程度影响部分金融机构,不容易形成系统性金融风险,因此偿债优先级更低。

三、政策收紧下,融资租赁应对策略

1、缩小政府平台类项目业务比重与体量

在中央大力整治地方政府隐性债务背景下,融资租赁公司继续大量开展政信类融资租赁业务,一方面违背监管机构服务实体经济要求,另一方面也将面临更高风险。建议融资租赁公司缩小政信类业务比重与体量。一是逐步降低政信类业务比重,选择2-3个实体经济细分子行业开展专业化运营。二是通过租赁资产包交易、资产证券化等形式清理政信类租赁资产,降低存量政信类资产规模,降低风险。部分政信类项目比重过高的租赁公司,出于股东要求、维持租赁资产总量等原因,已经难以通过常规手段实现业务转型。对于此类租赁公司而言,通过其他业务增量换存量,逐步降低政信类项目比重已不可行。

2、区域资质划分标准,实施分类管理

依据“红橙黄绿”政策,结合交易所、交易商协会相关规定要求,结合红橙黄绿区域划分、地方经济发达程度、项目是否为主流地方政府融资平台、地方政府债务率、项目是否为财政支持项目、项目合规性等指标将政信类项目分为A、B、C三级。A类项目所处区域普遍具备产业结构优化突出,金融资源优势明显,经济发达、财政收入高,偿债能力强,债务压力总体较轻,风险可控等特点。B类和C类项目所处地区普遍存在财政收入偏低,偿债能力较弱等问题。建议租赁公司优先开展和持有A级政信类项目,重点关注B、C级政信类项目资产质量。在监管收紧的背景下,土地出让收入禁止与项目挂钩,资质低、高度依赖土地财政的城投平台融资严重受阻,流动性资金面临严重挑战,融资租赁公司需通过资产包买卖等形式置换C级政信类项目,降低风险。

3、提高政信类项目投放要求与标准

2021年4月交易所发布的公司债券发行指引,规定城投公司总资产规模小于100亿元或主体信用评级低于AA(含)发行债券要审慎调整公司债券申报规模和募集资金用途。在实际操作中,融资租赁公司仅依靠上述要求开展政信类业务远不足以控制风险,建议融资租赁公司全方面考虑发债主体的综合实力。第一,关注发债主体所在地的行政职能、地位级别。总体来看,在其他条件大致相同的情况下,行使政府职能越强,垄断性高,偿债能力越强、风险越小。第二,关注发债主体所在地的经济实力。主要可以从GDP规模、增速、人均值、支柱产业、民营经济的健康程度等方面评价。优先考虑民营经济发达,产业布局合理,第二产业结构较优,第三产业发展增长率较高的地区。第三,了解地方政府显性负债及隐形负债真实情况,政府债务率、政府负债,包括广义的真实水平。值得注意的是,实际情况中,由于地方投融资平台有息债务数据统计途径主要来源为财政统计,还有很多其他融资平台为政府融资且未纳入统计,所以个别地方政府(尤其是部分市县)实际债务远远高于统计数字,广义债务率数额也将更大。第四,锁定发债主体核心资产,明确核心资产是否与其职能相匹配,同时关注其主营业务在当地的垄断性及地位,即有较强的不可替代性。第五,关注融资主体公开市场融资情况,建议承租人、担保人之一为当地主流平台,并关注曾经是否有过公开市场融资经历。第六,建议融资租赁公司依法合规开展业务。

4、紧跟国家战略发展方向,关注战略新兴产业

在国家政策推动和扶持下,战略新兴产业市场前景广阔。特别是国家对于新基建领域的战略规划,未来将有着巨大的发展潜力和资金投向。新基建作为科技与基建的高度融合,具备独特的数字化、智能化的特点。它包括七大产业:5G基站建设、大数据中心、人工智能、工业互联网、特高压、城际高速铁路、城市轨道交通和新能源汽车充电桩。5G建设、数据中心、工业互联网、新能源汽车充电桩等产业对于资金有着巨大的需求,融资租赁公司应紧抓新技术的产业风口,在新兴的细分市场寻找拓展业务机会,实现转型升级。另一方面,在2021年的政府工作报告中,“做好碳达峰、碳中和工作”被列为2021年重点任务之一。进一步完善绿色金融体系、增加绿色金融供给,是贯彻绿色发展理念、深化金融供给侧结构性改革的重要举措。尽管城投公司债发行与监管政策收紧,但国家对绿色金融债券的发行仍给予一定的鼓励和支持。建议融资租赁公司关注清洁交通、生态保护及适应气候变化、资源节约与循环利用、污染防治等产业。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~