跟投制度是良药or鸡血?

作者:黄小妹

来源:风财讯(ID:fengcaixun)

在开发业务跟投机制推出的第七年,万科准备对自己非开发业务的跟投机制进行更新。

6月14日,万科发布公告称,公司第十八届董事会第三十次会议审议通过《关于补充完善复杂项目及非开发业务跟投机制的议案》,公司拟对非开发业务的跟投机制进行迭代。非开发业务包括但不限于物流仓储、商业、长租公寓、冰雪、教育、企业服务、食品业务,未来拟拓展的非开发业务。

万科方面表示,此次披露议案,旨在激发孵化成长期的非开发业务经营管理层和骨干员工的责任担当意识,推动上述业务加速发展,表明公司期望孵化成长期业务实现有质量发展的坚定决心。

郁亮显然希望跟投机制能够在非开发业务上“复制”曾经的辉煌,毕竟万科2014年于业内首次推行的跟投机制,一定程度上成就了如今的万科。

郁亮曾在2017年万科33周年庆演讲中对跟投机制给予肯定——

“在事业合伙人机制体系的指导下,万科的员工和万科的公司,焕发了激情,使得我们创造了历史上最好业绩,也使万科的股价创造了历史高位。”

“此前万科的跟投制度无论是从管理层激励还是风险控制方面都是相对成功的,强化了管理层的凝聚力与话语权,在业绩方面也是多赢的。”IPG中国首席经济学家柏文喜认为。

如今房地产行业住宅开发面临增长压力,“跟投跟不动”成为行业共识。

非开发业务跟投机制三大看点

此次万科拟修订非开发业务跟投机制议案有三大看点。

其一,跟投的人员范围扩大。

去年议案中明确规定,公司董事、监事、法定高级管理人员不可参与跟投。这一次,则将董监高管理层纳入其中。

非开发业务的跟投人员包括公司董事、监事、法定高级管理人员在内的所有员工,以非开发业务的核心经营团队、骨干员工为主,具体跟投人员以届时确定的跟投方案为准。

柏文喜强调,就非地产项目而言,属于万科相对不熟悉的领域,提高跟投层次以加强项目选择与项目运行的风险识别与控制则是十分必要的。

“这也是万科2014年以来实施的跟投制度一直都是将公司董事、监管、高级管理层排除在跟投人员之内,此次修订的针对非地产开发业务跟投制度,却将公司管理层纳入到跟投范围的重要原因。做出这一调整,显然旨在提升非地产项目的跟投层次,加大非地产板块的风控力度。”

“地产开发目前是处于严格监管,而非开发业务可以起到业绩支撑或补充的作用,但是万科在非开发业务上并不具有专业知识和经验,为了控制投资风险,所以采取跟投。” 香颂资本执行董事沈萌说。

其二,万科非开发业务跟投权益比例上限比住宅开发销售更高,提高了一倍。

具体来看,非开发业务跟投人员直接或间接持有的业务权益比例合计不超过20%,对于万科股权比例低于50%的业务,跟投人员直接或间接持有的权益比例还需不超过万科在该业务所持权益比例40%。未经董事会薪酬与提名委员会同意,单一跟投人员直接或间接持有的业务权益比例不超过3%。

相比之下,住宅开发销售类项目跟投人员直接或间接持有的项目权益比例合计不超过 10%,对于万科股权比例低于 50%的住宅开发销售类项目,跟投人员直接或间接持有的项目权益比例还需不超过万科在该项目所持权益比例的20%。单一跟投人员直接或间接持有的项目权益比例不超过 1%。

资深地产人士张波认为,由于万科的跟投制度有着严格的权益比例层面限定,并不会导致万科本身对各类非开发业务的管理权受到影响,因此预计在激励之下,部分有着较好基础的业务将有可能得到更快发展。

其三,跟投价格打补丁。

非开发业务跟投定价标准为不低于万科在该业务的已投成本及对应融资成本之和; 不低于合资格独立第三方评估的公允价格;不低于每股净资产。

有观点认为,一方面,万科现在的主要利润来源还是来自于地产业务,非开发业务对利润的贡献并不高,跟投的设立也并不会对小股民权益有太大影响。此次增设“不低于每股净资产”的定价标准,本质上是为了保障股东权益。

非开发业务跟投机制迭代

关于万科拟修订非开发业务跟投机制的目的,资深地产人士张波分析,万科旨在通过优化跟投机制,推动非开发业务的进一步发展,这一制度有利于提升参与人员的主人翁意识,更大程度激发核心团队的拼搏意识,也在一定程度上显示出万科大力发展非开发业务的决心。

可见,加快非开发业务的发展,是此次万科跟投机制迭代的初衷。

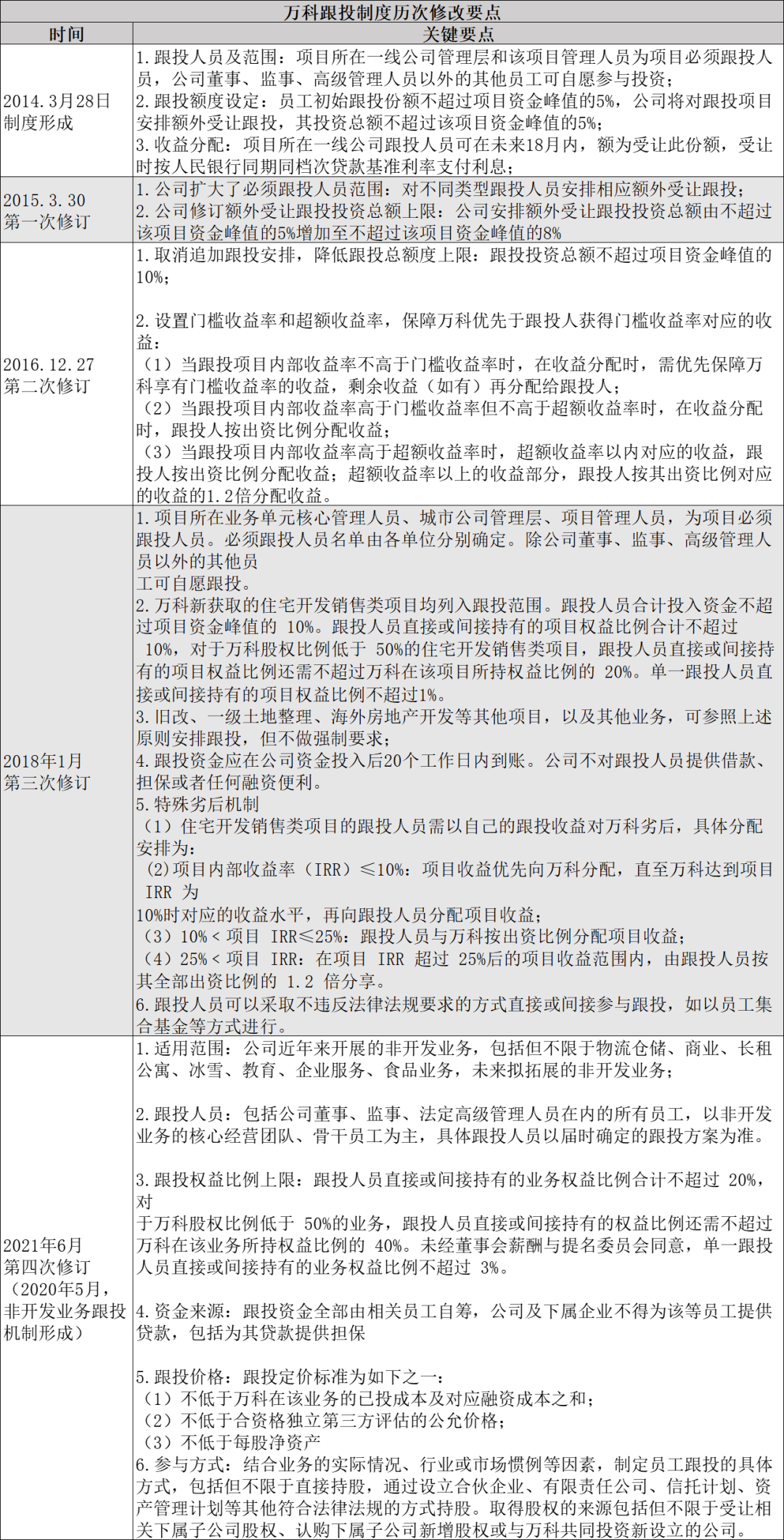

事实上,自2014年起,万科首次推行开发业务跟投制度以来,期间不断调校,修正,打补丁,核心仍是激发员工主人翁意识,实现利益捆绑,最终增加公司价值。

2014年,万科于行业内率先推出开发业务的项目跟投机制,所有员工初始跟投份额不超过项目资金峰值的5%,另外5%的额外份额由万科进行跟投,跟投员工可以在18个月内受让该部分额度。

2015年,万科扩大开发业务项目资金峰值,跟投资金从项目资金峰值的5%追加至8%,这意味着跟投资金达到一个项目资金峰值的13%。也就是说,万科一个地产开发项目,万科内部跟投员工享有13%的权益收入。

2016年底,万科又取消了追加的跟投份额数,规定跟投投资总额不超过项目资金峰值的10%。

2018年,万科跟投机制修改再次强调了员工跟投总额不超过项目资金峰值的10%,且跟投人员跟投资金应在公司资金投入后20-40个工作日内到账,公司不对跟投人员提供借款、担保或者任何融资便利。

这意味着跟投员工必须出资项目资金峰值10%的全部“自有”资金,意味着万科为跟投员工提供的天然“杠杆”结束。

但修订制度中提出“跟投人员可以采取不违反法律法规要求的方式直接或间接参与跟投,如以员工集合基金等方式进行”。

此种规定下,跟投人员依然可通过外部寻找杠杆进行投资,跟投人的“杠杆”时代并没有结束,当项目运作良好,经济效益高时,跟投人依然可得到高额收益。但是一旦跟投项目投资失败,跟投员工将承受比股东更大的投资风险。

截至2020年底,万科累计有1002个项目引入跟投机制。2020年报告期内新获取的项目中,跟投认购金额为37.45亿元,占跟投项目资金峰值的2.09%,占万科权益资金峰值的3.48%。沈萌强调,房地产开发的政策监管持续保持在高位,短期内松动的可能性很小,进行非开发业务的投资,有助于稳定业绩基础。

2020年5月,万科提出《关于补充完善复杂项目及非开发业务跟投机制的议案》,在开发业务跟投机制基础上,补充完善了复杂项目及非开发业务的跟投机制,此次万科则是在去年的议案基础上,对非开发业务跟投机制的跟投人员、权益比例、价格和资金来源等相关方面修订了规定。

此次万科修订非开发业务跟投机制强调资金来源,跟投资金全部由相关员工自筹,公司及下属企业不得为该等员工提供贷款,包括为其贷款提供担保。

良药or鸡血?

7年间,万科跟投制度4次修订,因时而变不断完善。不容忽视的是,万科跟投机制助推了万科的增长。

郁亮曾在2015年业绩发布会上强调,“跟投项目较非跟投项目开盘认购率增长4个百分点,开盘周期缩短近5个月,首次开盘的毛利润增长6个百分点。同时,项目发展成果斐然,营销费率大幅下降。”

提升项目经营成果的同时,万科跟投机制提升团队凝聚力。

万科董秘朱旭在万科2016全年销售及经营情况电话会议上曾表示,在去年万科股权之争斗争比较激烈的时候,一线公司的人员依然保持稳定,万科的跟投制度有效的凝聚人心,大家依然觉得要把手头的项目尽心尽力的做好,不能在危难的时候离开公司。

可以肯定的是,跟投制度开展以来,员工在加快项目周转、节约成本、促进销售等方面越来越体现出合伙人的意识和作用。跟投项目从获取到首期开工、首期开盘以及现金流回正的平均时间明显缩短,集团的营销费用率也得到有效控制。

上述成果呈现下房地产开发经营数据上,便是一根上扬曲线。

万科销售金额方面,2015年-2020年分别为2614.7 亿元、3647.7 亿元、5,298.8亿元、6,069.5亿元、6,308.4亿元、7,041.5亿元。分别同比增长20.7%、39.5%、45.3%、14.5%、3.9%、11.6%。

销售金额的正增长带来了房地产开发业务结算收入的持续增长。2015年-2020年,万科房地产开发结算收入分别为1902.1亿元、2341.4亿元、2330.1亿元、2846.2 亿元、23340.4 亿元、3774.2亿元。分别同比增长 32.5%、23.1%、- 0.48%、22.1%、 21.8%、13.0%。

跟投机制推行六年,万科净利润率2020年录得9.91%,近年来净利润率整体保持在10%上下。

整体来看,万科已经摆脱了早期跟投机制推行后,少数股东损益占净利润的比例提升从而侵蚀净利率的影响。

过去7年,房地产行业经历了由黄金时代向白银时代的转变,伴随着地产行业向上发展红利,跟投机制也成就了如今的万科。如今万科将开发业务的跟投机制复制到非开发业务,此次非开发业务能否再次复制此前万科开发业务的成就?时间会给出答案。

伴随着土地价格上涨、调控压力,融资监管,项目投入比重不断加大,回报周期越来越长,风险越来越大,跟投制度充满争议。2019年6月,万科总裁兼首席执行官祝九胜称:“万科员工跟投现在跟不动了,压力挺大的,全国钱50强房企中接近30家,都出现跟不动的情况,我们不是唯一一家。”

“跟投跟不动”存在于开发业务端,对于此次万科非开发业务跟投机制,业内观点认为非开发业务吸引力不如开发业务。

有投资者表示,非开发业务跟投机制涉及到的业务范围是近几年开展的新业务,包括物流仓储、商业、长租公寓、冰雪、教育、企业服务、食品业务。这些新业务大多都是重资产、回报周期长,IRR(内部收益率)远低于住宅开发,这些业务跟投比住宅的跟投额度提高了一倍。但是真正愿意跟投这种业务的人都是深度介入这类业务的,不然是没信心跟投的。

柏文喜表示,“从目前万科的非开发业务业绩表现和业务占比来看,应该属于万科的长线业务和战略性业务,因此短期内很难有较好的业绩表现。

也就是说万科的非开发业务跟投制度在短期内可能约束和风控的意义更加突出而激励的意义更为淡薄一些,所以员工觉得吸引力不如开发业务属于情理之中。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~