地方资产管理公司2018年以来在债券市场的融资大幅增长,行业整体评级率约50.00%,整体级别较高,未来参与评级和资本市场融资的地方资产管理公司或将进一步扩容。

作者:金融评级二部

来源:联合资信(ID:lianheratings)

地方资产管理公司2018年以来在债券市场的融资大幅增长,行业整体评级率约50.00%,整体级别较高,未来参与评级和资本市场融资的地方资产管理公司或将进一步扩容。企业规模指标和杠杆指标整体上存在一定程度的级别对应梯度关系;股东背景是地方资产管理公司政策属性的直观体现,国有背景的地方资产管理公司主体级别普遍较高;不良资产主业占比偏低的企业或存在更大经营风险,从而可能影响其信用级别。

01

地方资产管理公司发债和评级情况

截至2020年8月末,一共有57家经银保监会批复的可从事金融企业不良资产批量收购业务的地方资产管理公司(参见【行业研究】行业发展前景广阔,回归本源更需自勉)。根据公开资料,2021年2月,吉林省盛融资产管理有限责任公司获得银保监会的资质批复,地方资产管理公司数量增至58家。

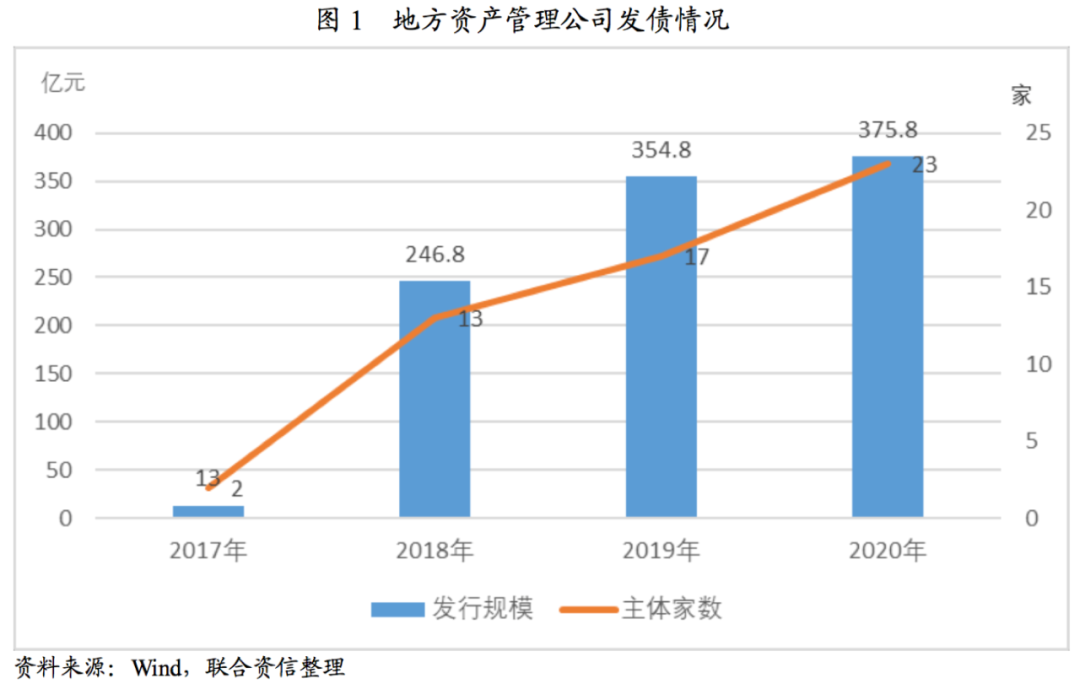

从行业发债情况来看,根据Wind,本文统计了2016年以来债券市场上地方资产管理公司发行债券和债务融资工具情况,2016年未有地方资产管理公司发行;2017年仅有2家地方资产管理公司发行,规模共13.00亿元;2018年发行规模激增至246.80亿元,之后2019年、2020年发行规模同比分别增长43.76%和5.92%,2020年发行规模为375.80亿元,当年发行的地方资产管理公司主体家数也增至23家。不良资产业务与商业银行不良贷款规模基本正相关,随着2018年宏观经济下行、全行业“去杠杆”等的影响,不良资产融资需求与不良资产规模同步扩张。从发债期限上来看,因不良资产业务周期较长,地方资产管理公司发债期限普遍偏长期,主要为3~5年期,票面利率区间3.10%~7.50%;但近年也逐渐开始有地方资产管理公司发行1年及以内的短期限债券品种来缓解流动性,2019年有2家发行短期品种,2020年增加至7家,短期品种的票面利率区间2.20%~5.00%。

从行业评级情况来看,2019年以来市场上有公开主体级别的地方资产管理公司共29家(统计截至2021年1月末),其中有17家主体信用级别为AAA,10家主体信用级别AA+,1家主体信用级别AA,1家主体存在信用级别差异(系河北省资产管理有限公司,以下简称“河北省资管”,AA+中诚信/AAA大公),整体AAA级别的主体家数占有级别主体的比重达60.71%。按照58家地方资产管理公司计算,行业整体评级率50.00%,随着企业的发展和融资需求的增加,未来参与评级和资本市场融资的地方资产管理公司或将继续扩容。

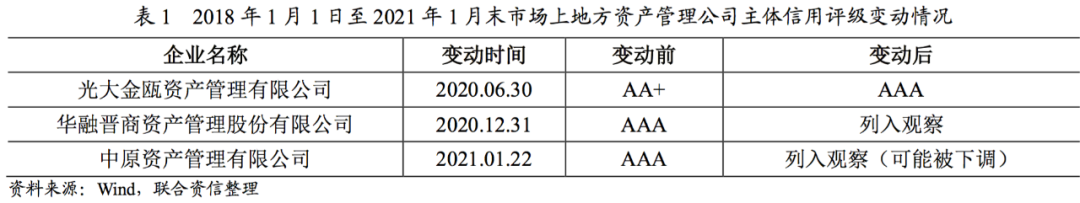

从行业信用级别调整情况来看,从2018年1月1日至2021年1月末,未有主体级别被下调的地方资产管理公司,有1家地方资产管理公司的主体级别从AA+被上调至AAA,系光大金瓯资产管理有限公司,其主体评级被上调原因是该公司在集团战略定位中有重要意义,且对资本金提升有明确的安排,预计未来公司资本实力将进一步增强。此外,华融晋商资产管理股份有限公司被列入评级观察,主要系该公司所持有的资产涉及重大诉讼,未来涉诉资产对公司风险管理、流动性、盈利能力和短期偿债压力等多方面可能产生影响;中原资产管理有限公司被列入可能下调的观察名单,原因是该公司外部融资环境有所恶化,且未来三个月债务规模较大,流动性趋于紧张,叠加企业自身盈利下滑,均对其信用状况产生不利影响。

02

评级企业主要指标分析

以下主要分析2019年以来有评级结果的地方资产管理公司的主要指标,其中财务数据和相关指标的分析剔除了上海国有资产经营有限公司和辽宁省国有资产经营有限公司(以上两家为综合性国有资产经营公司,被政府授权可经营资产管理公司业务,资产管理公司业务在该两家企业中占比不大,整体数据和其他地方资产管理公司可比性较差),剩余样本企业27家。

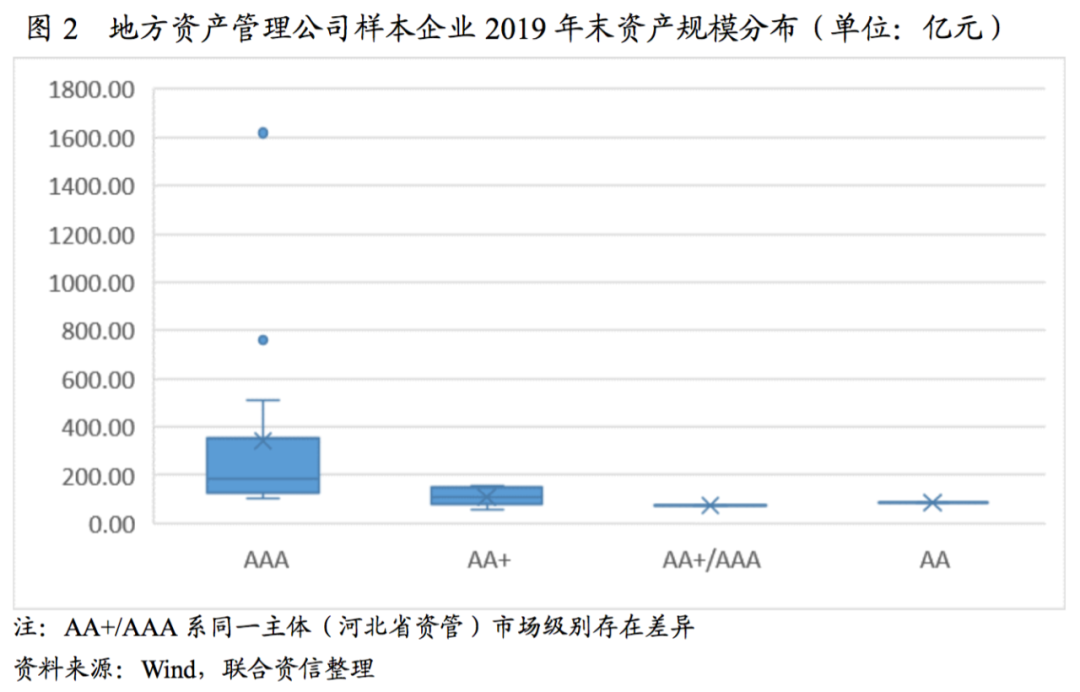

(1)规模指标分析

从样本企业资产规模来看,截至2019年末,主体AAA级别资产规模最大值1619.19亿元、最小值106.74亿元、平均值379.69亿元;AA+级别企业中,资产规模最大值154.39亿元,最小值57.08亿元;存在级别差异的河北省资管,其资产规模为74.21亿元;AA级别仅有一家企业,其资产规模为86.34亿元,高于AA+级别最小值。

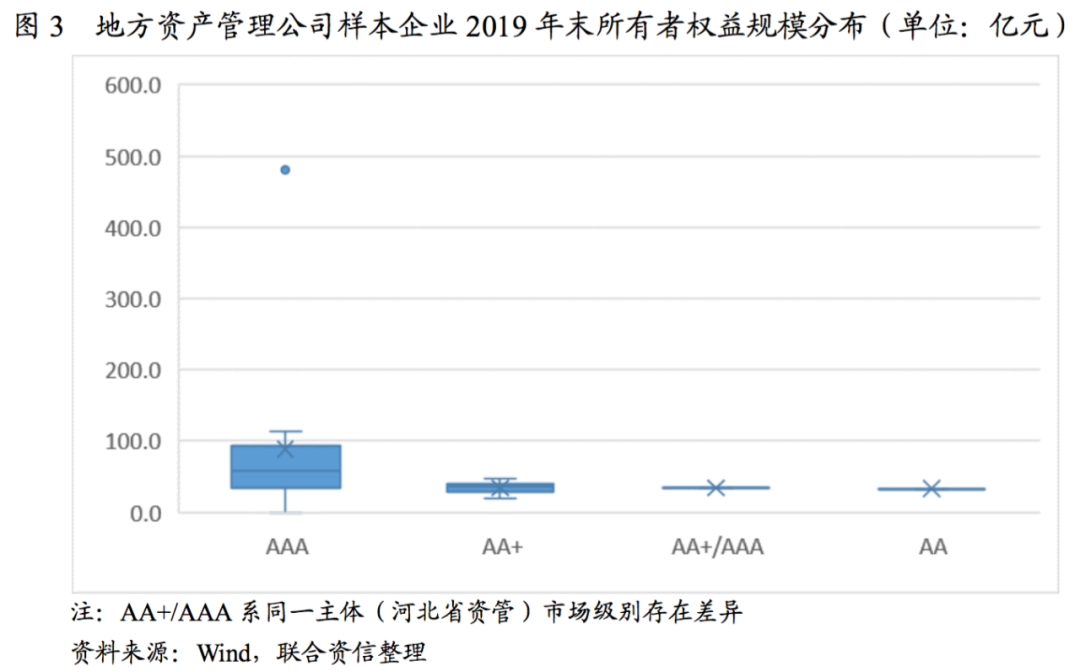

从所有者权益来看,截至2019年末,AAA级主体中,所有者权益最大值480.59亿元,最小值30.70亿元。AA+级别主体的所有者权益最小值为18.50亿元,同时,AA+级别中有7家企业的所有者权益均高于AAA级别最小值。

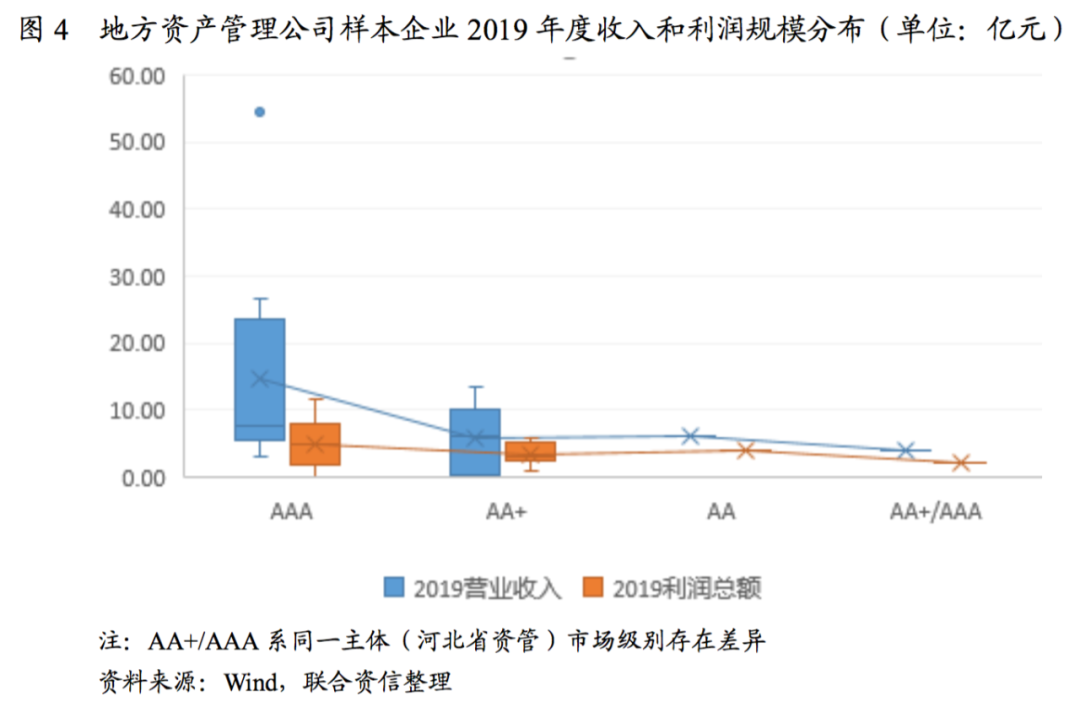

从营业收入和利润总额来看,2019年,地方资产管理公司中,AAA级别主体的营业收入和利润总额最大值分别为54.55亿元和11.61亿元,AA+级别主体中有2家企业的营业收入和利润总额在AAA序列中能排到靠前位置。AA级唯一主体的营业收入和利润总额已达AA+收入和利润水平。值得指出的是,地方资产管理公司对不良资产业务的收入确认方式存在差异,目前普遍有全额法和净额法2种,导致收入指标差异可能较大,可比性不强,但利润指标的可比性较好。

(2)财务比率指标分析

从盈利指标来看,AAA级别的地方资产管理公司因资产、资本金规模较大,盈利指标表现普遍不及AA+企业;存在级别差异企业的盈利指标可落于AAA级别区间;AA级别的唯一主体因其民营背景对资本运营效率要求等相对较高,其盈利表现明显优于AAA级别企业。

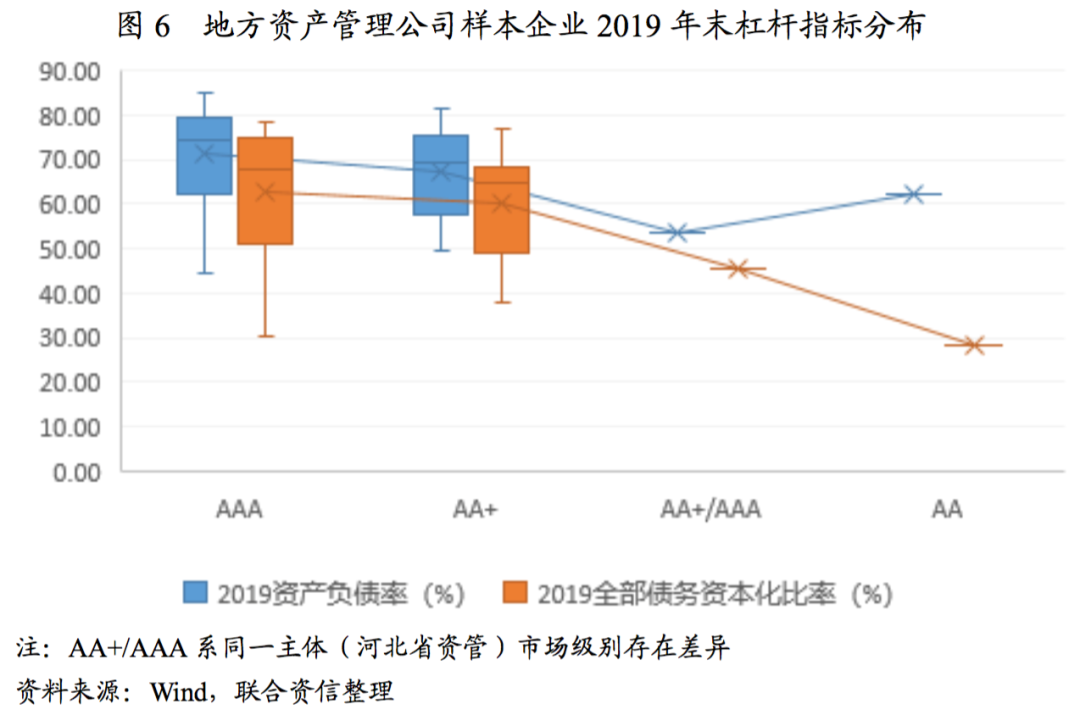

从杠杆指标来看,AAA级别地方资产管理公司的资产负债率和全部债务资本化比率的区间上下线均高于AA+企业;存在级别差异企业和AA级别企业的整体杠杆水平较低。这种现象主要源于地方资产管理公司一般被银行等金融机构视为非金融企业,较金融企业可获得的融资在规模、成本、便利性等方面均有一定差距,因此融资瓶颈一直是地方资产管理公司行业性的普遍难题;而AA+及以上的高级别主体更易获得银行等授信机构的认可和资本市场的融资渠道,其具有的融资便利使高级别主体更容易实现加杠杆的需求。

(3)股东背景分析

从企业股东背景来看,有公开级别的29个样本企业中,国有控股背景的25家、民营控股背景的2家、混合制2家。其中,国有背景分布在AAA和AA+级别,且以AAA为主;民营背景样本较少,暂无AAA级别出现;无控股股东的混合制背景企业样本较少,目前均为AAA,且该两家企业的主要股东也均为央企和地方国企。

从样本企业净资产的区间分布来看,整体上存在一定程度的级别对应梯度关系,且同一级别中,国有背景企业的净资产最小值显著低于民营和混合制企业,主要原因是目前市场上对地方资产管理公司评定级别的核心基础逻辑是地方资产管理公司在化解地方不良资产、维护地方金融稳定方面承担着一定的社会责任,其所具有的政策性意味着地方资产管理公司在遭遇极端不利情况或债务危机时可能获得政府的扶持和救助,而国有股权比例是政府扶持可能性的直接体现因素之一。

(4)主营业务分析

近年来,部分资质较好的地方资产管理公司逐渐尝试通过资本市场发债进行融资,拓宽了融资渠道,但多数地方资产管理公司的融资仍依赖于银行借款,或股东及关联方等提供的企业借款。目前市场上地方资产管理公司的债券融资成本约3.10%~7.50%,而四大资产管理公司的类似债券融资成本约2.85%~4.50%,相比四大资产管理公司而言,高主体信用级别并没有为地方资产管理公司节约太多的财务成本。较高的融资成本和不良资产处置回收的不确定性叠加,导致地方资产管理公司倾向于交易频率较高的短期经营行为,如收益回报较高的固定收益类业务等;加之若股东对地方资产管理公司设定较高的盈利目标和分红要求,将进一步促使企业选择投资业务、类信贷业务等短平快的非主业业务。在前期的发展中,部分资产管理公司已经形成了以投资业务、类信贷业务等为主的业务特点,不良资产业务收入占比较低;从可获得财务数据的地方资产管理公司来看,数量占比约40%的地方资产管理公司的收入较为依赖固定收益类业务。

随着宏观经济下行压力加大和市场上信用风险上升,金融类资产质量普遍承压,部分地方资产管理公司的固定收益类投资业务因单笔规模较大、集中度较高、前期风控不严等原因,投资资产已经爆发了一定的信用风险事件,在主业不良资产回收压力也同时增加的情况下,较为依赖投资业务、且资产质量不高的地方资产管理公司面临的压力将更大;同时,因不良资产业务回收期普遍较长,其不良资产业务收入可能不足以抵补自身固收业务产生的信用风险敞口,从而侵蚀利润、甚至企业资本金。此外,不专注于不良资产主业也会弱化地方资产管理公司化解区域金融风险的政策属性,可能影响其信用级别。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~