近日,旗下一家净利不足亿元的子公司爆雷,意外撼动了700亿市值“最大装备制造集团”。

作者:小债看市

来源:小债看市(ID:little-bond)

近日,旗下一家净利不足亿元的子公司爆雷,意外撼动了700亿市值“最大装备制造集团”。

子公司爆雷

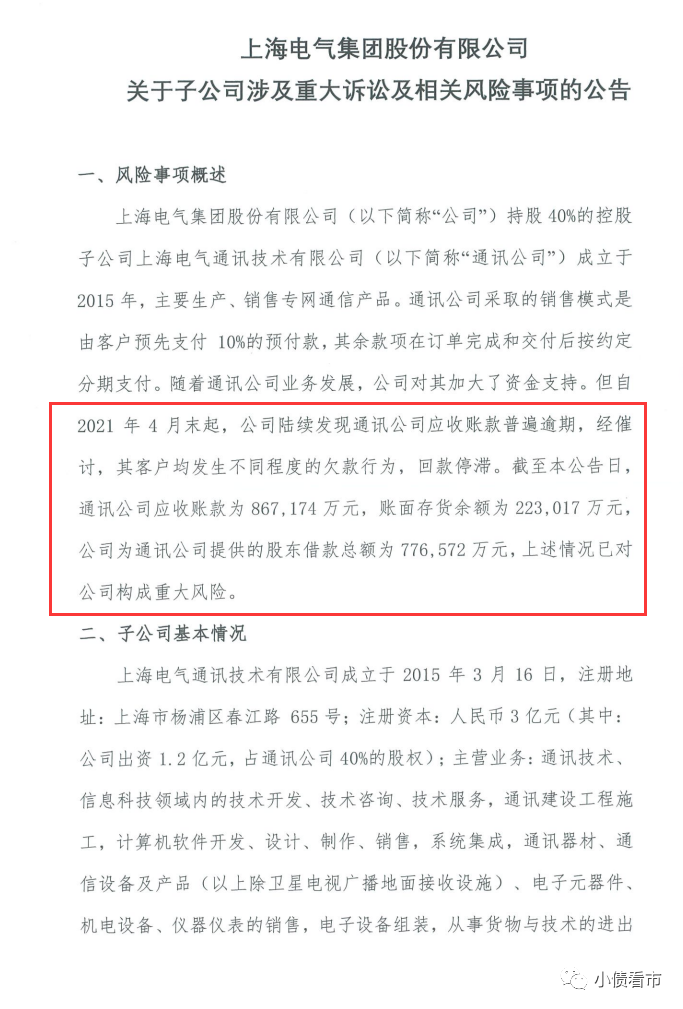

5月30日晚,上海电气(601727.SH)公告称,公司合并报表范围内的控股子公司上海电气通讯技术有限公司(以下简称“通讯公司”)应收帐款普遍逾期,存在大额应收账款无法收回的风险。

通讯公司应收账款逾期公告

公告显示,通讯公司应收账款余额为86.72亿元,账面存货余额为22.3亿元,上海电气向通讯公司提供的股东借款金额合计为77.66亿元,均存在重大损失风险。

若通讯公司出现应收账款无法收回,存货无法变现,另加上可能无法偿还上海电气提供的股东借款,上述极端情况下,最终可能会对上海电气归母净利润造成83亿元的损失。

受此消息影响,5月31日上海电气A股开盘直接跌停,H股股价一度跌逾20%;6月1日其A股股价再次大幅低开,最终收盘跌幅为3.04%。

上海电气股价走势

一石激起千层浪,上海电气立刻收到上交所监管函,要求针对涉事的通讯公司作出更多的业务情况说明。

上海电气称,已针对拖欠子公司货款的四家公司采取措施,包括向法院提起诉讼等。

值得注意的是,今年4月上海电气原副总裁、通讯公司前董事长吕亚臣 “落马”,目前正接受上海市纪委监察委纪律审查和监察调查,但目前尚未有进一步信息显示此次爆雷与吕亚臣事件是否存在关联。

不久前,标普刚刚下调上海电气(集团)总公司(以下简称“电气总公司”)及上海电气长期发行人评级至“A-”,展望由“负面”调整为“稳定”。

黑天鹅事件后,国际评级机构穆迪将电气总公司及上海电气的评级展望从“稳定”调整为“负面”,标普则将其列入负面信用观察名单。

《小债看市》统计,目前上海电气存续两只美元债,存续规模8亿美元;在境内债方面存续4只债券,存续规模43.53亿元,其中一年内到期的有15亿元。

存续境内债到期分布

在境内信用评级方面,目前上海电气主体和相关债项信用等级均为AAA,评级展望“稳定”。

83亿财务黑洞

据官网介绍,上海电气是一家大型综合性高端装备制造企业,主导产业聚焦能源装备、工业装备、集成服务三大领域,2005年和2008年先后登陆港股和A股。

通讯公司成立于2015年,注册资本3亿元,主营通讯技术、信息科技领域内的技术开发、计算机软件开发等业务。

从股权结构看,上海电气的控股股东为电气总公司,持股比例为52.55%,公司实际控制人为上海市国资委。

而上海电气持有通讯公司40%股份,为其控股股东。

通讯公司股权结构图

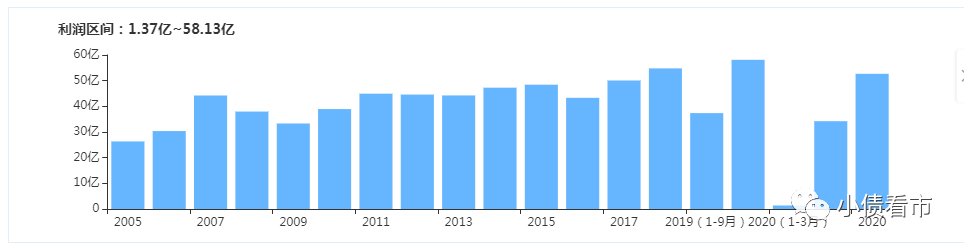

2018年以来,受益于资产重组的完成,上海电气经营资产优化,营业收入大幅增长,但业绩增速却不及营收增速,且综合毛利率连年下滑,“增收不增利”迹象明显。

2020年,上海电气实现营收1372.85亿元,实现归母净利润37.58亿元;通讯公司实现营收29.84亿元,实现净利润9024.7万元。

因此,从通讯公司的营收规模、业绩收益来看,其对上海电气的贡献不算太大。

盈利能力

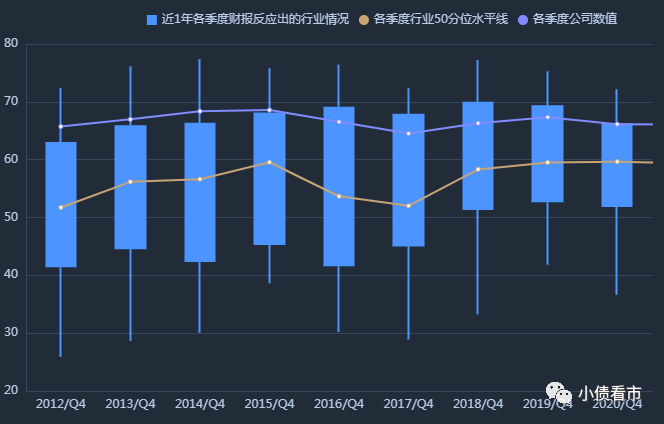

截至今年一季末,上海电气总资产为3129.1亿元,总负债2033.37亿元,净资产1095.73亿元,资产负债率64.98%高于行业平均水平。

截至2020年末,通讯公司总资产101.04亿元,总负债87.89亿元,净资产13.15亿元,资产负债率87%,财务杠杆高企。

上海电气财务杠杆水平

《小债看市》分析债务结构发现,上海电气主要以流动负债为主,占总债务的85%,债务结构待优化。

截至今年一季末,上海电气流动负债有1732.79亿元,主要为应付账款,包括应付工程款和材料款,其一年内到期的短期债务有213.15亿元。

相较于短债规模,上海电气流动性充足,其账上货币资金有306.23亿元,对短债形成良好覆盖,短期偿债压力不大。

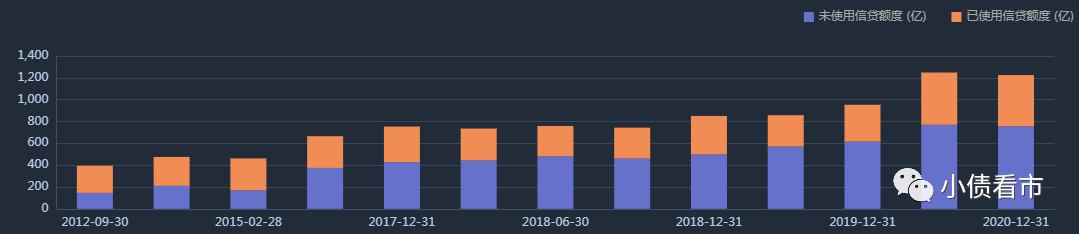

在备用资金方面,截至2020年末,上海电气银行授信总额有1225.46亿元,未使用授信额度有755.49亿元,可见其财务弹性较好。

银行授信情况

除此之外,上海电气还有300.59亿元非流动负债,主要为长期借款,其长期有息负债合计229.09亿元。

整体来看,上海电气刚性债务有562.36亿元,以短期有息负债为主,带息债务比为28%。

而通讯公司也主要以流动负债为主,其中短期借款27亿,应付票据3.8亿,应付账款8亿,其他应付款43.4亿;在非流动负债方面,长期应付款有4.9亿。

截至公告日,通讯公司在商业银行的借款余额为12.5亿,到期日分别自2021年6月29日至2022年2月15日不等,借款存在无法按约清偿风险。

在资产质量方面,截至今年一季末,上海电气应收账款有326.71亿元,存货349.67亿元,可以看出这两项指标规模较大,对资金形成较大占用。

截至2020年末,通讯公司应收账款有3.89亿元,应收款项融资55.2亿,应收账款表外融资27.8亿元,今年5月其对表外应收账款融资进行收购,截至公告日应收账款合计86.72亿元。

通讯公司应收账款金额较大,虽已采取多项措施催收,应收账款收回的金额存不确定性。

上海电气将对通讯公司应收账款评估减值风险,计提相应减值金额,可能导致后者计提大额资产减值损失。如应收账款最终无法收回,将可能导致通讯公司应收账款坏账损失的风险。

除此之外,截至公告日,通讯公司账面存货余额22.3亿元,鉴于其相关业务原因,存货可能无法足额变现,可能导致计提大额资产减值损失。

总得来看,无论资产规模、营收还是业绩贡献,通讯公司在上海电气的众多子公司中“存在感”较小,但二者财务杠杆较高,应收账款和存货对资金占用较大。

牵涉企业

另外,让人匪夷所思的是,拖欠通讯公司货款的客户,多家是具有强大背景的国资企业。

公告显示,北京首都创业集团有限公司贸易分公司(以下简称“首创贸易”)拖欠通讯公司货款11.93亿元;富申实业拖欠7.88亿元;南京长江电子信息产业集团有限公司(以下简称“南京长江”)拖欠货款20.89亿元;哈尔滨工业投资集团有限公司(以下简称“哈工投资”)拖欠0.57亿元。

上述交易发生在2019年1月和2020年12月间,通讯公司在收到10%的预付款后履行合同,此后再没有收到余下货款。

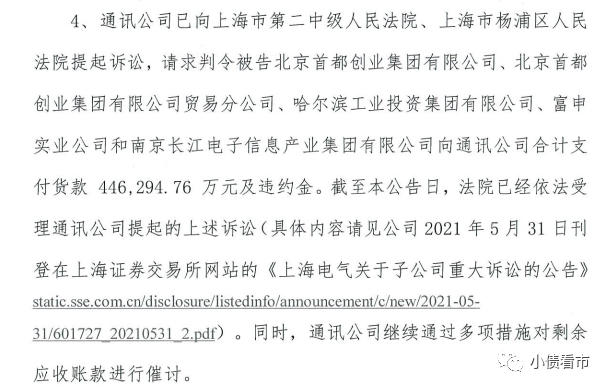

目前,通讯公司已向法院提起诉讼,要求以上4名被告支付货款及违约金44.63亿元。

公告截图

据公开资料,首创贸易、南京长江和哈工投资实际控制人分别为北京市政府、国务院国资委以及哈尔滨市国资委。

而富申实业为一家上海全民所有制企业,主要从事货物及技术进出口业务,国内贸易,计算机和网络系统服务等。

值得注意的是,富申实业旗下11家子公司均显示被吊销或注销状态。

2021年,富申实业由于陷入一桩买卖合同纠纷,被申请财产保全,截至今年3月其账面被冻结的银行存款为1.31亿元。

标普在报告中写道,潜在的应收账款损失,反映了通讯公司在风险管理和内部控制方面的不足。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~