一个曾经是渝系房企"五朵金花"之一,另一个是“四川地产一哥”,如今两家西南龙头房企都将面临生死考验。

作者:小债看市

来源:小债看市(ID:little-bond)

一个曾经是渝系房企"五朵金花"之一,另一个是“四川地产一哥”,如今两家西南龙头房企都将面临生死考验。

01

被申请破产重整

7月5日,重庆市第五中级人民法院发布案号为(2021)渝05破申428号的破产审查公告,重庆市协信远创实业有限公司(以下简称“协信远创”)被申请破产重整,申请人为北京易禾水星投资有限公司。

破产重整信息

协信远创是重庆老牌房企,曾与龙湖、金科、东原、华宇等并称渝系房企的"五朵金花",并在一段时期稳居全国百强房企之列。

但自2019年末开始,协信远创屡次被曝出资金链危机消息。

2020年1月,协信集团旗下有机蔬菜品牌“多利农庄”被曝出欠薪、欠贷事件,导致平台陷入瘫痪、员工无法正常工作。

随后,协信远创也一度传出资金链断裂将卖身续命,先后被金科、融创、阳光城等房企调研一番后不了了之。

2020年3月,协信远创曾出现“技术性违约”事件,“18协信01”付息资金迟到一天才到账。(后台回复“协信”查看原文)

随着债务危机的加深,2020年4月协信创始人吴旭将公司大部分股权以总价43.9亿元对价出售给丰隆集团旗下新加坡城市发展有限公司(以下简称“CDL”)全资子公司,协信借此暂时渡过危机。

然而CDL入主后,协信远创的债务问题并没有得到有效解决。

今年3月,协信远创与CDL产生较大矛盾。CDL公开宣称收购协信是“一笔失败的投资”,要求3名董事离职,并扬言要卖出手中股份;协信则指责CDL不支持公司发展,不向公司“输血”,导致资金流可能出现问题。

2021年3月9日,协信远创4.4亿元私募债“18协信01”未完成兑付,发生实质性违约,其债务危机全面爆发。

《小债看市》统计,目前协信远创违约债券已达3只,违约余额17.43亿元;另外其还存续两只债券,存续规模13.78亿元,分别将于今年7月和9月到期。

存续债券

02

深陷债务危机

据官网介绍,协信远创成立于1999年,是中国专注于“高周转为主导、产商协同”集成化发展的业务平台。

协信远创曾经是重庆商人吴旭掌控的“协信商业王国”里极为重要的平台,涉及地产开发、物业管理、租赁等多项业务。

协信远创官网

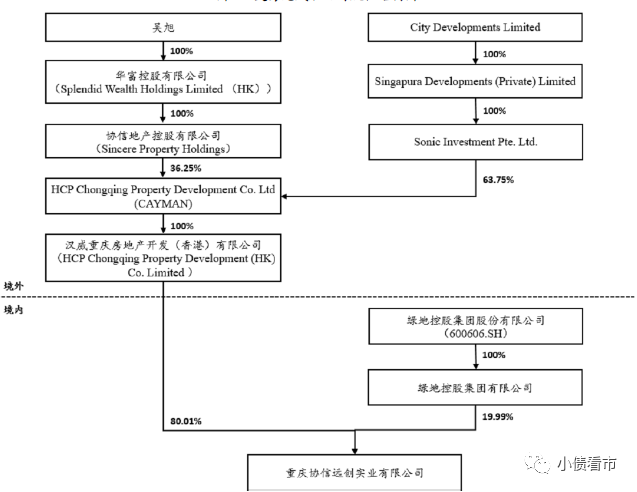

2020年4月,CDL以44亿元对价收购协信远创51.01%股份,成其控股股东;原实控人吴旭的持股比例由60%降至29%;绿地集团持股下降至19.99%,公司实控人由吴旭变更为CDL。

股权穿透图

据克而瑞数据显示,2020年协信远创以220亿操盘金额排名第102位,已被甩出百名开外,与龙湖、金科等“渝系房企”相差甚远。

克而瑞数据

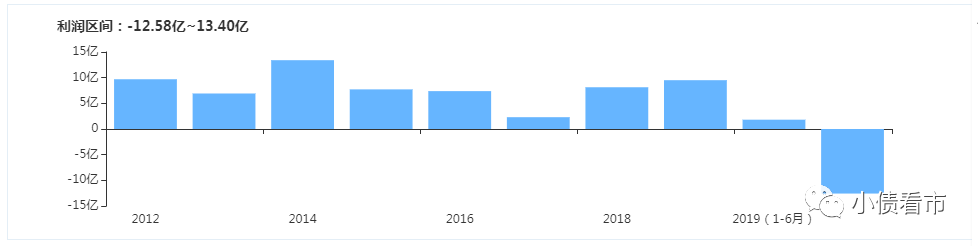

近年来,协信远创营业收入和利润规模有所增长,但营业利润对投资收益和公允价值变动收益依赖很高;2019年若扣除投资收益和公允价值变动收益,其营业利润呈现持续亏损状态。

2020年,在疫情影响下协信远创营业收入腰斩,归母净利润巨亏71.61亿元,为历年来首次亏损,且其2020年报被出具保留意见的审计。

盈利能力

截至2020年末,协信远创总资产为791.08亿元,总负债681.02亿元,净资产110.06亿元,资产负债率高达86.09%。

从房企融资新规“三道红线”来看,截至2020年二季度末,协信远创剔除预收款项的资产负债率为66%,净负债率191%,现金短债比为0.17,可以看出其已踩中两道红线归为“橙档”房企。

《小债看市》分析债务结构发现,协信远创主要以流动负债为主,其一年内到期的短期债务有130.8亿元。

相较于短债压力,协信远创流动性十分紧张,其账上货币资金不足20亿元,不足以覆盖短债,短期偿债风险较大。

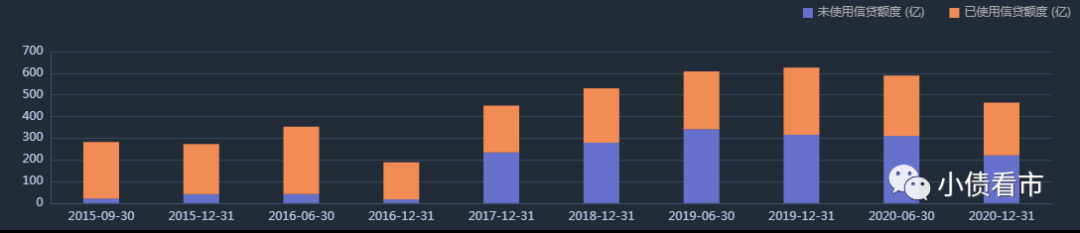

在备用资金方面,截至2020年末协信远创授信总额为463.99亿元,未使用授信额度220.12亿元,表面看财务弹性尚可。

银行授信情况

除此之外,协信远创还有225.67亿非流动负债,其刚性债务规模有293.44亿元,主要以长期有息负债为主,带息债务比为43%。

有息负债高企,协信远创财务费用惊人,2019年该指标高达18.64亿元,对公司利润形成严重侵蚀。

在偿债资金方面,协信远创对外部融资较为依赖,在融资渠道方面除了银行和债券,其还通过租赁、应收账款、股权质押及信托等方式融资。

值得注意的是,协信远创所持公司股权已高比例质押,其旗下已有10家子公司股权被质押用于融资,其中有8家更是100%质押。

另外,随着大量债务到期,协信远创融资金额已无法覆盖到期债务,2019和2020年其筹资性现金流净额分别为-42.23亿和-89.34亿元,外部融资环境已恶化。

筹资性现金流情况

在资产质量方面,协信远创还存在存货高、受限资产多、投资性房地产占比较大等方面的问题。

协信远创走到如今的境地,或与其盲目扩张、走多元化道路有关。

2015年,吴旭带领协信开启了新一轮扩张之路,提出"去房地产化",确定了“不动产是基础、金融是桥梁、科技是未来”的转型战略,切入产业地产、金融资管等多个领域。

然而,协信重点发力的商业地产项目,由于资金沉淀多,开发周期长,近几年公司现金流压力陡增。

近年来,受房市调控政策影响,协信与其他渝系房企差距也越来越大,再加上人事频繁动荡,协信的资金链危机仿佛越来越深远。

03

蓝光走在违约边缘

另一边,同为西南龙头房企,号称“四川地产一哥”的蓝光发展(600466.SH)也在债务危机中苦苦挣扎。

今年初,蓝光发展被曝非标逾期,揭开其债务风险的一角。

其实,从去年10月出售迪康药业开始,蓝光发展就已显露出资金紧张的苗头。

紧接着今年4月,蓝光发展将旗下物业资产蓝光嘉宝服务65.04%股权转让给碧桂园服务,对价49.64亿元。

《小债看市》统计,今年7月蓝光发展到期或回售债券合计27亿元,但其仍未提供明确偿债资金来源及偿债安排,市场为其能否正常兑付捏一把汗。

蓝光发展曾是房企中的一匹黑马,从销售百亿到千亿的突破仅用了四年时间。

近年来,蓝光创始人杨铿也在大力推进多元化发展战略,成立文旅集团,推出“水果侠”主题世界IP,但文旅项目难赚钱是业界共识。

另外,蓝光这两年开启“二代接班”模式,高管团队频繁流失,核心团队的频繁离职,给其经营战略执行和落地,带来了不小的阻碍。

如今,在房地产调控和融资新规“三道红线”下,房企开始进入洗牌阶段,无论是全国性大型房企还是偏隅一角的区域房企都面临生死考验,尤其是曾经盲目追求规模、激进扩张、多元化发展的房企更为危险。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~