齐精智律师提示如果股权受让方未来建成再销售(自持除外)时,由于股权溢价部分无法计入在建工程成本,增值额将大大提高,相当于税费延迟转嫁到了受让方。,土地使用权以股权方式转让要比转让资产方式税费高。

作者:齐精智律师

在房地产开发中,土地使用权都在公司名下,一般情况下都是转让公司股权的方式来转让土地使用权,因为以转让股权的方式转让土地使权可以不用缴纳高昂的土增税。齐精智律师提示如果股权受让方未来建成再销售(自持除外)时,由于股权溢价部分无法计入在建工程成本,增值额将大大提高,相当于税费延迟转嫁到了受让方。,土地使用权以股权方式转让要比转让资产方式税费高。

本文不追浅陋,分析如下:

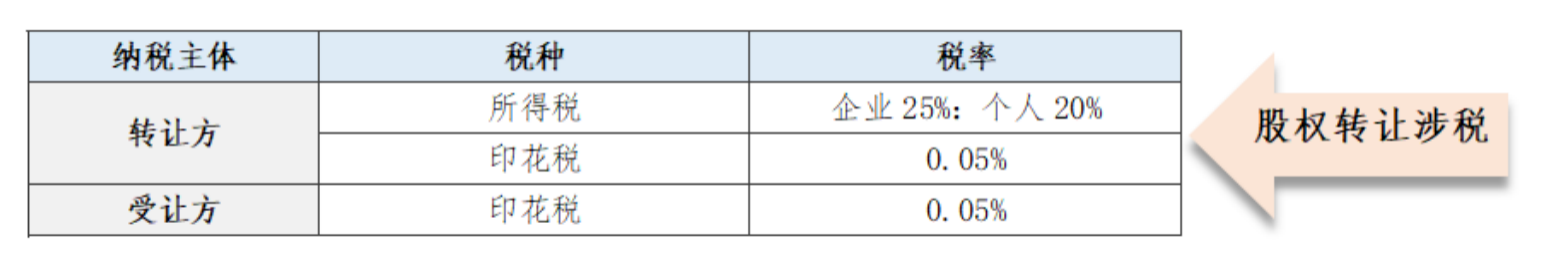

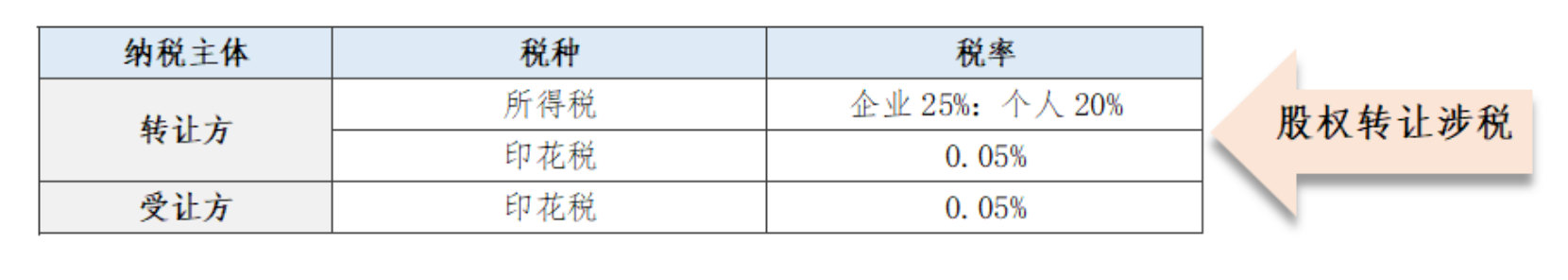

一、不涉及股权受让方开发土地的情况下,股权转让在转让环节,因为不涉及所有权变更,无须承担增值税和土地增值税,双方的税负较轻。

1、股权收购——转让环节税赋低。

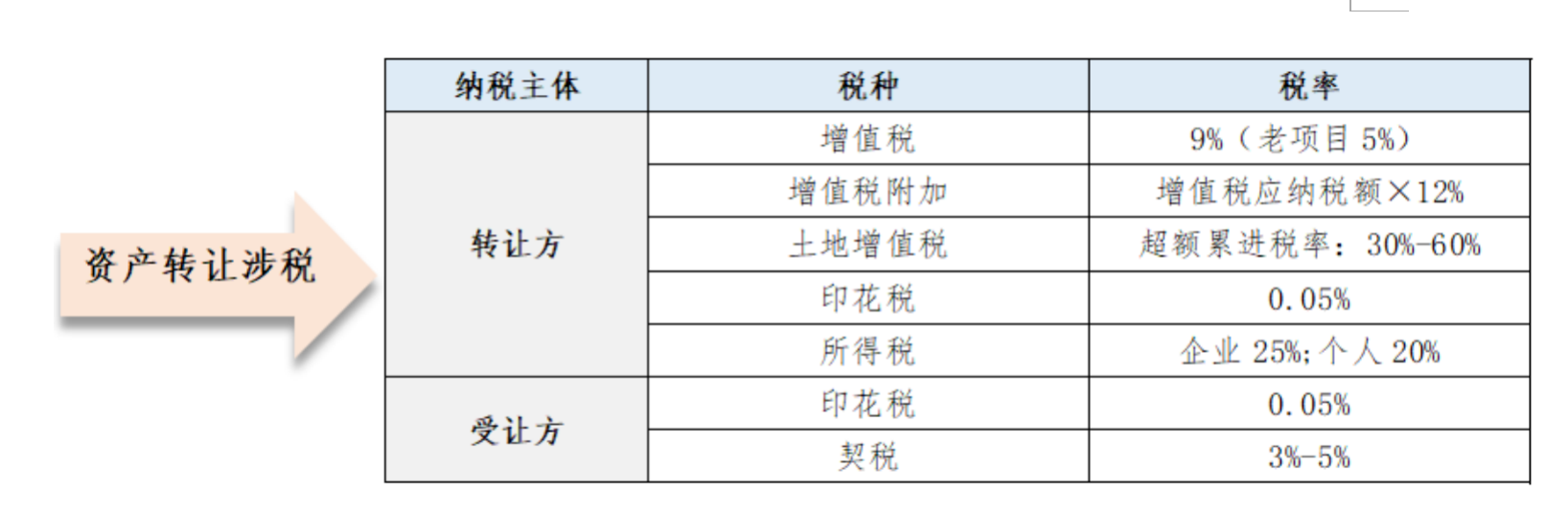

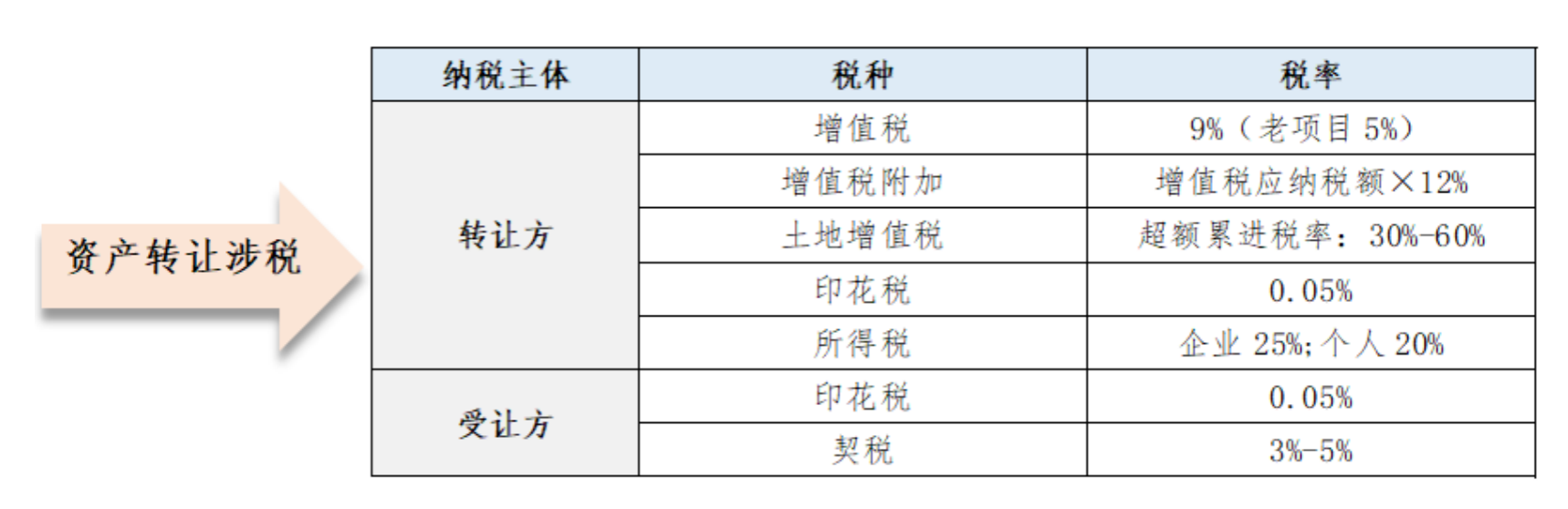

2、资产收购——转让环节税负高

二、如果股权受让方未来建成再销售(自持除外)时,由于股权溢价部分无法计入在建工程成本,增值额将大大提高,相当于税费延迟转嫁到了受让方。

股权转让节税的实质,股权收购的节税原理实质是税赋递延,时间换空间。而不是真正的降低税赋(甚至总体税赋更高)。

尽管股权转让在转让环节,因为不涉及所有权变更,无须承担增值税和土地增值税,双方的税负较轻。

但是,受让方未来建成再销售(自持除外)时,由于股权溢价部分无法计入在建工程成本,增值额将大大提高,相当于税费延迟转嫁到了受让方。

#案例:房企长跑哥有一在建工程,其中土地价款5亿元。目前投入已达立项总投入25%,满足转让条件。其中资本化利息0.5亿,开发成本5亿。

现因资金短缺,欲和登山哥商量转让方式。假设后期仍需投入建设资金10亿,建设竣工后,预计总货值36亿。

两公司商量下来,有以下2种方式,可以考虑:

a.登山哥以16亿收购项目资产

b.登山哥以16亿收购项目股权

假设业态全部为普通住宅,不考虑分摊等问题。

1#直接转让方式下:

①长跑哥承担税务(出让方)

印花税:合同所载金额×0.5‰=16×0.5‰=0.008亿

增值税:销项-进项=(16-5-5-0.5)/1.09×9%=0.495亿

增值税附加:增值税×12%=0.495×12%=0.06亿

特别说明:在税费计算时,此案例多处简化处理。

如:在计算销项税额时,扣减的土地成本应不含契税;在计算进项税额时,一般成本进项税率按9%计算,费用进项税率按6%计算,且需获得取票率。此处取票率简化为100%,取得土地使用权契税不考虑,利息进项按9%计算。下同。

土增税:增值额×适用税率-扣除项目金额×速算扣除系数

销售收入(不含税)=会计口径下收入+土地款抵扣增值税调增收入=16/1.09+5/1.09×0.09=15.1亿

扣除项(不含税)=(5/1.09+5)×1.3+0.06=12.52亿

增值率=(15.1-12.52)÷12.52=20.6%<50%

土增税=(15.1-12.52)×30%=0.74亿

企业所得税:={(16-5-5)÷1.09-0.495-0.74-0.06}×25%=1.01亿

税费合计:1.01+0.74+0.06+0.495+0.008=2.31亿

②登山哥承担税务(受让方+收购环节)

契税:成交价×3%=16×3%=0.48亿

印花税:成交金额×0.5‰=16×0.5‰=0.008亿

税费合计:0.48+0.008=0.49亿

③登山哥承担税务(再销售环节)

增值税:销项税额-进项税额=(36-16-10)÷1.09×9%=0.83亿

增值税附加:增值税×12%=0.1亿

土增税:增值额×适用税率-扣除项目金额×速算扣除系数

销售收入(不含税)=36/1.09+16/1.09×0.09=34.35

扣除项(不含税)=(16+10/1.09)×1.3+0.1=32.82亿

增值率=(34.35-32.82)÷32.82=4.6%<20%,享受土增免税

企业所得税:【(36-16-10)÷1.09-0.48-0.1】×25%=2.15亿

税费合计:2.15+0+0.1+0.83=3.08亿

2#股权收购模式下:

①长跑哥承担税务(出让方)

印花税:成交金额×0.5‰=16×0.5‰=0.008亿

企业所得税:(16-5-5-0.5)×25%=1.38亿

税费合计:1.38+0.008=1.39亿

②登山哥承担税务(受让方)

印花税:成交金额×0.5‰=16×0.5‰≈0.01亿

③登山哥承担税务(再销售环节)

增值税:销项税额-进项税额=(36-5-5-10-0.5)÷1.09×9%=1.28亿

增值税附加:增值税×12%=1.28×12%=0.15亿

土增税:增值额×适用税率-扣除项目金额×速算扣除系数

销售收入(不含税)=36-(36-5)÷1.09×0.09=33.4亿

扣除项(不含税)

=【(5+10)/1.09+5】×1.3+0.16=24.55亿

增值率=(33.4-24.55)÷24.55=36%<50%,使用税率30%

土增税=(33.4-24.55)×30%=2.66亿

企业所得税:{(36-15)÷1.1-5-0.5-0.15-2.66}×25%=2.7亿

税费合计:2.7+2.66+0.15+1.28=6.79亿

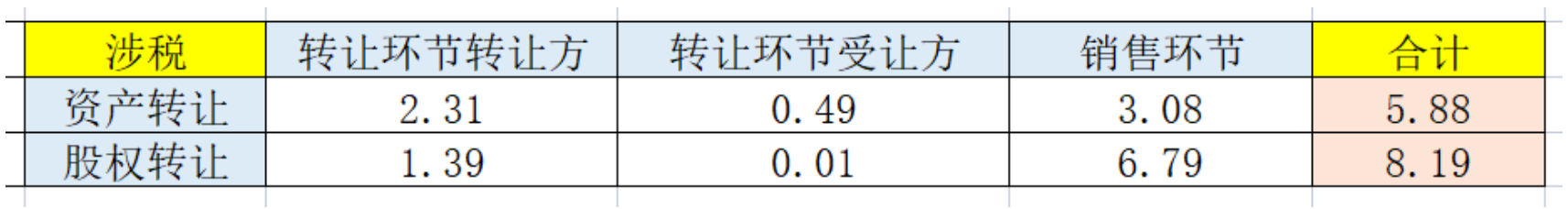

3#两方案税费对比如下:

在该案例中,由于直接股权收购,其收购溢价在销售环节得以体现——致使销售环节增值率<20%——从而触发免土增税。

所以,股权收购在整个“收购——再销售”,并不一定节税。其节税原理主要是税费递延,时间换空间,同时给税务筹划以充足空间。

齐精智律师,陕西明乐律师事务所,仲裁员、北京大学法学院北大法宝学堂特约讲师,公司股权、借贷担保、房产土地、合同纠纷全国专业律师,微信号qijingzhi009。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~