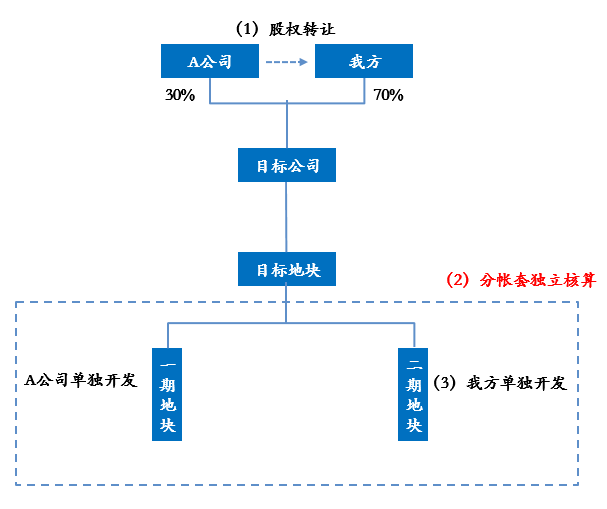

部分股权对应目标地块100%的开发收益权,开发过程中,采用分帐套的方式独立核算

作者:陌爷

来源:陌爷地产圈(ID:gh_6e6c6fd48723)

无论对于股权转让还是在建工程转让,一般对于目标公司名下仅有一宗地块的话,操作起来比较清爽

但是如果目标公司名下有多宗地块,收购或合作开发意向仅仅是对其中一宗,这种情况下,一般可以通过两种方式解决

【1】作价入股+公司新设:如果目标公司名下目标地块可以剥离出来,通过作价入股+公司新设,在转让对应股权的模式,获取目标地块的开发收益权

【2】分地块分帐套独立核算:即收购项目公司部分股权,但双方约定该部分股权对应目标地块100%的开发收益权,开发过程中,采用分帐套的方式独立核算

以上两个方式各有优劣势

【模式一】不可避免得会涉及前期税费的缴纳,且流程上会相对复杂

【模式二】分地块独立核算的模式相对清爽,前期可避免交易税费的缴纳且流程简单,仅需要完成一步股转即可,但是对于协议及风控上更加严格,后期操盘中相互扯皮的事会比较多。

本篇文章结合我实操经历过的一个项目,解析分地块独立核算的操作模式及合作细节

对于分地块独立核算的模式,关键在于以下三点

(1)分帐套独立核算,成本、费用、收入、税费、债权债务账套如何分摊?

(2)如何确保原债权人不向我方追偿?

(3)交易对价应该如何分解?

直接通过一个实操案例帮助大家理解:

以2015年收购的一个位于安徽的项目为例(简化处理,旨在理解)

目标地块占地面积60000平米、容积率3.0、计容建筑面积180000平米,规划用途为商业住宅地块

安徽xx房地产开发有限公司(A公司)于2014年于公开招拍挂市场获取,100%持有目标公司股权,目的地块的开发权益及土地使用权位于目标公司名下,注册资本金10000万元

目标地块共分两期开发:

其中一期部分建筑面积80000平米,目前已处于销售阶段,二期部分建筑面积100000平米,尚未开发,处于方案设计报批阶段

通过调研,一期项目由于产品力较差,大户型滞销,导致销售情况不理想,我司仅对于二期地块感兴趣,

截至评估基准日,目标公司的负债合计5亿元,其中目标公司对A公司的负债合计4亿元,第三方负债(xx信托)1亿元

双方诉求分析

项目基本情况梳理清楚后,对于收并购项目最重要的在于双方的诉求,因为双方诉求的满足是合作的契机与前提

一、合作方的诉求主要包括两点

1、由于本身没有操盘经验,合作方希望通过股权出让的方式引入大开发商,学习操盘经验

2、一期销售回款情况不理想,对于二期开发的资金压力较大,希望能够解决开发资金缺口的问题。

二、我方的诉求主要包括以下两点

1、只参与开发二期项目,不参与一期,因此希望通过收购目标公司70%的股权,对应二期地块的开发权益,双方分账套独立核算

2、债权债务关系梳理清楚,保证第三方金融机构不向我方追偿

交易结构设计

基于以上的分析,经过多次洽谈后,双方达成共识

关于交易结构如下:

以上的交易架构相对清爽,分解如下:

(1)我司与A公司签订股权转让协议,收购70%股权

(2)协议中约定双方分地块分帐套独立核算,我方70%股权对应二期地块100%的开发权益

如何分地块分帐套独立核算

该收购项目相对简单,但是难点在于分账套独立核算,对于成本、费用、收入、税费、债权债务账套如何进行分摊

一、开发成本

对于专属于一期和二期的的开发成本,包括但不限于设计费、工程施工费、监理费、营销费、营销费用、管理费用等分别进入双方专有账户

二、 企业所得税、土地增值税、增值税等税费的分摊

合同中约定,一期地块由A公司承担,二期地块由我方承担,如果税费无法区分的话,按照计容建筑比例分摊的原则划定

三、债权债务的处理

对于债权,双方约定的原则项目公司层面因一期地块销售产生的应收账款等债权仍归属于一期地块独立核算范围内,归属于A公司

对于债务,由于项目公司层面负债合计5亿元,双方约定交易对价部分优先偿还第三方债务后,剩余债务归属于一期地块

交易对价分解

搞清楚上述交易架构和分地块独立核算原则后,最后在看一下交易对价

双方经过多次协商后约定,交易对价约定为2.7亿元

总交易对价=股权对价+债权对价

股权对价:由于受让70%股权,注册资本金10000万元,对应股权对价为7000万元

债权对价:剩余2亿元作为股东借款投入到目标公司中,为了规避第三方债务对二期项目的追偿,约定2亿元股东借款,优先偿还xx信托的1亿元借款,剩下1亿股东借款由目标公司归还给A公司

关于分地块分帐套独立核算的操作模式,实操层面用得还比较少,但是该模式也具备其灵活性,尤其是在目标公司名下多宗地块的情况

照常帮助大家总结一下:

【1】分地块开发,即收购项目公司部分股权,但双方约定该部分股权对应目标地块100%的开发收益权,开发过程中,采用分帐套的方式独立核算

【2】分地块独立核算的模式相对清爽,前期可避免交易税费的缴纳且流程简单,仅需要完成一步股转即可,但是对于协议及风控上更加严格

【3】对于专属于一期和二期的的开发成本,包括但不限于设计费、工程施工费、监理费、营销费、营销费用、管理费用等分别进入双方专有账户

【4】企业所得税、土地增值税、增值税等税费的分摊,合同中约定,一期地块由A公司承担,二期地块由我方承担,如果税费无法区分的话,按照计容建筑比例分摊的原则划定

【5】交易对价部分优先偿还第三方债务后,剩余债务归属于一期地块

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~