以下结合手头有限的资料和业务实际,谈谈自己对S基金的几点认识,不当之处,请予指正。S基金与传统私募股权基金的不同之处,在于传统基金直接收购企业股权,交易的对象是企业;而S基金是从投资者手中收购企业股权或基金份额,交易对象为其他投资者。

作者:清泉居主人

来源:清泉叮咚响(ID:chenshizegd)

S基金于某司而言,是一个新鲜事物,但海外的PE二级市场目前已经是蓬勃发展,国内的PE二级市场也是方兴未艾,在PE二级市场买方数量逐渐增加、众多基金已经到达退出节点、IPO审查趋于严格等多重因素的刺激下,国内PE二级市场蕴藏着巨大的商机,谁能勇立潮头,率先进入,谁就能获得最丰厚的回馈。以下结合手头有限的资料和业务实际,谈谈自己对S基金的几点认识,不当之处,请予指正。

一、S基金的定义及交易模式

(一)S基金(Secondary Fund)是一类专门从投资者手中收购另类资产基金份额、投资组合或出资承诺的基金产品。S基金与传统私募股权基金的不同之处,在于传统基金直接收购企业股权,交易的对象是企业;而S基金是从投资者手中收购企业股权或基金份额,交易对象为其他投资者。

(二) 交易模式

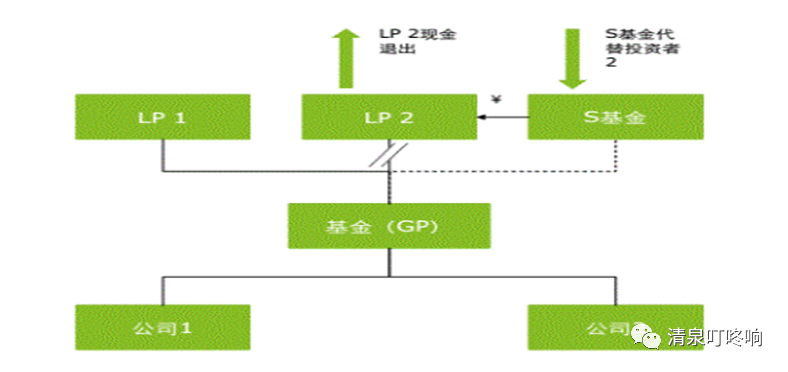

1、LP型

最常见的交易类型,S基金承接了LP2的基金份额,成为新的LP,原LP通过LP型交易实现提早套现、调整投资策略、规避IPO退出限制和锁定基金回报等目的。

2、直投型

这种交易模式是S基金购买原有股东的股权,间接受让了原有股东直接投资的投资组合,此种交易使原有的投资方及时套现,并且避免增加零散售卖资产的时间和成本,同时避免拆分投资管理团队。

3、扩充资本型

扩充资本型S基金交易是指PE基金向S基金增资,扩大基金规模的一种交易形式。对于S基金而言可以投资该基金原有的投资组合,并且无需设立新的GP管理项目。通过该交易模式,可以解决GP募资难题、增加基金规模、并为现有LP提供增资机会。

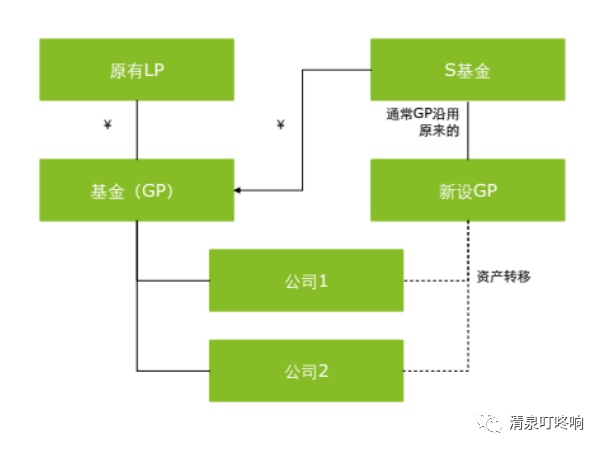

4、收尾型

收尾型S基金交易是指S基金购买即将到期的私募股权基金剩余资产,以帮助全部原有LP提前退出,加速锁定基金回报。若S基金选择新设GP进行管理,还可以使得原GP更快释放管理精力。

二、S基金于某司业务开展的价值

(一)是承接VC/PE到期投资者份额(LP),发挥S基金作为流动性工具优势的重要平台;

S基金面临的第一个机会是大量基金急需退出的“刚需性机会”,这将直接影响项目供应的数量,2014年开始激增的私募股权基金都会集中在2019-2022年退出,正因为宏观上具有大量基金到期的客观条件,一级市场存量规模越来越大,到期基金越来越多,2020年开始成立的S基金将会有更多的项目供给。S基金能够为PE/VC类基金提供除了IPO、并购之外的退出方式,因此,需要退出的PE/VC基金越多,S基金的项目供给将会更充足、挑选的范围也会扩大。

某司基金板块管理的众多基金也为S基金业务提供了发展的契机和基础,某司可籍此加强与集团其他业务板块在业务方面的整合与协同。

(二)是今后某司业务从债的思路向股的思路转变的一个重要抓手;

资产公司目前的业务类型和展业逻辑是围绕债的模式展开的,而S基金的运作逻辑主要是围绕股的模式展开的:债的业务注重主从债务人的清偿能力,以及抵押物的评估价值等因素;而股的业务模式注重对项目、企业的估值能力。

(三)是整合内外部资源,锻造某司专业化投融资队伍和投融资能力的重要载体。

1、S基金本质上是以有限合伙为基本法律架构的基金(需具备私募基金管理人资质),对内规范了GP与LP的职责分工、议事流程,明确了GP的报酬机制与经营管理职责;对外,作为开放的资源整合平台,可以弥补合伙企业在项目来源、资金筹措、客户营销方面的不足,采取收购与并购并举的资本运作方式,推动资产管理规模的快速提升,充分发挥AMC的规模效益。

2、S基金还是一个攻守兼备的股权投资工具,在目前的疫情期间、经济下行周期,对一些面临流动性风险的LP,可以采取收购、或并购的方式予以估值吸纳;对一些体量较大、难以独自消化的项目,S基金还可以与其他S基金分享。

三、S基金结构下的法律风险分析

(一)基金份额转让存在限制性规定

根据《合伙企业法》、《私募投资基金管理人登记和基金备案办法(试行)》的相关规定,主要有受让人资格必须是合格投资者、转让交易完成后的人数数量符合法律规定,转让方式不得采取公开方式宣传和推介等。

(二)目标基金、目标基金份额以及卖方可能存在涉诉、质押、查封、冻结等瑕疵或权利受限的风险。

对目标基金份额和卖方,买方需要了解目标基金份额的基本情况、有无违约、权利状态,以及是否已存在任何质押[i]等影响处置效力的情形;另外还需要了解卖方的负债状况,以判断目标基金份额是否存在交割前被冻结、强制执行或其他被第三方主张权利的风险等。对目标基金、目标基金份额和卖方的尽职调查将有助于排除风险并为后续谈判及确定核心交易条款提供指引。[ii]

(三)基金份额转让通常需履行优先购买权征询程序[iii];

对于合伙人的优先购买权,《合伙企业法》的机制为默认享有,即除非合伙协议明确排除,对外转让目标基金份额的,同等条件下其他合伙人有优先购买权。另外,国内工商变更登记一般仍需要全体合伙人共同签署相关文件,因此,私募基金份额交易的最终完成有赖于目标基金GP与其他LP的事先协调和沟通。

对于有限责任公司型的私募基金,根据《公司法》第71条的规定,经股东同意转让的股权,在同等条件下,其他股东有优先购买权。

(四)S基金持有的LP份额也需要退出了结。

S基金在享有LP份额成熟稳定的收益之外,同样需要对其持有的LP份额采取IPO、转让等形式进行退出了结,需要S基金管理人具有较强的营销管理能力。

注释:

[i]《合伙企业法》第72条 有限合伙人可以将其在有限合伙企业中的财产份额出质;但是,合伙协议另有约定的除外。

[ii]《合伙企业法》第74条债权人也可以依法请求人民法院强制执行该合伙人在有限合伙企业中的财产份额用于清偿。

人民法院强制执行有限合伙人的财产份额时,应当通知全体合伙人。在同等条件下,其他合伙人有优先购买权。

[iii]《合伙企业法》第73条 有限合伙人可以按照合伙协议的约定向合伙人以外的人转让其在有限合伙企业中的财产份额,但应当提前三十日通知其他合伙人。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~