2019年,全国新获批的地方AMC仅三家,较2017年的11家和2018年的10家新增为少,且这三家均是在2019年即将跨年之际才获批。此三家分别是北京资产管理有限公司、长沙湘江资产管理有限公司、成都益航资产管理有限公司,未纳入当年数据统计。

作者:后稷投资

来源:后稷投资

2019年全国不良资产市场白皮书

地方AMC篇

声明

本白皮书所采用数据均收集自网络媒体等公开渠道,不保证数据的完整性和真实性,读者可自行核实,如发现确有错漏之处,亦欢迎联系我们予以修正。本白皮书不构成对任何特定市场和机构的推荐和认定,不构成任何投资建议。

白皮书的著作权归后稷投资所有,免费提供给广大读者阅读参考,媒体转载需先联系我们获得授权。关注后稷投资公众号后,可联络后台获得整套电子版白皮书。

文∣浙江省投融资协会特殊机遇资产专委会&后稷投资

徐小亮

前言

后稷投资不良资产白皮书系列作品的制作发布已经进入了第三年,今年为了更好地服务读者,后稷投资联合浙江省投融资协会,共同制作发布本期的白皮书。我们搜集整理了2019年在全国各类网络媒体等渠道上,公开发布的债权资产处置和成交转让信息,其中处置公告8499条,成交转让公告5679条,范围涵盖全国31个省份。根据该数据,我们制作了本期的全国不良资产市场白皮书,分全国篇和交易相对活跃省份的地方篇,其中全国篇分银行、四大AMC、地方AMC和二级机构4个部分。受技术手段和市场参与方信息公开程度限制,我们不能保证数据的完整性,但仍旧可从中一窥全国各地区债权不良资产市场的大致情况。需要说明的是,债权不良资产处置方法多种多样,债权转让只是其中一种,对不良资产市场整体状况的判断,仍需要我们从其他多个角度加以分析,但全面分析并不是本白皮书的初衷,本白皮书亦不构成任何投资建议。

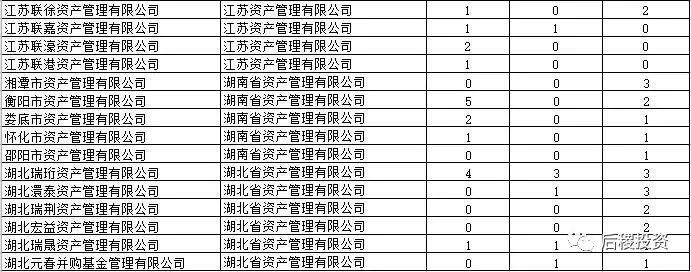

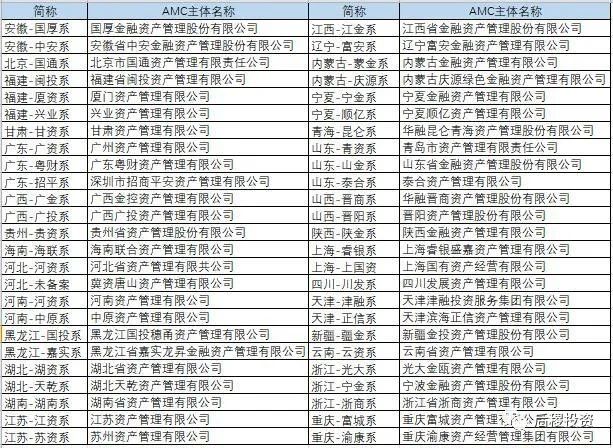

由于各地方AMC子公司众多,统计工作较为复杂。本白皮书中,各持牌地方AMC的一级子公司中的有限责任公司的相关数据,将合并计入到持牌地方AMC名下,而持牌AMC参与出资的合伙企业或者孙公司,相关数据仍单独统计,归为二级机构,在活跃二级机构篇中体现(此处可能有些不妥,但关联企业数量过多,我们已经尽量做到最大范围地纳入了,请见谅)。由于在四大AMC篇中,仅对涉地方AMC的成交记录里,成交较多的地方AMC子公司做此操作,故两篇白皮书在数据上有些许出入,但对分析结果影响较小。本白皮书共统计与地方AMC相关处置公告1218条,成交转让公告1331条,另有17笔256户交易记录属持牌AMC与子公司间的关联交易,以湖南省资产管理有限公司、湖北省资产管理有限公司、浙江省浙商资产管理有限公司的相关交易居多,此类数据未予纳入统计。文后附有相关子公司归口路径的详细数据,以及各持牌AMC在本白皮书中的简称表,有疑问的可自行参阅。

地方AMC在债权不良资产转让市场的整体状况

2019年,全国新获批的地方AMC仅三家,较2017年的11家和2018年的10家新增为少,且这三家均是在2019年即将跨年之际才获批。此三家分别是北京资产管理有限公司、长沙湘江资产管理有限公司、成都益航资产管理有限公司,未纳入当年数据统计。实际上根据管理规定,地方AMC的牌照数量已接近饱和,银保监会今年7月份发布的《中国银保监会办公厅关于加强地方资产管理公司监督管理工作的通知》中提到,对地方资产管理公司的设立从严把握,并对公司设立的可行性与必要性进行全方位论证。而从实际经营情况看,真正大规模开展业务的地方资产管理公司数量有限。

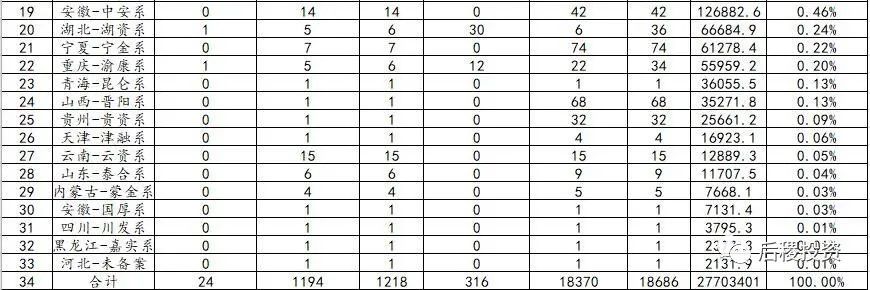

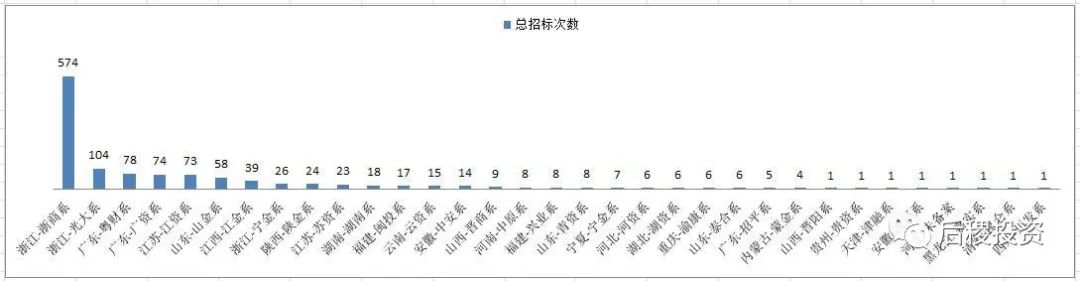

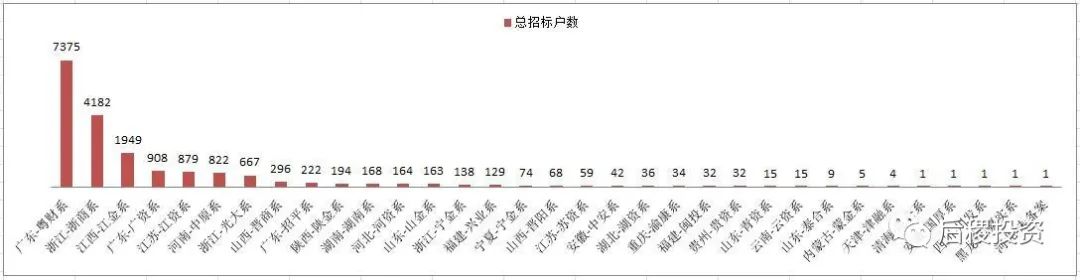

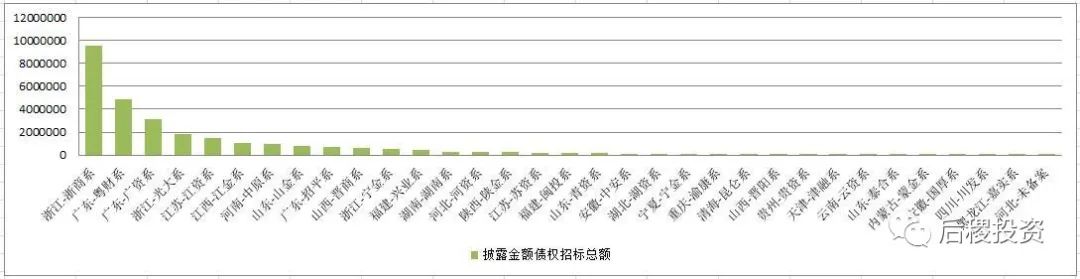

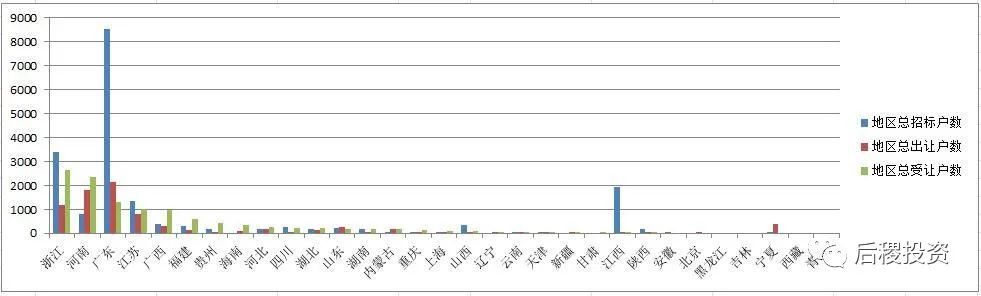

1、债权招标总体情况

数据显示,2019年32家持牌地方AMC有债权招标记录,总招标1218次18686户,披露金额的招标总规模为2770.34亿元。其中以浙江的浙商系、广东的粤财系和广金系金额占比最多,均超过10%,而浙商系占比达到34.39%,远超其他地方AMC。浙江的其他两家地方AMC和江苏、江西的地方AMC表现亦不俗,均排在招标榜的前列。地方AMC的招标规模与其之前的收购规模相关,可侧面反映其债权资产储备状况和处置状况。

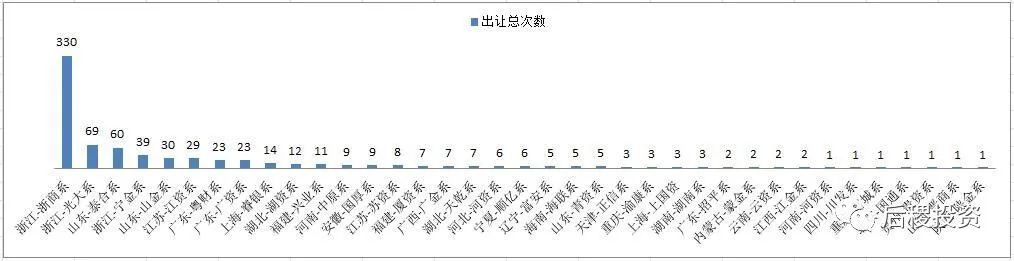

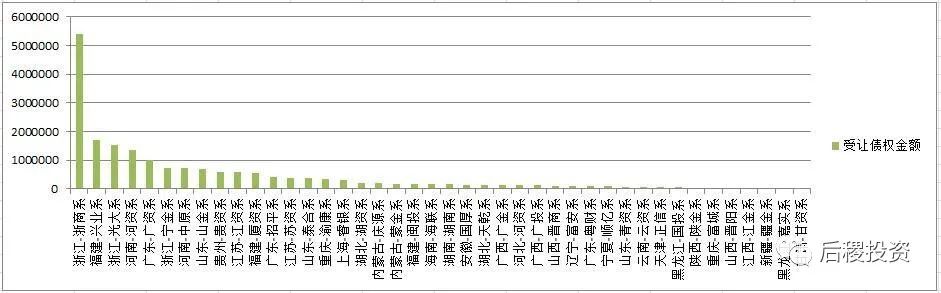

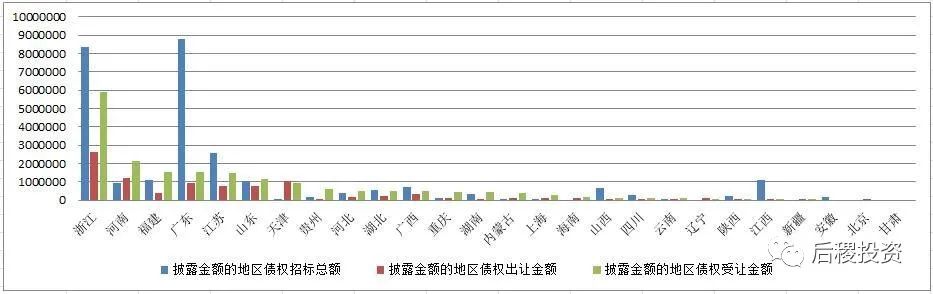

2、债权出让总体情况

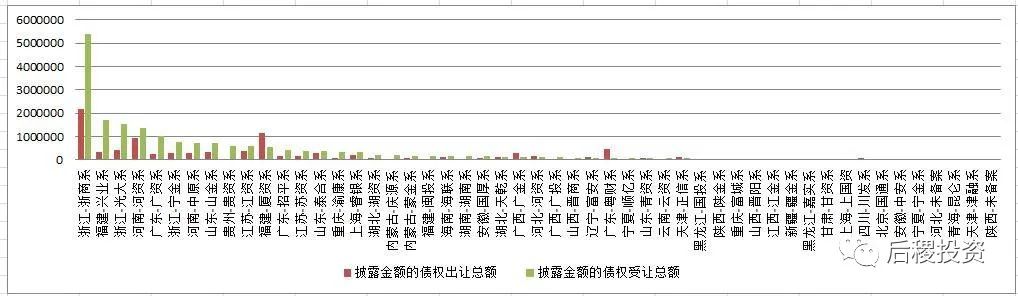

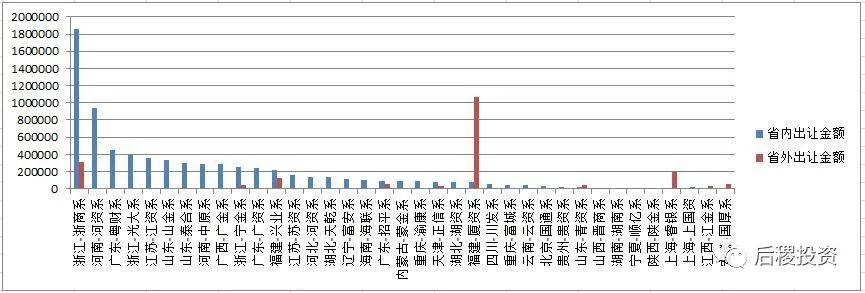

(金额单位:万元)

2019全年地方AMC出让债权总计741次7998户,披露金额的出让总规模为936.49亿元。其中出让总金额以浙江的浙商系、福建的厦资系和河南的河资系居前三甲,而出让总次数上浙江的地方AMC占据绝对多数。浙商仍是大幅领先其他同行,江苏、山东的地方AMC的出让总金额排名靠前,河南的两家地方AMC出让规模与前三甲相差较远,但较其他地方AMC仍为好。而招标规模大幅领先的广州广资,出让规模总规模虽也靠前,但出让规模占比,较招标规模占比相差较大,这与四大全国AMC在广东的表现是相似的,江西的情况也一样。另外,行文时漏记了福建省闽投资产10次出让记录,在其披露金额的记录中,出让总额合计为10.93亿元,排在第21位,修改已经来不及,故单独做说明并致歉。

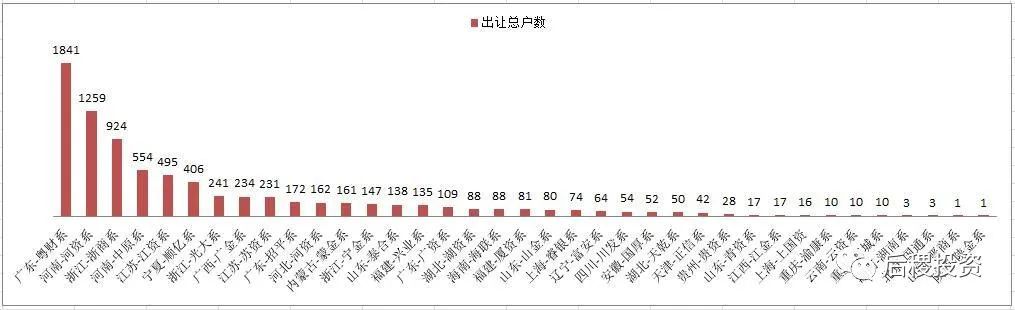

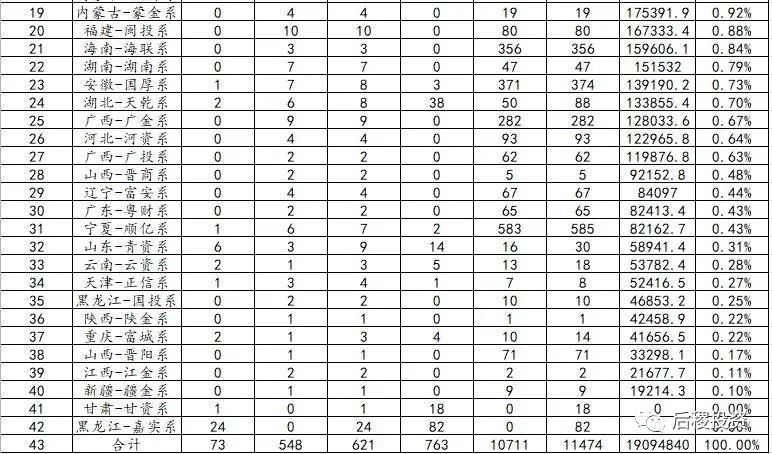

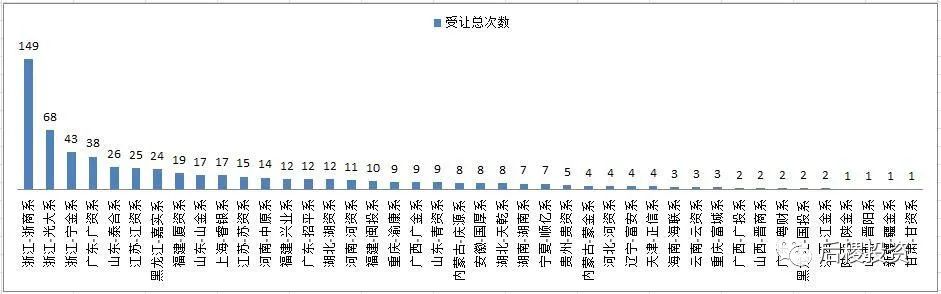

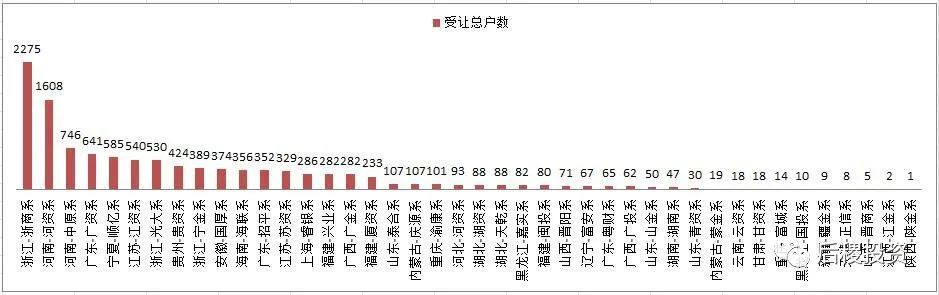

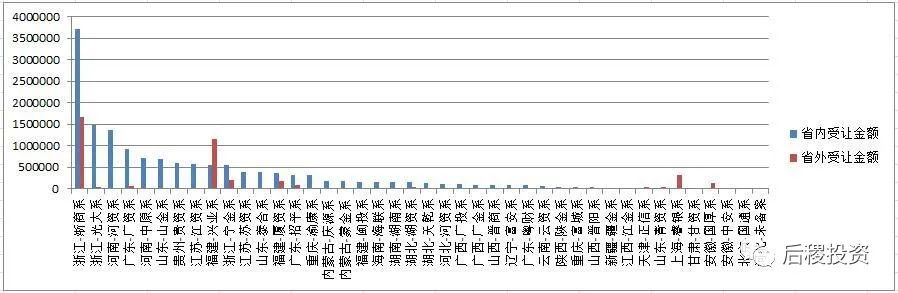

3、债权受让总体情况

(金额单位:万元)

(金额单位:万元)

当年全国地方AMC受让621次10711户,披露的总金额为1909.48亿元。从受让总次数上看,浙江的地方AMC表现得最为活跃。而从受让总金额上看,浙商系远远超出其他地方AMC,而除浙江外,福建、河南和广东的地方AMC的受让规模相对较高。

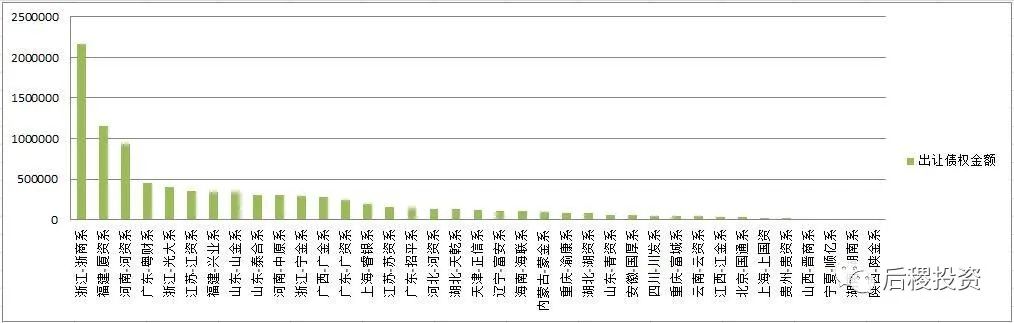

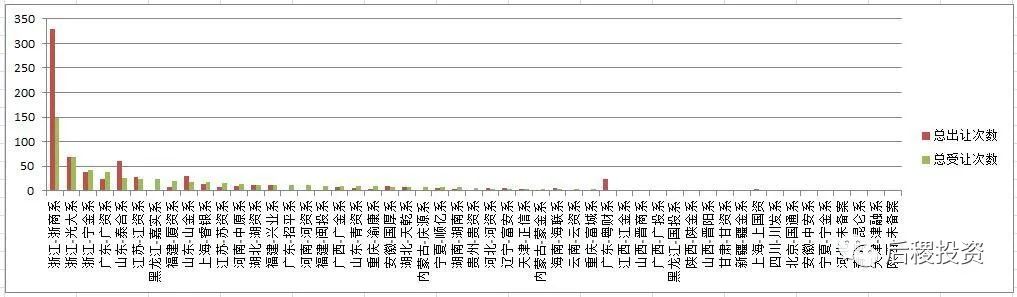

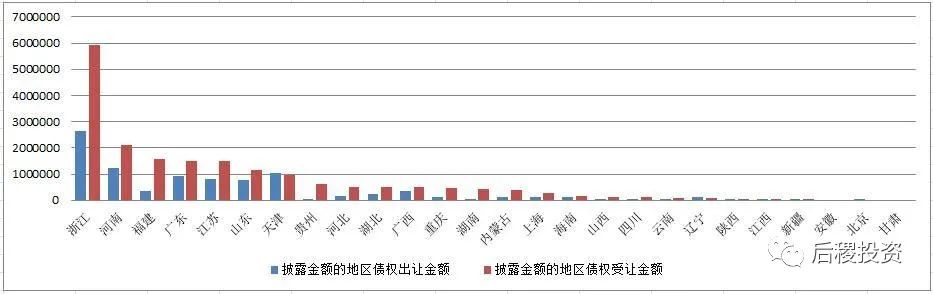

4、债权出让与受让情况对比

(金额单位:万元)

从根据受让金额的排序来看,浙商系的受让规模远高于其出让规模,但出让规模和受让规模之比,较其他受让规模较高的地方AMC仍为高,此处的原因妄自不好论断,因各地方AMC处置债权资产的手段不一,但浙江省作为全国成交最活跃地区,其本土地方AMC的优势也在此显现了出来。另虽规模较浙商系差距较大,但单从出让和受让规模的对比上,河南的河资系情况与浙商类似。另外,福建的厦资系、广东的粤财系以及广西的广金系,出让均远超受让,可以理解为与其他地方AMC经营方向上的不一致。广东的出让户数特别高,是由出让资产包的类型决定的,属正常现象。

四大AMC的债权转让去向和受让来源分析

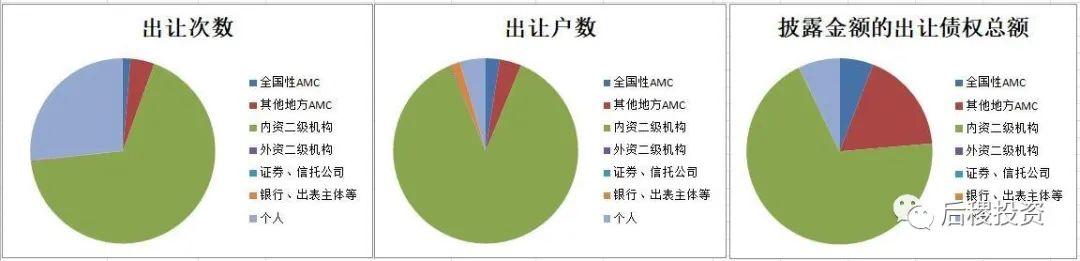

1、出让去向

从出让次数上看,地方AMC债权出让大多数流向了内资二级机构和个人,但从户数和金额上看,机构占了绝对多数,这与个人投资人的投资特征吻合,一般都是受让单户债权,金额也不会太大。另外我们注意到,流向其他地方AMC的金额占比高达17.73%,这也客观反应了我国各地地方AMC实力的不同和对市场形势判断上的分歧。

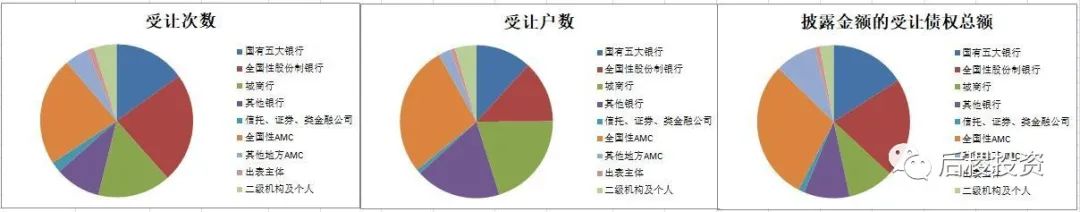

2、受让来源

从地方AMC的债权受让来源分类看,受让来源次数、户数和金额表现相对一致。银行占半数以上,其中国有五大行和全国性股份制银行的份额接近,城商行和其他银行的规模接近,而国有五大行和全国性股份制银行较其他银行的总户数为少,但总金额为多,这也体现了各不同类型银行出让债权的单户平均金额差异,为合理情况。另地方AMC从全国AMC手中接过的债权总额接近总受让额的30%,这已经远超出因处置过程中看到机会选择购入的情况所能覆盖的范围。部分体现了持牌AMC对市场形势判断的分歧,或对市场占有率的渴望,部分是因为地方AMC在地域外因牌照限制,不能从银行直接受让债权资产包。另外也体现了在地方AMC当中,可能存在的生存焦虑。

债权招标与转让成交情况分地区对比

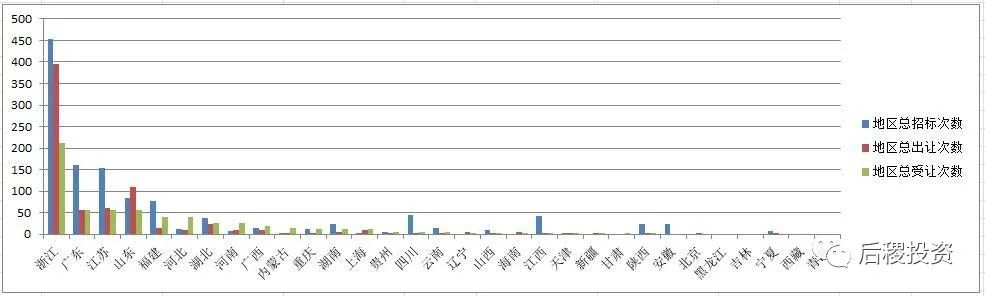

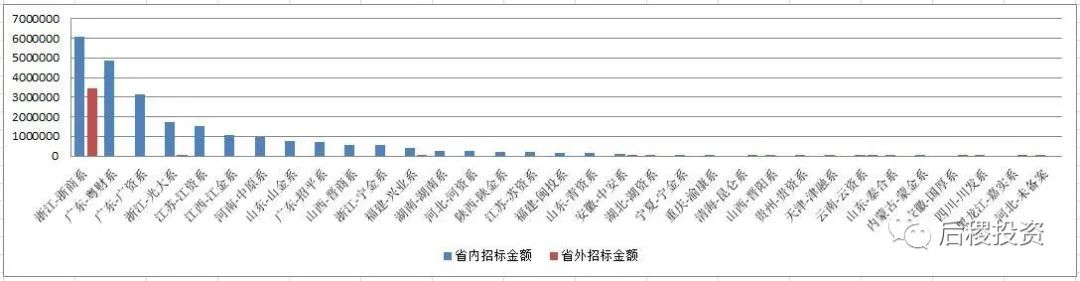

1、地区招标

(金额单位:万元)

从地区招标规模上看,浙江和广东均占全国地方AMC债权总招标额的3成左右,远远高于其他地区,其中广东的招标金额和浙江接近,但户数约为浙江的2倍,推测以年代较久的存量居多。江苏的总招标额占比为9.5%,远低于浙江和广东,但仍是排在其后的福建、江西、山东和河南的2-3倍。

2、地区出让

(金额单位:万元)

从上表看,地方AMC债权出让的热点地区仍旧是浙江、广东、山东和江苏,金额占比均超过了5%,其中浙江28.28%为绝对热点区域。河南能排在第二位,是因为河南资产从东方河南省分公司手中接过一个1200多户总债权额94亿元左右的的打包,转手给了子公司合伙企业河南信恒。而天津的出让金额能排在第三位,是因为7月份福建的兴业系从厦门的厦资系手中,接过了一个天津冶金集团总债权额94.45亿的大包。

3、地区受让

(金额单位:万元)

受让金额占比超过5%的热点地区是浙江、河南、福建、江苏、广东和山东,其中河南以及后面的天津排名靠前的原因,与出让一样。

4、地区招标、出让与受让情况对比

(金额单位:万元)

(金额单位:万元)

从招标次数与出让次数对比情况看,浙江和山东地区的招标效果较好。从而受让总额和出让总额的对比情况来看,成交活跃地区的受让规模大多数是高于出让规模的。不过河南和天津的数据需要排除单次转让影响较大的因素去考虑,且该两地对数据影响较大的两次成交中,债权资产包债权资产包流转均是在持牌AMC之间,不能看作市场对存量不良资产的消化。而广东虽然在招标次数、户数上排第一,但成交受让总金额只能排在第五。

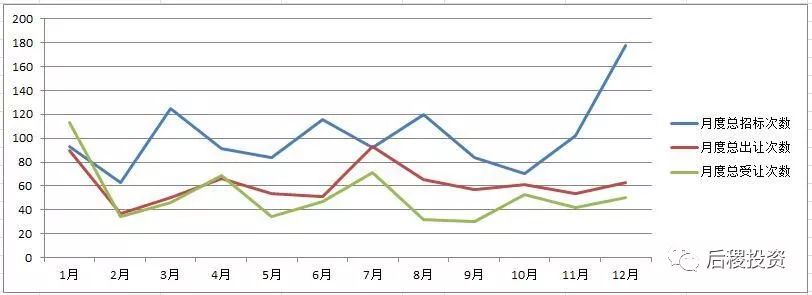

债权招标与转让成交情况月度对比

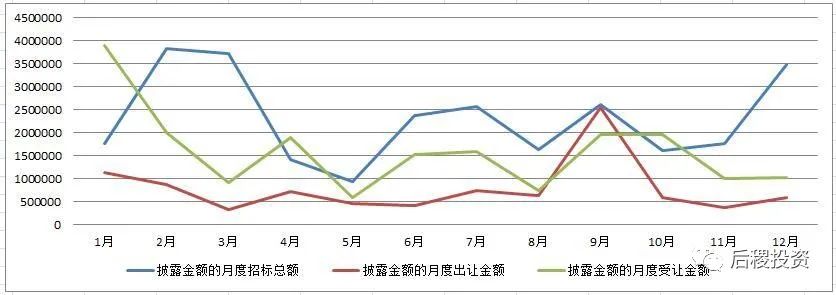

1、月度招标、出让和受让

(金额单位:万元)

2、月度招标、出让与受让情况对比

(金额单位:万元)

地方AMC在全年各月的招标曲线,和出让、受让曲线的在纬度上的距离,与四大全国AMC同样的曲线的纬度距离相比,差距要小得多,这是因为地方AMC在整体资产存量上和四大AMC差距很大。在次数上,除12月外,各指标曲线在大多数月份是相对平缓的,而在户数上则因资产包性质的不同而在个别月份有所异常波动。从金额曲线上看,整体招标规模是在围绕每月200亿元上下波动,而出让规模则是大多数月份在50-100亿之间,受让规模在在1月和9、10月呈现高峰,其余月份围绕150亿每月的中线浮动。

本区域市场参与度

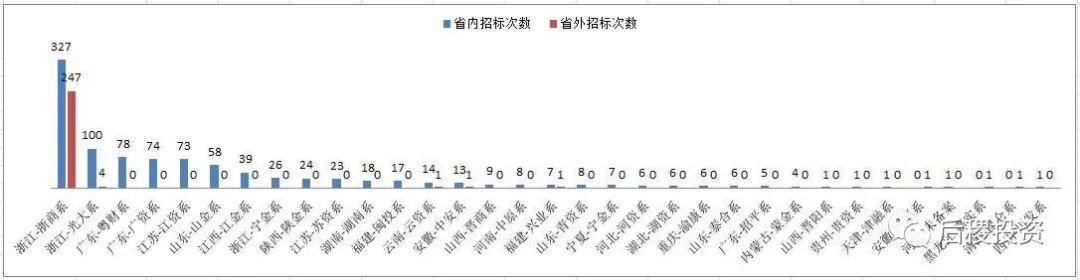

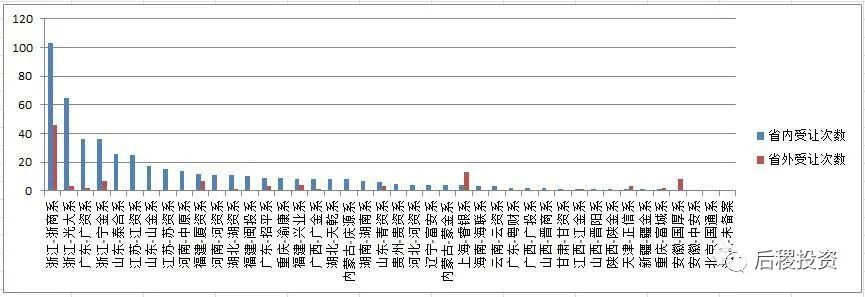

1、省内外招标情况对比

(金额单位:万元)

从上图可以看出,浙商系是债权不良资产省外招标的唯一主要贡献方。

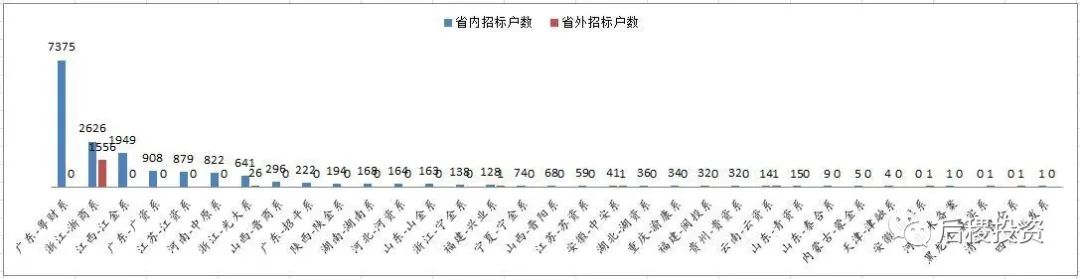

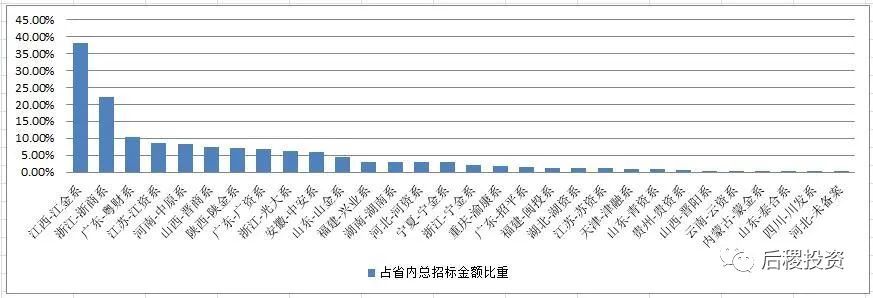

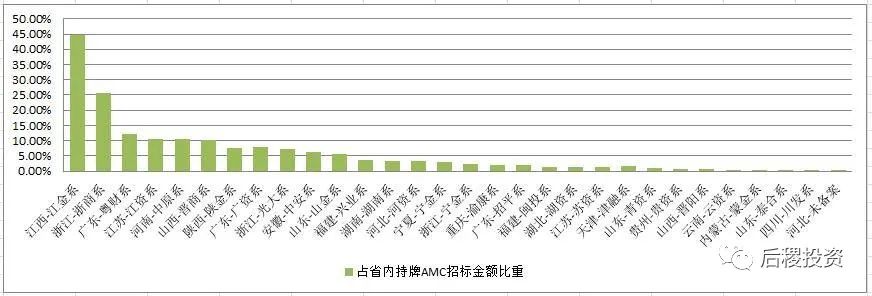

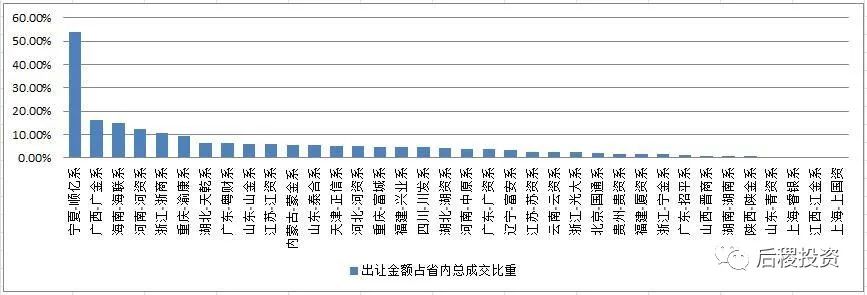

2、债权招标的省内参与度

在省内招标总比重方面和在包括四大在内的省内持牌AMC招标中,地方AMC中份额前五的是江西的江金系、浙江的浙商系、广东的粤财系、江苏的江资系和河南的中原系,其中江西系占到了省内持牌AMC的45%左右,而浙商系也占到了25%左右。

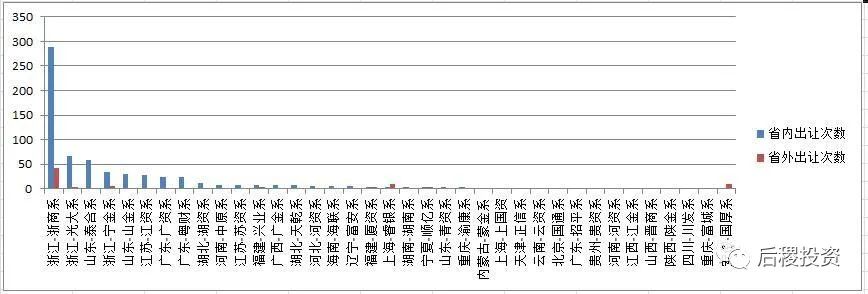

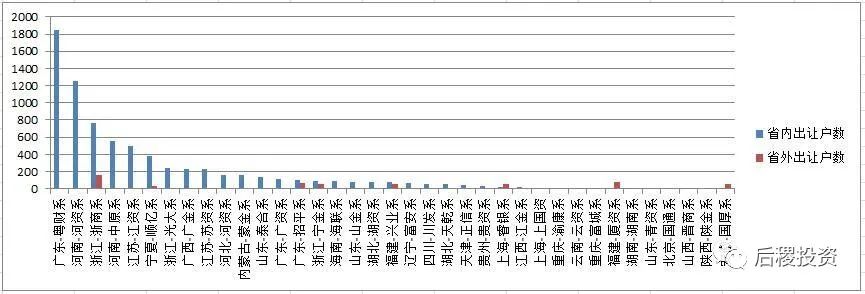

3、省内外出让情况对比

(金额单位:万元)

通过省内外出让对比,我们可以看出部分地方AMC业务的重心地区,从上表可看出,浙商系、兴业系、厦资系、睿银系和国厚系在省外的出让较其他地方AMC为多,这反应了之前年份该地方AMC已经在省外开始了布局。大多数地方AMC还是以当地业务为主,省外业务比较活跃的是浙商系、兴业系、招平系、睿银系和国厚系。

4、债权出让的省内参与度

省内出让比重直接反映了该AMC在当地的债权出让市场占有率。从总成交比重上看,广金系、海联系、河资系、浙商系、渝康系、天乾系、粤财系、山金系、江资系、蒙金系、河资系均超过了5%,最高的广金系达到了16%以上。而在省内持牌AMC出让比重里,海联系、广金系和云资系均超过了50%,渝康系也达到了40%,河资系、富安系和浙商系也超过了20%。

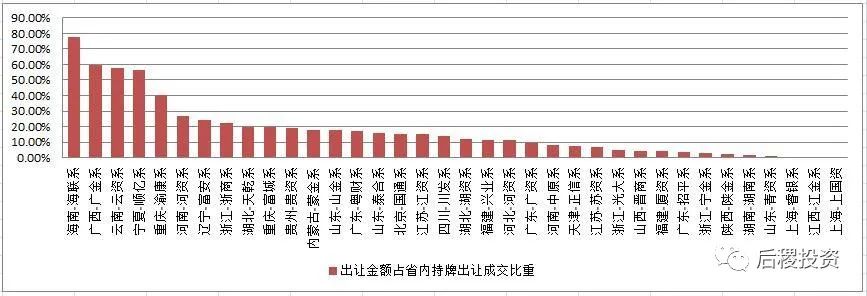

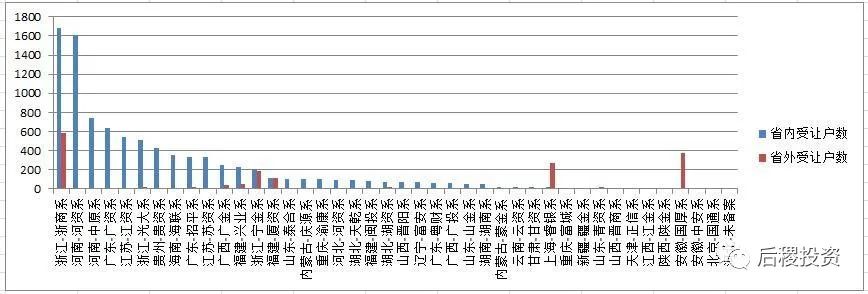

5、省内外受让情况对比

(金额单位:万元)

从上图可看出,省外受让较为活跃的地方AMC有浙商系、兴业系、睿银系、宁金系、厦资系、国厚系和广资系。其中兴业系的数据贡献主要来自于其和厦资系在天津的资产大包交易,但除此外仍有其他受让,而浙商系在省外受让的规模已经接近省内受让的一半,为地方AMC中省外受让的主力军。

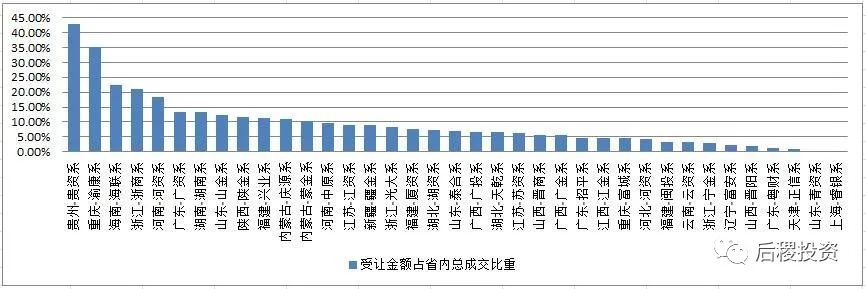

6、债权受让的省内参与度

省内受让比重直接反映了该AMC在当地的债权受让市场占有率。从数据结果上看,顺亿系、贵资系和渝康系均占到了当地受让市场的30%以上,而海联系、浙商系、河资系也占到了接近20%。而在包括四大全国AMC的持牌AMC受让中,顺亿的比重为100%,即唯一参与者,而疆金系、贵资系、渝康系均超过了40%,浙商系、海联系、河资系、广资系和山金系也都占20%以上。

跨区域受让参与度

(金额单位:万元)

从地区上看,地方AMC在省外受让最多的地区前五为天津、江苏、福建、河北和湖南,而从主体上看,省外受让前五的地方AMC是浙商系、兴业系、睿银系、宁金系和厦资系。浙商的省外投资区域包括江苏、福建、河北、湖南、上海、广西、湖北、广东、四川、重庆、山东、贵州、山西和江西,兴业系在天津的投资应当按特例考虑,睿银系和国厚系是除浙商系以为,省外投资区域最广的地方AMC,均有五个省的省外受让记录。而最受外省地方AMC青睐的省份分别是河北和上海,均有7个省外AMC在该省有受让记录,除此外有五个以上省外地方AMC在当地受让债权的省份是江苏、浙江和广东。

结语

新年伊始,新签订的中美第一阶段经贸协议约定“中国应允许美国金融服务提供者从省辖范围牌照开始申请资产管理公司牌照,使其可直接从中资银行收购不良贷款。”随后,全球知名投资公司橡树资本(Oaktree Capital)的全资子公司在北京完成工商注册,预将申请地方AMC牌照。此前境外资本投资我国不良资产市场受制于牌照,无法直接与持牌机构竞争,只能作为持牌机构的出货对象,而据了解,因遇到水土不服的情况,境外资本的回收情况近年也差强人意。短期来看,由于各地经济状况不同,以及受专业人才短缺和各地司法环境不同等客观情况的限制,即使国内地方AMC拥有本土优势,大多数业务规模仍不算大,外资的全国性收购料将也不会一帆风顺。但从长远来看,外资直接参与到一级市场的竞争,还是将对我国不良资产市场格局造成深远影响。

而从国内现场的持牌地方AMC经营情况看,两极分化的现象比较明显,有的快速扩张,有的则鲜有业务,最近同时传出华融欲出让其参股的青海某地方AMC的股权,和浙江拟申请第四块省内AMC牌照。这与各地的经济环境状况不同是有很大关系的,但同时体现也不同的经营策略。地方AMC在2019年披露的债权总受让额,较2018年降低了约400亿元,而净受让额则变化不大,地方AMC净受让额占当地银行出让额比例超过20%的有11个省份,总出让占持牌AMC出让的约30%,受让占持牌AMC受让的约40%,可以看出,总体还是发挥出了相当大的作用,成为市场举足轻重的力量。但经营差异化也不容忽视,快速扩张必然要面对更高的市场风险,这是市场不变的规律。本白皮书仅为读者在判断时提供参考,不对任何地方AMC主体做评价或推荐。

附表:

表1:纳入地方AMC母公司一并统计的单位

表2:有信息披露记录的各地方AMC在本白皮书中的简称

表3:勘误

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!