本月,银保监会公布了2019年四季度银行业主要监管指标。

作者:后稷投资

来源:后稷投资(ID:houjiamc)

2019年全国不良资产市场白皮书

银行篇

声明

本白皮书所采用数据均收集自网络媒体等公开渠道,不保证数据的完整性和真实性,读者可自行核实,如发现确有错漏之处,亦欢迎联系我们予以修正。本白皮书不构成对任何特定市场和机构的推荐和认定,不构成任何投资建议。

前言

后稷投资不良资产白皮书系列作品的制作发布已经进入了第三年,今年为了更好地服务读者,后稷投资联合浙江省投融资协会,共同制作发布本期的白皮书。我们搜集整理了2019年在全国各类网络媒体等渠道上,公开发布的债权资产处置和成交转让信息,其中处置公告8499条,成交转让公告5679条,范围涵盖全国31个省份。根据该数据,我们制作了本期的全国不良资产市场白皮书,分全国篇和交易相对活跃省份的地方篇,其中全国篇分银行、四大AMC、地方AMC和二级机构4个部分。受技术手段和市场参与方信息公开程度限制,我们不能保证数据的完整性,但仍旧可从中一窥全国各地区债权不良资产市场的大致情况。需要说明的是,债权不良资产处置方法多种多样,债权转让只是其中一种,对不良资产市场整体状况的判断,仍需要我们从其他多个角度加以分析,但全面分析并不是本白皮书的初衷,本白皮书亦不构成任何投资建议。

银行债权不良资产转让市场作为不良资产的一级市场,是整个不良资产市场的风向标。2018年底中国银行业贷款总不良率为1.83%,在2019年上半年下行,下半年开始又重新上升至1.86%,拨备覆盖率从2018年初的186.31%,到2019年初短暂上升,至2019年底为186.08%。银行不良贷款总额从2018年底的20254亿元升至2019年底的24135亿元,增长3881亿元,年增速率为19.16%。而我们统计的全国2019年各银行以债权转让方式成交的不良贷款总额为3962亿元,即实际上全国银行业全年新形成不良贷款7843亿元,这还不包括银行自己通过债转股等方式化解的不良贷款。全国银行业2019年正常和关注类贷款总额为1272205亿元,较2018年底的1084724亿元,增加了187481亿元,新增不良贷款与新增非不良贷款的比例为0.041834:1。从该数据与总不良率对比来看,银行的贷款资产质量未见好转。而受新型冠状病毒疫情影响,银行业也将迎来一次大考,料将看到贷款不良率的攀升,同时监管层也及时改变了考核要求,允许拨备覆盖率的合理降低。但不论怎样,中国的不良资产一级市场,银行业的不良贷款存货仍在快速攀升,市场供应充足。

特别需要注意的是:由于银行债权转让招标经常是直接发投标邀请至各持牌AMC,故公开数据只能显示部分银行债权招标情况,并不完整。实际招标额与成交率不应当依本白皮书数据计算,本白皮书也仅以公开的处置公告数据作为分析的基础,并且不做招标和出让情况的对比。

01

银行在不良资产转让市场的整体状况

1、2019年四季度银行业主要监管指标

(数据来源:银保监会)

本月,银保监会公布了2019年四季度银行业主要监管指标。

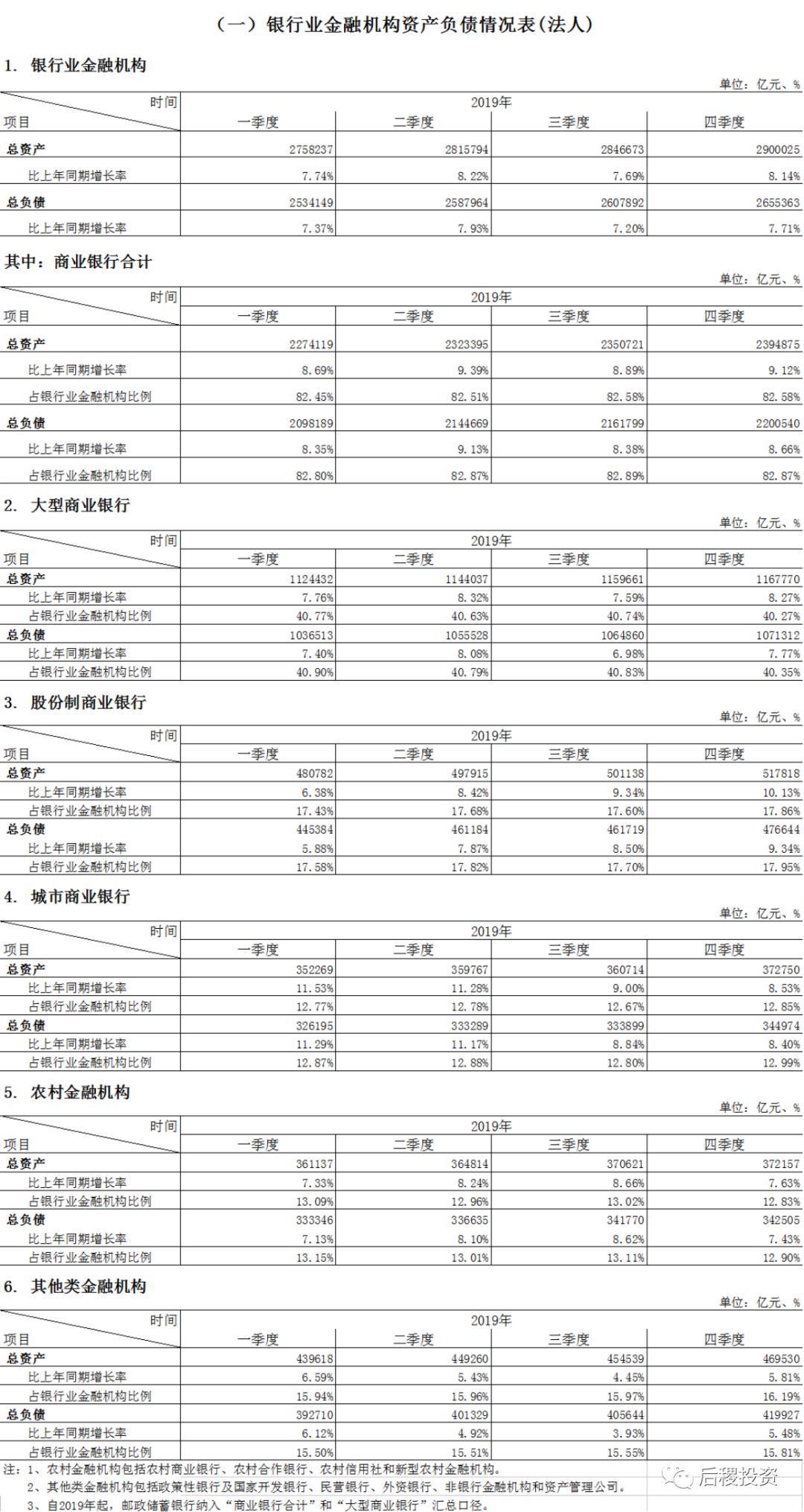

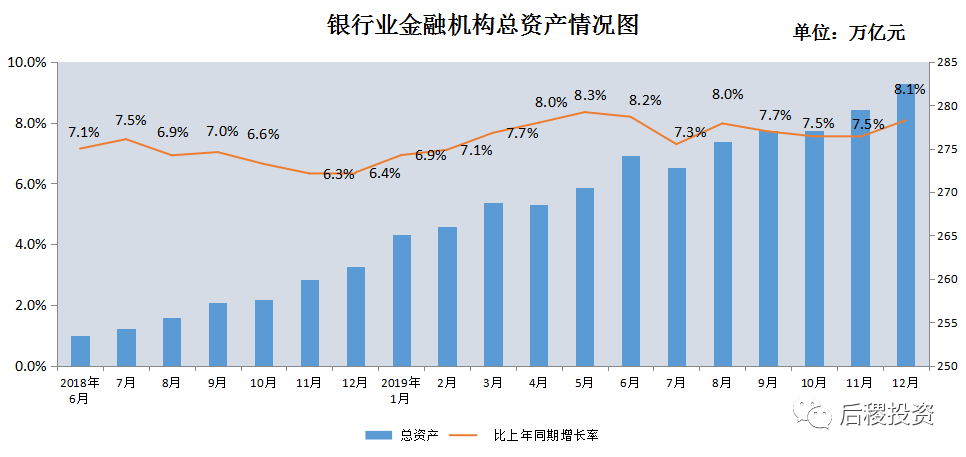

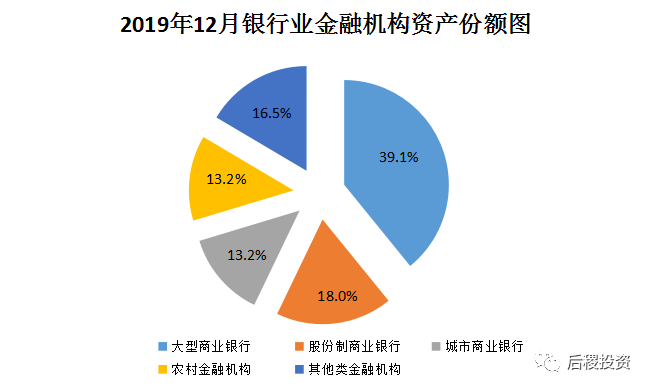

四季度末,我国银行业金融机构本外币资产290.0万亿元,同比增长8.1%。其中,大型商业银行本外币资产116.8万亿元,占比40.3%,资产总额同比增长8.3%;股份制商业银行本外币资产51.8万亿元,占比17.9%,资产总额同比增长10.1%。

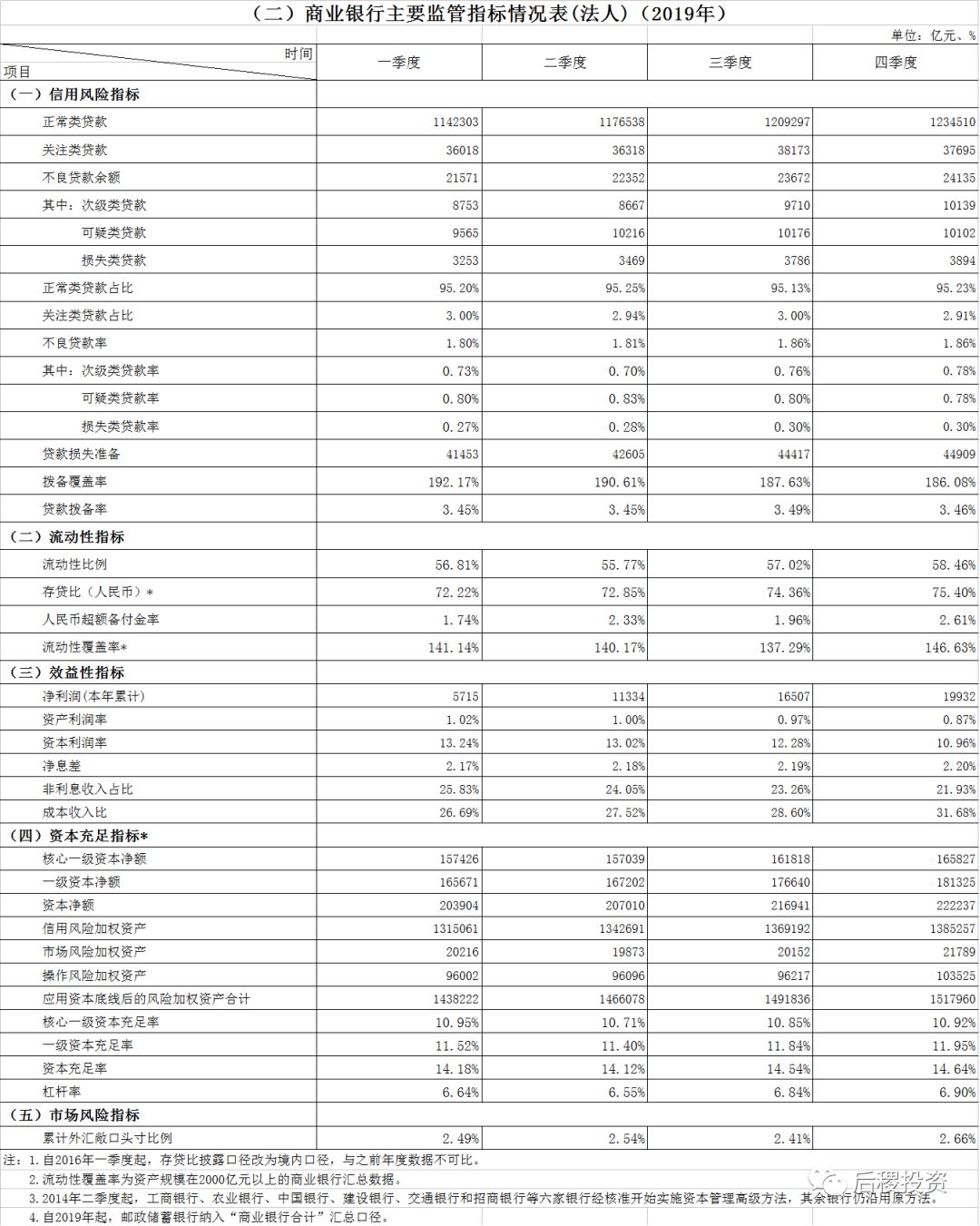

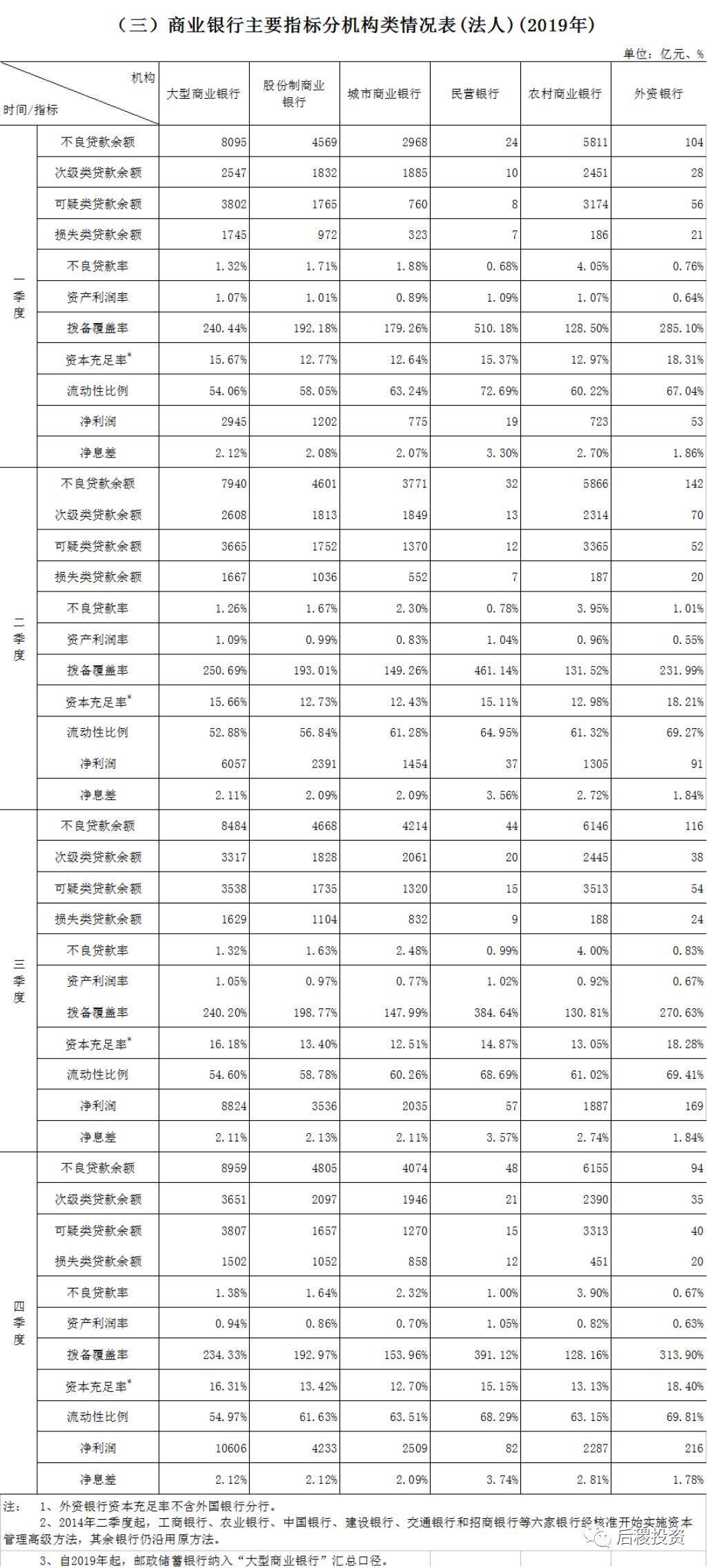

2019年四季度末,商业银行(法人口径,下同)不良贷款余额2.41万亿元,较上季末增加463亿元;商业银行不良贷款率1.86%,与上季末持平。2019年四季度末,商业银行正常贷款余额127.2万亿元,其中正常类贷款余额123.5万亿元,关注类贷款余额3.8万亿元。2019年,商业银行累计实现净利润2.0万亿元,平均资本利润率为10.96%。商业银行平均资产利润率为0.87%,较上季末下降0.10个百分点。

2019年四季度末,商业银行贷款损失准备余额为4.5万亿元,较上季末增加493亿元;拨备覆盖率为186.08%,较上季末下降1.56个百分点;贷款拨备率为3.46%,较上季末下降0.03个百分点。

2019年四季度末,商业银行(不含外国银行分行)核心一级资本充足率为10.92%,较上季末增加0.08个百分点;一级资本充足率为11.95%,较上季末增加0.11个百分点;资本充足率为14.64%,较上季末增加0.10个百分点。

2、债权招标总体情况

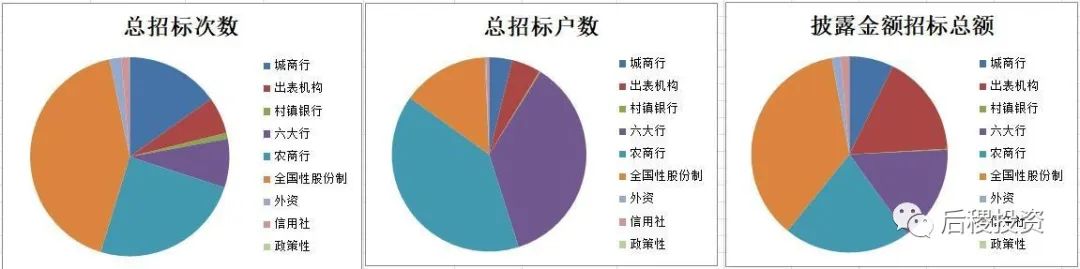

从招标次数上看,12家全国性股份制银行最多,占了总招标次数的42%,农商行和城商行次数也均占10%以上。但从户数上看则是农商行和六大国有银行(新增邮储银行,但未见邮储银行的招标记录),占比39.78和36.22%。六大行的债权招标户数中未透露金额的比例较高的原因,是因农行广东分行在5月份发布了一次大批量债权的处置公告,未透露债权数额。从金额占比上看,全国性股份制银行招标总额占比最多,农商行排第二,而银行出表机构的公告数据,则不太好归类的具体哪一类银行中去,但应当以六大行为多。

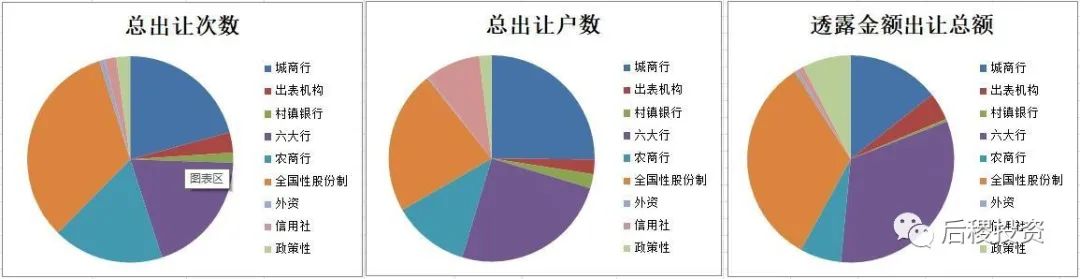

3、债权出让总体情况

与招标次数一样,银行债权出让次数的前三仍然是全国性股份制银行、农商行和城商行,但户数上,六大国有银行的比例有所提高,而农商行的比例有所下降。而从金额上看,六大国有银行和全国性股份制银行各占了约1/3。造成这种情况的原因是:国有大行的资产包通常单户债权金额更大,而农商行通常单户债权金额较小。

02

银行的债权出让去向分析

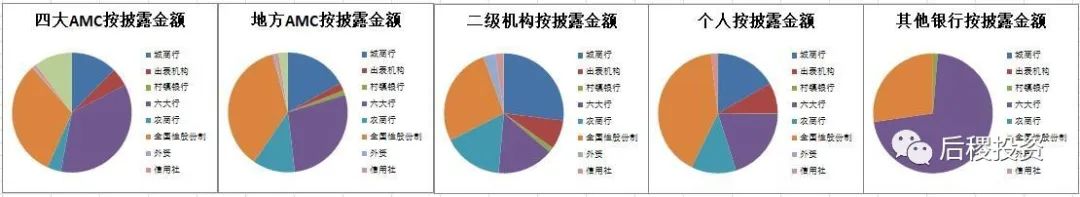

1、出让去向总览

(金额单位:万元)

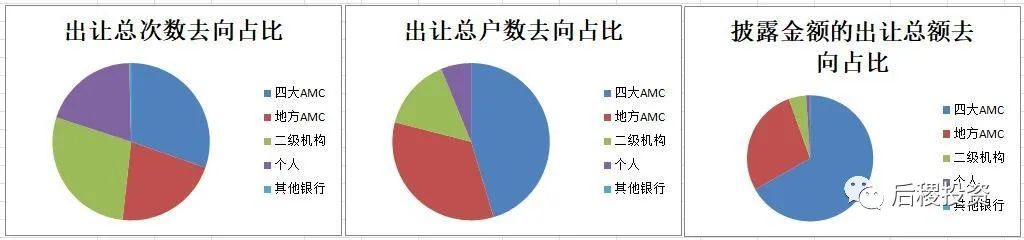

从出让去向上看,四大AMC和地方AMC的总次数和总户数相近,但总金额上,四大AMC占了将近70%,这是因为四大跟国有六大行的业务联系更密切,而自然人和二级机构虽然也从银行直接受让债权,但因监管原因通常以单户债权为主,故总金额占比较小。银行出让至四大AMC的债权总额为2646亿,出让至地方AMC的债权总额为1098亿元,由此推测出目前四大AMC和地方AMC在银行债权出让一级市场的受让比例大约为7:3。

2、受让人的不同类型银行债权受让占比

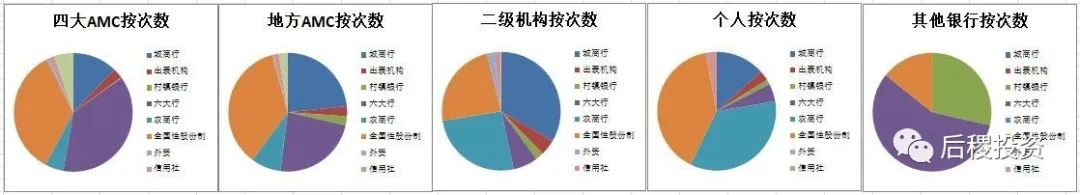

(1)按受让次数

单从受让次数看,四大全国AMC从国有六大行和全国性股份制银行的受让次数较多,而地方AMC除上述银行外,从城商行受让的比例也相对较高。二级机构和自然人则是从全国性股份制银行、城商行、农商行受让的次数最多。银行间的转让则只是偶尔发生。

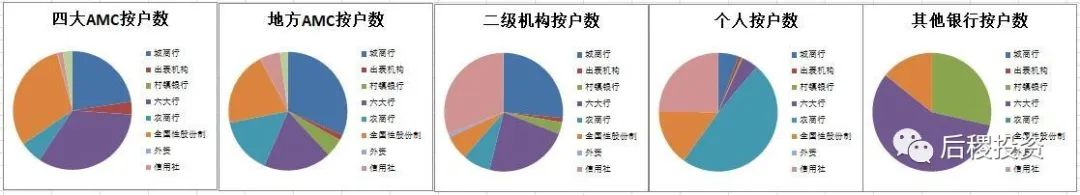

(2)按受让户数

按户数看,持牌AMC从各类型的银行的受让比例与受让次数呈正比,城商行、全国性股份制银行和国有六大行占了户数的绝大多数,而二级机构和自然人则从信用社受让的户数比例较高,这也是符合市场特征的。

(3)按披露的受让金额

从受让金额比例上看,最受持牌AMC青睐的银行仍旧是国有六大行、全国性股份制银行和城商行,其中四大全国AMC从城商行的受让占比,较地方AMC要少,地方AMC从农商行的受让占比,也较四大全国AMC也要高一些。而二级机构和自然人从各类银行的受让金额占比相似,自然人从全国性股份制银行受让的金额占比,要较二级机构高一些。

03

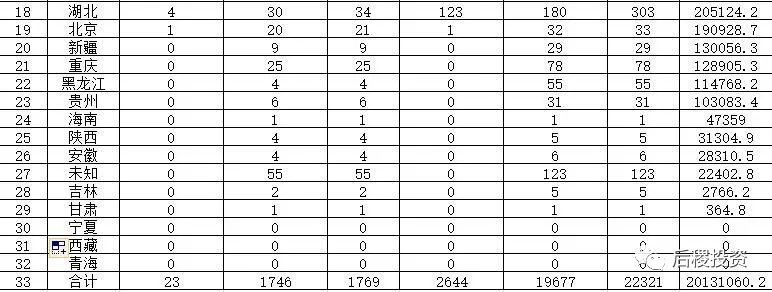

债权地区招标与出让成交情况

1、地区招标

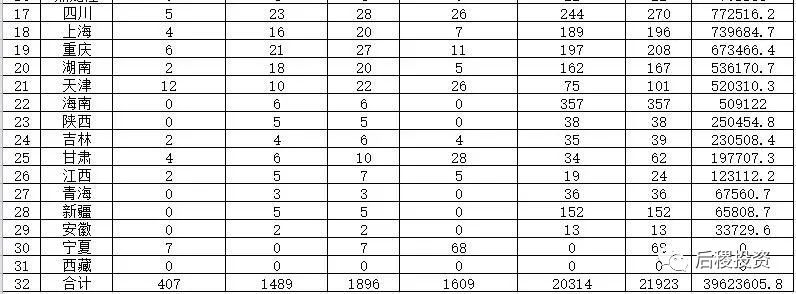

(金额单位:万元)

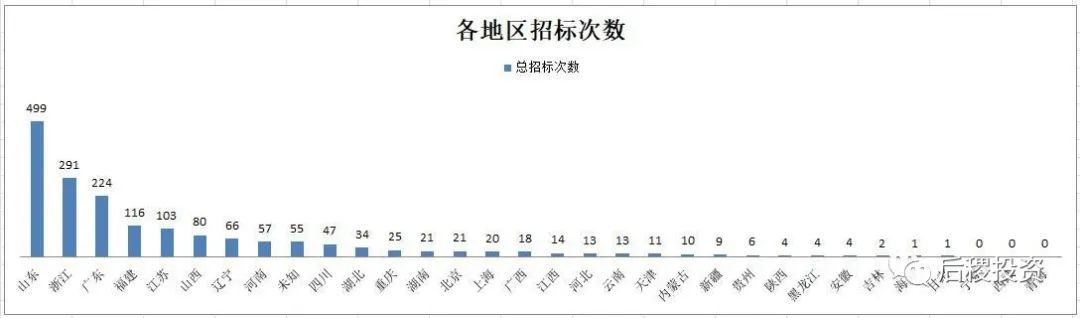

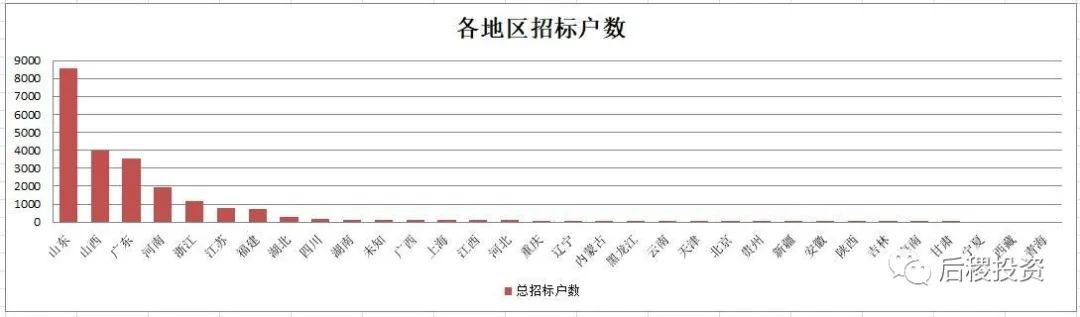

银行招标次数前五的省份是山东、浙江、广东、福建和江苏,户数前五的省份是山东、山西、广东、河南和浙江,而披露的金额前五的省份是广东、山东、浙江、江苏和福建,山西和河南排第六和第七。总体来说除传统成交活跃大省外,河南和山西等中部地区省份的银行的债权招标力度也较大。

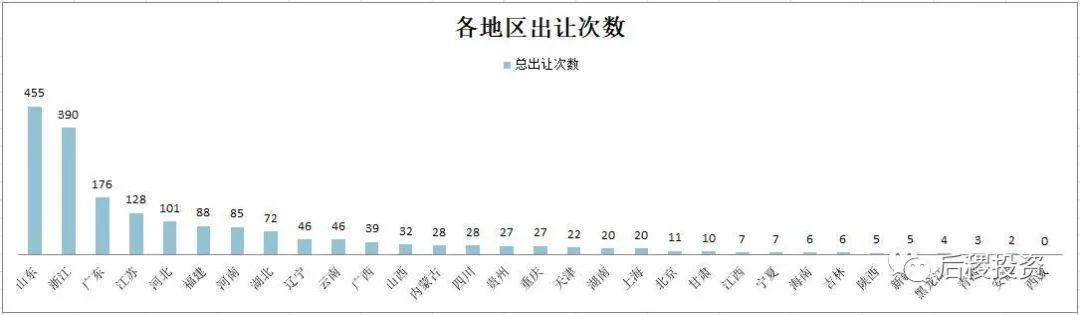

2、地区出让

(金额单位:万元)

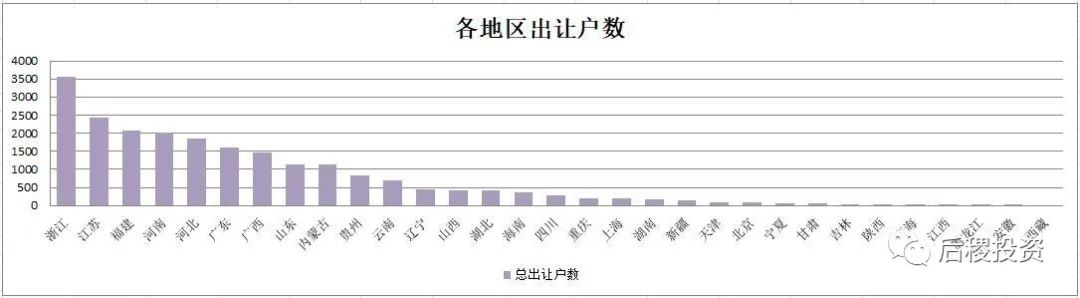

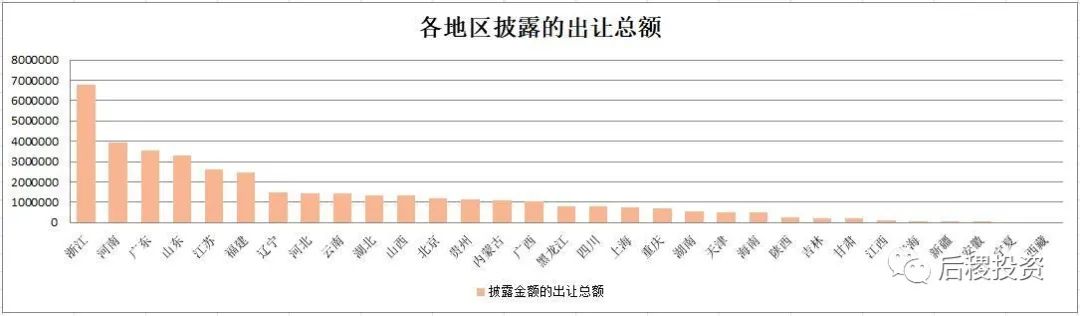

从上图看,银行出让成交次数前五的省份是山东、浙江、广东、江苏和河北;户数前五的省份是浙江、江苏、福建、河南和河北,广东排第六;而出让总额排名前五的省份是浙江、河南、广东、山东和江苏,福建、辽宁、河北、山西紧随其后,较其他地区为高。仍旧可以看出东部地区省份,银行的出让力度较其他地区为高,当然这也与我国的经济总量分布有关。

04

债权招标与出让成交月度情况

1、月度招标

(金额单位:万元)

月度招标次数围绕月150次上下浮动,而户数围绕月2000户左右浮动,金额曲线区间的中线则为月150亿元左右。4月和11月为招标的高峰期,这与实际市场表现契合。

2、月度出让

(金额单位:万元)

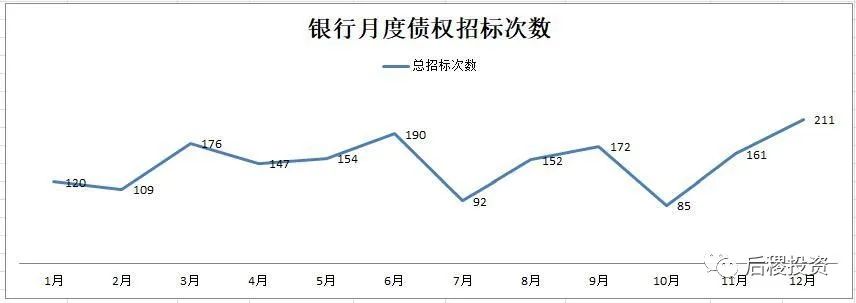

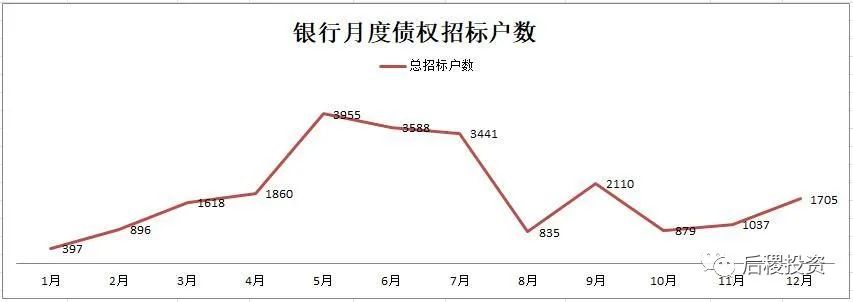

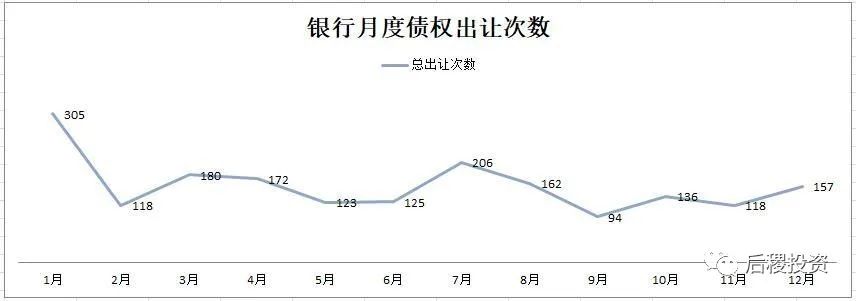

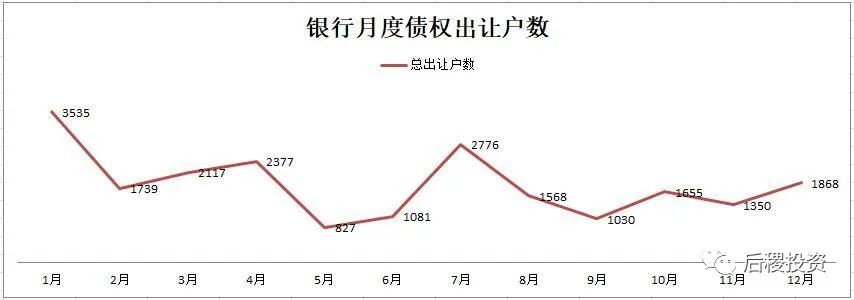

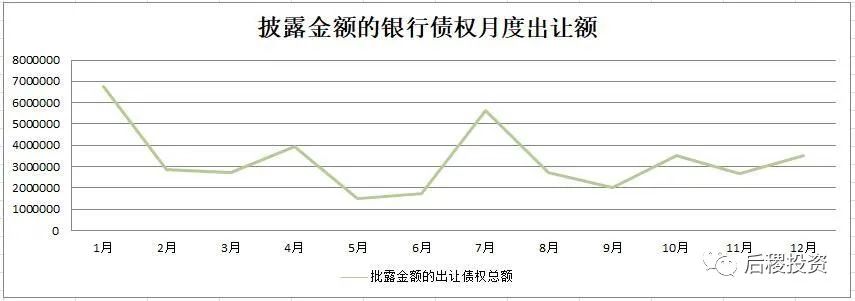

除1月外,银行月度出让次数曲线的区间为94-206次,区间中值为150次左右,户数区间为827-2776户,区间中值为1800户左右,而月度出让成交金额的区间中值则为350亿元左右。1月和7月是公告成交的高峰期,这与业务规律也契合。

05

结语

根据我们的统计,2018年,各银行披露的债权出让次数为2214次,户数超过3万户,累计转让债权逾4500亿元(详见2018年白皮书)。对比2018年,2019年无论是出让次数、户数,还是披露的债权出让总额,都有一个较明显的降低。降低的实际原因请各位读者自行判断,而根据我们自己分析,主要还是因为资产包价格在经历前几年的疯狂上涨后,已经处在高位,加之互金和配资市场风险频出暴雷不断,导致投资人受让意愿减低,三级市场的低迷传导至二级市场,部分手中握有大量存货的持牌AMC也转向去库存,新增投放意愿降低,进而传导至一级市场。2018年四大全国AMC披露的从银行手中受让的债权总额为3385亿元,而2019年为2516亿元,2018年从各机构手中净受让的债权额为2300多亿元,而2019年只有1000亿元左右,而地方AMC在2018和2019年的净受让都大约在1000亿左右,规模保持不变,并无新增投放。伴随着银行不良率的持续升高,加上新冠疫情影响,如宏观货币政策不出现大的变化,债权资产包价格在2020年可能还是会先经历一个下行周期,继而部分地区可能会出现买点。

需要特别指出的是,不良资产的收购期是逆周期的,但投资不良资产的获利期是顺周期的,我们投资不良资产行业,从逻辑上看,还是因为相信中国经济的基本面是好的,总体是在向好的方向发展。比如我们面对新冠疫情,虽暴露出发展上的一些短板,但也找到了将来的上升的空间在哪里,同时迅速控制疫情发展所展现出来的强大组织能力也坚定了我们发展的信心。不良资产行业的发展,同社会其他行业一样,仍需行业内外各参与方的共同努力。

附表:

勘误

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~