近日,一些优质民营房企美元债出现剧烈波动,引发市场广泛关注。

作者| 小债看市

来源| 小债看市(ID:little-bond)

近日,一些优质民营房企美元债出现剧烈波动,引发市场广泛关注。

1月17日,旭辉控股集团(00884.HK)2025年10月到期美元债每1美元跌5.6美分,至75.2美分,创出该券自2020年7月发行以来的最大单日跌幅。

另外,旭辉控股2024年11月和2025年7月到期债券也出现较大波动。

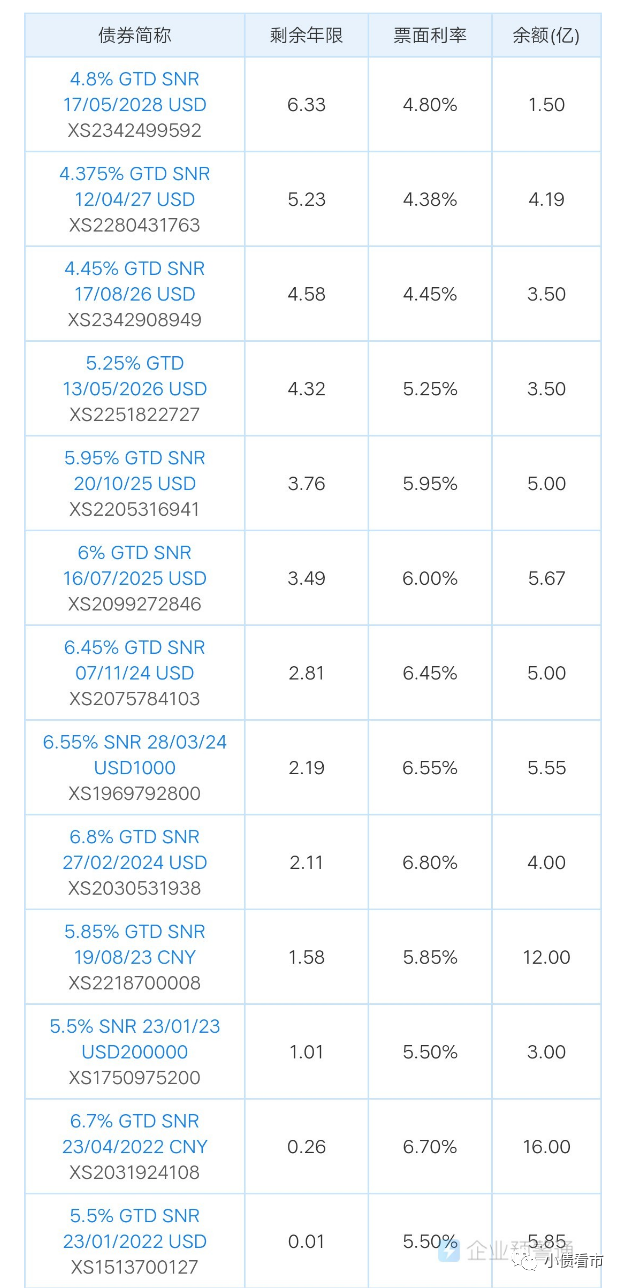

《小债看市》统计,目前旭辉控股集团存续美元债13只,存续规模49.37亿美元,其中有超20亿规模美元债于一年内到期。

存续美元债

近日,旭辉控股集团完成要约赎回2.65亿美元2022年到期的5.5%优先票据,剩余本金额2.4亿美元。

2021年末,曾有旭辉员工爆料内部理财产品到期未兑付,引发外界对其流动性的担心。

尽管偿债方面的不确定性仍然是未解决的主要问题,但瑞信短期内看好旭辉控股。

瑞信发表报告称,中央短期内对房地产市场政策放松,可能会推动波动大的内房股反弹,低迷估值料已反映市场对内房去年业绩乏力预期。

近年来,具有闽系基因的旭辉激进扩张,2017年跨入“千亿俱乐部”行列,但随后业绩增速放缓、毛利率下滑,高额债务压顶等问题显露。

据官网介绍,2000年旭辉集团成立于上海,是一家以房地产开发为主营业务,定位于“美好生活服务商、城市综合运营商”的综合性大型企业集团。

2012年,旭辉控股集团在香港上市,2018年末物业平台永升生活服务(01995.HK)也登陆香港资本市场。

旭辉集团官网

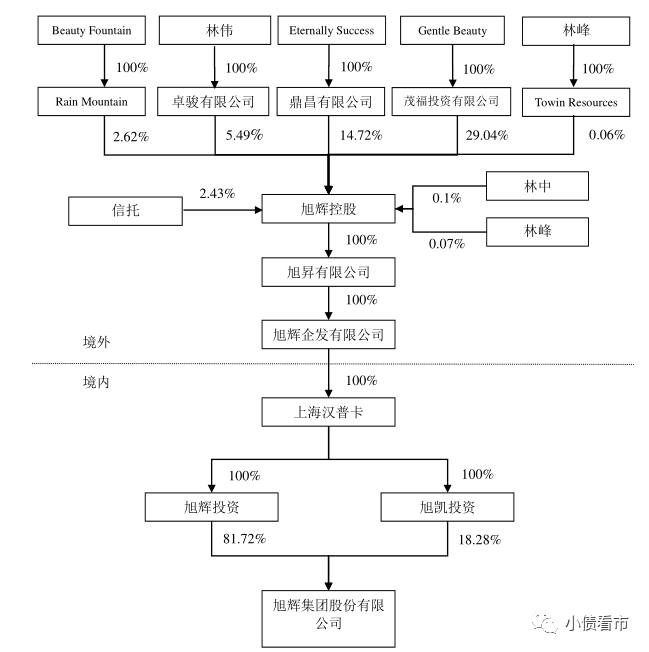

从股权结构看,旭辉控股集团的控股股东为茂福投资有限公司,公司实控人为林中、林伟和林峰三兄弟。

股权结构图

近年来,靠着大力举债极速扩张,2017年旭辉控股集团跨进“千亿房企俱乐部”行列,次年实现1520亿销售额,2019年再次突破2000亿,其近三年销售金额年均复合增长率为54%。

2021年,旭辉控股集团累计合同销售金额约2472.5亿元,距离2650销售目标还有不小的差距。

据克而瑞数据,2021年旭辉集团以2175.8亿操盘金额和1275.2万平方米操盘面积位居房企第13和17位,属于大型房企。

2019年克而瑞数据

旭辉控股集团销售额大幅提升的背后,归功于其大手笔豪掷土拍市场。

2017和2018年,旭辉控股集团分别耗资452亿和411亿元,拿下78个和93个土地项目权益,新增土地面积1320万平方米和1240万平方米。

新增土储情况

2021年上半年,旭辉控股集团新增43个新项目,新增土储总建面为772.48万平方米,同比增加65.8%,截至2021年中共有土地储备5840万平方米。

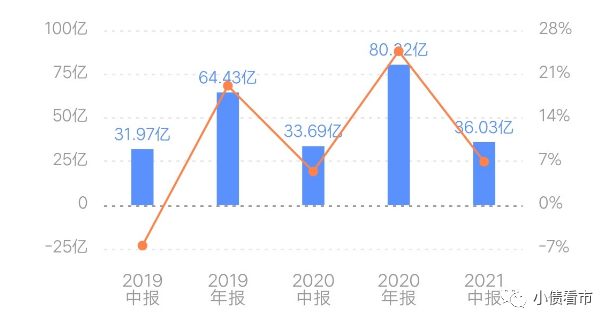

从业绩上看,2017年以来旭辉控股集团连续两年业绩高速增长,但随后业绩增速明显放缓。

2021年上半年,旭辉控股集团实现营收收入365亿元,同比增长58%;实现归母净利润36.03亿元,同比仅增长6.94%,净利增速疲软迹象明显。

实现归母净利润

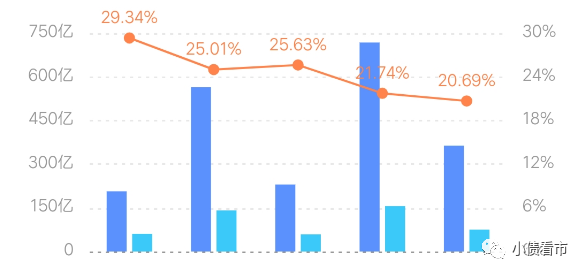

和大多房企一样,旭辉控股集团的毛利率和净利率也在持续走低,这说明其拿地成本较高以及销售均价增长乏力。

2021年上半年,旭辉控股集团毛利率和净利率分别为20.69%和14.75%。

毛利率情况

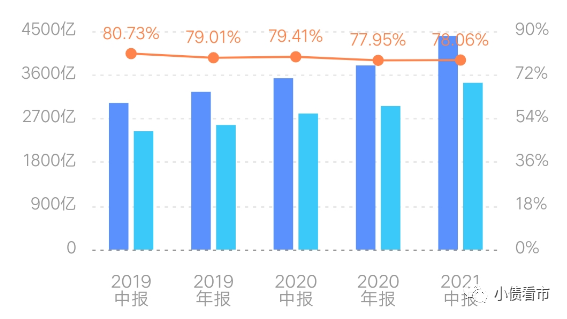

截至2021年6月末,旭辉控股集团的总资产有4399.91亿元,总负债3434.63亿元,净资产965.28亿元,资产负债率78.06%。

近年来,疯狂拿地导致旭辉控股集团负债迅速攀升,其财务杠杆水平高企,曾一度接近80%。

财务杠杆

从“三道红线”看,旭辉控股集团净负债率为60.4%,现金短债比2.7倍,剔除预售帐款后的负债率72.14%,踩中一道红线属于“黄档”房企。

《小债看市》分析债务结构发现,旭辉控股集团主要以流动负债为主,占总负债的72%。

截至2021年6月末,旭辉控股集团有流动负债2476.39亿元,主要为其他流动负债,其一年内到期的短期债务合计196.35亿元。

相较于短期债务,旭辉控股集团流动资金较为充沛,其账上现金及现金等价物有523.04亿,可以覆盖短期债务,短期偿债压力不大。

除此之外,旭辉控股集团还有非流动负债958.24亿元,主要为长期借款,其长期有息负债合计913.49亿元。

整体来看,旭辉控股集团刚性负债有1109.84亿元,主要为长期有息负债,带息债务比为32%。

其中,旭辉控股集团以美元债为主的境外债共有454.35亿元,较去年末增加24.72亿元,占比41.03%。

有息负债高企,旭辉控股集团融资成本也在上升,截至2021年中期其所有债务的加权平均融资成本为5.1%。

从融资渠道看,旭辉控股集团主要依赖于长期借款,该指标规模比2016年翻了4倍多。虽然目前其流动性较充盈,但当长期借款转化为一年内到期非流动负债时,对其资金链将是个严峻的考验。

除了借款和债券融资,旭辉控股集团还通过应收账款,股权质押以及信托等方式融资。

值得注意的是,近年来旭辉控股集团的少数股东权益规模迅猛增加,但少数股东损益规模却变化不大,存在一定“明股实债”嫌疑。

截至2021年6月末,旭辉控股集团少数股东权益达572.35亿元,较2020年末增长30%,占所有者权益的59%;少数股东损益为16.94亿元,较2020年末腰斩。

此外,作为行业内有名的"合作之王",旭辉控股集团还借助合联营公司隐藏真实负债,存在大量表外负债。

在资产质量方面,旭辉集团的存货和其他应收款规模庞大,对资金形成较大占用且未来存在一定回收风险。

总得来看,旭辉控股集团销售和业绩增速放缓,盈利能力下降;有息负债规模较大,前期高举高打的债务扩张和融资后遗症开始显现。

1990年,林中从厦门大学企业管理系毕业,他放弃体制内的“铁饭碗”,成为了一家房地产公司的销售。

在对房地产行业形成初步认知后,林中发现在厦门虽然想买房的人很多,但好房源却很少,这正是由于当时整个行业中缺少中介服务商。

于是1992年,24岁的林中在厦门创办了“永升物业服务公司”,最初帮开发商做销售代理,两年后进入地产开发领域,投身于时代的洪流。

旭辉控股董事局主席林中

1998年,在房地产市场化启动之后,为抢占高地、布局全国市场,林中放弃大本营厦门转战上海。两年后他正式将公司总部迁往上海,并创建旭辉。

来到上海发展后,旭辉正式进入发展快车道,2012年旭辉控股登陆港股资本市场。

2017年,旭辉终于跨入房地产千亿阵营,当时意气风发的旭辉对外发布“二五战略”,宣称未来5年复合增长率保持在40%以上,向3000亿元销售规模进军,最终进入行业TOP8。

然而,在经历了2018年“史上最严调控”后,旭辉的战略思路也从规模扩张转向更加追求“质”的发展。

也是从这个时候起,旭辉开始走多元化道路,目前已布局包括物业管理、长租公寓、养老地产、教育、商业在内的9个业务板块。

2018年年底,旭辉集团旗下物业平台永升生活服务登陆香港资本市场。

旭辉林氏三兄弟

2020年,林中家族以340亿元财富名列《2020胡润全球房地产富豪榜》第49位。旭辉的成长过程,虽然被深深打上林氏三兄弟的烙印,但却早已告别家族企业的特征。

其实,在头部房企纷纷爆雷的今天,旭辉还算少有的优质民营房企,其能否穿越行业周期,在这轮洗牌中胜出?(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~