作者:债市小白菜

来源:债市投研笔记

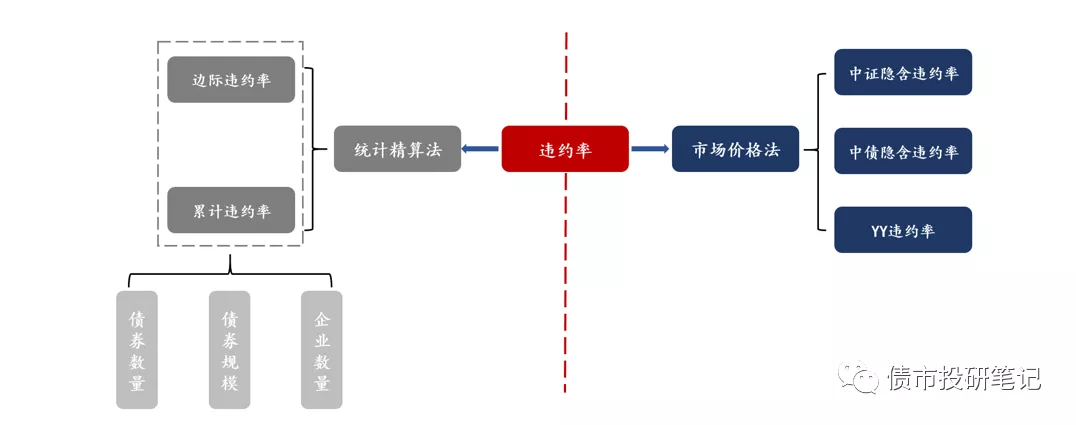

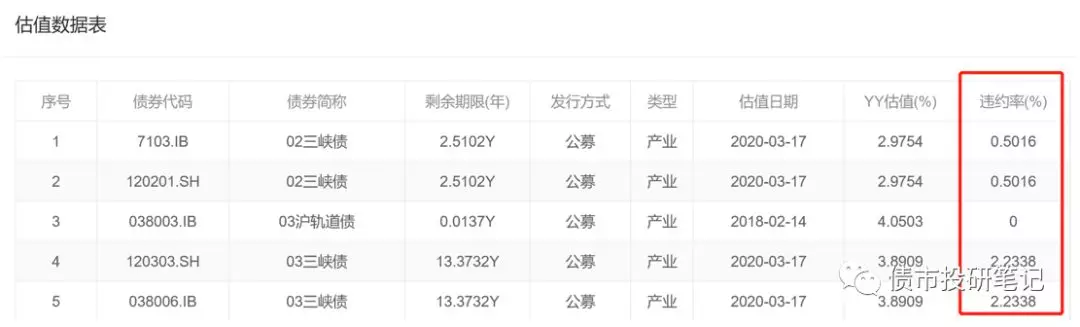

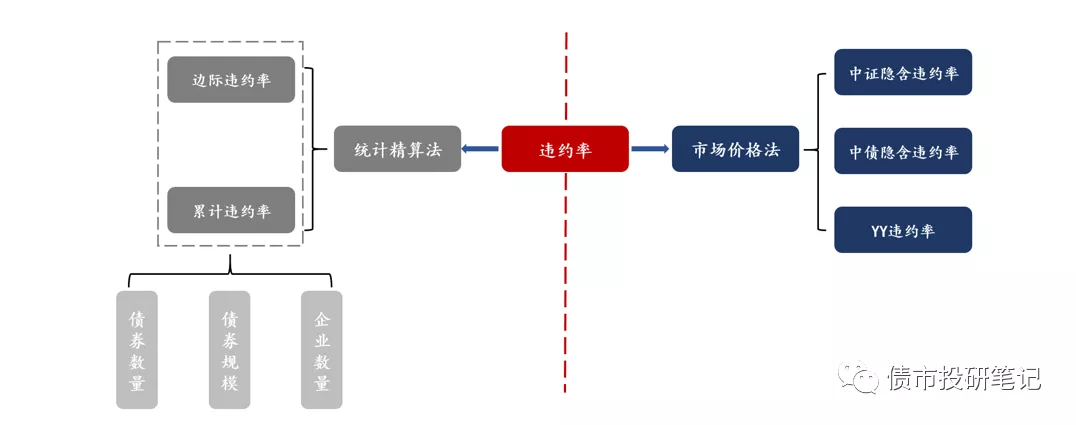

近年来,刚兑打破,违约风险不再隐藏与冰山之下,对于某只债的研究,基本都会在心理打个问号:会不会违约?自然联系到“债券违约率”。债券违约率,乍一听,其实小白菜是不太感冒的。平常所接触的,无非是简单统计测算目前债市违约情况、某个行业违约情况,不过是一种马后炮行为,比如钢铁行业,下行周期时自然违约率上升,而进入上行周期时或可能因为之前的违约率表现而弃之,从而错过了优秀的投资标的,当然不能否定有意义,只是觉得作用有限;再或者可能会通过各种模型,设置公司财务、经营数据、行业状况等指标,来测算违约率数值,那这样的话跟各家的内评体系有啥子区别呢?纯属换汤不换药,而且也没有足够样本数据去验证有效性……真香警告!!!今天写这篇也是想纠正下小白菜对于违约率的“偏见”吧……对于投资者而言,违约率一方面可以用于比较各评级机构结果的准确性和可信度,另一方面也可以作为内评or风控体系重要的输入变量。对于监管机构而言,08年金融危机后,各国监管机构加强了对违约率的披露要求,且近年违约潮之下,我国监管机构也在公开场合多次提及债券违约率。对于评级机构而言:违约率是检验评级质量最为直接、有效的手段,可以不单单完善评级体系。对于违约风险的度量,主要有两类方法:一类是统计精算法,利用历史违约数据,计算违约率指标,主要包括边际违约率和累计违约率;另一类是市场价格法,主要通过交易价格信息来推断市场对于违约风险的估计,目前市场上主要有中证隐含违约率、中债隐含违约率以及YY违约率。(各家估值信息中包含交易信息)

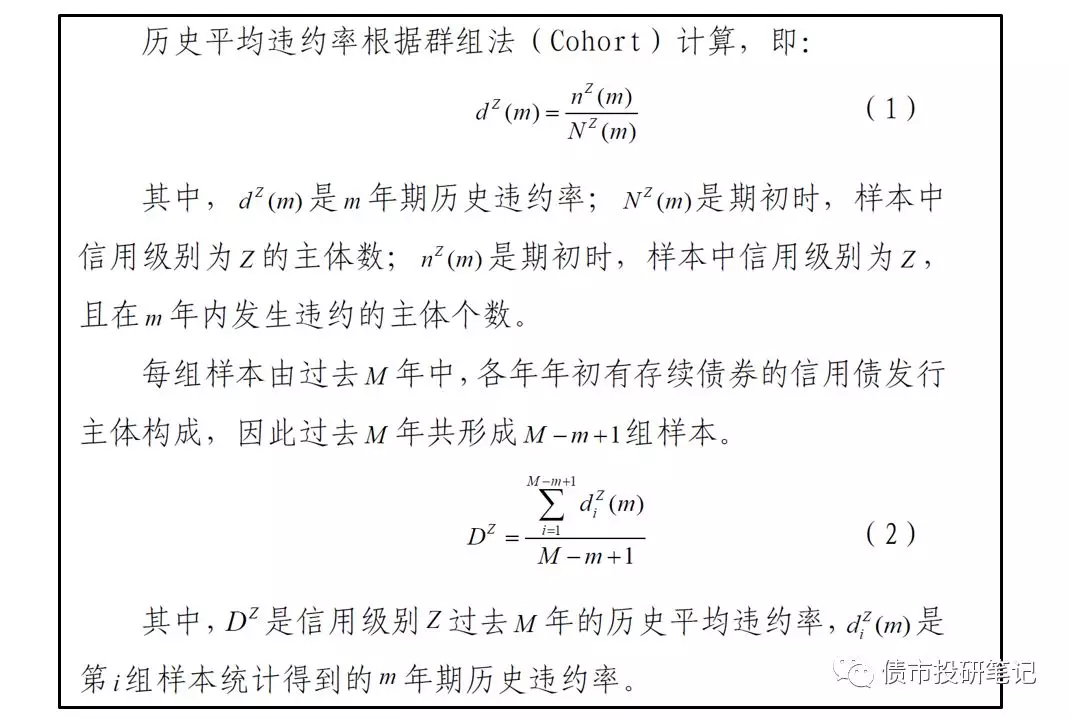

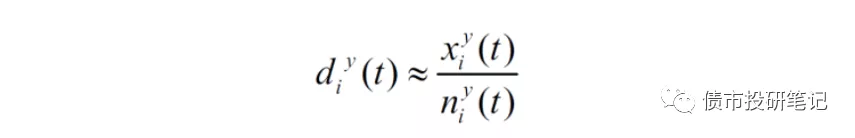

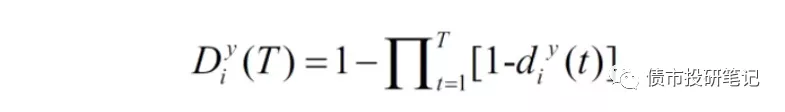

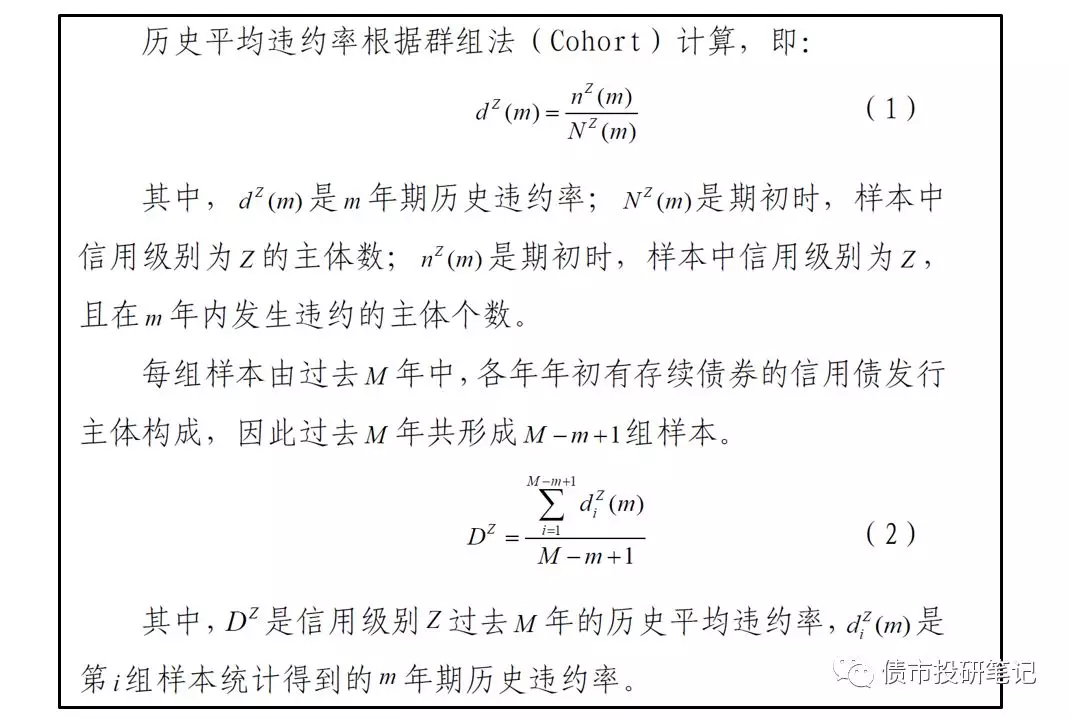

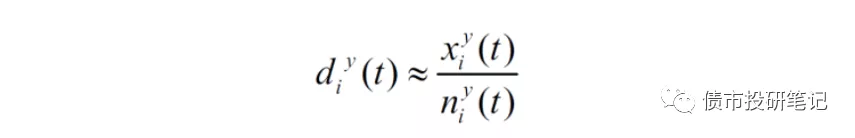

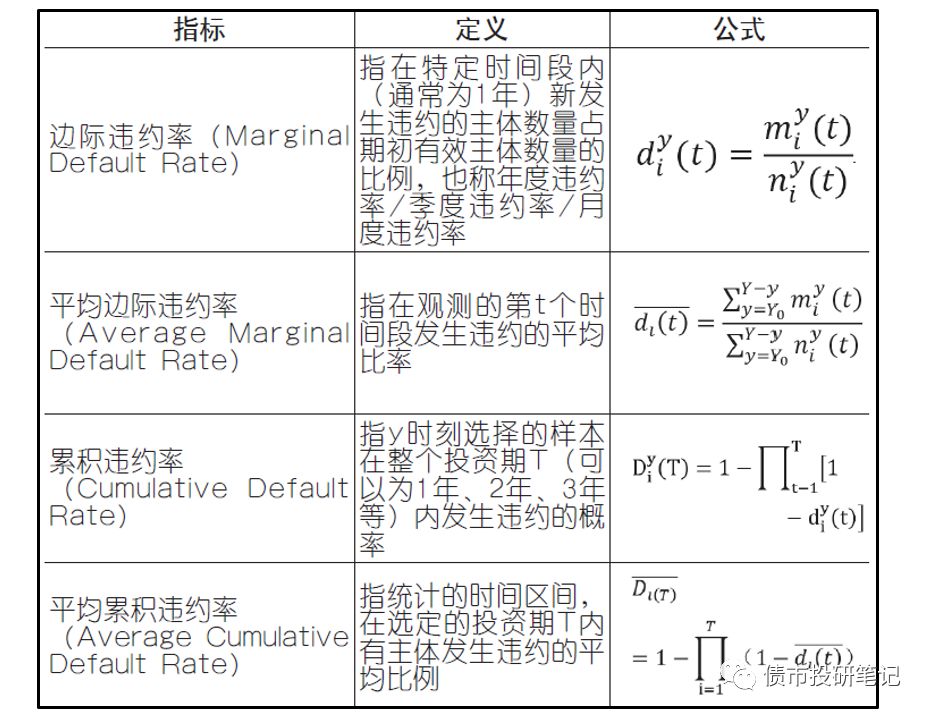

但是要注意,上述两类并不只是方法上的区别,更是概念上的不同。统计精算法描述的是历史违约率概念(过去实质违约情况的描述),而市场价格法反映的是违约概率(未来违约的可能性)。历史违约率是事后概念,发生在结果之后,通过统计而得出的确定数值;而违约概率是关于结果的推测,是事前概念,不是一个确定的数值,是通过模型推测的数值。(特意在图中加了一道分割线,这么解释完,应该不会混淆大家视听的吧……)统计精算法下的边际违约率or累计违约率又因为统计口径的不同分为三类:债券数量、债券规模和企业数量。这个很好理解,比如债券规模,即用某段时间违约债券的规模以及存量债券规模来进行违约率计算。一般而言,首先都是建立样本池,样本池的建立主要有两种方法:l 静态池:对历史样本做静态处理,一旦建立不再修改。l 动态群组:动态调整历史样本池,比如某一受评对象被撤销评级,则会予以剔除。边际违约率指的是在特定时间段内(通常为一年)的违约比例。

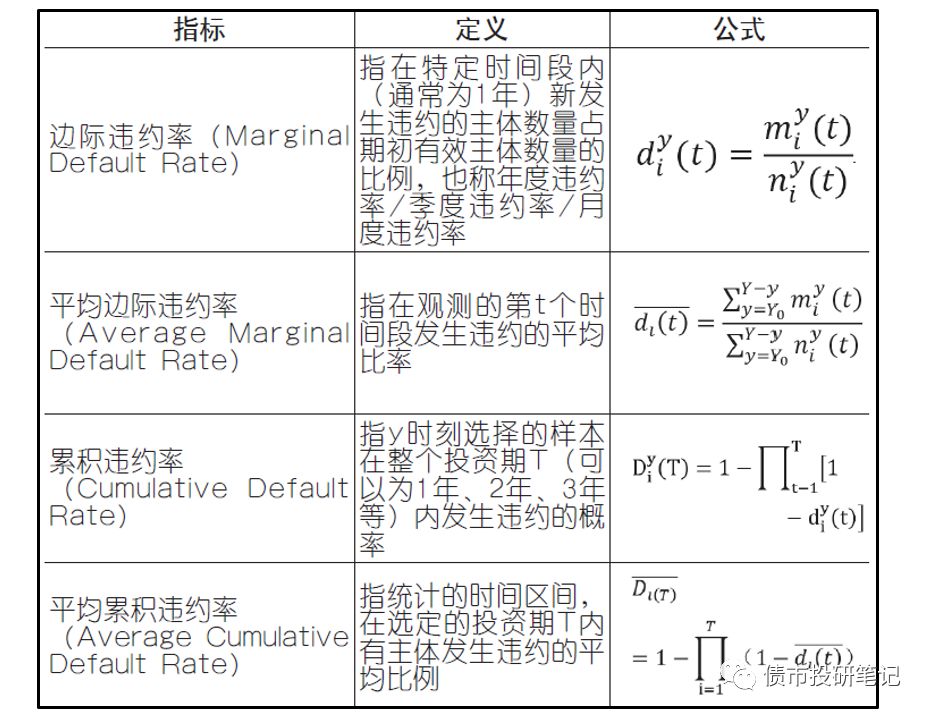

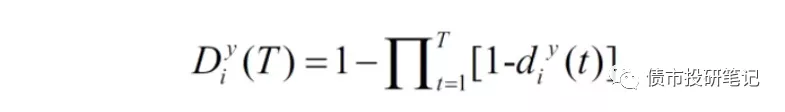

其中,i表示统计的群组,t表示观测时间段,y表示样本选择的时间点,x表示在时间段t内违约债券情况,n表示期初债券情况。累计违约率指的是从初始时刻开始至某个时间点的一大段期间内的违约率。用1减去该样本在整个投资期内均未发生违约的概率。

其中,y表示样本选择时间点,T表示投资期(可以是1年、2年、3年等)

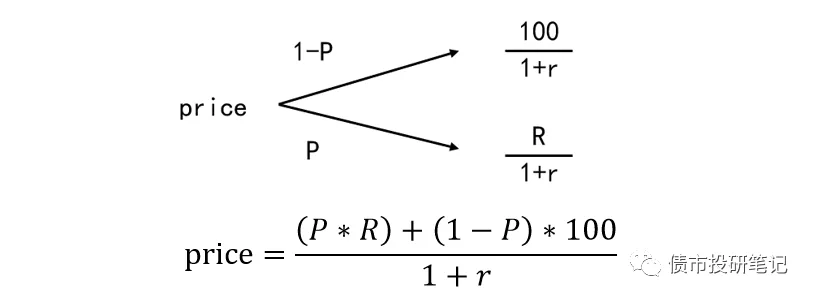

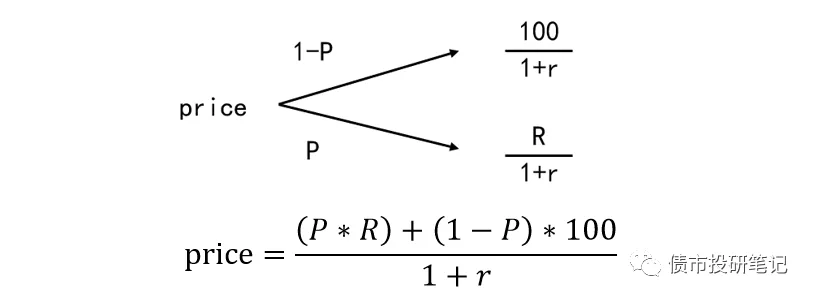

说到这,简单说下2019年市场违约率情况:按照债券规模来看,2019年信用债总体违约率为0.60%;按照债券数量,违约率为0.71%,整体来看的话,还是蛮低的。市场价格法,顾名思义,就是利用市场价格信息而对未来违约概率的判断,简单而言就是根据市场用脚投票的债券价格来反推隐含违约率。“中证隐含违约率”指的是通过债券价格信息推导出来的单个债券在一个付息周期内的边际违约概率。首先,我们来看看中债隐含违约率模型有几大前提假设:债券价格中的风险溢价全部是对预期违约损失的补偿。因此,这里是包括非信用因素的风险补偿的,可能导致违约率偏高。③债券理论价格等于经预期违约损失因素调整后的各期现金流的无风险折现值⑤各付息期违约强度为一个定值,且债券违约服从泊松分布一般而言,个券违约回收率受债项条款、增信措施、行业及区域特征等因素影响,所以会存在较大差异;且国内债券违约数据不足。因此,中证隐含违约率直接将回收率设定为本金的一定比例值。中证隐含违约率以中证国开债即期收益率为无风险利率的基础。中证隐含违约率选取中证估值数据作为债券价格,剔除异常交易价格的影响。假设一只一年期无息债券B,面值100,一年期违约率为P,违约后可收回的金额为R,一年期无风险利率为r。则意味着1-P的概率获得100/(1+r),P的概率获得R。

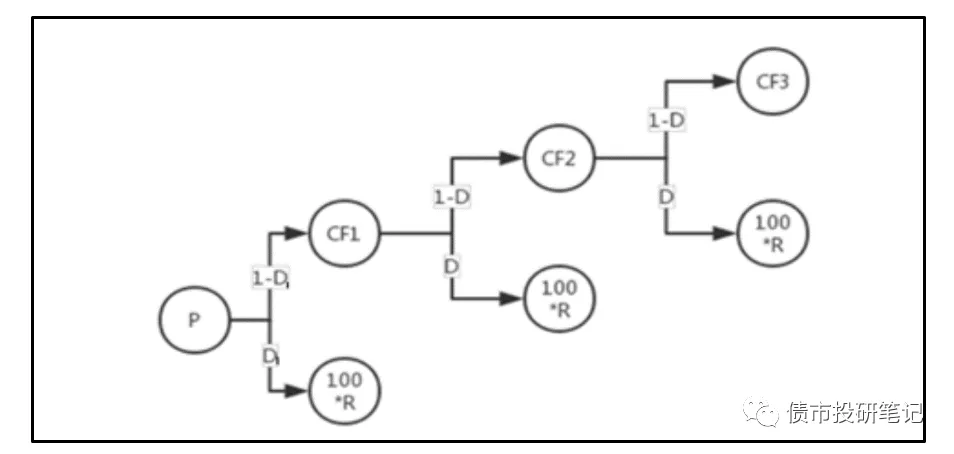

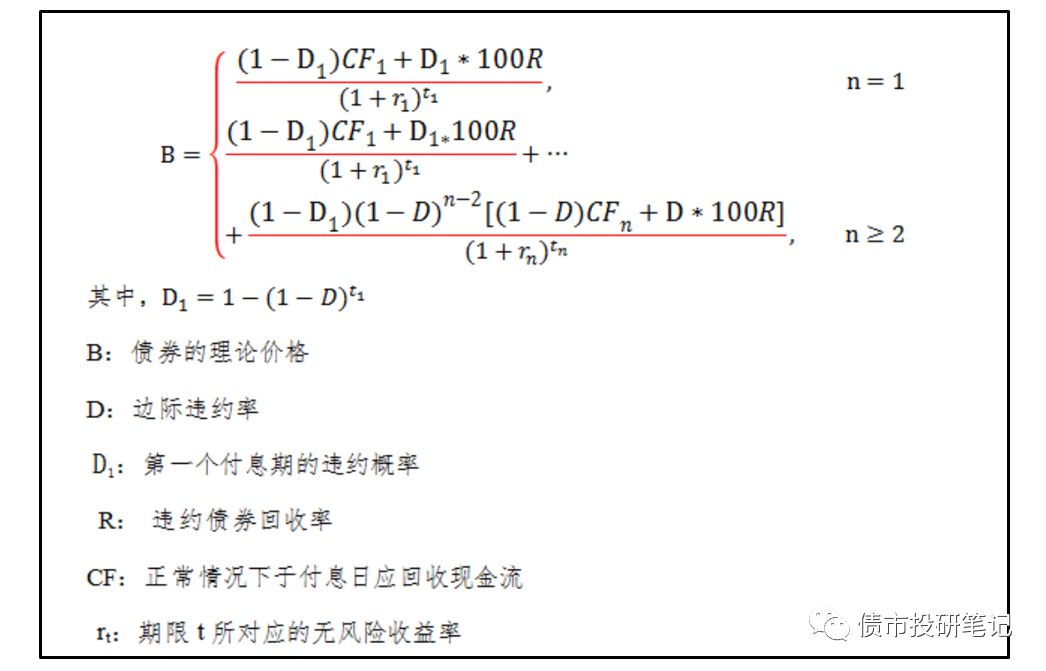

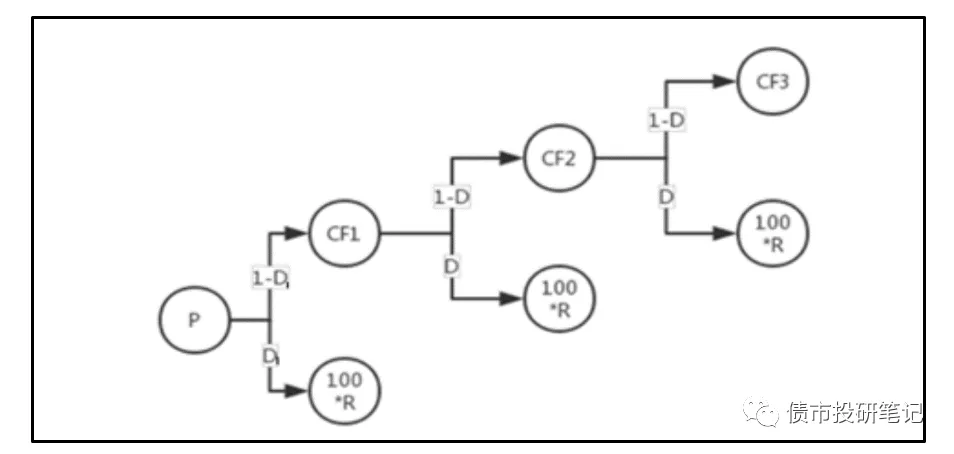

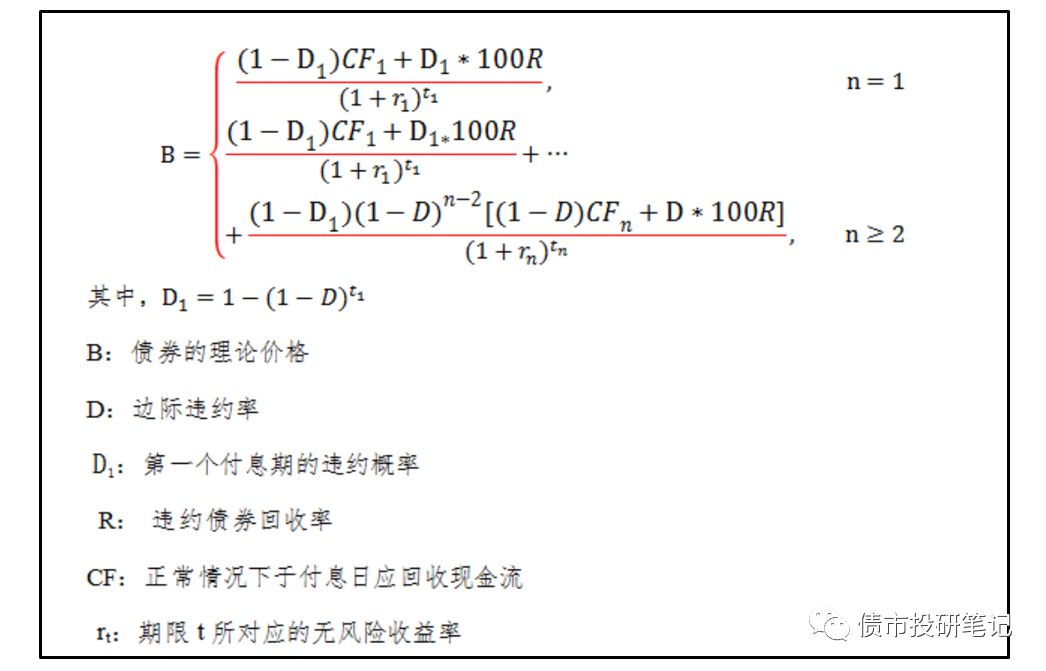

上述公式中,由于市场有效,将市场价格带入price,即可计算出P值。在上述模型基础上,可以扩展至多期付息债券(值得注意的是,这里每一期的现金流的发生均以前一期不违约为条件)。在每一付息日,不违约则可获得现金流CFi,违约仅能获得100*R。

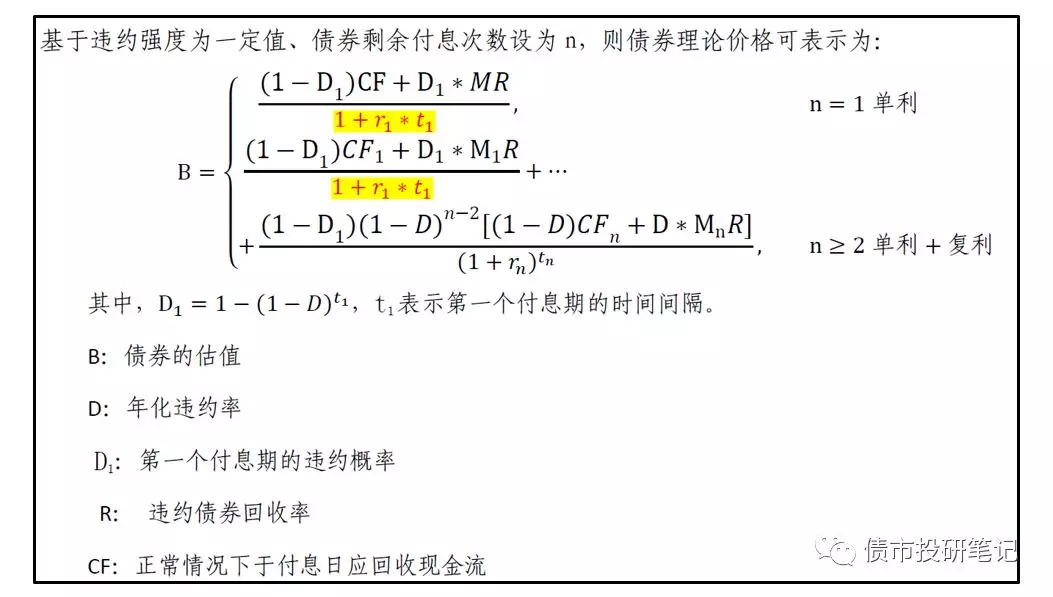

值得注意的是,考虑到第一个付息期的间隔可能不足一年,因此第一个付息期违约概率设为D1,接下来各付息期违约概率假定为定值D,且推导出两者符合以下关系:(小白菜也不知道咋推出来的)

资料来源:《中证隐含违约率模型及其运用》

资料来源:《中证隐含违约率模型及其运用》

这里需要注意的是,根据中证指数有限公司2019年10月10日公布的公告,公司对于到期日(或回售日)为一年以内的债券,由原来的复利模型变更为使用单利模型进行贴现,如下图(标黄为更改之处):中证隐含违约率可登陆官网查看,截图如下,可以感受下:

资料来源:中证指数官网

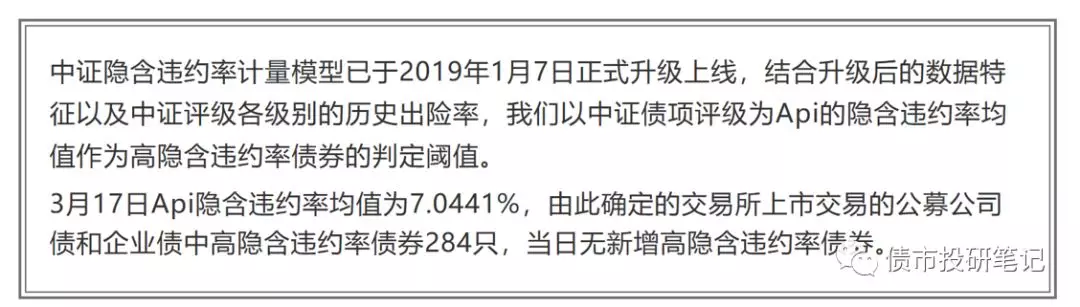

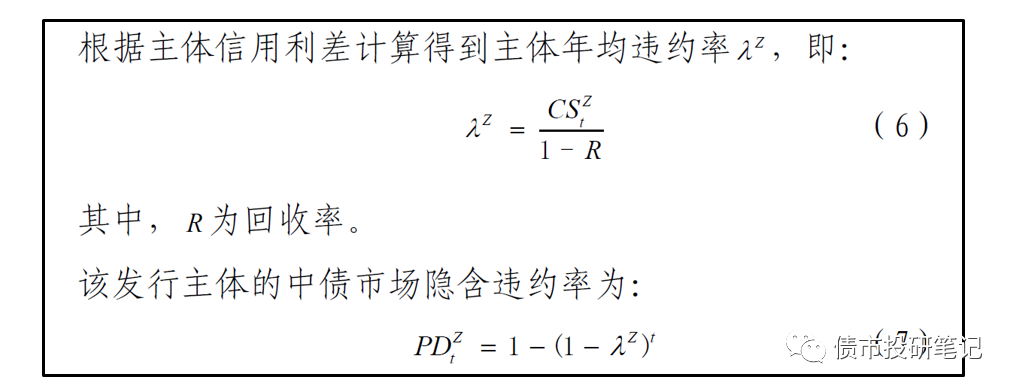

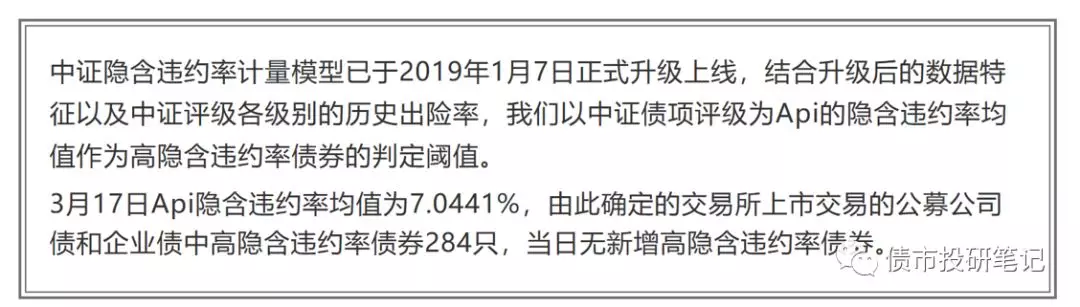

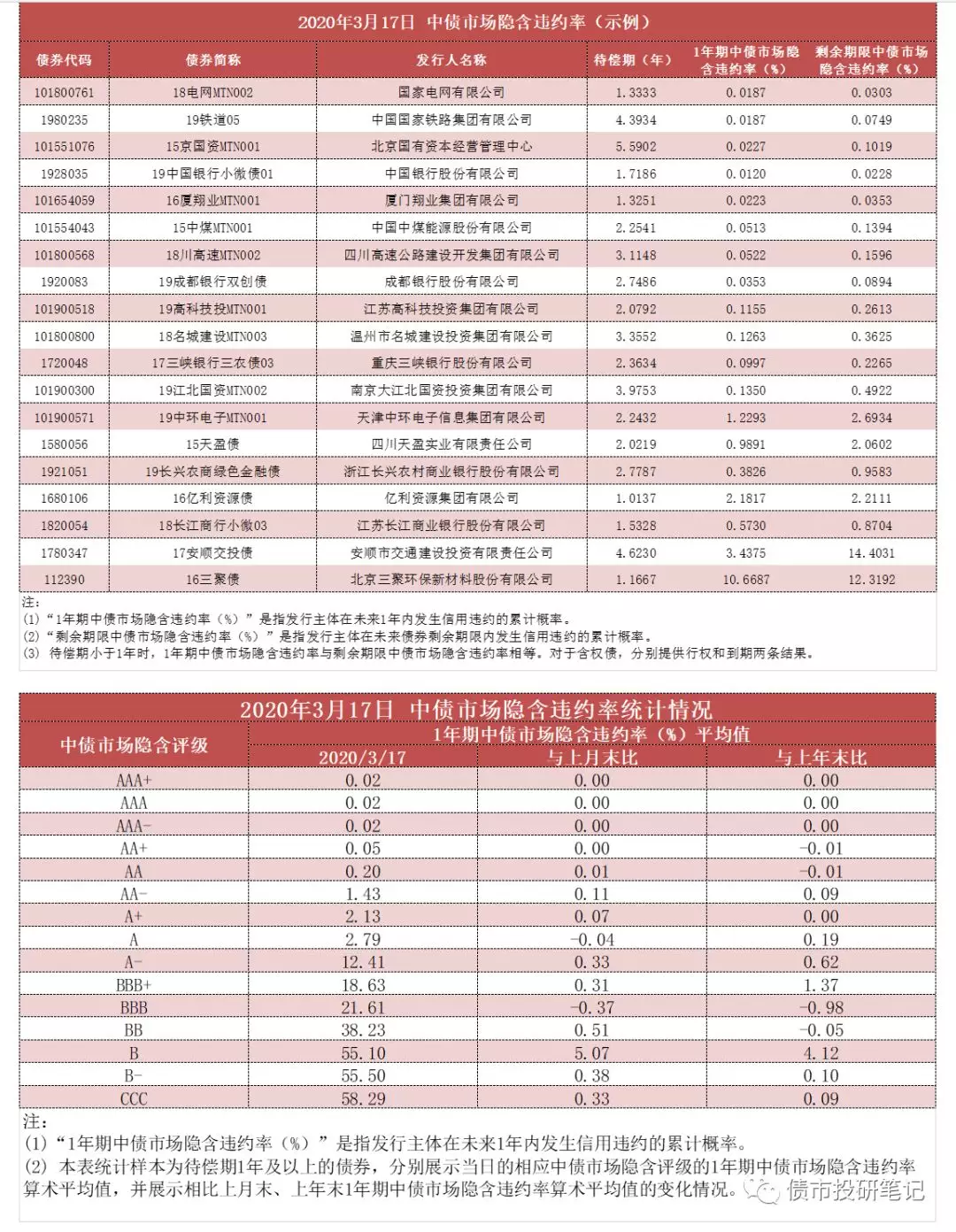

微信公众号也每日发布,比如2020年3月17日,结果如下:

PS:Api表示公开评级为A。下标字母pi=public information,指的是公开评级,表示评级公司利用已公开的财务资料或其他公开信息作为分析依据,而未对评级对象实地调查或与其管理层深入沟通的情况下而得出的相关发债主体或债项的评级结果。“中债隐含违约率”基于市场信息及中债价格指标产品得到,反映未来一定时间内发行主体发生信用违约的累计概率。第一步:根据中债市场隐含评级确定发行主体信用级别,将存续债券的中债估值收益率平均后得到主体利差。l 确定主体信用级别,根据中债市场呢隐含评级确定发行主体信用级别,l 确定主体收益率:将发行主体存续债券中债估值收益率平均

l 确定主体利差:主体收益率减去对应期限无风险利率(国开债收益率)

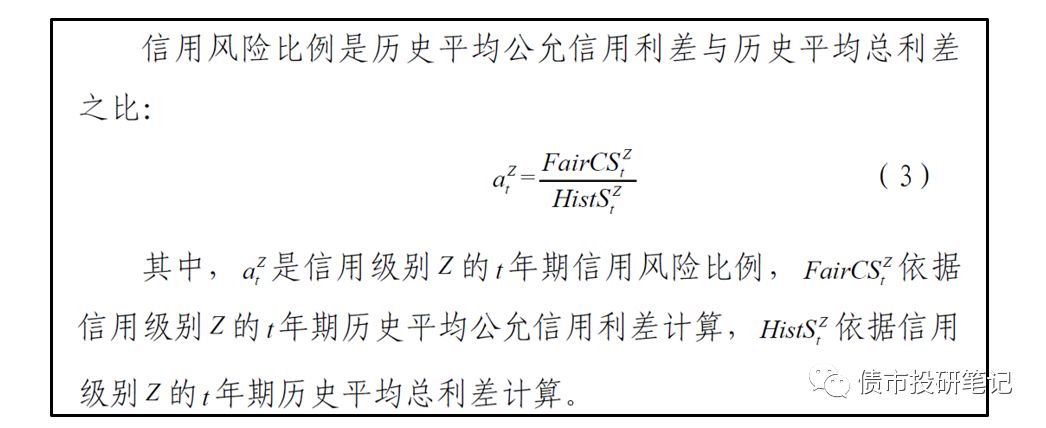

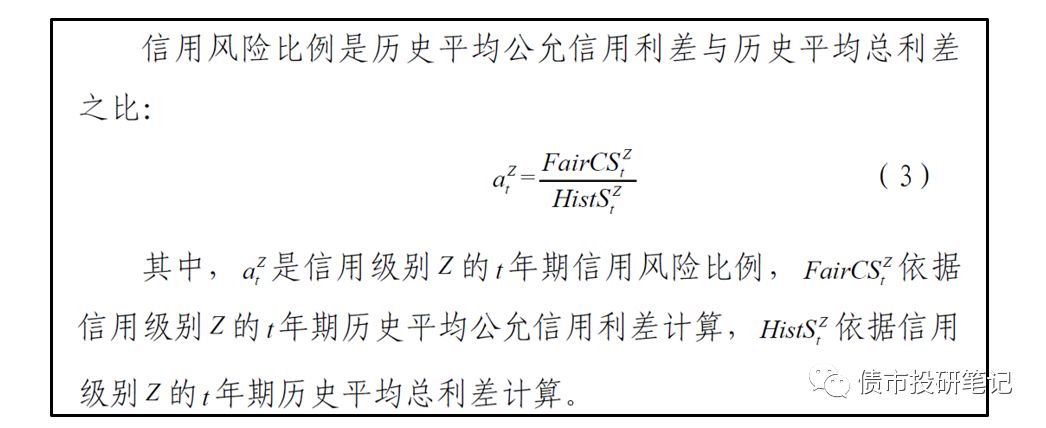

第二步:利用信用风险比例从主体利差中剥离出仅反映信用风险因素的主体信用利差。

资料来源:《中债市场隐含违约率方法论(试行)》

PS:这里面M-m+1组样本好理解:比如观察5年,每3年一个样本,则产生5-3+1=3个样本区间。

资料来源:《中债市场隐含违约率方法论(试行)》

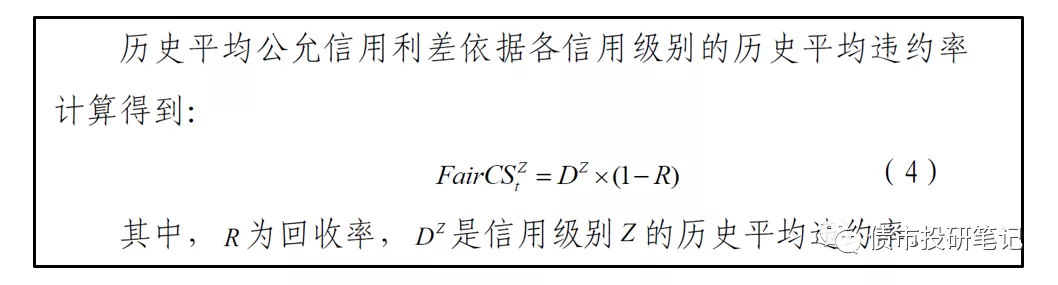

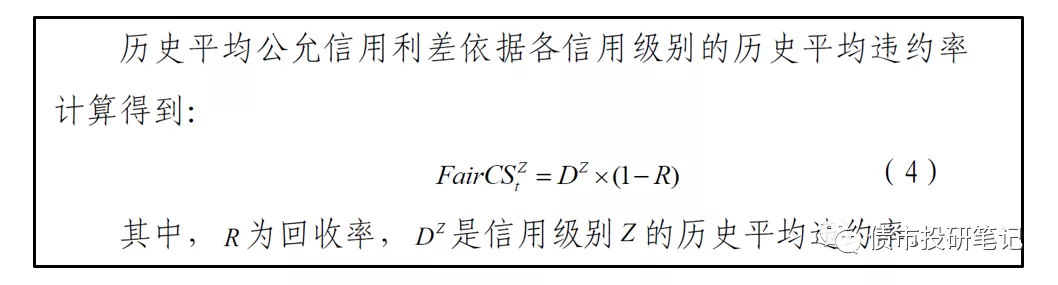

简单理解:就是1块钱,不能回收部分为1-R,用来弥补风险而产生的利差(包括信用和非信用因素),其中D比例违约造成,对应的信用利差为D*(1-R)l 确定历史平均总利差:历史中债估值收益率减去对应期限无风险收益率,之后再平均;

资料来源:《中债市场隐含违约率方法论(试行)》

资料来源:《中债市场隐含违约率方法论(试行)》

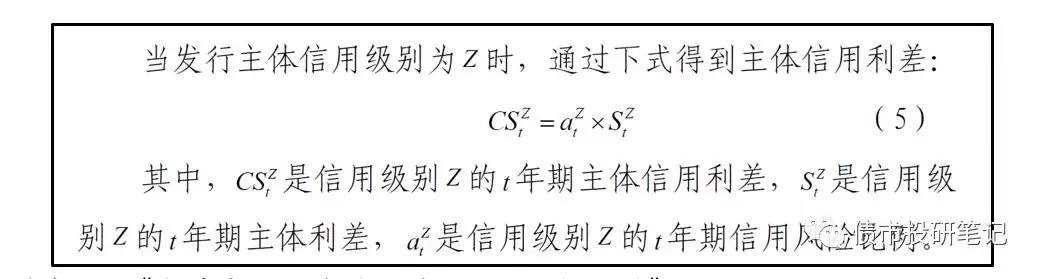

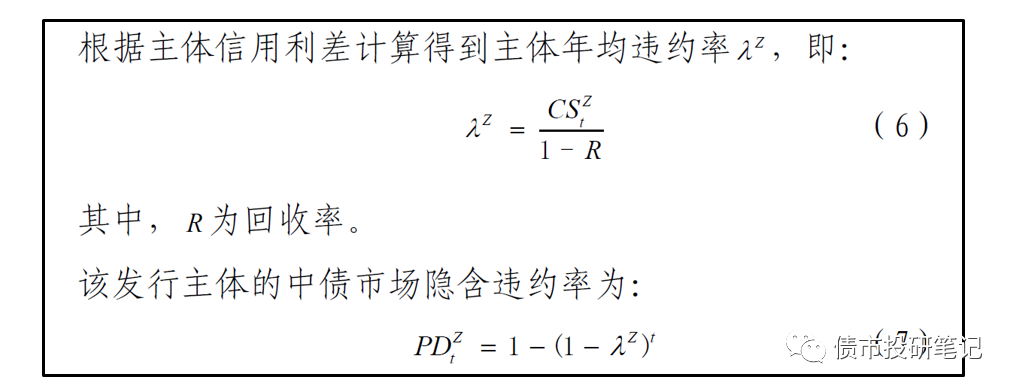

公式(7)简单解释下,基本的概率论计算:先算出年均不违约概率,再t次方表示t年不违约,再用1减去t年不违约概率得到t年违约概率。2020年3月17日,中债隐含违约率部分情况如下,可以感受下:

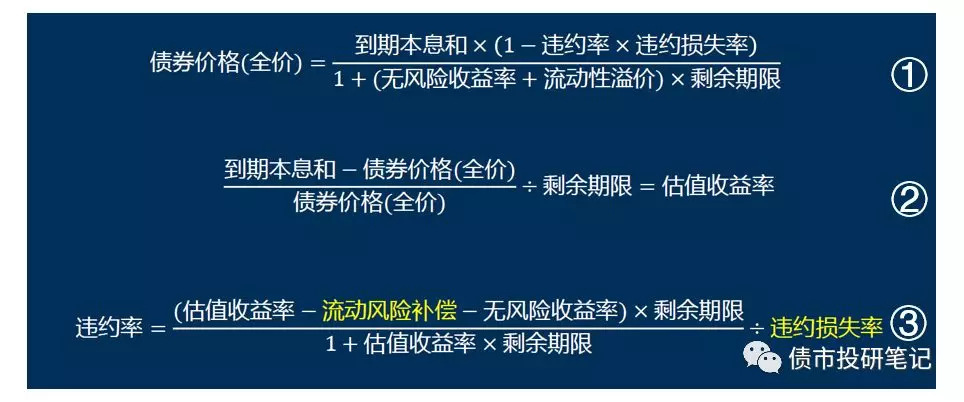

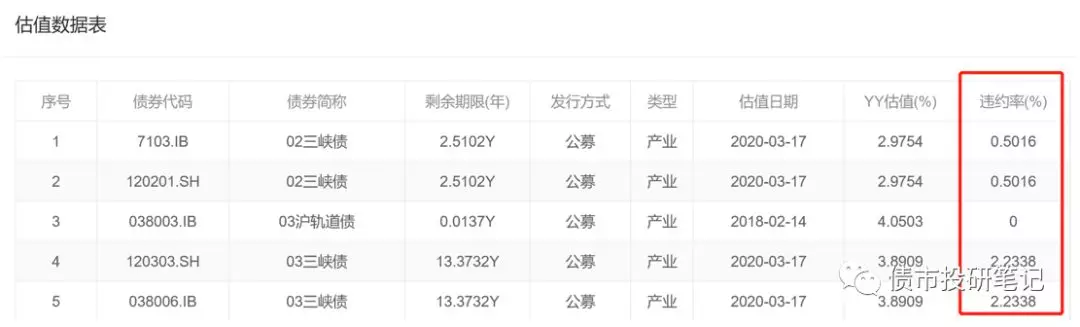

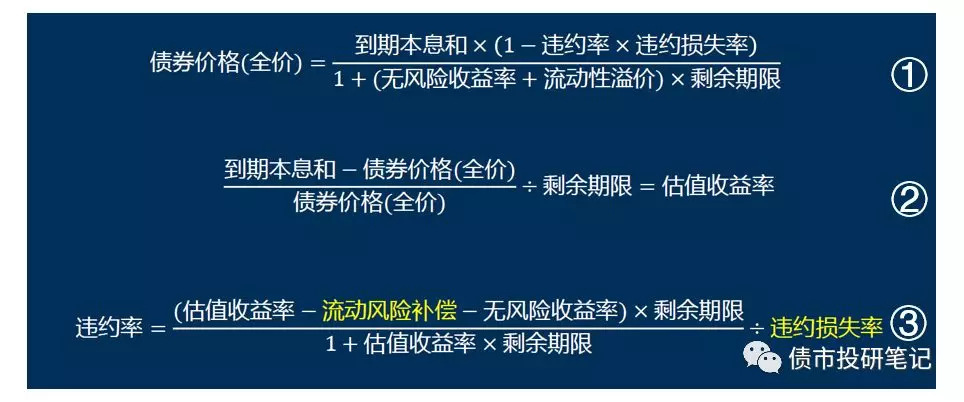

关于“YY违约率”的计算,鉴于没有详细公开资料,只能大致阐述:根据下图中,公式①和公式②为已知的等式,将两等式中的“到期本息和”消掉后,整理可得公式③。公式③中“估值收益率”可参考《浅谈“债券估值”中篇》中YY估值方法而得出,“无风险收益率”采用同期限国开债收益率,剩余期限也是已知,只剩下标黄的两个变量为未知量,也就是说,我们只要知道“流动风险补偿”和“违约损失率”的数值,便可以测得YY违约率的大小。

资料来源:YY总云极课堂分享

一般而言,对于一只信用债,相较于国开债的收益率差值,反映了债券的信用风险和流动性风险,但是有多少是补偿流动性呢,其实并不能给出个确切的数字。但是,当市场有足够的样本,便可以对不同收益率曲线之间的流动性风险补偿统计,从而拟合出相关结果。(相关模型小白菜不得而知,只能字面简单阐述了)根据历史数据来看,违约损失率大概70%(较为粗略);在此基础上也可进一步细化,比如不同行业、不同地区等等来划分,从而得出不同的损失率水平(稍微细化)。总体而言,该数据的获取主要依赖于历史违约表现进行简单统计而得出。

资料来源:YY评级官网

本来想拉下违约债历史数据对比下三家的违约率表现,貌似不太有权限,那就姑且这样吧……通过本文,也算是对“债券违约率”有了基本的认识,后续仍会结合违约率继续深入研究,有成果再和各位分享吧!不管是历史违约率视角下的统计精算法,亦或违约概率视角下的市场价格法,违约率的情况都是值得市场去关注的,哪怕只是作为风险监控的一个指标……本公众号为什么会写“市场隐含评级”、为什么会写“标准券折算率”、为什么会写“估值”以及现在的“违约率”,无非是想掌握这些基本的工具or指标,从而建立更完善的内评和风险监测体系,当然其有效性还有待市场去验证,工具自身也有待“修补完善”……债市投研路漫漫其修远兮,吾将稍许期待下“违约率”未来的表现吧……[1]黄鑫,任晴.中美债券违约率统计实践探析[J].中国国情国力,2019(08):13-17.[2]吴江英. 我国非上市公司债券违约风险研究[D].浙江大学,2019.[3]洪小荣. 我国上市公司债券违约风险分析与度量[D].东北财经大学,2016.[4]陈光忠,唐小我,倪得兵.随机现金流下的违约回收率模型[J].系统工程,2009,27(09):16-21.

资料来源:《中证隐含违约率模型及其运用》