市场概况:2021年企业债券发行491只,发行规模4,399.40亿元,与上年同期相比分别上升27%和12%。

作者:史晓姗

来源:中证鹏元评级(ID:cspengyuan)

主要内容

市场概况:(1)2021年企业债券发行491只,发行规模4,399.40亿元,与上年同期相比分别上升27%和12%。(2)2021年企业债券总发行规模4,399.40亿元,总偿还规模4,707.55亿元,净融资-308.15亿元,上年同期为-1,182.03亿元。此外,2021年有23只企业债券取消发行,原计划发行规模145.10亿元,其中,有12只债券已择期在年内成功发行。

市场分析:第一,企业债发行集中度较高,其中,浙江累计发行规模和涨幅最大。第二,发行主体主要为建筑装饰行业,规模占比同比增长1.7个百分点。第三,7年期为企业债券主力期限品种,规模占比环比上升。第四,AA+及以上的高级别品种数量占比92%,高级别债券和主体占比同比上升3个百分点。第五,企业债券平均发行利率下行、平均发行利差收窄。第六,增信比例为43%,与上年基本持平,低评级主体增信比例提升。第七,创新品种新增县城新型城镇化建设专项债。第八,棚改、安置房等安居项目依然是企业债主要投向,产业园项目和全额补充运营资金、借新还旧增长明显。第九,海通证券企业债券承销规模最大,市场集中度较高。

政策回顾:第一,围绕城镇化建设和农村产业融合,加快示范地区发展。第二,加强财政资金管理,严格落实前期政策。第三,落实奖惩机制。第四,加快部际监督合作。

市场展望:第一,为实现“共同富裕”,城镇化和农村产业融合依然是政策重点;绿色债、城镇化债券将出现增长,但示范地区融资分化加剧。第二,企业债待偿还规模或增加,隐性债务化解或继续推动提前兑付。第三,资金跟着项目走,信用风险管理加强,低级别高负债企业债发行或出现收缩。

一、企业债市场概览

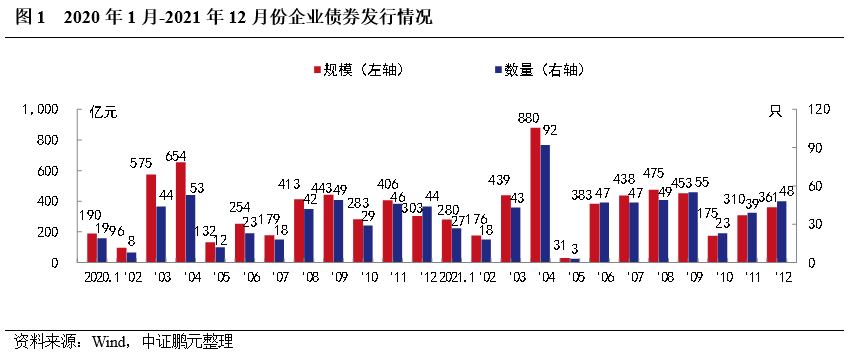

2021年企业债券发行491只,发行规模4,399.40亿元,与上年同期相比分别上升27%和12%。分月份看,2021年除2月、4月、5月和10月外,各月发行规模较为稳定。

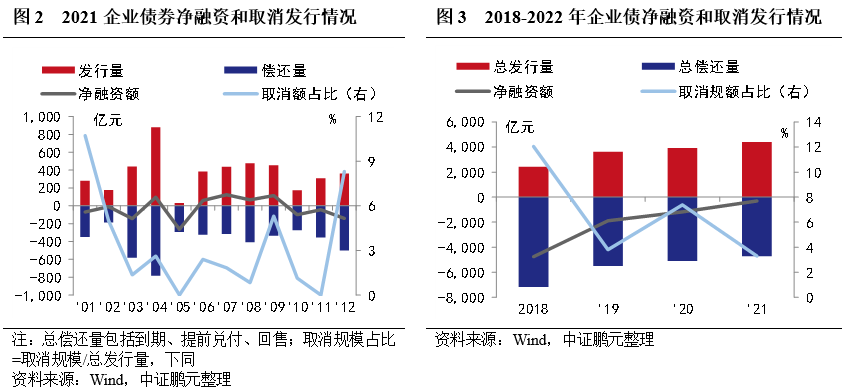

从净融资情况来看,2021年企业债券总发行规模4,399.40亿元,总偿还规模4,707.55亿元,净融资-308.15亿元,上年同期为-1,182.03亿元。此外,2021年有23只企业债券取消发行,原计划发行规模145.10亿元,其中,有12只债券已择期在年内成功发行,发行规模113亿元。从偿还类型看,2021年企业债以到期偿还和提前兑付为主,占比分别为46%和49%,回售规模占比5%,较上年增长4个百分点。2021年全额回售实现提前到期摘牌的企业债有92只,兑付规模455.64亿元,较上年分别增长67%和51%。从2018年来看,企业债发行规模逐年增长,偿还规模呈现递减,净偿还规模明显下降。同时,受市场波动和政策影响,取消发行规模也呈现一定波动,其中,2021年企业债取消规模较2020年明显下降。

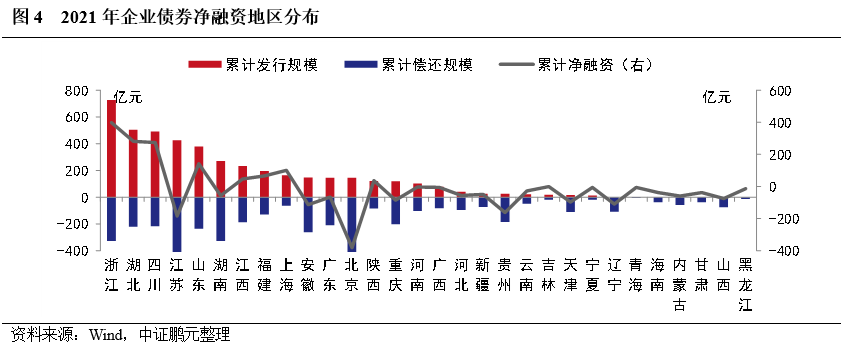

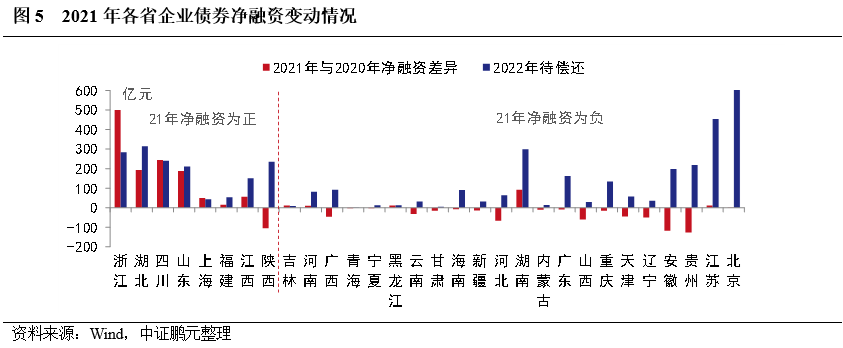

从地区分布看,2021年企业债净融资依然呈现两极分化,其中,8个省份净融资为正,另有8个省份本年度尚未发行企业债。具体来看,浙江实现净融资398.01亿元,远高于其他省份,其次是湖北和四川分别实现净融资281.57亿元和273.51亿元,位居第二、第三。此外,上海因偿还规模较小,实现净融资规模99.87亿元,位居第四。而江苏因偿还规模较大,净融资规模为-184.87亿元。青海、甘肃、黑龙江、海南、内蒙古、山西、辽宁和西藏本年未发行企业债,其中辽宁省累计偿还109.51亿元,偿还规模较大。与2020年相比,12个省份净融资规模出现增长,18个省份出现下降,其中,浙江和四川净融资规模明显增长,贵州、安徽和陕西的净融资较上年出现明显下降。北京、江苏、湖南、湖北等省份,2022年待偿还企业债规模较大,需关注偿还压力较大,且2021年净融资出现下滑的地区。

二、市场分析

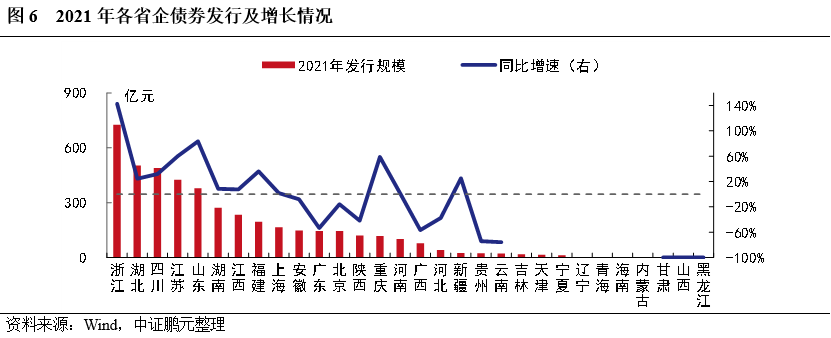

1. 企业债发行集中度较高,其中,浙江累计发行规模和涨幅最大

2021年,共有23个省份发行了企业债券。其中,浙江发行规模最大,累计725.30亿元;湖北发行503.60亿元,位列第二;四川和江苏分别发行490亿元、425.80亿元,规模也相对较大。与上年同期相比,有14个省份的企业债发行规模同比增加,其中,浙江省同比增加143%,涨幅最大;其次山东增长83%;江苏和重庆发行规模均增长60%左右,位列第三;与上年同期相比,共有9个省份的企业债发行规模同比下降,其中,贵州、天津和云南同比降幅在75%左右,降幅较大。此外,辽宁、青海、内蒙古、黑龙江、山西、甘肃、西藏和海南本年未发行,其中,西藏、辽宁、青海和内蒙古连续多年未发行。

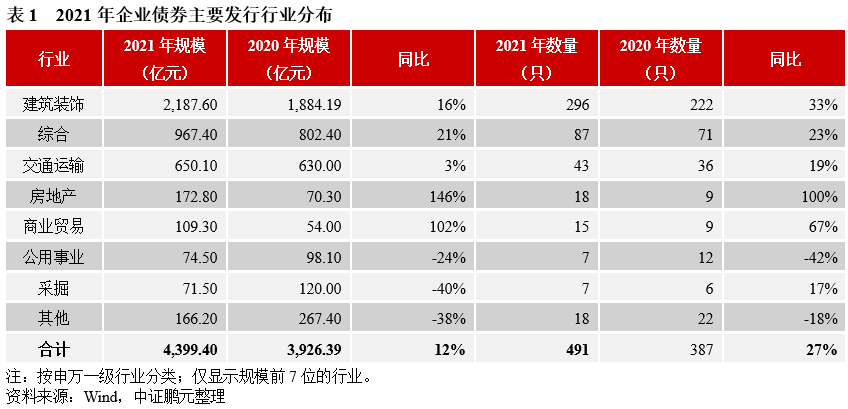

2. 发行主体主要为建筑装饰行业,规模占比同比增长1.7个百分点

2021年,企业债券发行人主要分布在建筑装饰、综合等行业。其中,建筑装饰发行规模远高于其他行业,占比50%,较上年增长1.7个百分点;其次,综合行业发行规模占比20%,较上年下降1.5个百分点;交通运输行业规模占比16%,较上年增长1.27个百分点。从发行规模增速看,2021年房地产和商业贸易行业的发行规模涨幅较大,分别为100%和67%,公用事业类规模出现下降。

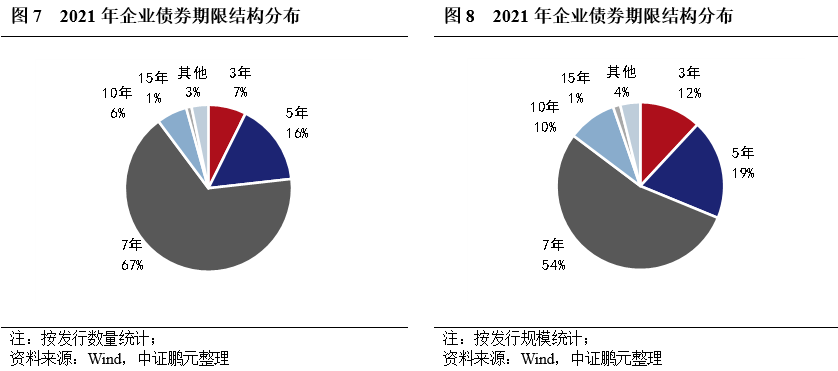

3. 7年期为企业债券主力期限品种,规模占比环比上升

2021年,企业债券期限分布于7年期等期限品种。其中,7年期品种发行327只,占比66.6%,发行规模2,378.2亿元,占比54.1%;5年期品种发行78只,占比15.9%,发行规模848.30亿元,占比19.3%。与上年相比,5年期和7年期品种发行规模占比分别下降4.2和上升2.6个百分点。

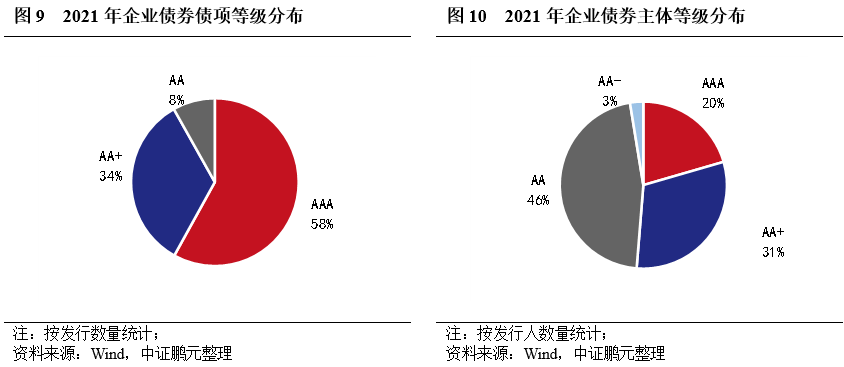

4. 高级别债券和主体占比同比小幅上升

2021年发行的企业债债项信用等级以AA级为主,AA+及以上的高级别品种数量占比92%,较上年上升3个百分点。其中,AAA级债券285只,占比58%;AA+级债券166只,占比34%;AA级债券40只,占比8%。

2021年发行的企业债主体信用等级以AA级为主,AA+及以上的高级别品种数量占比51%,较上年上升3个百分点。其中,AAA级主体87家,占比20%;AA+级主体98家,占比29%;AA级主体185家,占比46%,AA-级主体12家,占比3%。

5. 企业债券平均发行利率下行、平均发行利差收窄

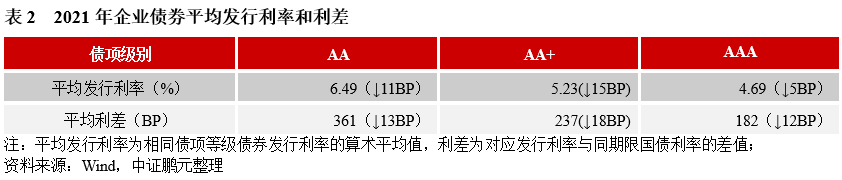

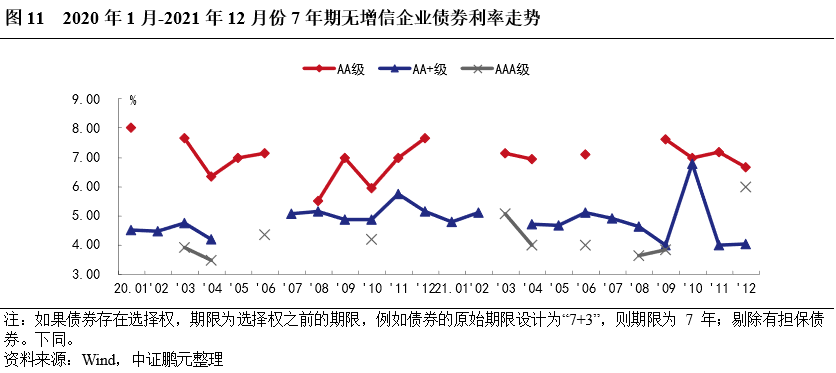

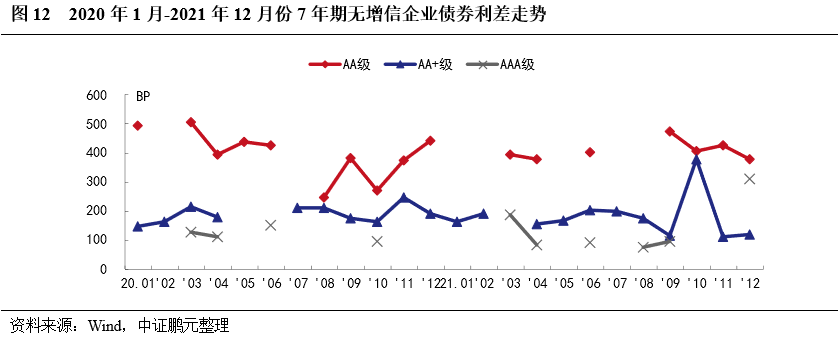

2021年,企业债券最高发行利率为8.00%,与上年下降50BP;最低发行利率为3.05%,较上年上行66BP。分债券级别来看,与上年相比,各级别企业债平均发行利均下行,平均发行利差均收窄,其中AA和AA+级较AAA级降幅较大。

6. 增信比例为43%,与上年基本持平,低评级主体增信比例提升

6. 增信比例为43%,与上年基本持平,低评级主体增信比例提升

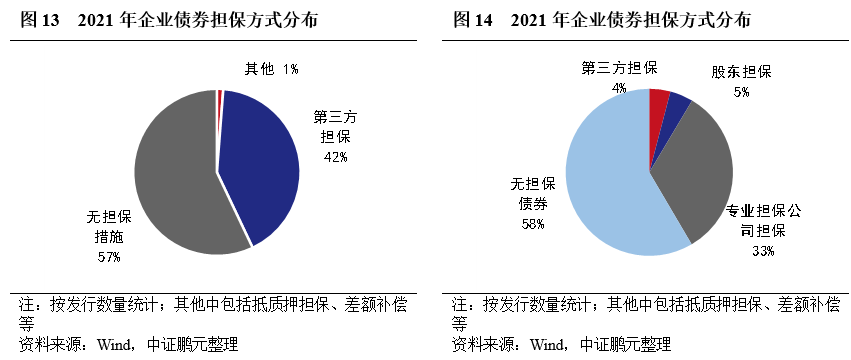

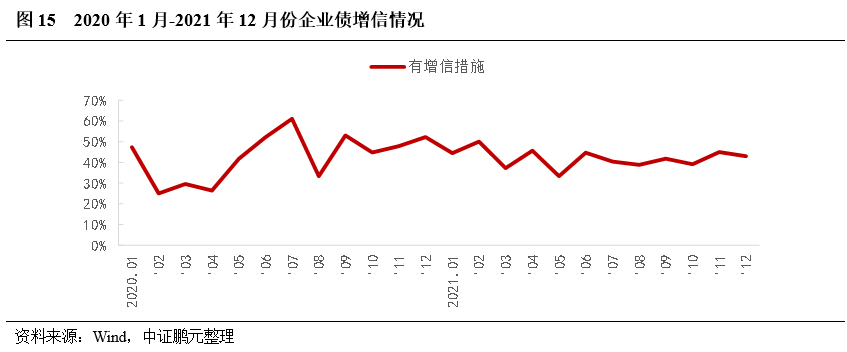

2021年,企业债有担保的债券共计231只,数量占比43%,与上年基本持平。分主体级别看,AA级主体选择增信发行的债券比重为82.6%,较上年上升6.1个百分点;AA+级主体选择增信发行的债券比重为9.1%,较上年下降2.7个百分点。有担保债券的担保方以专业担保公司为主,占比33%,较上年上升3个百分点。从趋势看,2021年7月以来有增信债券占比相对平稳,11月来有所抬升。

2021年共有31家专业担保公司参与企业债市场,参与担保债券162只,占比33%,主要为区域性专业增信机构。其中,湖北省融资担保集团有限责任公司参保的债券规模最大,为110.20亿元,其次是湖北省融资担保集团有限责任公司,参保债券规模107.90亿元。与上年相比,重庆三峡融资担保集团股份有限公司和安徽省信用融资担保集团有限公司参保债券规模涨幅较大,分别为256%和112%。

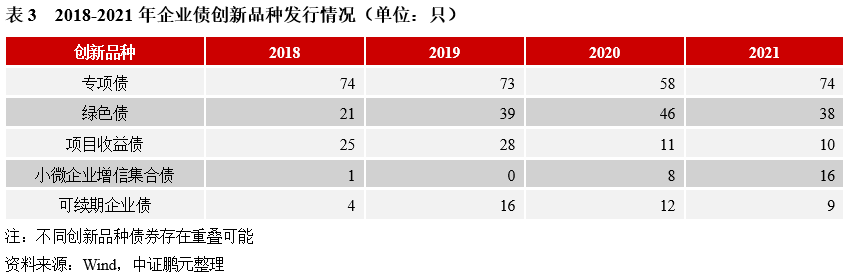

7. 创新品种新增县城新型城镇化建设专项债

2021年企业债创新品种合计144只,较上年增加14只,占比29.3%,较上年下降4.3个百分点。第一,发改委专项债是企业债市场主要创新品种,在全市场占比约15%。其中,停车场建设专项债券37只,是专项债主要品种;县城新型城镇化建设专项债券14只,为新增的专项债创新品种;另外,农村产业融合发展专项债券8只,较往年明显增长,而地下综合管廊建设专项债券本年发行4只,较往年出现明显下降。第二,小微企业增信集合债受政策推动,2021年发行数量增长100%。主要由地级市城投公司发行,2018年来,共有12家地级市城投公司发行14只小微企业增信集合债,占比56%。第三,绿色债受政策推动,2018年来呈现增长,2021年数量有所减少。“碳达峰、碳中和”目标的提出,进一步推动了绿色金融的发展,2021年绿色债券发行规模3720.85亿元,较上年增长115%。其中,绿色企业债发行38只,较上年下降17%。与其他债券品种的快速增长有关。

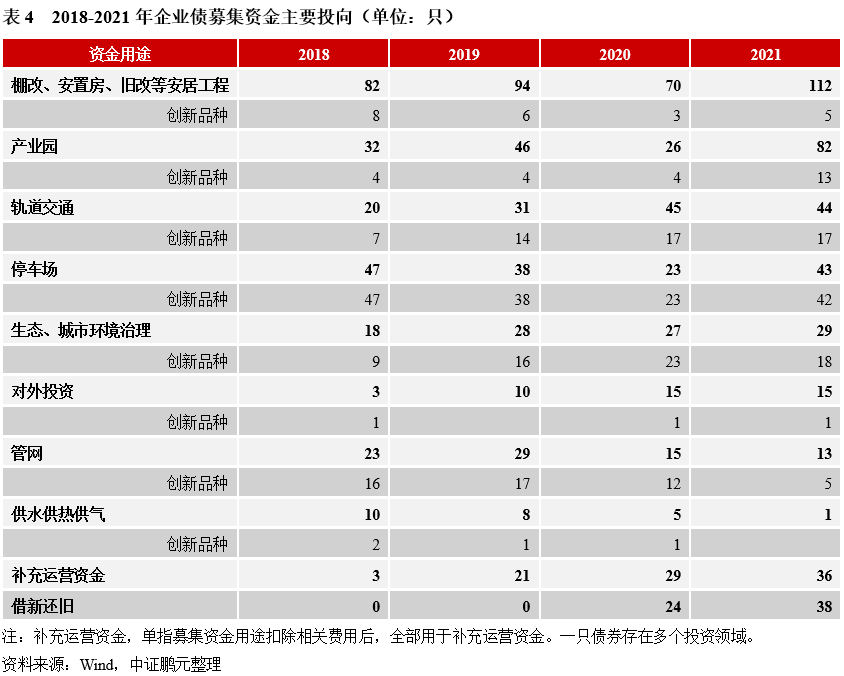

8. 棚改、安置房等安居项目依然是企业债主要投向,产业园项目和全额补充运营资金、借新还旧增长明显

从募集资金用途看,棚改、安置房等安居工程是企业债的主要投向,占比23%左右,其次是产业园相关项目2021年出现明显增加,数量占比17%,轨道交通和停车场项目占比也相对较高,各占9%。此外,2020年来,借新还旧和全额补充运营资金(扣除相关发行费用后)明显增加。结合创新品种看,除停车场长期以发行专项债为主外,生态、城市环境治理领域发行创新品种的占比也较高,主要为绿色债,轨道交通和管网领域创新品种也较多,其他领域中创新品种较少。

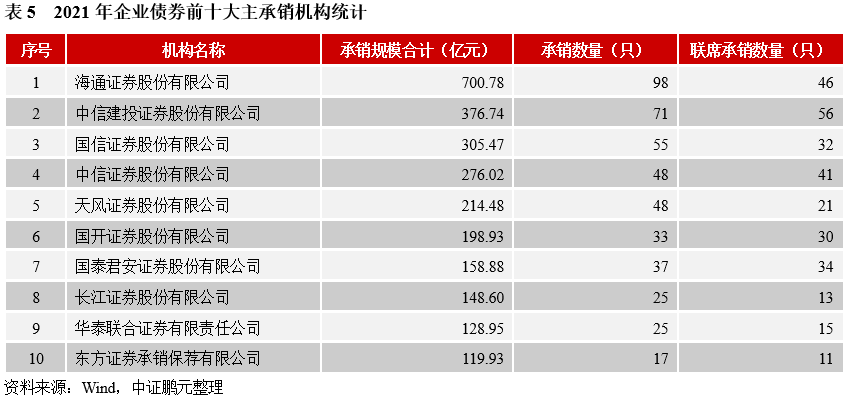

9. 海通证券企业债券承销规模最大,市场集中度较高

就承销机构而言,2021年共有75家机构参与企业债券的承销工作。海通证券承销700.78亿元,位居第一;中信建投证券承销376.74亿元,位居第二;国信证券承销305.47亿元,位居第三。前五大机构的承销规模合计占比59.8%,市场集中度较高。

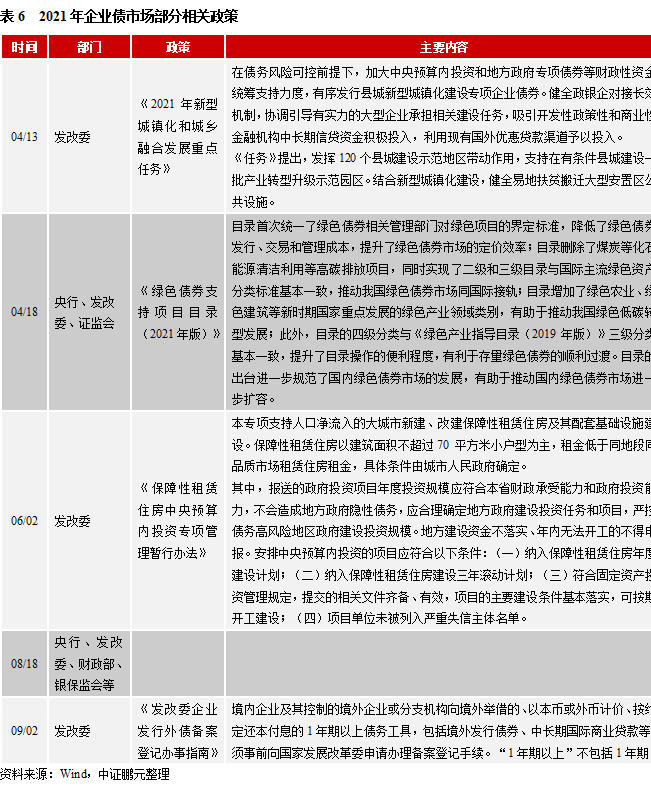

三、政策回顾

(一)围绕城镇化建设和农村产业融合,加快示范地区发展

2021年,发改委政策围绕新型城镇化建设和农村产业融合,陆续发布《2021年新型城镇化和城乡融合发展重点任务》、《关于印发全国特色小镇规范健康发展导则的通知》、《关于加强城镇老旧小区改造配套设施建设的通知》、《关于近期推动城市停车设施发展重点工作的通知》等文件,明确任务重点,建设标准和考核机制,严控新增政府性债务、资金闲置等情形,提高资金使用规范性,推动项目落地,将资金转化为实物工作量。同时,发改委先后发布《关于印发第三批国家农村产业融合发展示范园创建名单的通知》、《绿色政府和社会资本合作(PPP)项目典型案例名单公示》和《关于推广第三批国家新型城镇化综合试点等地区经验的通知》,加快示范地区发展,提高示范效应。

(二)加强财政资金管理,严格落实前期政策

2021年6月,发改委发布《保障性租赁住房中央预算内投资专项管理暂行办法》明确中央财政资金使用规范,包括支持项目条件、资金使用流程、项目考核机制等。其中,安排中央预算内投资的项目应符合以下条件:第一,纳入保障性租赁住房年度建设计划;第二,纳入保障性租赁住房建设三年滚动计划;第三,符合固定资产投资管理规定,提交的相关文件齐备、有效,项目的主要建设条件基本落实,可按期开工建设;第四,项目单位未被列入严重失信主体名单。

2021年,发改委先后发布《关于下达保障性安居工程第一至三批2021年中央预算内投资计划的通知》,严格落实前期相关政策。其中,保障性安居工程项目,包括棚户区改造、公租房、老旧小区改造等项目的配套基础设施建设,原则上不得安排用于城市主干道主管网、综合管廊、城市广场、城市公园等项目,不得安排用于地方各项建设资金未落实、规定时间内无法开工建设的项目;要符合本地区财政承受能力和政府投资能力,切实防范地方政府债务风险和金融风险。

(三)落实奖惩机制

2021年5月,国务院发布《国务院办公厅关于对2020年落实有关重大政策措施真抓实干成效明显地方予以督查激励的通报》。根据上述文件,从2021年起两年内,上海市浦东新区,江苏省苏州市,浙江省杭州市,安徽省安庆市,江西省上饶市,山东省济南市,湖南省株洲市,广东省深圳市福田区,四川省遂宁市区域内企业申请企业债券实行“直通车”机制(企业直接向国家发展改革委指定的受理机构申报,实行“即报即审”,审核时间由15个工作日缩短到5个工作日)。同时,对符合保障性安居工程2021年奖励条件的江西、湖南、贵州、广西、山东、云南、安徽、江苏、黑龙江、新疆等10个省份进行奖励,相应中央预算内投资350,000万元以投资补助方式切块下达。

(四)加快部际监督合作

2021年,发改委联合央行、证监会、财政部、银保监会等发布《关于印发金融机构债权人委员会工作规程的通知》、《关于促进债券市场信用评级行业健康发展的通知》、《绿色债券支持项目目录(2021年版)》等文件,加强跨市场监督管理,统一市场标准,提高风险处置效率。其中,绿色债券相关管理部门首次统一对绿色项目的界定标准,同时实现了二级和三级目录与国际主流绿色资产分类标准基本一致,推动我国绿色债券市场同国际接轨。

四、市场展望

2021年,企业债市场发行规模保持增长,净融资持续好转,未有新增违约主体。根据当前政策,未来,企业债市场仍将保持稳健,依托项目建设,同时,结合财政资金,加快县城新型城镇化建设。

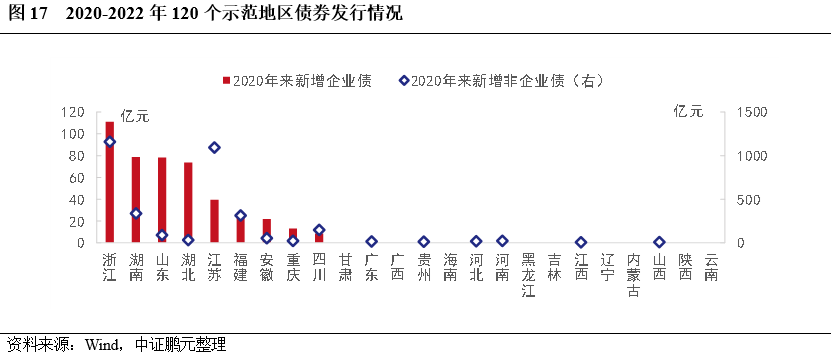

(一)为实现“共同富裕”,城镇化和农村产业融合依然是政策重点;绿色债、城镇化债券将出现增长,但示范地区融资分化加剧

2021年,县城新型城镇化建设依然是政策重点,从2020年企业债募集资金投向可以看到,棚改、安置房等安居项目依然是企业债主要投向,且数量占比有所增长。此外,产业园相关项目也呈现明显增加。随着安居工程和产业园建设的推进,发改委逐步提高对项目的管理,包括申报、运营和资金使用情况,清理资产闲置、资金占用行为,同时强化产业规划,对现有园区进行整合、升级。受政策推动,绿色债、县城新型城镇化建设企业债存在发展空间,专线债维持增长。

2022年,将加快示范项目推广,以及推动示范区的建设,在支持方面,严格执行前期政策,优先具备落地条件的项目。剧不完全统计,120个县城新型城镇化建设示范区,2020年-2021年共有148家城投公司(根据注册地)发行债券融资,其中,企业债450.50亿元,占比11.9%,2020年和2021年分别发行204亿元和246.50亿元。2020年-2021年,120个示范地区中共有32个城市发行企业债,分布在浙江、山东、湖南和湖北等9个省份,其中浙江、湖南、湖北和山东四省新增债券规模合计占比75.87%,其余15个省份未有新增企业债。从省内情况看,除浙江、山东、湖北和江苏省内有融资较为分散,其他地区融资集中在1-2个城市。整体看,2021年企业债规模较上年增长20.83%,但示范县融资分化明显。短期内,仍将以发达地区为主,加快形成可以推广的示范案例。同时,建议制定动态考核机制,切实推动城市规划和项目落地,并提高资金使用效率。

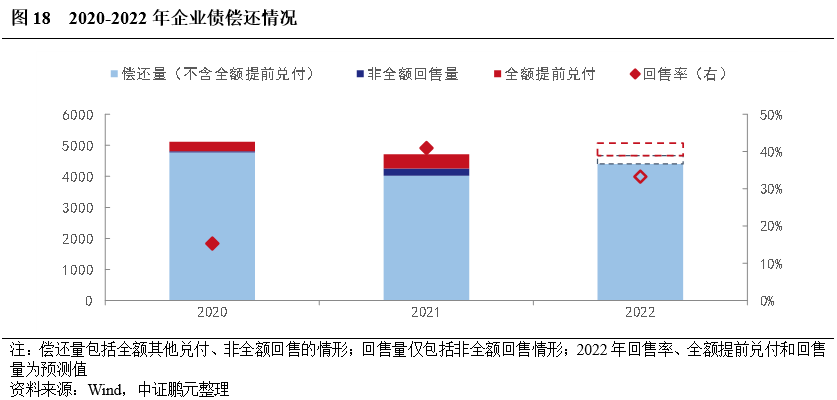

(二)企业债待偿还规模或增加,隐性债务化解或继续推动提前兑付

2022年,企业债到期和提前兑付规模共计4,394.27亿元,较2020年和2021年有所下降,但含有回售权的债券余额较往年大幅提升,与2020年相比,增长43%至811亿元。2021年,非全额回售和全额提前兑付规模较上年分别增长419%和51%,分别为232.42亿元和455.64亿元,部分原因是地方政府加大隐性债务清理。其中,AA级城投公司为提前兑付主要对象,偿还债券占比在70%以上。2022年,隐性债务清理依然是重点任务,预计回售和提前全额兑付规模保持增长,整体规模或高于2021年。地方财力是隐性债务化解的支撑,地方政府债务率是隐性债务化解的限制,此外,还需要考虑企业债存续主体的非企业债务偿还、回售压力。

(三)资金跟着项目走,信用风险管理加强,低级别高负债企业债发行或出现收缩

2021年12月,发改委发布《关于开展2022年度企业债券本息兑付风险排查和存续期监管有关工作的通知》(简称《通知》),巩固“五早”风险防控机制工作成果,强化债券存续期监督。其中,核查重点内容包括存续债券总体情况(数量、规模、偿还计划,行业及区域等)、信息披露情况、发行人资产重组情况、募投项目运营效益情况等。本年新增对优质企业信息披露要求,以及在辖区内按“双随机”原则或根据问题导向抽取一定比例的企业债券发行主体开展“穿透式”实地检查的制度。此外,《通知》明确,要进一步加大对推动国家重大战略实施方面的支持力度,充分发挥专项债支持扩大内需的作用,加强优质企业债券申报。低级别高负债企业,受地方财力和产业布局影响,信用风险管理能力较低,再融资难度提升,尤其是地方债务率较高,缺乏产业支撑,投资效率较低的地区。

整体看,地方政府隐性债务化解力度加强,新型城镇化建设的稳步推进,2022年企业债依托项目的特点决定其净融资规模将保持一定稳定。随着信用风险管理机制逐步完善和加强,企业债发行的市场化或有所提升,短期内,净融资或维持稳定,但低级别企业的再融资难度有一定上升。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~