顾名思义,承债式收购就是在收购对方的资产或股权时,支付一定对价的同时,承担对方的部分或全部债务。

作者:阳新芽

来源:投拓狗日记(ID:ziguanshidai)

我们今天来学这两个问题:

1、承债式收购是如何约定交易对价?

2、讲讲为什么承债式收购能节税?

#1承债式收购交易对价拆分

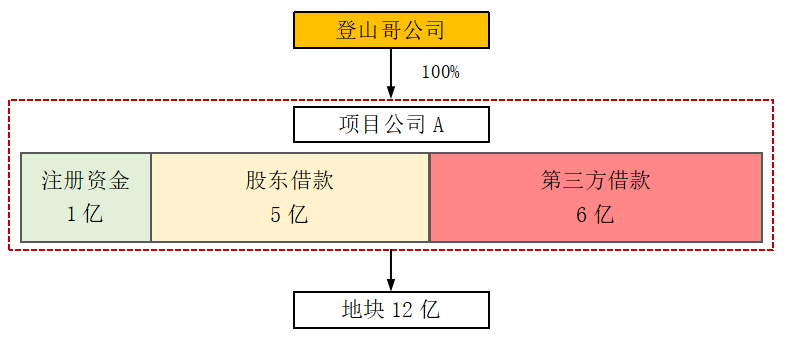

#项目公司A注册实缴资金一个1,为拿下某价值12个亿的地块,登山哥借款给项目公司5个亿(股东借款),第三方融资借款6个亿。示例如下:

现登山哥欲将项目公司以7亿的交易总对价卖给我方,那么这7亿的总对价是怎么拆分的呢?

顾名思义,承债式收购就是在收购对方的资产或股权时,支付一定对价的同时,承担对方的部分或全部债务。

交易总对价= 债权对价 + 股权对价

一般来说,在承债式收购中,操作如下:

【1】我方借款给项目公司5.2亿用于偿还登山哥对项目公司A全部股东借款本金+利息;

【2】并承接项目公司A对第三方全部6亿借款本金,和对应利息。

【3】以7亿-5.2亿=1.8亿收购登山哥手中100%股权。

实操规范协议中约定如下:

本协议转让标的交易对价共计人民币【 】元,由以下【两】部分构成:

1.就标的股权而言,转让对价为人民币【 】元(“股权转让对价”,指净资产+溢价)

2.就标的债权而言,转让对价为人民币【 】元(“债权转让对价”,指转让方拟根据本协议约定转让给受让方的、由转让方对目标公司享有的全部股东债权,包含本金【 】元、利息【 】元)。

#2承债式收购为什么能节税?

还拿上述案例来说,分别看看承债式收购和非承债式收购下,转让方所得税缴纳情况!(如果转让方所得税缴纳的多,势必会转嫁至我方)。

1、承债式收购对价支付与税费

案例中,约定交易总对价7亿元,股权转让对价1.8亿,债权转让对价5.2亿。

则登山哥公司在该交易中,所得税支出:

(1.8亿-1亿注册资金)×0.25%=0.2亿

注:未来,项目公司A在计算所得税时,该0.2亿利息和我方置换股东借款后发生的利息,均可在所得税前列支。

根据:非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予扣除。

2、非承债式收购对价与税费

非承债式收购中,交易总对价7亿,均为股权交易对价,登山哥在股权转让协议上承诺放弃对A公司的债权。

登山哥转让股权,需支付所得税:

(7亿-1亿注册资金)×25%=1.5亿

最坑爹的是,由于登山哥公司放弃对A公司债权,即债务豁免!这在税务局眼中等同于A公司获得一笔捐赠,应确认营业外收入6.2个亿。这部分收入需要项目公司未来在计算所得税时,确认为收入项!等于平白无故的又多缴纳1个多亿的所得税!

这才是为什么在股权收购中,一定要根据承债式收购的方式来拟定合同,否则怎么死的都不知道。

3、承债式收购优势

根据上述,可以看出,承债式收购相对于非承债式收购而言,有以下几大优势:

【1】 通过交易对价的拆分,降低了股权对价,从而减少转让方所得税支出;

【2】避免了税务认定为债务豁免,导致的项目公司确认营业外收入所得;

【3】 新股东借款可以进入项目公司成本,有利于后续整体税务筹划。

因上述三点原因,所以在实操中一般都会采用承债式收购的模式。

当然实际收购中,除了使用承债式收购,还会将承债后仍多出来的股权溢价(如案例中的0.6亿)一般通过“咨询顾问”“拆迁服务”…方式做税务筹划。《拿地税筹系列大课》????

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~