从违约事件看,除技术性违约和交叉违约外,16只债券均为本金利息项违约,1只为加速清偿,2只涉及回售款项违约,6只因破产到期未兑付而违约,主要是海航系。从上市情况看,本月新增违约主体均为非上市公司。整体看,新冠疫情的影响仍在持续,市场情绪较为敏感,“现金为王”的优势凸显。

作者:史晓姗

来源:中证鹏元评级(ID:cspengyuan)

主要内容

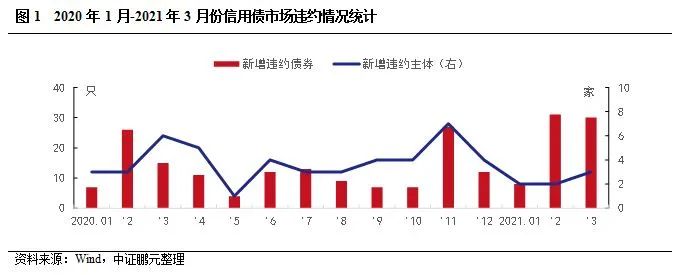

信用风险事件回顾:2021年3月份发生信用风险事件37次,涉及19家发行人。其中,首次违约的主体有3家。具体看首次违约债券特征:3月首次违约债券30只,涉及15家发行人。从违约类型看,“20华夏幸福MTN001”和“20华夏幸福MTN002”是交叉违约,“19冀中能源PPN001”和“20冀中能源PPN002”是技术性违约,其他均为实质性违约。从违约事件看,除技术性违约和交叉违约外,16只债券均为本金利息项违约,1只为加速清偿,2只涉及回售款项违约,6只因破产到期未兑付而违约,主要是海航系。从债券类型看,公司债和中期票据各9只,私募债6只,定向工具4只,短期融资券2只。从企业性质看,3家新增违约主体中2家违约主体为地方国有企业,1家为中外合资企业。从上市情况看,本月新增违约主体均为非上市公司。从处置方式看,“18永煤PPN002”、“20永煤CP001”、“16华夏02”、“18房信01”和“20豫能化CP001”通过持有人会议与持有人达成延期兑付协议,其中“20豫能化CP001”持有人同意“豁免此次违约”。

风险特征分析:2021年3月,新增违约主体3家,分别是西部航空有限责任公司、重庆协信远创实业有限公司、冀中能源集团有限责任公司。整体看,新冠疫情的影响仍在持续,市场情绪较为敏感,“现金为王”的优势凸显。第一,具有“低周转、慢回款”业务特征的企业,此时容易出现新增债务短期化,需要关注其业务发展情况,及面临的新的偿债压力。第二,“负债高,受限资产高”的资产负债特征,容易出现集中兑付压力,需要关注企业再融资能力。第三,对具有“集团企业、往来款规模大”特征的企业,需要关注其可偿还债务的真实资金情况,以及关联方的信用质量。此外,对于地产企业来说,现金类资产无疑是当下最稀缺也是最重要的资产,调整负债结构,在于业务模式调整或投资融资策略的改变,即从来源与支出两方面来考虑。政策过渡期内,相关企业可以适时采用主动负债管理方式,进行债务结构的调整。

正文

一、信用风险事件概况

不完全统计,2021年3月份信用风险事件[1]有37次,涉及19家发行人。其中,首次违约的主体有3家,分别是,冀中能源集团有限责任公司、西部航空有限责任公司和重庆协信远创实业有限公司。具体看首次违约债券特征:

3月首次违约债券30只,涉及15家发行人。从违约类型看,“20华夏幸福MTN001”和“20华夏幸福MTN002”是交叉违约,“19冀中能源PPN001”和“20冀中能源PPN002”是技术性违约,其他均为实质性违约。从违约事件看,除技术性违约和交叉违约外,16只债券均为本金利息项违约,1只为加速清偿,2只涉及回售款项违约,6只因破产到期未兑付而违约,主要是海航系。从债券类型看,公司债和中期票据各9只,私募债6只,定向工具4只,短期融资券2只。从企业性质看,3家新增违约主体中2家违约主体为地方国有企业,1家为中外合资企业。从上市情况看,本月新增违约主体均为非上市公司。从处置方式看,“18永煤PPN002”、“20永煤CP001”、“16华夏02”、“18房信01”和“20豫能化CP001”通过持有人会议与持有人达成延期兑付协议,其中“20豫能化CP001”持有人同意“豁免此次违约”。

二、后疫情时代,现金为王

2021年3月,新增违约主体3家,分别是西部航空有限责任公司、重庆协信远创实业有限公司、冀中能源集团有限责任公司。

(一)海航系破产,旗下相关主体陆续进入破产重整

2021年2月10日,法院受理债权人对海航集团及下属63家公司的破产重整申请。3月13日,法院裁定西部航空有限责任公司破产重整,同时裁定对海航集团等321家公司进行实质性合并重整,并指定海航集团管理人担任管理人,第一次债权人会议将于2021年6月4日召开。截至目前,海航集团参与破产重整的企业数量接近400家,其中,海航系三家上市公司及关联企业单独进行破产重整。

从违约主体看,目前的以违约主体主要是海航系旗下的航空主业、机场板块,包括客运、货运以及由机场业务延伸出的仓储物流、商务贸易等。3月19日海航集团发布的公告,航空主业、机场板块和供销大集开始招募战略投资者。海航系从2018年开始逐步回归航空主业,强调“去地产化、去杠杆,聚焦主业”,保留航空、物流两个产业板块,航空租赁和科技两个辅助板块。在海航旗下众多机场中,美兰国际机场是海航集团实际负责运营的最大规模的机场(非控股企业),旗下拥有港股上市公司美兰空港,但受海航集团影响,美兰国际机场与海航集团内部关联方的资金往来规模较大,资产流动性差,资金压力逐年上升,资产负债率从2016年的48.15%上升至2018年的60.63%,受限资产在2019年达到159.69亿元,占总资产的33%,占净资产的125%,主要为股权投资和美兰机场二期扩建工程及其土地征用补偿款。整体看,美兰国际机场可偿债现金流对债务覆盖率逐年下降,导致其在2018年出现技术性违约。截至2021年3月末,美兰国际机场共计违约债券6只,违约规模累计约80亿元。

2020年航空业受到新冠疫情影响,客运吞吐量同比下降36.6%,货邮吞吐量同比下降6.0%,其中,国际航线的降幅分别为87.8%和68.4%。从2021年1-2月份的数据看,客运吞吐量较上年同比下降7%,货邮吞吐量同比增长33%,2020年境内旅游业呈现逐步复苏,带动了航空客运业的回暖,但与2019年相比仍存在较大降幅。同时,受境外疫情影响,国际航线相关业务仍将维持低量。航空领域相关公司的资金压力仍将维持,需要关注内外部融资渠道和债务到期情况。

(二)地产新政,地产企业再融资压力和偿债压力凸显

2021年3月,重庆协信远创实业有限公司(简称“协信远创”)存续的两只交易所债券发生违约,违约规模约11亿元。截至2020年4月末,公司控股股东为汉威重庆房地产开发(香港)有限公司,实际控制人为吴旭,绿地控股集团持股19.99%。协信远创业务集中在重庆地区,其次是烟台和青岛。

从财务特征看,协信远创的盈利能力一般,利润对投资收益和公允价值变动依赖较高,短期偿债能力偏弱,流动负债占比提高,而资产受限程度高。在疫情冲击下,收入和再融资的双向收紧,债务的刚性兑付压力骤然攀升。

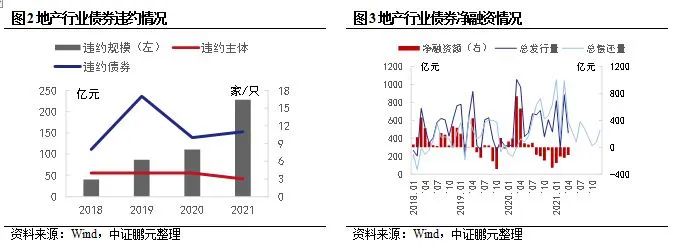

截至2021年3月末,出现信用风险的房地产企业共计12家,违约债券46只,违约规模约466亿元。截至4月21日,已违约的地产主体存续的未违约债券规模约260亿元。从净融资情况看,地产行业2019年来的净融资明显回落,但到期压力从2020年开始明显增长,3月和4月在宽松市场融资环境中,发行规模大幅增长,一定程度上缓解了资金压力。但受新冠疫情影响,企业收入的恢复有所滞后。受行业政策持续收紧影响,2020年8月以来,地产行业净融资持续为负,后续偿债压力依然很大。

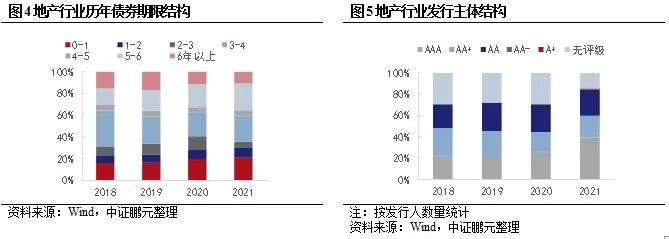

从新增债券特征看,地产行业债券期限短期化趋势明显,3年期以下品种占比从2018年31%升至2020年的41%。发行主体结构在2020年之前波动不大,但2021年来高等级主体占比明显提升,无评级主体占比下降,这与“三道红线”[2]的新政有关系。

“三道红线”对不同主体发行新的债券产生一定影响,从图6看,触及3条红线[3]的企业再融资数量仅次于触及1条红线的企业,但进入2021年来,该类企业新增债券数量出现下降。在存量债券发行主体1902个样本中,触及1条红线的企业占比31.23%,触及2条红线的企业占比17.25%,触及3条红线的企业占比22.98%,其中,协信远创触及3条红线。从存量债券规模看,触及3条红线的企业存量债券规模也较大。从指标看,净负债率未达标的企业数量最多,占比63%,净负债率和现金短债比未达标企业占比分别为53%和50%。整体看,地产新政策对企业再融资的压力不容忽视,尤其是财务表现较差的企业,需要关注其债券以外的再融资渠道。对于资产受限程度高,销售情况不理想的企业,风险或逐步暴露。

(三)冀中能源,集中兑付压力缓解,盈利能力和债务结构仍有待改善

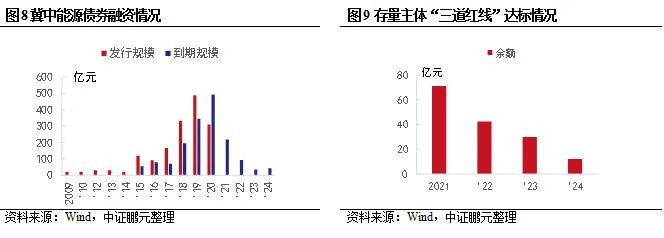

2021年3月5日,冀中能源集团有限责任公司(简称“冀中能源”)“20冀中能源PPN002”和“19冀中能源PPN001”发生技术性违约,3月8日完成本息兑付。

冀中能源,业务以煤炭为主,覆盖制药。物流、化工、电力、装备制造等多个行业,旗下拥有冀中能源、华北制药、金牛化工3家上市公司。收入主要来自物流贸易和煤炭板块,2019年占比分别为14.79%和72.27%,利润则主要来自煤炭和医药业务板块。2020年新冠疫情影响,物流贸易板块受到较大影响。

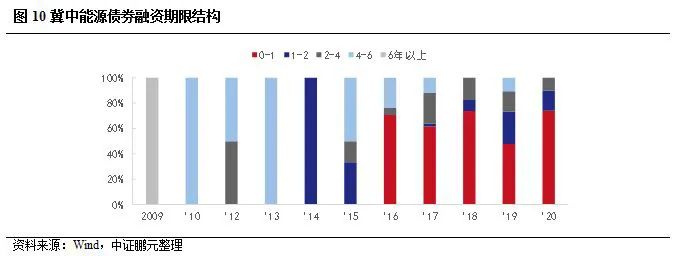

冀中能源的风险主要是债务结构不合理。第一,外部融资以借款为主,且流动负债占比超过60%。债券融资规模从2018年出现明显增长,而偿还高分期就出现在2019年和2020年,说明融资期限以短期为主,从图10中可以明显看出1年期以下债券占比超过50%,2020年新增债券期限在3年以下,若考虑回售日,则偿还压力或提前至2022年。第二,少数股东权益占比高,母公司层面负债率高企,且常年亏损。资产负债率常年维持在90%以上,流动负债占比增长迅速,从2017年的47%增长至2020年三季度末的73%,而利润常年为负。第三,受永煤控股违约影响,公司再融资受限,2020年5月以来公司未新增债券。整体看,债务集中到期,加上可用现金不足,应付预付款项占比高,资产变现能力较弱,叠加新冠疫情影响,冀中能源的偿付压力凸显。

冀中能源在出现集中兑付压力以来,2020年以来偿还了超过600亿元的债券。截至2021年4月21日,公司存续债券规模155.5亿元,2021年仍需要兑付71亿元。受公司债务拖累,在2021年2月23日公司曾与银行协商提出设立债权人委员会的方案,拟对债务进行展期,但遭到银行债权人的否决。从目前看,冀中能源集中兑付压力基本得到缓解,但债务结构和盈利能力仍有待改善。

整体看,新冠疫情的影响仍在持续,市场情绪较为敏感,“现金为王”的优势凸显。第一,具有“低周转、慢回款”业务特征的企业,此时容易出现新增债务短期化,需要关注其业务发展情况,及面临的新的偿债压力。第二,“负债高,受限资产高”的资产负债特征,容易出现集中兑付压力,需要关注企业再融资能力。第三,对具有“集团企业、往来款规模大”特征的企业,需要关注其可偿还债务的真实资金情况,以及关联方的信用质量。此外,对于地产企业来说,现金类资产无疑是当下最稀缺也是最重要的资产,调整负债结构,在于业务模式调整或投资融资策略的改变,即从来源与支出两方面来考虑。政策过渡期内,相关企业可以适时采用主动负债管理方式,进行债务结构的调整。

三、3月违约债券跟踪情况

1、凯迪生态环境科技股份有限公司:涉及“11凯迪MTN1”

2021年3月15日,法院受理债权人对公司的破产重整申请。2018年5月,公司未能兑付“11凯迪MTN1”本息。

2、青海省投资集团有限公司:涉及3只已违约债券

2021年3月23日公告,受新冠疫情影响,战略投资者引进工作尚未完成,同时需要根据重整投资方案及债权人的反馈意见对重整计划草案进行制作、论证及调整,公司无法在2021年3月19日前提交重整计划草案,再次向法院申请裁定三个月期间不计入《破产法》第79条规定的期限。法院裁定公司的延期申请。

3、康美药业股份有限公司:涉及10只已违约债券

2021年3月26日,公司收到中证中小投资者服务中心(简称投服中心)通知,投服中心如在法定期限内接受50名适格投资者委托,将向广州中院申请参加(2020)粤01民初2171号案普通代表人诉讼,并申请转换为特别代表人诉讼。根据普通代表人诉讼权利登记公告,自2017年4月20日(含)起至2018年10月15日(含)期间以公开竞价方式买入,并于2018年10月15日(质疑货币资金真实性文章出现)闭市后仍持有康美药业(现简称为ST康美)股票(证券代码:600518),且与本案具有相同诉讼请求的投资者。根据《最高人民法院关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》第十九条规定,虚假陈述与损害结果之间不存在因果关系情形的投资者,不符合前述权利登记范围,法院不予登记。

4、山东如意科技集团有限公司:涉及“18如意01”

2021年3月18日,据知情人士透露,山东如意集团已于3月18日兑现承诺,向20万元以下的持有人全额提前赎回债券“18如意01”,包括本金和利息,资金的支付方是济宁恒成国际贸易有限公司。。

5、华夏幸福基业股份有限公司:涉及“20华夏幸福MTN001”及“20华夏幸福MTN002”

2021年3月22日公司公告,“20华夏幸福MTN001”及“20华夏幸福MTN002”3月15日的持有人会均未通过交叉违约豁免议案,其中“20华夏幸福MTN002”持有人会议未达会议生效条件。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~