谈一谈“违约事件”定义中的一个小细节。

作者:王一鑫

来源:我额头青枝绿叶(ID:yixin_thinking)

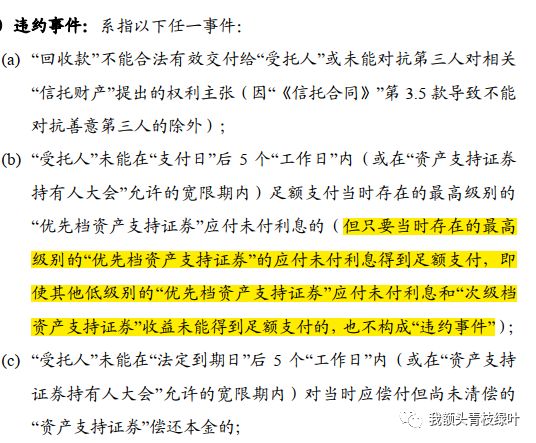

在与同业交流以及监管沟通反馈时,对于ABS项目中“违约事件”的一个条款的设计有过讨论。最近在承做项目过程中,重新审视了下该条款的设计,理解更加充分了一些,简单写一下。

在设有夹层的ABS产品中,关于违约事件的定义,其中会一个条款如上图(b)款所示,可以简化理解为在一个分层结构为优先A、优先B和次级的ABS项目中,项目存续过程中,只要优先A档证券的收益得到足额兑付,而无论优先B档证券的当期收益有没有足额兑付,都不会触发违约事件。

关于上述条款设计的合理性,站在不同的角度理解可能不一样。

首先,站在投资人的角度上,尤其是作为优先A档的投资者人,上述条款的设计不尽合理,考虑的主要出发点在于对优先A的保护力度不足,即在项目存续过程中,券端的现金流已经连优先B的利息都不足以支付,倒推出项目对应的基础资产已经严重恶化,在此情形下,若不足以触发“违约事件”对优先A有更好的保护,则产品的设计达不到优先保障优先A档证券兑付的目的,因此设计是不合理的。

首先,从反面的角度。理解其合理性的一个方法,可以把上述条款删除,看一下接下来产品有什么样的变化。根据一般ABS产品的设计,现金流的分配顺序在违约事件发生前和违约事件发生后是不一样的。在这里还是做简化,假设这个ABS的产品分层同样只有优先A、优先B和次级。

1、税费;

2、各中介机构的费用;

3、优先A的利息

4、优先B的利息

5、优先A的本金,直至优先A的本金全部兑付完毕

6、优先B的本金,直至优先B的本金全部兑付完毕

7、次级的本金

8、剩余部分作为次级的收益。

1、税费;

2、各中介机构的费用;

3、优先A的利息

4、优先A的本金,直至优先A的本金全部兑付完毕

5、优先B的利息

6、优先B的本金,直至优先B的本金全部兑付完毕

7、次级的本金

8、剩余部分作为次级的收益。

若将“违约事件”中“只要当时存在的最高级别的优先档资产支持证券的应付利息得到足额支付,即使其他低级别的优先档资产支持证券应付利息和次级档资产支持证券收益未能得到足额支付的,也不构成违约事件”删除,即若当期优先A档证券的利息足额兑付但优先B档证券的利息没有足额兑付,则会触发“违约事件”,现金流分配顺序会相应发生变化,结果就是优先B的利息会劣后于优先A的本金。这就导致了一个矛盾,即因为优先B档证券的利息没有兑付,反而导致了一个对于优先B档证券更加不利的情形发生,从感性上来说是不合理的。

其次,从正面的角度。这其中的设计合理性的一个关键在于无论是优先A档证券还是优先B档证券,其本金的兑付是“过手型”而非“支付型”,即在过手型的产品设计前提下,蕴含这一个更底层的逻辑是只要优先A档证券的本金在预期到期日或法定到期日(注:根据不同项目的设计可能不同)得到足额兑付,那么对于优先A档证券来说就不构成违约,即在存续期内的各个支付日,只要对应的支付日是在预期到期日或法定到期日之前,对于每期分配的本金有多少理论上是不需要关心的,即使本期分配的优先A档的本金为0。但对于利息部分而言,无论是优先A档证券还是优先B档证券,每一期的利息在产品成立之初就是确定且刚性的,虽然就整个ABS产品来说,无论优先A档证券还是优先B档证券都是ABS产品的一部分,但从证券层面上来说,优先A档证券和优先B档证券却是不同的证券种类(证券代码、证券期限、证券收益率、证券风险都不同),若从这个层面出发,若优先B档证券利息没有支付,对应的应该是对优先B档证券持有人的违约,而不是对优先A档证券持有人的违约,那么进一步,也就不能触发一个对于优先A档证券保护力度更强,而对优先B档证券保护力度更弱的事件。

再退一步站在优先A档证券投资人的角度去考虑,优先A档证券投资人最关心的一个问题在于若“违约事件”的定义中加入了上述标黄的条款,那么可能导致的是基础资产已经大规模的逾期,甚至已经达到当期回款现金流都不足以支付优先B档的利息的程度,而项目却仅仅以触发“加速清偿”的状态延续下去,这种状态显然是不合理的。但是反过来考虑,即使将优先B利息没有足额分配作为了触发违约事件的条件,仅仅靠这个条款也并不能解决优先A档投资人所担忧的问题。原因有两个:一是优先B档证券的规模占较低,另一个还是因为过手型产品的设计逻辑。因优先B证券占比较小,其当期利息分配对应的回收款占比很小,又因过手型的产品设计,存续期内不要求优先A证券本金的兑付,导致的一个结果就是即使优先B档证券的利息足额兑付了也不能说明基础资产没有大规模的逾期,即只要是过手型,这类问题就会存在。

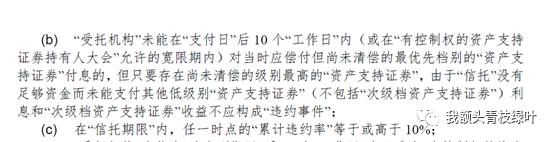

因此,若站在产品设计的角度,“只要当时存在的最高级别的优先档资产支持证券的应付利息得到足额支付,即使其他低级别的优先档资产支持证券应付利息和次级档资产支持证券收益未能得到足额支付的也不构成违约事件”的设定是存在合理性的。那么要解决优先A档证券投资人的担忧,可以从优先A档证券投资人担忧的点出发---基础资产大规模坏死,而没有触发违约事件---直接将基础资产“累计违约率”作为触发违约事件的盯控指标是一个更优的解决方案,即如下图所示:

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~