拉长时间线,从2014年首例债券违约事件发生,已经走过了7个年头。截至12月21日,华夏幸福累计未能如期偿还债务本息合计1078.05亿元。

作者:小债看市

来源:小债看市(ID:little-bond)

2021年,注定是不平凡的一年。

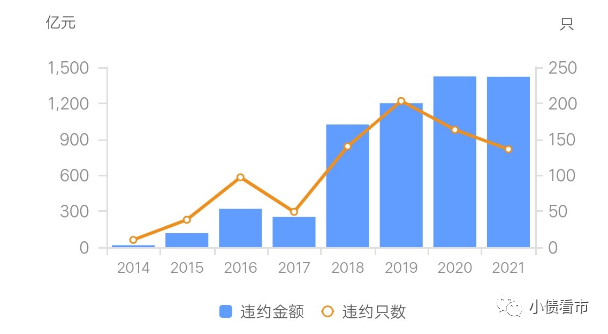

这一年,在信用债市场上共发生136只债券违约,违约规模达1420.26亿元,从数量和规模上看和去年相当。

历年违约分布

从违约主体看,今年有17家主体首次发生违约,违约只数达61只,违约金额630.11亿元,边际违约率2.08%。

《小债看市》注意到,虽然今年首次违约主体数量较前几年明显减少,但从违约规模看却毫不逊色,可见信用债市场风声鹤唳依旧。

拉长时间线,从2014年首例债券违约事件发生,已经走过了7个年头。

这七年中,一共出现四轮信用利差明显走阔、违约风险发酵阶段,分别为2011年“云投集团”事件、2012年钢企破产,2015年过剩产能危机,2018年民企“违约潮”,以及本次房企集中爆雷时期。

《小债看市》统计,2014-2021年信用债市场共计发生债券违约836只,违约金额高达5766.18亿元。

从流通市场分布看,历年来银行间市场债券违约数量有302只,违约规模达2875.71亿元,占据半壁江山;上交所市场有235只债券违约,违约金额1929.26亿元,占比三成。

从债券违约类型看,私募债占比最高,历年来违约数量有279只,违约规模1892.98亿元;中票和公司债违约数量分别为125只和160只,违约规模分别为1440.07亿和1420.79亿元,均占比四分之一。

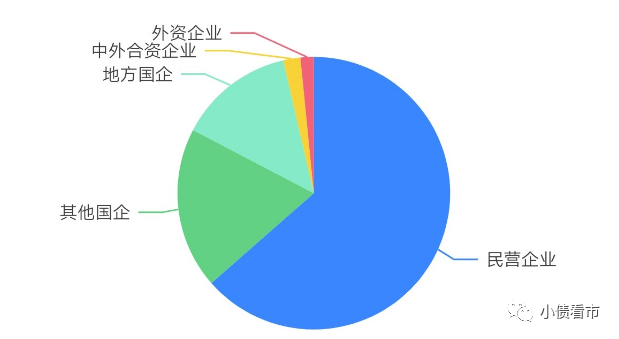

从违约主体性质看,民企是发生债券违约的重灾区,占比六成,违约家数达176家,违约规模有3663.7亿元;其他国企和地方国企违约家数分别为19和25家,规模分别为1102.89亿和792.14亿元。

企业性质分布

有别于2018年民企违约潮,2020年底以来主要是部分地方国企和前期债务扩张过快的房企违约集中爆发。

下面,《小债看市》将盘点几家今年以来首次出现债务违约的“新面孔”:

今年伊始,“环京龙头房企”华夏幸福的债务问题逐渐显现。

2月27日,在债务旋涡中周旋许久的华夏幸福,发生首只债券违约,至今其已有9只债券发生违约,违约规模达183.14亿元。

2017年6月,廊坊市宣布执行三年社保限购,环京房价应声下跌,华夏幸福销售受到很大冲击。次年其引入中国平安作为战投,在一定程度上缓解了流动性压力。

然而,受业务回款放缓及产业新城异地投资建设支出增加影响,华夏幸福的资金链异常紧张。

截至12月21日,华夏幸福累计未能如期偿还债务本息合计1078.05亿元。

近日,华夏幸福《债务重组计划》获得债委会全体会议审议通过,其也公布了14只境内债券的偿付方式,债券总规模306.18亿。

3月9日,协信远创“18协信01”到期需兑付,但其仅支付利息,债券本金未足额兑付。

至于违约的原因,协信远创将矛头剑指大股东新加坡城市发展集团,称由于控股股东的决策迟延,严重影响了融资、处置资产等改善公司经营和现金流行为的及时实施。

其实,早在2020年3月协信远创曾发生“技术性违约”事件,“18协信01”付息资金迟到一天才到账,且公司旗下四只公司债被停牌一天。

协信曾与龙湖、金科并称“渝派房企三甲”,然而其后来发力的商业地产项目,由于资金沉淀多,开发周期长,对公司现金流考验极大。

4月27日,同济堂(600090.SH)全资子公司同济堂医药流动资金阶段性紧张,无法按期兑付“18同济01”,构成违约。

此前,中诚信国际已多次下调同济堂医药评级,并将其主体和相关债项信用等级列入可能降级的观察名单。

同济堂医药成立于2000年,是一家引进国外先进的药品零售连锁管理模式、结合国内实际而建立的现代化大型医药物流和零售连锁企业。

2016年,同济堂借壳啤酒花上市后,在“两票制”全面推进背景下,作为医药、医疗器械零售商、服务提供商,其进行激进的产业并购拓展。

后来,随着市场环境变化,最终导致同济堂资金链断裂。

4月26日,紫光集团全资子公司紫光通信旗下“18紫光通信PPN001”未按期支付本息,构成实质性违约。

2020年末,紫光集团债务风险开始暴露。

当年10月,紫光集团放弃赎回永续债,市场对其财务状况及偿付能力的担忧加剧,随后旗下多只债券暴跌,被上交所多次临停,甚至风险波及到母公司清华控股。

随后,紫光集团“17紫光PPN005”发生实质性违约,如今紫光集团等七家企业实质合并重整案重整计划(草案)刚刚获通过。

5月6日,隆鑫控股“16隆鑫MTN001”未能按期足额支付本息6.36亿元,构成违约。

隆鑫控股是一家以实业为根基的投资控股集团,产业领域主要涵盖工业、环保及再生资源利用、汽车贸易、金融投资等。

隆鑫控股旗下拥有隆鑫通用(603766.SH)、齐合环保(00976.HK)、瀚华金控(03903.HK)和丰华股份(600615.SH)4家上市公司,并参股重庆农村商业银行(03618.HK)。

至于陷入危机的原因,隆鑫控股曾表示因某企业长期拖欠巨额款项不还,以及受国家金融政策变化影响,无法获得新增贷款,导致资金状况紧张。

7月12日,蓝光发展“19蓝光MTN001”不能按期足额偿付本息,构成实质性违约。

其实,年初蓝光发展就被曝非标逾期,随后其撤出上海总部、大幅裁员、出售物业公司自救等负面消息持续发酵,再加上其表内外债务压力显现,资金链异常紧张。

近年来,在蓝光销售面积和销售金额大幅增长的同时,反映实际销售额的权益销售金额却在下滑,另外其大力推进的多元化发展战略,文旅项目对资金形成拖累。

随着“四川一哥”蓝光爆雷,这已是今年第三家千亿房企爆发债务危机了。

10月19日,赣系黑马房企新力控股“18新力02”违约,违约金额0.36亿元。

此前,新力一笔2.5亿美元的债务违约,导致了两笔分别应于2022年1月24日、2022年6月18日到期的境外债券发生交叉违约。

其实,早在今年8月新力控股多家子公司就被曝出现票据逾期、拒付等现象,债务风险初露。

2010年才成立的新力控股,堪称房企的一匹黑马。2019年其登陆港股市场,同年实现合同销售金额914.22亿元,堪称火箭速度。

然而,极速狂奔的新力还要承受高负债高成本的资金压力,集团管控及人才流失、品牌美誉度下降等一系列问题也给这家黑马房企造成了巨大困扰。

今年7月8日,一封《新力地产老板张园林求救信》在网上流传。信中称,2019年张园林在推动新力上市时遭遇金融诈骗集团,欠下16亿港元高利贷,至今未能脱离债务危机,但随后遭到公司辟谣。

11月8日,山东岚桥集团公告称,因受宏观经济环境、行业环境、融资环境叠加影响,“18岚桥MTN001”未能按期兑付的情况。

岚桥集团位于“一带一路”节点城市山东省日照市,是一家以基础设施和能源产业为核心,拥有多个产业实体的综合性企业集团。

近年来,岚桥集团开启了一系列海外扩张,为日后陷入流动性危机埋下隐患。

随着油气价格下降,岚桥集团业绩大幅下滑,再加上多年来海外扩张使其陷入资金困局,其及子公司已有多笔股权遭司法冻结,且多次被列为被执行人。

最后,以上仅限于境内债务违约观察,还有不少违约主体出现美元债违约,比如启迪控股、阳光100、花样年等。

展望2022年,债券市场整体波动可能较大,全年中枢变化则可能较窄,房地产行业继续出清。(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~